新股解读|迈科管业(01553)基本面渐变,基石投资者能否对冲风险?

2018年以来,国内外经营环境的变化确实对国内制造业产生了一定程度的影响,迈科管业(01553)便身受其害。

在2019年前5个月时,迈科管业来自美国的收入锐减23.1%至7120万元(人民币,下同),公司基本面发生明显变化。而此时迈科管业的资产负债比率(有息负债除以净资产)高达109.7%。在经营环境恶化以及高负债的双重挑战下,上市已成为最优解。

智通财经APP获悉,迈科管业目前已通过港交所的上市聆讯,其已于2019年11月29日开始招股,至12月9日时招股结束。公司拟发行9840万股普通股,每股发行价1.86-2.4港元,预期12月18日正式在港挂牌。

通过计算能发现,迈科管业此次上市的市值为8.07-10.4亿港元。若以2018年的股东应占利润5803万港元计算,该公司的静态估值为13.9-17.9倍PE。但至2019年前5个月时,迈科管业的收入已同比下滑7.5%。在基本面受到冲击的情况下,该公司是否值得关注?

海外市场收入占比接近一半

迈科管业主要从事标准预制管道接头产品及钢管产品的制造及销售。目前公司经营三间生产厂房,两间位于中国山东济南,总面积分别为23.27万平方米、8万平方米。另一间3842平方米的厂房则位于越南同奈省。

据招股书显示,迈科管业的产品主要包括四大种类,分别是标准预制管道接头、钢管产品、组装管道系统设计及供应,以及其他。其中,钢管产品又分为电阻焊钢管、螺旋型埋弧焊钢管、订制钢管三个种类。

2018年时,预制管道接头产品占迈科管业总收入的比例为31.2%,钢管产品收入占比63.7%,组装管道系统设计及供应收入占比0.9%,其他收入占比4.2%。预制管道接头、钢管产品是公司的拳头产品。

智通财经APP了解到,若以2018年的收入计算,该公司在中国的标准预制管道接头行业中排名第一位,市占率为7.1%,而同期在钢管制造行业中的市占率为0.2%。可见,迈科管业两大产品所处的行业较为分散,这也意味着竞争剧烈。

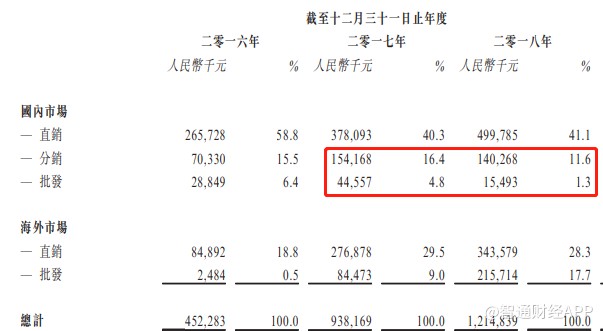

为寻找新的增量市场,迈科管业已将销售渠道已扩张至海外。公司在海外通过直销和批发进行产品的销售,而在国内采用直销、分销、批发三种销售方式。2018年时,该公司在海外的收入占比为46%,在国内收入占比54%。

海外已成为迈科管业的重要市场。细分来看,2018年时的美国收入占比20.4%,其他亚洲国家占比14%,不包括美国的其他美洲国际占比8.3%。

纯利增长靠运营成本控制

2016-2018年,迈科管业实现了快速发展,公司总收入从4.52亿增至12.15亿元。但细看能发现,2018年的收入增速为30%,较2017年107.52%的收入增速明显下滑,这主要是因为钢管产品中的螺旋型埋弧焊钢管、订制钢管的收入增速放缓。

从市场角度看,主要是因为国内市场的萎靡。智通财经APP发现,2018年时,国内市场的分销及批发渠道收入同比均出现了明显下滑。其中,分销收入同比下滑9%,批发渠道则同比下滑65%。

批发渠道对市场需求较直销、分销模式更为敏感,批发收入的大幅下滑,说明市场需求疲软。结合国内当前房地产市场的基本情况来看,这并不难理解。

而至2019年前五个月时,由于市场需求的疲软,中国市场的收入增速已降至7.23%,且受贸易摩擦以及动荡行业环境的影响,美国市场及其他海外市场收入均有明显下滑,导致公司总收入同比下降7.5%。

智通财经APP发现,在总收入同比下滑的情况下,迈科管业在2019年前5个月的经调整股东应占利润(剔除上市开支影响)却同比上升65%至2653.9万。这是因为在市场需求降低后,公司的分销及渠道销售开支同比减少了近400万,以及其他收益及亏损类录得607.4万元收益,而2018年同期则是亏损144.5万。这说明纯利的增长主要得益于内部运营成本的控制,但若需求未能有所改善,业绩也将逐渐恶化。

基石投资者能否拯救股价?

不过令人意外的是,迈科管业找到了基石投资者。据招股书显示,从事企业投资及管理咨询的上海恒源国际投资有限公司同意认购迈科管业2200万股股份,约占发售股份的22.4%,并设有6个月的禁售期。

基石投资者的引入,对于IPO后价格的稳定有积极作用。但从迈科管业目前的基本面来看,基石投资者或许难以拯救迈科管业股价,因为该公司面临以下几大问题:

其一,国内市场需求的疲软。2018年国内分销、批发收入的下滑已表明市场需求的不足,而至2019年前5个月时,国内市场的收入增速已下滑至7.23%。

其二,贸易摩擦的反复让迈科管业海外市场的需求充满不确定性,且在2019年前5个月时,海外市场的收入已全面下滑,短期内难有起色。对于企业经营的不确定,市场往往只会给出折价。

其三,公司的资产负债比率处于相对较高水平。2019年前五个月时,该公司有息负债与净资产的比率高达107%,高额的财务成本会使公司股价承压。

其四,迈科管业的估值并不吸引。该公司拟发行9840万股普通股,每股发行价1.86-2.4港元,则此次上市的市值为8.07-10.4亿港元。若以2018年的股东应占利润5803万港元计算,该公司的静态估值为13.9-17.9倍PE。虽然2019年前五个月的纯利大增,但在收入趋势走坏的情况下,内部运营成本的控制难以起到长期效果,纯利将逐渐走下坡路,这对未来的预期是一种损害,必然使估值打折。

综合来看,在国内市场需求下滑以及国外市场需求不确定的情况下,迈科管业估值并不吸引。在风险较为明显的情况下,即使引入基石投资者,或许也难以拯救股价。

扫码下载智通APP

扫码下载智通APP