国金证券:枫叶教育(01317)2019财年净利增长超预期 未来或保持较高分红

本文来源微信公众号“草叔消费升级研究”,作者国金证券分析师吴劲草/郑慧琳。原标题《枫叶教育:FY19业绩预期或有重要反转,营收+17%,净利+22%超预期,现金充沛&股息率达3.6%》。

2019年11月28日,枫叶教育(01317)发布了2019年财年的业绩快报。

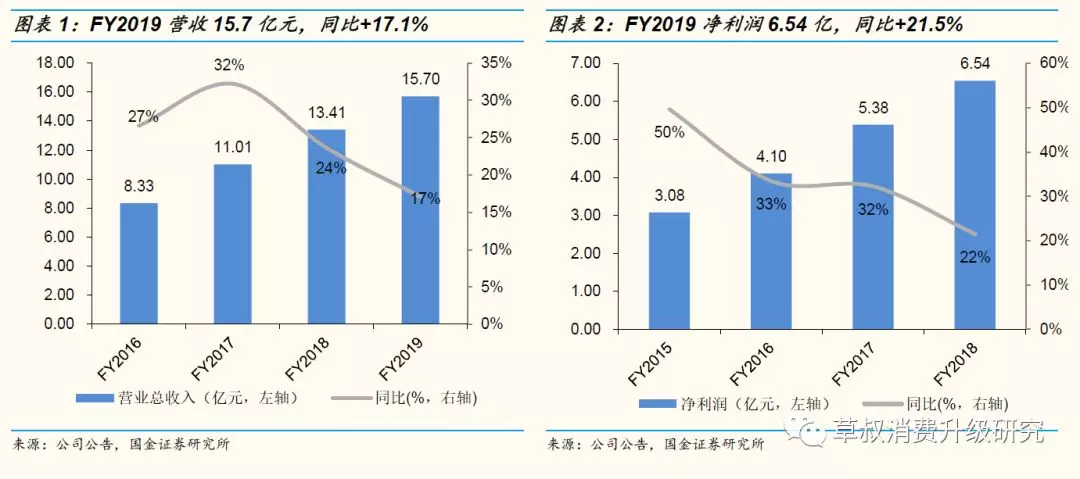

1.业绩快报:营收同比+17.1%,净利润同比+21.5%增长较超预期。

业绩快报显示,FY2019,枫叶教育营业收入15.7亿元(+17.1%YoY),净利润6.54亿元(+21.5%YoY),调整后净利6.9亿元(+16.5%YoY,主要包括股份支付部分等),增长较超预期。

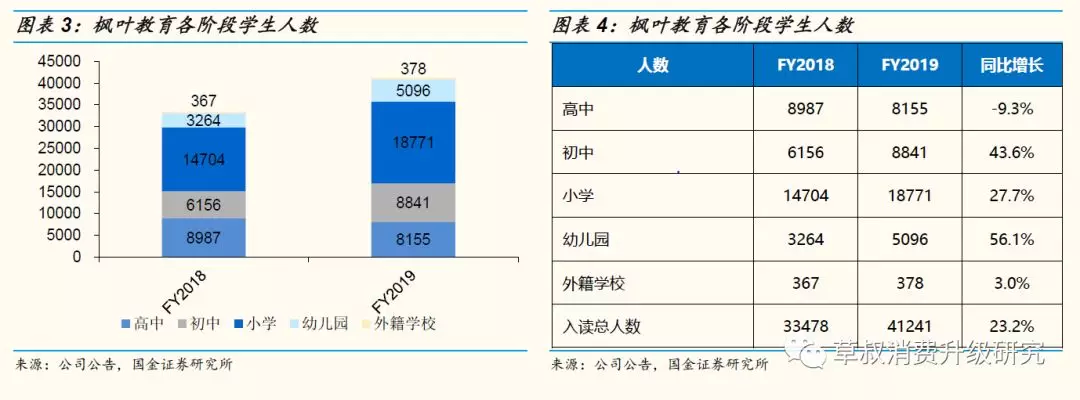

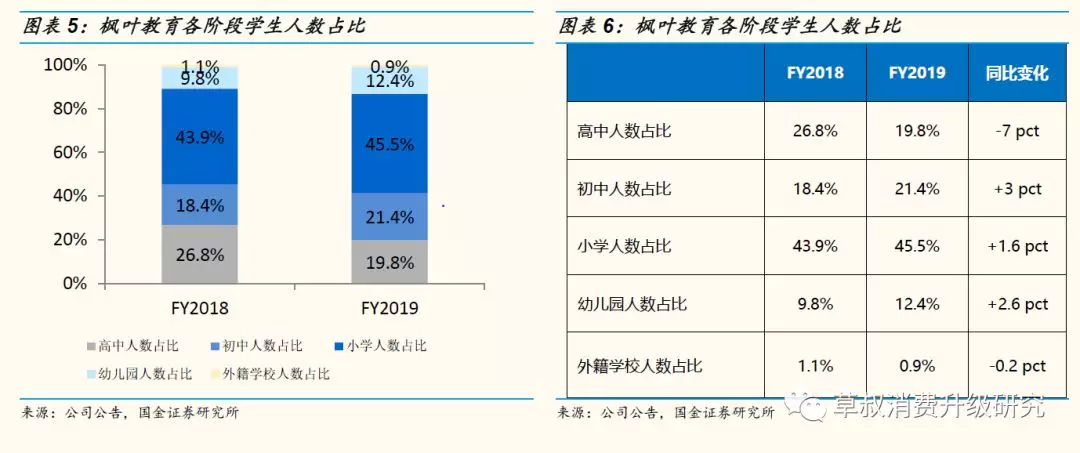

2.学生人数构成——高中占比下降,着力发展初中小学等阶段

①学生人数绝对值:学生人数绝对值上来看,FY2019枫叶教育学生人数41241人,同比+23.2%,其中高中人数8155人,同比-9.3%,初中人数8841人,同比+43.6%,小学人数18771人,同比+27.7%,幼儿园人数5096人,同比+56.1%。

②学生人数结构:从学生人数结构上来看,从FY2018到FY2019枫叶教育高中人数占比从26.8%降至19.8%,初中人数占比从18.4%增长至21.4%,小学人数占比从43.9%提升至45.5%,幼儿园人数占比从9.8%提升至12.4%,外籍学校人数占比从1.1%降至0.9%。近年来,枫叶教育的学生结构来看,高中占比持续降低,初中小学占比显著提升。体现出枫叶教育“金字塔战略”,即着力扩张初中小学,增加低龄学生基数,有望提升学生在校时间,培养更多小初高一体化学生,为公司长远持续发展打下基础。

③学费情况:从公司各阶段平均学费情况来看,FY2018到FY2019,高中学费提升6.9%至6.3万/年,初中学费降低10.2%至2.8万元/年,小学学费提升13.2%至2.4万元/年,幼儿园学费基本持平。平均学费的变化,一方面取决于学校本身的提价,另一方面取决于新开学校的定价,高中阶段学校近年来并未有太多扩张,而高中平均学费提升,体现出现有高中的学费提升。初中阶段扩张较多,平均学费有所下降,主要来自于新开学校的平均收费低于现有学校,而小学阶段学费整体有所提升。可以看到,学费策略,基本上也是围绕公司“扩小学初中,形成金字塔结构”的战略进行的。

3.学校扩张情况

截至2019年8月31日,公司共拥有95所学校,其中高中15所,初中24所,小学25所,幼儿园28所,外籍学校3所,相比去年82所,增加了13所,其中主要是幼儿园增加了8所,而单个幼儿园体量相对较小,人数的增长上主要还是来源于小学和初中。

学校利用率有所提升带动学生数量增长:FY2019,枫叶教育学校利用率达68.3%,相比上一个财年,+3.6pct,一个学校从开始建设,到利用率逐渐提升,需要2-3年的时间,这段时间也常常是单个学校利润增长较快的阶段。

内生增长持续:

公司持续内生扩张学校,主要均以轻资产模式扩张。2019年9月,湖北襄阳学校开学(包含小学和初中,预计可容纳1200人),山东济南学校开学(包含小学和初中,预计可容纳1500人),加拿大安大略桑德学校开学(高中,预计容纳80人)。

外延并购落地:

公司2018年9月完成对襄阳幼儿园的并购,一共7所幼儿园,在校生约1380人,持股比例100%。

公司2019年3月完成对泸州学校的收购(即FY2019并表约4-5个月),包括一所初中和一所学校,泸州学校在校生约3200人,持股比例75%。

此外,公司2018年5月(FY2018)完成对海口学校的收购,包括一所初中,三所小学和一所幼儿园,在校生约3260人,持股比例为100%。

2018/2019学年是公司第五个五年规划的第四年,五五规划有望达成预期目标,第六个五年规划即将开始,目标在校生110000人。2018/2019学年是公司第五个五年规划(2015/2016至2019/2020学年)的第四年,五五规划有望达成预期目标,于2019/2020学年末超过45000名在校生。2020/2021至2024/2025学年是公司第六个五年规划,计划在第六个五年规划内在中国大陆开设10个教育大区,在亚太和北美开设2个教育大区,目标入读学生人数为110000人。

4.财务结构健康,账面现金超27亿元,股息率达3.6%

公司财务结构健康,FY2019期末,公司账面现金约27.6亿元,而有息负债仅约3亿元(同比去年降低约1亿元)。预计FY2019,公司共分红2.53亿元(分红金额同比增长26%),分红率约为净利润的38%,股息率约3.6%。良好的现金流为公司未来持续分红打下基础。

投资建议

我们认为FY19业绩快报中,枫叶教育体现出来健康的发展趋势,预计FY20/FY21对应PE估值约9x/7x,存在低估情况,我们预计未来枫叶教育有望持续健康扩张,以轻资产模式扩张为主,在初中小学扩张周期之后,也有望迎来高中阶段的扩张周期。同时,我们认为公司未来或保持良好的财务结构,并保持较高分红比例。维持“买入”评级。

风险提示:公司正式年报仍尚未披露,K12学校政策或存风险,扩张进程中遇到的不确定性风险等。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP