华虹半导体(01347)Q3业绩点评:8寸厂盈利改善不及预期,核心产品短期面临价格压力

本文来自微信公众号“EBoversea”,作者:付天姿、吴柳燕。

【文章摘要】

3Q业绩符合公司指引,OPEX增加导致净利润下滑

3Q19公司实现营收2.39亿美元,同比下降0.9%,环比上升3.2%,小幅优于公司指引2.38亿。毛利率为31.0%,同比下降3.0个百分点,环比基本持平,与公司指引相吻合。OPEX增加导致净利润环比下降11.0%至44.4亿美元,同比下降12.8%。

产品价格下行+硅片成本上升,导致8寸厂盈利改善不及预期

3Q19晶圆出货量维持同比下降1%,继续环比上升7%,导致产能利用率由2Q19的93%继续回升至97%;然而晶圆ASP继续环比下降3.4%,导致晶圆收入环比增幅有限约3.6%。尽管公司产能利用率有所提升,然而市场变化导致公司核心产品线面临价格下行压力,同时硅片成本显著上升,两相叠加导致公司8寸厂毛利率提升受阻。公司高端功率半导体需求维持紧俏,且受ETC带动MCU业务如期实现回暖,然而智能卡业务继续承压、普通MOSFET需求首次出现回落。

12寸新产能释放形成挤出效应,或短期限制8寸盈利改善

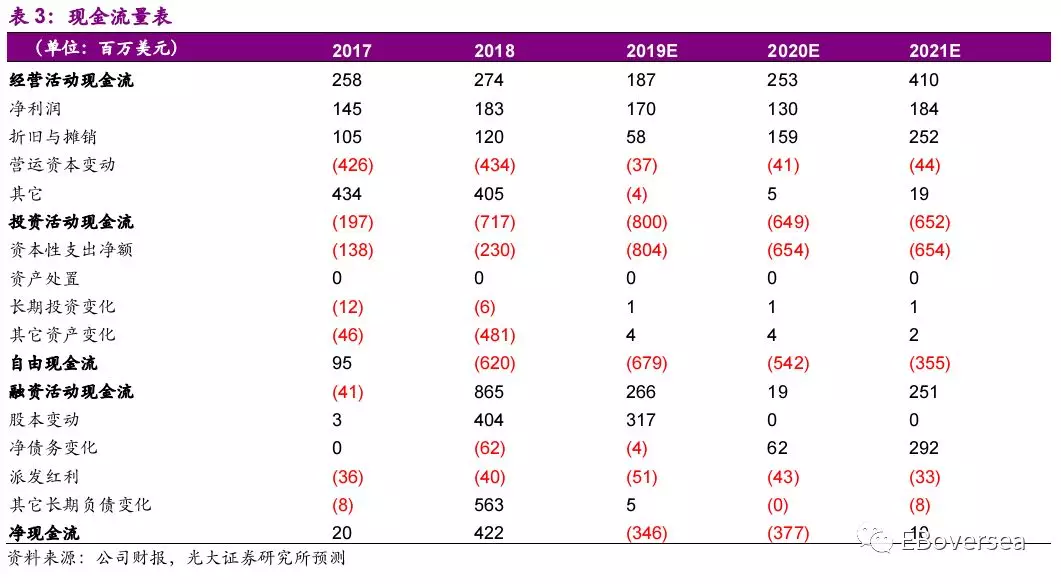

12寸新厂于4Q19正式量产贡献业绩,公司指引4Q19收入2.42亿美元,环比微升1.2%,对应8寸收入环比下降1%;毛利率指引区间在26-28%,12寸折旧对整体毛利率压力开始显现。鉴于12寸新厂新客户新订单上量尚需时日,短期或限制8寸厂盈利改善从而影响整体业绩表现。

估值与评级

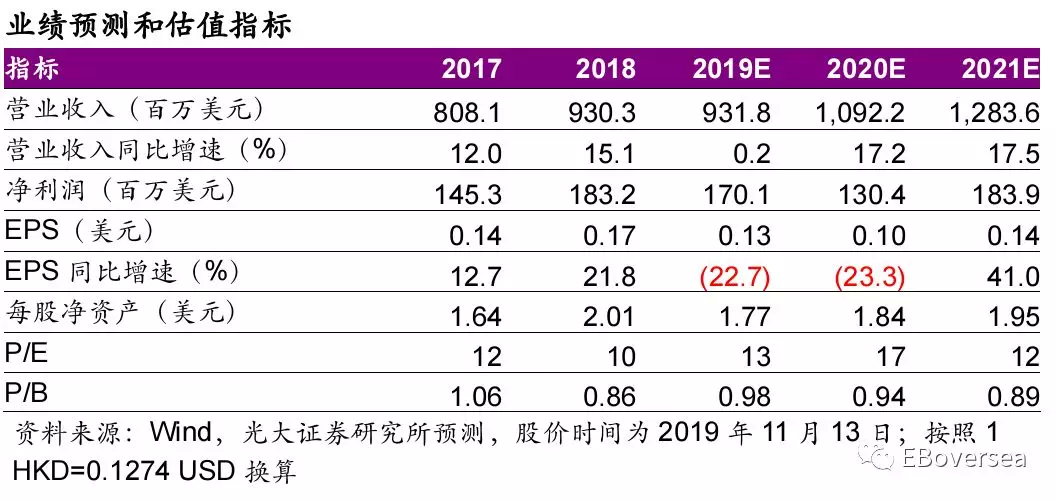

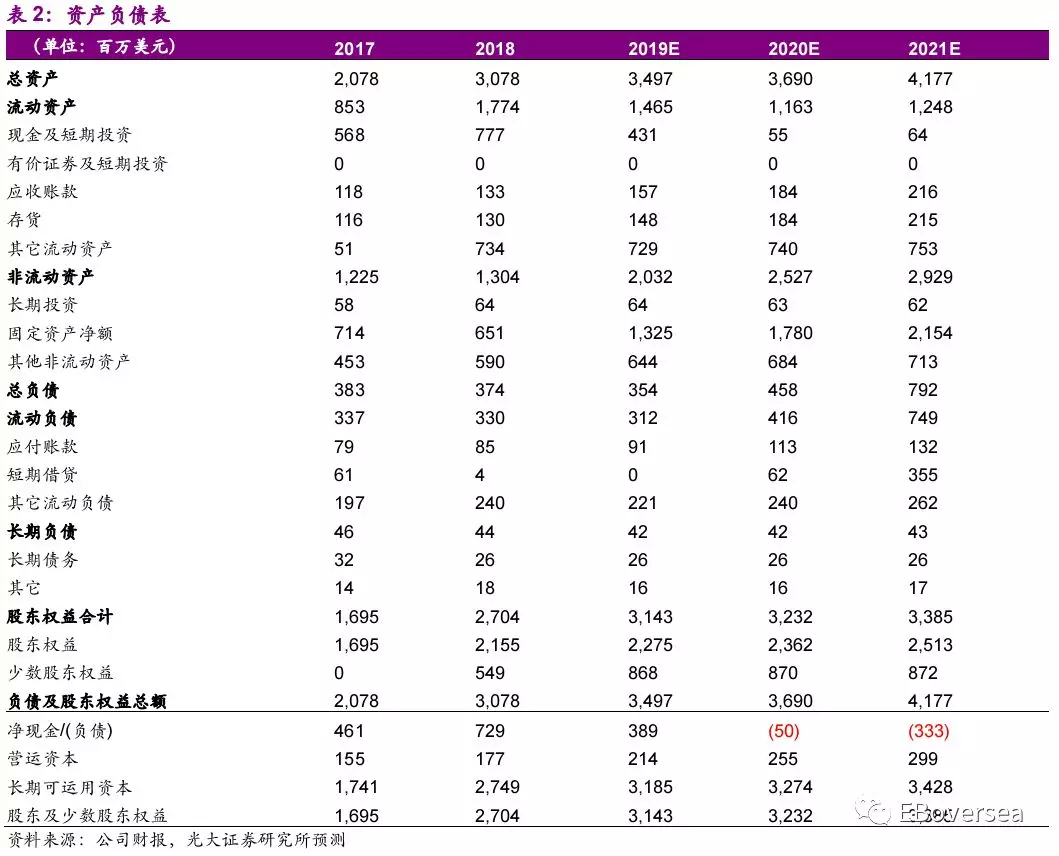

鉴于各产品面临价格下行压力、12寸挤出效应导致8寸厂盈利改善不及预期,下调19-21年净利润预测6%/35%/16%至1.70/1.30/1.84亿美元。公司核心产品短期面临价格压力,需等待5G IoT新产品储备放量拉动收入及EBITDA利润端成长;由于12寸新厂折旧及OPEX压力叠加8寸盈利改善不及预期,20年存在净利润继续下滑风险,21年伴随新客户新订单上量有望恢复健康增长,参考历史估值区间0.8-1.9倍PB,给予20年1.0倍PB(对应19倍PE),下调目标价至15元港币,维持“增持”评级。

风险提示:中国区晶圆代工竞争加剧;产品结构改善不及预期。

【附录】

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP