爱奇艺(IQ.US)19Q3:营收增长稳健,会员增速放缓,未来将加速下沉,逐步提升ARPU

本文来自微信公众号“杨仁文研究笔记”,作者为陈梦竹。

事件:

爱奇艺(IQ.US)公告19Q3财报,实现营收73.97亿元(YoY+7%,QoQ+4%),营业利润-28.32亿元(YoY+9%,QoQ+51%),净利润-36.74亿元(YoY+18%,QoQ+59%)。

核心观点:

1、主要财务指标分析:19Q3公司整体表现符合预期,营收增长稳健(YOY+7%),内容成本/营收阶段性上升至83.8%(YoY-3.0pct,QoQ+13.5pct),全年指引不变。

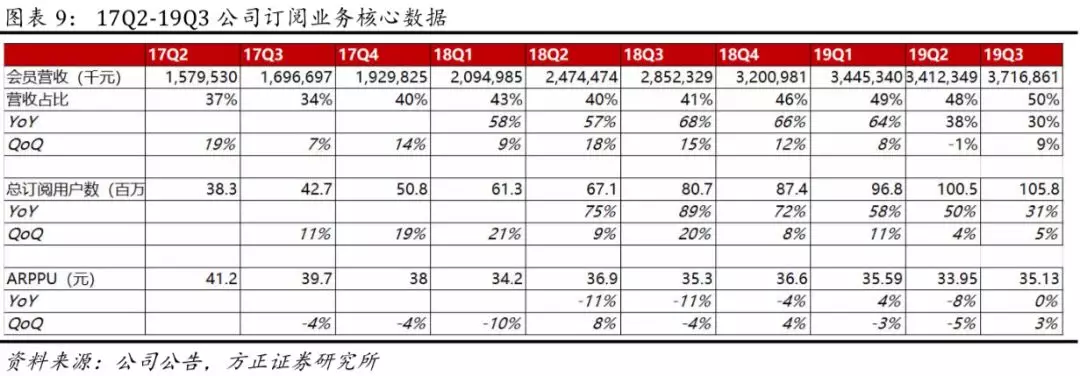

(1)分业务收入:19Q3在线广告服务业务收入20.67亿元(YoY-13.7%,QoQ-6.1%),营收占比27.9%(YoY-6.7pct,QoQ-3.0pct);会员服务业务收入37.17亿元(YoY+30.3%,QoQ+8.9%),营收占比50.2%(YoY+9.0pct,QoQ+2.3pct);内容分发业务收入6.80亿元(YoY-18.5%,QoQ+31.4%),营收占比9.2%(YoY-2.9pct,QoQ+1.9pct)。

(2)公司营业成本主要包括内容成本、宽带成本及其他成本,其中内容成本占比最高。2018Q1-2019Q3公司内容成本占营收比分别为80.0%/76.2%/86.8%/92.5%/75.8%/70.3%/83.8%。

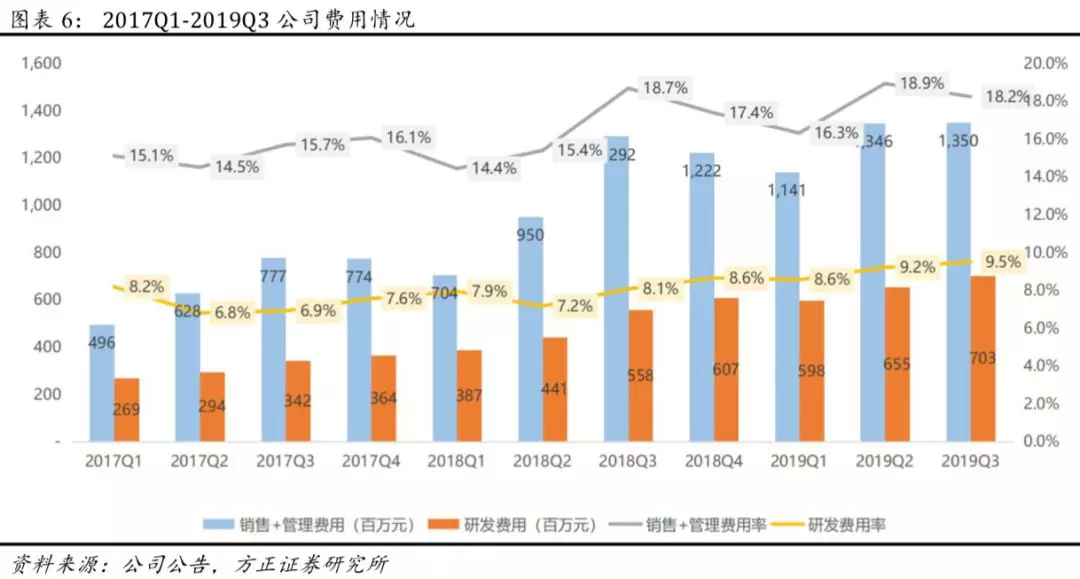

(3)19Q3销售及管理费用为13.50亿元(YoY+4.5%、QoQ+0.2%),费用率为18.2%(YoY-0.4pct,QoQ -0.7pct);研发费用为7.03亿元(YoY+25.9%、QoQ+7.4%),费用率为9.5%( YoY +1.4pct,QoQ +0.3pct)。

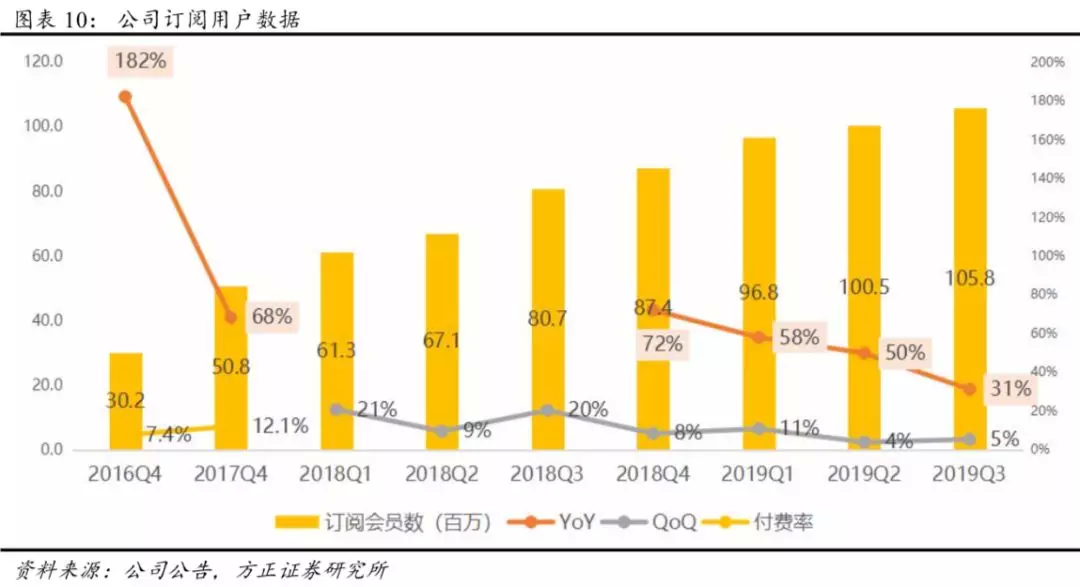

2、受制于内容审核等因素,部分内容推迟上线,公司19Q3订阅用户增速放缓,但仍有部分自制内容表现亮眼(《宸汐缘》/19Q3艺恩网络剧播映指数TOP5、《中国新说唱第二季》/19Q3艺恩网综播映指数TOP3等),订阅用户达1.06亿(YoY+31%,季度净增530万)。

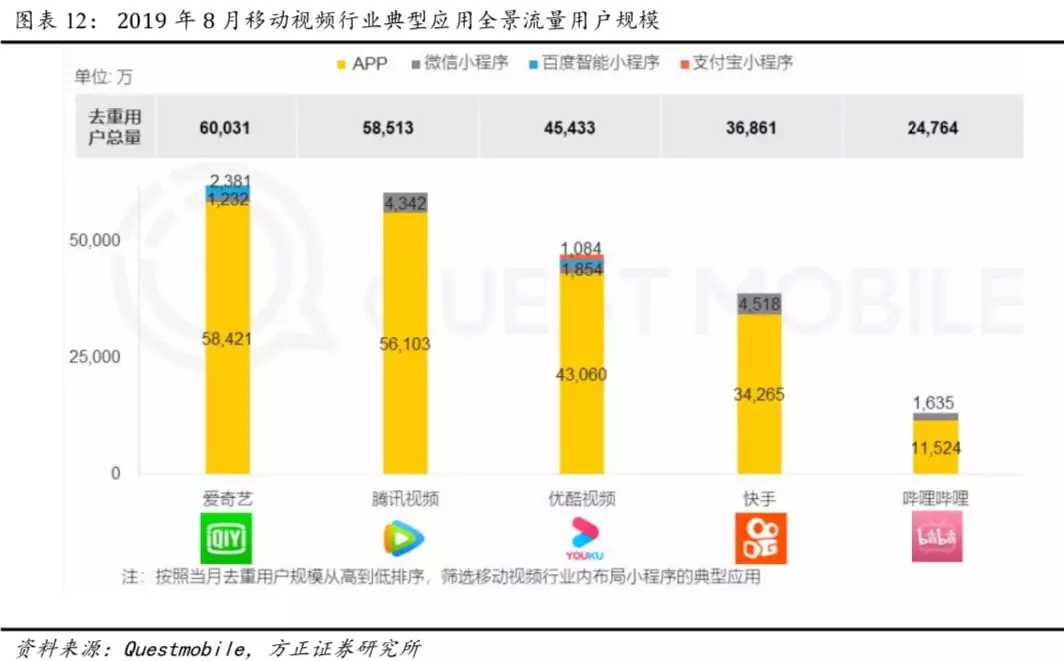

3、展望19Q4,内容审核政策影响开始减弱,内容上线节奏将逐步恢复正常,此前延期的《大主宰》《剑王朝》《庆余年》等精品剧集有望于2019Q4-2020Q1上线,但对季度会员业务的影响有限,加之广告业务增速回落,Q4收入指引增速放缓(68.6~72.8亿元/YoY-2%~4%)。展望2020年,公司将加速提升低线城市渗透率,并逐步提高ARPU,会员业务的盈利能力有望增强。

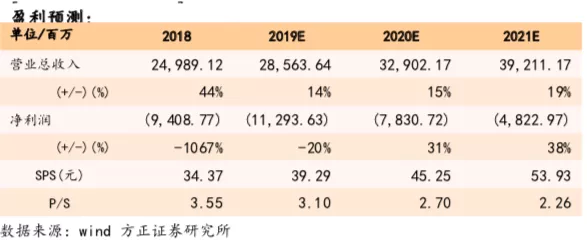

4、盈利预测与投资评级:我们预计公司FY2019-2021营收分别为285.64/329.02/392.12亿元,净利润分别为-112.94/-78.31/-48.23亿元,对应每ADS的SPS分别为39.29/45.25/53.93元,对应P/S为3.10/2.70/2.26X,维持“推荐”评级。

风险提示:

营运亏损继续扩大,内容制作及播放效果不及预期,第三方版权成本进一步上升,用户获取、留存及向付费会员转化不及预期,广告业务不及预期,现金流风险,行业竞争加剧,行业监管及政策风险,市场风格切换导致估值中枢下移等。

事件:

公司公告19Q3财报

1、整体业绩:19Q3营收73.97亿元(YoY+7%,QoQ+4%),营业利润-28.32亿元(YoY+9%,QoQ+51%),净利润-36.74亿元(YoY+18%,QoQ+59%),归属普通股净利润-36.88亿元(YoY+17%,QoQ+58%)。

2、分业务收入:19Q3会员服务业务收入37.17亿元(YoY+30.3%,QoQ+8.9%),营收占比50.2%(YoY+9.0pct,QoQ+2.3pct);在线广告服务业务收入20.67亿元(YoY-13.7%,QoQ-6.1%),营收占比27.9%(YoY-6.7pct,QoQ-3.0pct);内容分发业务收入6.80亿元(YoY-18.5%,QoQ+31.4%),营收占比9.2%(YoY-2.9pct,QoQ+1.9pct);其他业务收入9.32亿元(YoY+12.2%,QoQ-4.8%),营收占比12.6%(YoY+0.6pct,QoQ-1.2pct)。

3、其他财务数据:

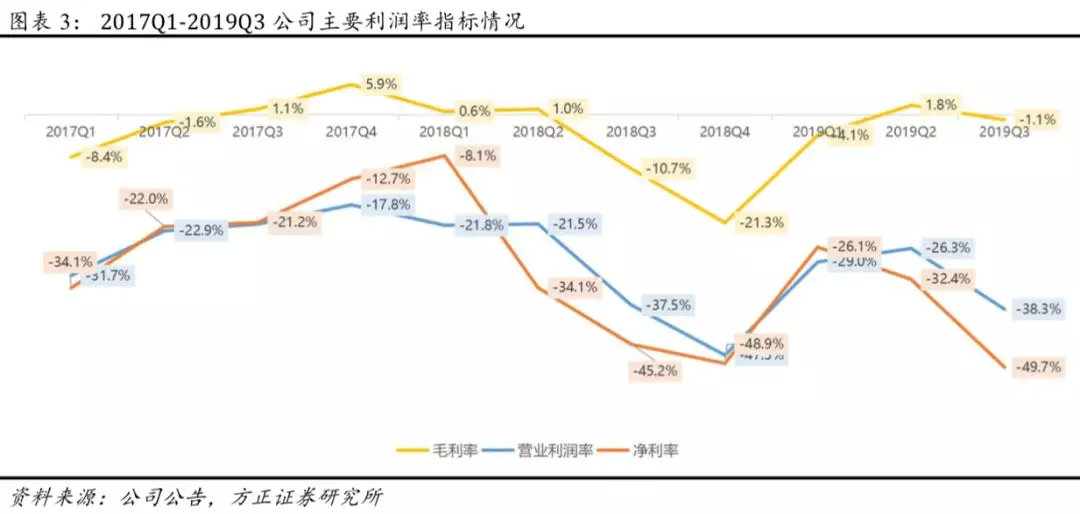

毛利率:19Q3实现毛利-0.78亿元(YoY-89.5%,QoQ-160.3%),毛利率-1.1%(YoY+9.7pct,QoQ-2.9pct);

营业利润率及净利率:19Q3营业利润率-38.3%(YoY-0.8pct,QoQ+12.0pct);净利率-49.7%(YoY-4.5pct,QoQ-17.3pct)。

费用率:19Q3销售及管理费用为13.50亿元(YoY+4.5%、QoQ+0.2%),费用率为18.2%,同比下降0.4pct,环比下降0.7pct;研发费用为7.03亿元(YoY+25.9%、QoQ+7.4%),费用率为9.5%,同比上升1.4pct,环比上升0.3pct。

内容成本:19Q3内容成本为62亿元(YoY+3%,QoQ+24%),内容成本占营收的比例为84%(YoY-3pct,QoQ+13pct)。

运营情况:截至19Q3国内订阅用户数1.058亿(YoY+31%,QoQ+5%),其中99.2%为付费订阅。19Q3应收账款29亿元,应收账款周转率6.35(YoY+5.83pct)。预收账款与递延收益23.55亿元,营收占比31.84%(YoY-2.24pct,QoQ-0.45pct)。

现金流:截至19Q3,公司拥有现金、现金等价物、限制性现金和短期投资139亿元人民币(19亿美元)。

核心观点:

1、主要财务指标分析:19Q3公司整体表现符合预期,营收增长稳健(YOY+7%),内容成本/营收阶段性上升至83.8%(YoY-3.0pct,QoQ+13.5pct),全年指引不变。

(1)业绩总览:

公司19Q3实现营收73.97亿元(YoY+7%、QoQ+4%),略低于此前公司指引的中位数(74.2亿),高于彭博一致预期的72.31亿元,整体营收增长稳健;19Q3运营亏损28.32亿元(YoY+9%、QoQ+51%),低于彭博一致预期的30.65亿元,运营亏损率38.3%(YoY-0.8pct、QoQ-12pct);净亏损36.74亿元(YoY+17.6%、QoQ+59.5%),净亏损率49.7%(YoY-4.5pct、QoQ-17.3pct),剔除汇兑损益的影响,实际净亏损30.18亿元(YoY-10.3%,QoQ+51.1%)。

(2)分业务收入:

①公司19Q3实现会员服务业务收入37.17亿元(YoY+30.3%,QoQ+8.9%),营收占比50.2%(YoY+9.0pct,QoQ+2.3pct),收入快速增长主要得益于优质内容,以及公司在第三季度中推出的多项运营计划,截至19Q3公司付费会员数达1.058亿(YoY+31%,QoQ+5%)。

②公司19Q3实现在线广告服务业务收入20.67亿元(YoY-13.7%,QoQ-6.1%),营收占比27.9%(YoY-6.7pct,QoQ+3.0pct),收入下滑主要系中国宏观经济环境面临挑战,且部分内容延迟发布,同时信息流广告竞争加剧所致。

③公司19Q3实现内容分发业务收入6.80亿元(YoY-18.5%,QoQ+31.4%),营收占比9.2%(YoY-2.9pct,QoQ+1.9pct),收入同比下滑主要受到部分内容延迟播出和去年同期高基数的影响。

④公司19Q3实现其他业务收入9.32亿元(YoY+12.2%,QoQ-4.8%),营收占比12.6%(YoY+0.6pct,QoQ-1.2pct),其他业务收入增长主要来自游戏业务,此前Skymoons(天象互娱) 推出了多款新游戏。

(3)成本构成:

公司营业成本主要包括内容成本、宽带成本及其他成本,其中内容成本占比最高。2018Q1-2019Q3公司内容成本占营收比分别为80.0%/76.2%/86.8%/92.5%/75.8%/70.3%/83.8%,本季度内容成本的支出达到62亿元,相比19Q2增加了约12亿元人民币,内容成本上升主要系内容审核及排播策略的影响。

(4)费用情况:

公司19Q3销售及管理费用为13.50亿元(YoY+4.5%、QoQ+0.2%),费用率为18.2%,同比下降0.4pct,环比下降0.7pct,费用增加主要是由于与整合Skymoons相关的游戏业务销售和营销支出增加,以及特定爱奇艺应用的营销支出增加。公司19Q3研发费用为7.03亿元(YoY+25.9%、QoQ+7.4%),费用率为9.5%,同比上升1.4pct,环比上升0.3pct,主要是由于与研发人员相关的薪酬支出的增加。

2、受制于内容审核等因素,部分内容推迟上线,公司19Q3订阅用户增速放缓,但仍有部分自制内容表现亮眼(《宸汐缘》/19Q3艺恩网络剧播映指数TOP5、《中国新说唱第二季》/19Q3艺恩网综播映指数TOP3等),订阅用户达1.06亿(YoY+31%,季度净增530万)。

受制于内容审核等因素,部分内容推迟上线,公司19Q3整体上新内容相对偏少,但仍有部分自制内容表现亮眼,包括:

1)《宸汐缘》:19年7月15日上线,上线15天播放量突破15亿、19天破22亿,居19Q3艺恩网络剧播映指数排行榜TOP5。该剧豆瓣评分8.2。截至11月6日,#宸汐缘#微博话题阅读量达27.3亿,讨论量158.4万。

2)《我的莫格利男孩》:19年8月29日上线,播出期间位居骨朵热度指数榜、猫眼全网热度榜、微博剧集榜等多榜第一。该剧豆瓣评分6.0。截至11月6日,#我的莫格利男孩#微博话题阅读量达46亿,讨论量272.4万。

3)《烈火军校》:19年8月6日上线,上线6天播放量突破5亿,总播放量突破12亿,居骨朵数据网络剧、猫眼全网热度榜网络剧、云合数据霸屏榜连续剧等多榜第一。该剧豆瓣评分6.7。截至11月6日,#烈火军校#微博话题阅读量达25.8亿,讨论量273.2万。

4)《中国新说唱第二季》:19年6月14日上线,上线78天播放热度累计50天排名TOP1,成为上半年唯一一档全网综艺热度破100的综艺,居19Q3艺恩网综播映指数排行榜TOP3,收获骨朵热度指数排行榜、微博综艺榜、爱奇艺综艺热播榜等多榜TOP1,蝉联骨朵热度榜日榜冠军。截至19年11月6日,#中国新说唱#微博话题阅读达157.4亿,讨论量6396.3万。

5)《乐队的夏天》:19年5月25日上线,连续8周霸榜国内口碑综艺榜并多次登顶,连续3周云合数据热度登顶。百度指数单日搜索NO.1,居19Q3艺恩网综播映指数排行榜TOP5,收割全网热搜热榜388个,豆瓣评分由7.1升至8.7。截至11月6日,#乐队的夏天#微博话题阅读量达41.3亿,讨论量473.7万。

5)《做家务的男人》:19年8月2日上线,收获Vlinkage网络综艺播放指数、猫眼全网热度热播榜、骨朵热度指数排行榜、云合数据综艺霸屏榜等多榜TOP1。豆瓣评分7.4。截至11月6日,#做家务的男人#微博话题阅读量达31.1亿,讨论量248.9万。

得益于上述优质内容,叠加公司多样化的运营措施,19Q3爱奇艺平台订阅会员数稳中有升,截至2019年9月,订阅会员数达1.06亿(YoY+31%,QoQ+5%),季度新增会员530万。

3、展望19Q4,内容审核政策影响开始减弱,内容上线节奏将逐步恢复正常,此前延期的《大主宰》《剑王朝》《庆余年》等精品剧集有望于2019Q4-2020Q1上线,但对季度会员业务的影响有限,加之广告业务增速回落,Q4收入指引增速放缓。展望2020年,公司将加速提升低线城市渗透率,并逐步提高ARPU,会员业务的盈利能力有望增强。

展望19Q4,公司内容储备较为丰富,剧集包括《外八行》、《河神2》、《大主宰》、《剑王朝》等原创剧集+《庆余年》、《霍元甲》等精品版权剧+《我的天才女友》、《小谢尔顿2》、《我们这一天3》等经典美剧,综艺包括《奇葩说》第六季(10月31日上线)、《演员的品格》第二季、《国风美少年》第二季等自制综艺+《梦想的声音之逆袭金曲》等版权综艺。但内容审核政策影响的恢复是逐步的,19Q4季度会员增长有限,加之宏观经济环境影响、信息流广告竞争加剧等因素,广告收入增速回落,公司预计19Q4收入区间将位于68.6~72.8亿元(YoY-2%~4%)。

4、盈利预测与投资评级:我们预计公司FY2019-2021营收分别为285.64/329.02/392.11亿元,净利润分别为-112.94/-78.31/-48.23亿元,对应每ADS的SPS分别为39.29/45.25/53.93元,对应P/S为3.10/2.70/2.26X,维持“推荐”评级。

风险提示:营运亏损继续扩大,内容制作及播放效果不及预期,第三方版权成本进一步上升,用户获取、留存及向付费会员转化不及预期,广告业务不及预期,现金流风险,行业竞争加剧,行业监管及政策风险,市场风格切换导致估值中枢下移等。(编辑孟哲)

扫码下载智通APP

扫码下载智通APP