月入10亿,蔚来(NIO.US)能否打出翻身仗?

本文来自“36氪”,作者:程潇熠。

10月30日,蔚来(NIO.US)CFO谢东萤正式离职当天,小鹏汽车创始人何小鹏同时在微博、微信为蔚来汽车创始人、董事长兼CEO李斌发起“应援”,希望外界“给探索者更多空间”。“为李斌鼓掌,也一起加电!”

李斌则转发回复:“谢谢小鹏鼓励。我们跑的是泥泞赛道上的马拉松。”

这并非李斌第一次提及“泥泞赛道上的马拉松”。2019年,蔚来汽车在这条艰难的赛道上摸索前行,扛过了ES8自燃、股价暴跌、大幅裁员、4年巨亏220亿元等一系列坏消息。截至发稿,蔚来股价已从发行价6.26美元跌到了1.45美元,跌幅76.8%。

尽管李斌曾在上半年蔚来股价暴跌时表示“没什么大不了”,但在对追梦人与探索者的尊重之外,资本市场更需要看到切实的回报和长远的发展。

“蔚来每月靠卖车也可以收入近10亿元,不一定活得阳光明媚,但肯定死不了。”蔚来总裁秦力洪在10月25日的2019世界智能网联汽车大会上公开宣布,蔚来销售收入已达百亿规模。

他的底气,来自最近一个季度超预期的交付量。

今年第三季度,蔚来汽车交付4799辆汽车,同比增长47%,超出4200-4400辆的指导预期。这样的好成绩,让今年以来一直被各种负面新闻缠绕的蔚来汽车,扬眉吐气了一把。消息公布后,蔚来股价在盘前涨幅一度超11%。

这是否意味着,在泥泞赛道上艰难跋涉的蔚来汽车,找到了转危为安的“灵丹妙药”?

月入10亿,还不够“明媚”?

为了证明蔚来汽车月入10亿,秦力洪算了一笔账。目前蔚来汽车每月交付量超过2000辆,每辆均价40多万元,再加上服务费等收入,光靠卖车,蔚来汽车每个月就能入帐近10亿元。

但这并不意味着蔚来汽车这个“5岁的孩子”能够“赚钱养家”。日后能否稳定发挥,持续实现月销2000辆的目标,对蔚来而言仍是不小的挑战。

借助传统销售旺季“金九银十”的顺风船,9月,蔚来汽车以2478辆的销量在造车新势力中夺魁,同比增长19.2%,三季度销量环比增长35.1%。李斌将9月销量大涨归因于“国庆假期前发货提速的积极影响”。

华盛证券认为,蔚来汽车目前的交付数据与之前ES8电池召回产生的订单积压有关。7月,受电池召回叠加新能源补贴退坡影响,蔚来交付量仅837辆,环比下降37.5%,因此不排除超预期的交付量与此前积压订单的因素相关。此外,蔚来还在9月推出了3年免息分期、上海5年零首付等促销活动。

今年前三季度,蔚来每季度交付量分别为3989辆、3553辆和4799辆,平均月销量1371辆,低于“月入10亿计算公式”中的2000辆。这也意味着,进入2019年,蔚来汽车再也没能突破2018年四季度月平均交付2660辆的水平。

考虑到车市整体遇冷、政策补贴退坡、行业竞争加剧等因素影响,蔚来销量很难在短期内有明显起色。李斌也坦言,蔚来可能无法达成年初定下的全年汽车销售目标。

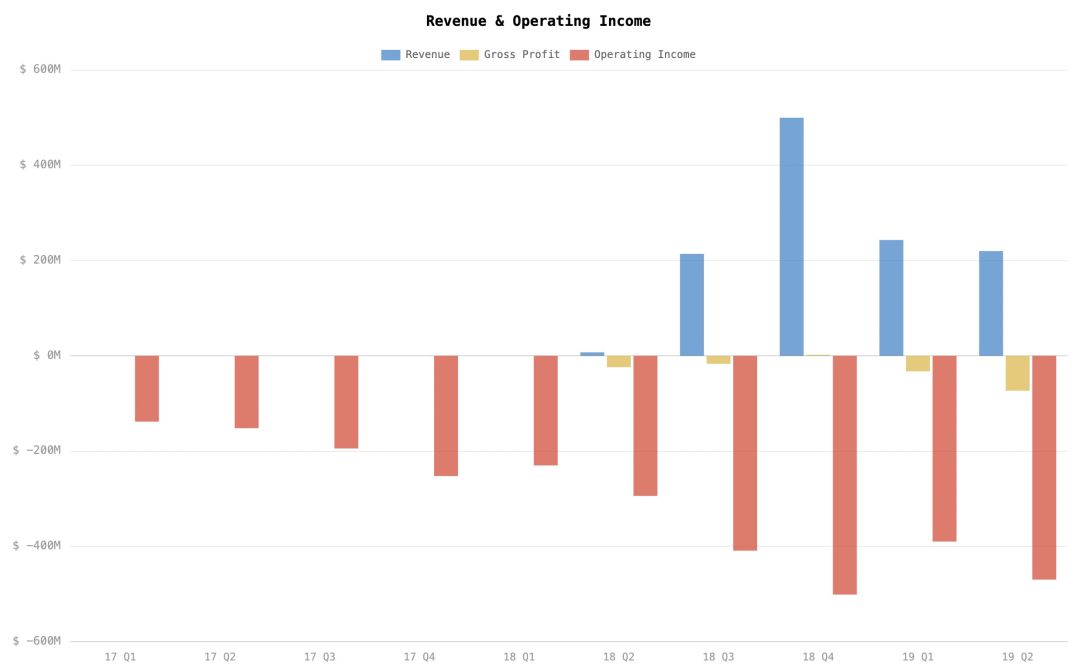

蔚来汽车上市以来季度交付量 来源:蔚来汽车财报、月度交付报告

相应地,2018年四季度至2019年二季度,蔚来9个月的月均收入为1.06亿美元,约合人民币7.5亿元,距离10亿元仍有不小的差距。

蔚来汽车单季度营业收入及经营亏损 来源:hypercharts

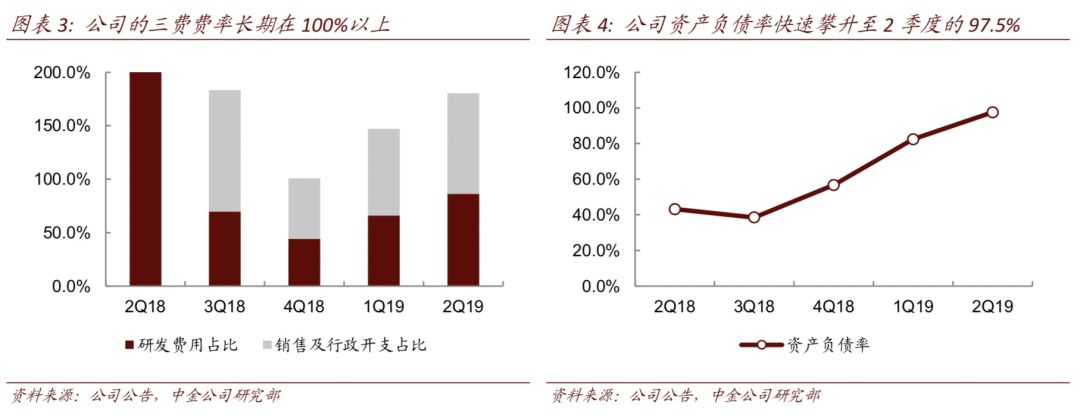

2019年第二季度,蔚来因汽车自燃事件召回了4803辆ES8,损失约3.39亿元,导致报告期内亏损同比增加83%。据中金公司数据,随着经营亏损与净亏损逐季度攀升,蔚来资产负债率在二季度已达到97.5%,前期累积亏损已成为蔚来沉重的包袱。

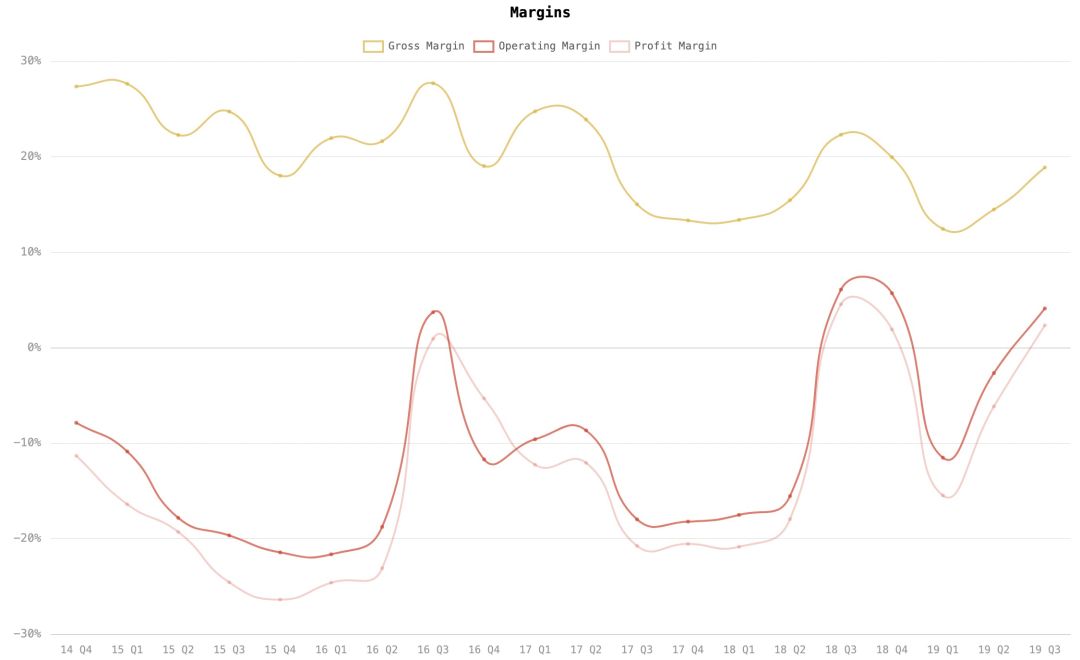

蔚来二季度毛利率仍为负数(-10.9%),上市以来仅在2018年四季度扭负为正,毛利率达到0.4%。相比之下,在今年三季度实现盈利的特斯拉毛利率高达18.9%,而且即使在近年财报账面亏损状况下,毛利率也始终保持在12%以上。

特斯拉2014年Q4至2019年Q3综合毛利率、营业利润率

此外,补贴后33.8万元起售的基准版ES6将拉低蔚来单车均价,而进一步在全国开设门店、兜底二手车保值率等利好车主的举措,或将进一步加重蔚来的成本负担。

中金公司在题为“与时间赛跑,重塑商业模式”的报告中算了一笔账,如果按照2020年销售3.4万辆和单车售价30万元计算,即使蔚来汽车能达到20%左右的毛利率,也难以支撑高昂的“三费”费用(营业、管理、财务费用),预计公司短期内自我造血能力有限。

蔚来上市以来“三费”费率及资产负债率 来源:中金公司

蔚来在二季度财报中预计,2019年三季度总收入预计为15.93亿元-16.63亿元,比二季度增加约5.6%-10.3%。但由于成本高企,即便蔚来能达到月入10亿的目标,也并不意味着能够就此盈利。

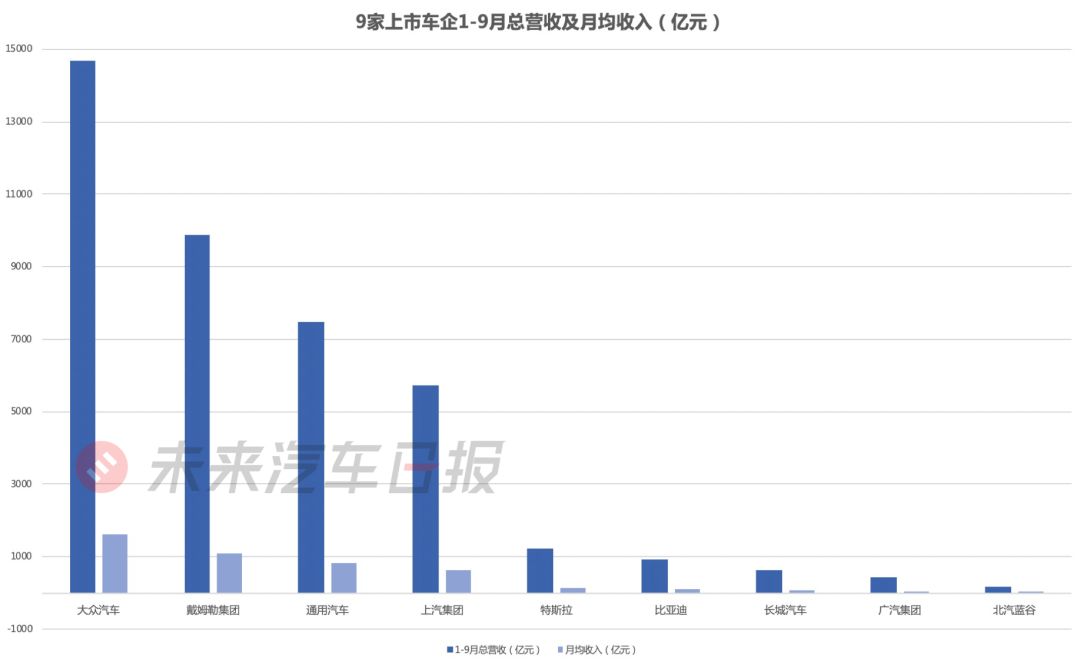

10亿元对于一般的创业公司而言可能是个遥不可及的天文数字,但对于传统的头部汽车制造商来说只是个小数目。我们查询9家国内外上市车企2019年第三季度财报发现,其前三季度营收均超百亿元,月均收入超10亿元。

其中,位居第一的大众汽车1-9月的月均收入高达1631亿元,今年首次实现单季盈利的特斯拉,月均收入也达到了134.4亿元。相比之下,每月靠卖车收入近10亿元的蔚来汽车,才不过是刚刚跨过了最初的门槛。

节流初见成效

“我们跑出来了,但跑得披头散发。”秦力洪曾在接受“第一电动”采访时坦言,“我们(蔚来)战略级的效率是很高的,但战术层面确实是满目疮痍,没有一件事做得很到位。”他承认过去几年蔚来看重结果,没有特别关注花钱的事,“中间肯定有很多浪费”。

此言不虚。

过去几年来,从声势浩大的新产品发布会,到高薪聘请的各行业人才和坐落在一二线城市城市黄金地段的NIO House,再到几乎无微不至的客户服务,蔚来汽车不止一次地给外界留下了财大气粗和一掷千金的印象。

2019年二季度财报显示,蔚来汽车在报告期内销售及行政费用同比增长48.6%,金额高于研发费用。光大证券根据公开信息推算,蔚来汽车全国15个NIO House的平均装潢费用高达1000万元,平均年租金约500万至800万元。

就在不久前,李斌在财报电话会议中承认,蔚来汽车在4年时间里亏掉了220亿。而其对标的特斯拉,花了15年时间才“烧”光了400亿元。

鉴于蔚来汽车盈利改善趋势及长期业务模式待观察,光大证券将其目标股价下调至2.02美元。中金公司暂时维持“中性”评级和2.5美元目标股价,但估值办法从原先的DCF模型(现金流折现估值)更改为以 P/SV(市值/10000单位销售额)作为指标,反映销量对股价的影响。

对于蔚来眼下的财务状况,李斌其实早已心中有数。他在二季度财报电话会议上透露,三四季度车辆毛利率预计无法转正,将进一步下跌至 -6%至-10%。不过时任CFO的谢东萤也强调,今年下半年不会再出现亏损32亿元的情况,成本削减将成为工作重点。

在二季度财报中,李斌明确提出了降本目标:至今年第三季度末,将全球员工总数从2019年1月的9900人减少到7800人左右;至今年年底,将通过额外的重组和拆分部分非核心业务,来达到更有效率的运营。

此外,曾在2017年明确表示“100%不会进入运营市场”的李斌,也开始为蔚来布局出行版图。10月4日,秦力洪在蔚来第21家NIO House重庆朝天门店开业当天透露,蔚来将在今年年底推出其官方二手车认证平台,并在不久的将来正式上线蔚来出行服务。

这些举措,得到了一些投行认可。

美国银行虽然给蔚来汽车的评级是“逊于大盘”,将目标股价定位于2.5美元,但肯定了蔚来的裁员、剥离非核心业务等降本增效措施,并认为蔚来近期推出的汽车金融计划(3年免息购车等),可以帮助其更好地管理现金流。

中金公司在此基础上提出了进一步建议:在车市不振、传统品牌以价格换市场的大环境下,蔚来的第三款车型需要进一步价格下探,以实现保持营销和客户满意度到供应商、投资者信心回升的正向循环。

中金公司在一份题为“蔚来汽车如何才能起死回生”的报告中提出,蔚来是做营销服务见长的车企,应持续保持客户服务力度和营销手段作为区分度,联合产业链共担高门槛研发风险,从而避免成为研发投入巨大的单一科技型车企。

摩根大通预测称,如果没有新的融资,蔚来将在2019至2021年净资产为负。而蔚来汽车在二季度财报中披露的现金及现金等价物、受限制现金、短期投资仅有34.6亿元,若新融资未有显著进展,到年底将面临较大的现金流压力。

正如秦力洪所说,投资人最大的担心,就是怕蔚来汽车“猝死”,血本无归。对于资金告急的蔚来,要想挺过这一关,融资的重要性不言而喻。

翻身仗:罗马不是一日建成

在某些时刻,一笔金额合适的融资,能够力挽狂澜,拯救一家公司。

2008年金融危机,一度处于破产边缘时刻的特斯拉,在关键时刻被一笔4000万美元的投资挽救,后又有戴姆勒伸出援手。到2013年年中,特斯拉股价已突破160美元,市值近200亿美元。2010年以每股20美元左右的价格购入特斯拉股票的散户投资者,获利颇丰。

今年以来,蔚来汽车也在试图寻找过冬的粮食。

李斌曾经预估初创车企的造车成本,认为从头开始造一辆车大约需要200亿元。他曾在接受36氪采访时表示,蔚来的融资逻辑可以概括为“小步快跑”:结交有实力的朋友、对行业有长远见识的投资人,每个人都不要投太多。“比如有人想投1.5亿美元,我说算了,你投5000万美元吧。我现在又不是马上要用这么多钱。”

李斌低估了造车的“烧钱”速度。自成立以来,蔚来公开融资11次,融资总额高达371.4亿元,但仍面临着资金吃紧的状况。

在资本寒冬中,蔚来将融资的来源瞄准了政府产业基金。但随着新能源汽车销量下滑和新造车企业持续亏损,政府及产业基金的态度也越发谨慎。

在这种情况下,NIO Power或将成为新的融资希望。

秦力洪在8月的战略信息沟通会上透露,NIO Power预计将在今年四季度独立融资。“到2025年,随着电动车保有量增加和续航里程提高,每辆车补充的电量更大,这是一个3000亿的大市场,不是一个小的市场。”目前,NIO Power已形成了固定充点桩、换电站、移动充电车、超充桩和第三方充电设施在内的充换电网络,在全国范围内部署了超过100座换电站和500多辆充电车。

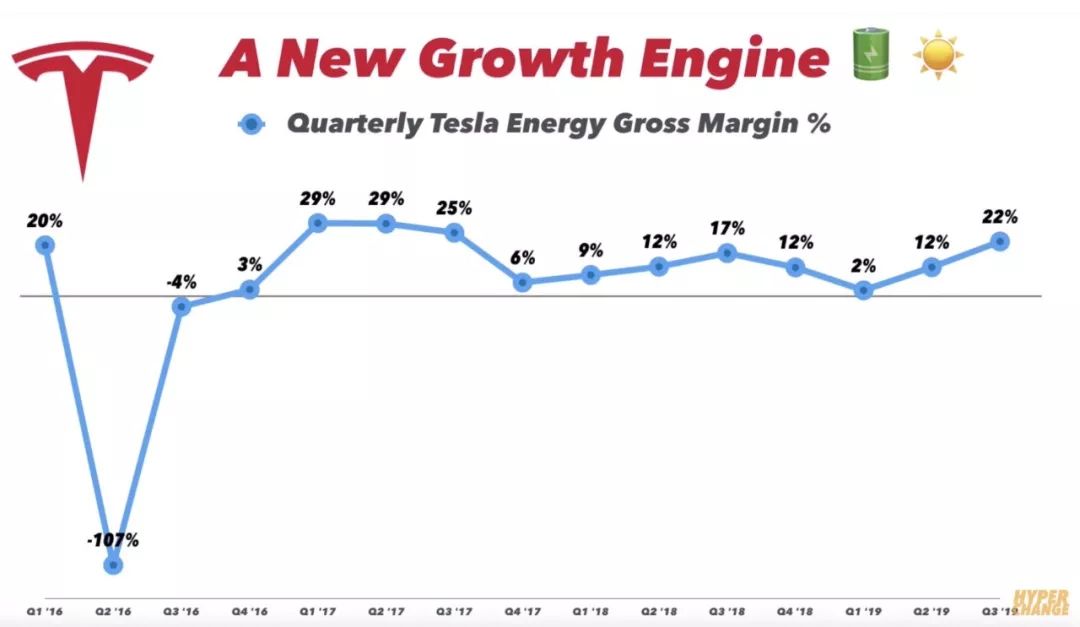

全球市场研究公司Research and Markets发布的报告也显示,电动车充电市场预计将从2018年的53亿美元增长至2023年的304.1亿美元,年复合增长率高达41.8%。特斯拉收入构成中的能源板块也被业内视为新的增长利器,毛利率一度高达29%。

来源:HyperChanger TV

这意味着,蔚来汽车仍有资本在未来打一场翻身仗。

作为国内首家登陆纳斯达克的造车“新势力”,尚处于蹒跚学步阶段的蔚来汽车,难免成为众人瞩目的焦点,并承受市场拷问的压力。但正如麦肯锡在《2019年制胜汽车行业下半场》的报告中所说,淘汰赛的号角已经吹响,没有谁是注定的胜者,也没有谁持有未来的入场券。

身为蔚来汽车的掌舵人,李斌更需在重压下稳住阵脚,带领企业进入正向循环,才能重新赢回资本市场的信心。

“无论最后成王还是败寇,罗马都不是一日建成的。”何小鹏在力挺李斌的那条微博中写道,“今天可能是最坏的行业低谷,但也一定是明天新征程的起点。坚定地走下去,就会看到曙光。”

扫码下载智通APP

扫码下载智通APP