新股前瞻|两票制困死药企 麦迪卫康却“捡漏”发财

港股生物板块的火爆,让众多与医药沾边的公司均眼红不已。

智通财经APP了解到,10月25日,综合医疗营销解决方案提供商麦迪卫康向港交所递表上市申请,该公司曾于2016年登陆新三板,或交易流动性不足等原因,于2019年2月从新三板除牌。

根据披露文件,麦迪卫康主要从事医疗营销服务,“会议”形式是该公司的主要收入来源,其实就是组织行业“开大会”,从中赚取一定的服务费。说白了,就是“学术营销”。该公司最初运营主体为北京麦迪卫康,于2000年成立,2011年成立了北京创研,经过近20年的发展,该公司于2018年收入约为2.99亿元。

麦迪卫康自称为中国最大的心脑血管疾病综合医疗营销解决方案提供商,按2018年收入计,市场份额为4.8%,而排第二的市场份额仅为0.6%。那么这家公司怎么样呢?

增长主要靠“会议”

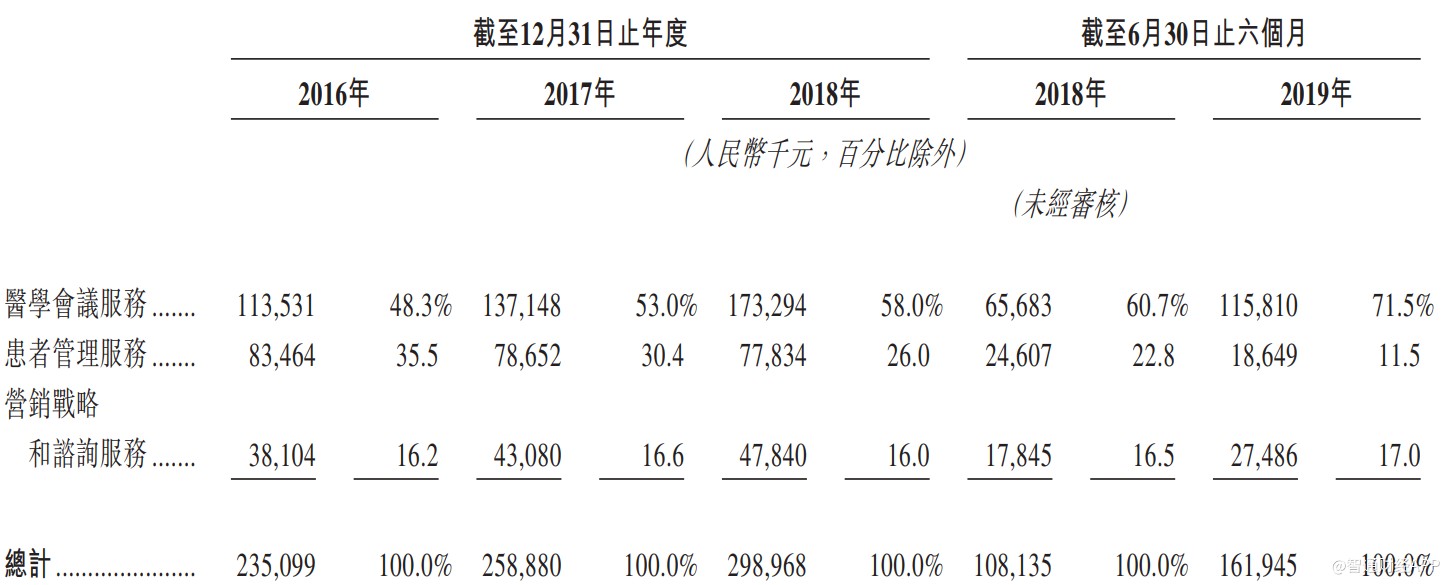

智通财经APP了解到,麦迪卫康的业务主要有三大类,分别是医学会议服务、患者管理服务以及营销战略和咨询服务,核心业务为医学会议服务。该核心业务的创收途径主要是通过组织行业“会议”方式,收入贡献逐年提高,2019年上半年收入贡献71.5%,较2016年提升23.2个百分点。

患者管理服务创收途径主要通过组织“活动”方式,该项业务收入逐年下降,2019年上半年收入下滑24.2%,收入贡献11.5%,较2016年下降了24个百分点。从往年看,该公司的“组织会议及活动”(医学会议服务和患者管理服务)合计收入贡献稳定在84%左右,营销战略和咨询服务收入贡献稳定在16%左右。

以下为麦迪卫康四大业务情况:

图片来源:麦迪卫康申请文件

从整体业绩看,该公司近三年收入复合增长率为12.77%,其中医学会议服务、患者管理服务以及营销战略和咨询服务复合增长率分别为23.55%、-3.5%以及12.05%。从数据看,目前该公司收入增长的核心动力还是要靠“会议”支撑。

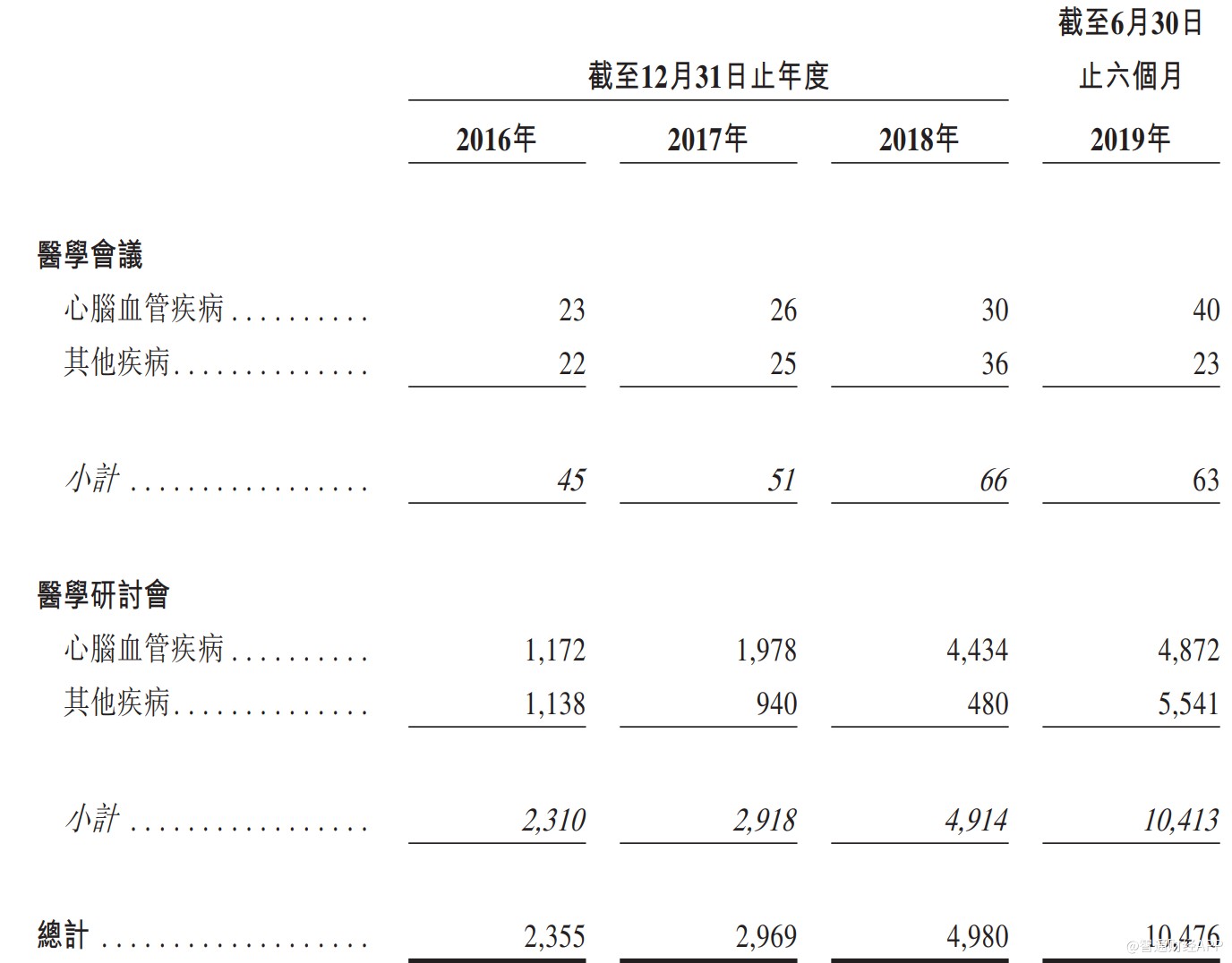

那么,麦迪卫康医学会议服务如何通过“会议”赚钱呢?该公司的医学会议服务包括两个会议内容,分别是医学会议和医学研讨会。

三大业务赚钱详解

2019年上半年,该公司组织了63次医学会议,其中心脑血管疾病会议40次,超过2018年全年,而研讨会达到10413次,是2018年全年的2.12倍,其中其他疾病的研讨会5541次,是2018年全年的11.54倍,这增幅有点不可思议,因为在2016-2018年,其他疾病的研讨会次数是逐年下降的,期间下降58%。

图片来源:麦迪卫康申请文件

医学会议一般由医学协会主办,并由医疗行业企业,主要为医药企业赞助,参与会议的包括医生、医药公司及医学协会。该公司的角色主要为组织活动,包括活动策略、选址布置以及吸引赞助等。医学学会报销该公司产生的组织费用,并按按总成本一定百分比支付服务费。

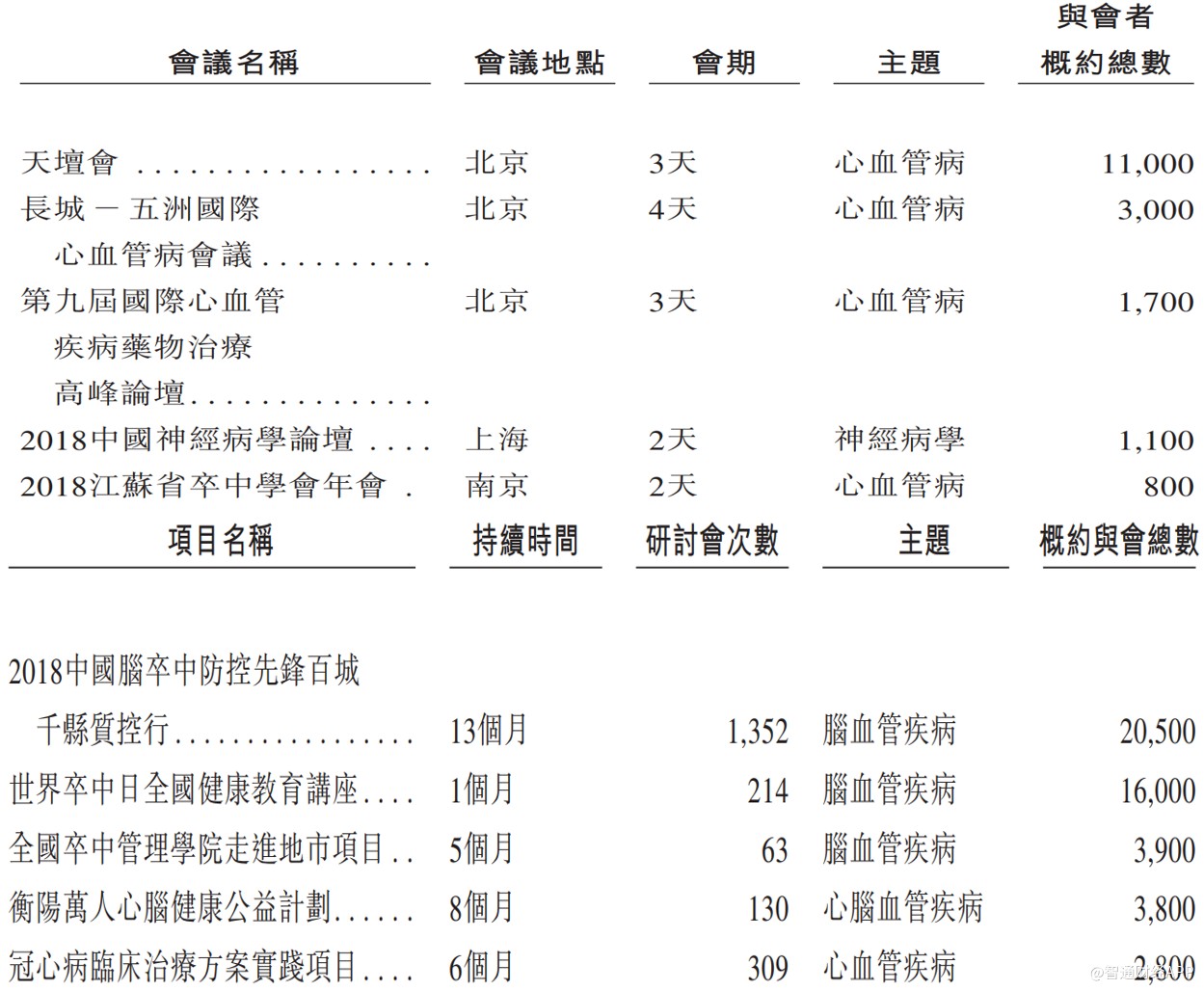

智通财经APP了解到,麦迪卫康的医学会议主打为天坛会,2013年开始至今约有17年时间,该公司披露称此会为亚太地区最最具影响力及最具声望的心脑血管疾病会议之一,2018年与会者总数大概11000人。除了天坛会外,该公司的医学会议还有长城-五洲国际心血管疾病高峰论坛以及中国神经学论坛等。

而研讨会主要在医院或者酒店会议室举行,为特定领域或疾病资深医生讲授。2018年开始该公司开始提供在线医学研讨会,同年1月推出医会+APP,主要通过长颈鹿平台提供,目前线上研讨会并未收取医生服务费,主要创收还是通过线下获得。该公司核心的研讨会为中国脑卒中防控先锋研讨会,2018年次数1352次,与会总数约为20500人。

以下为该公司前五大医学会议及研讨会情况:

图片来源:麦迪卫康申请文件整合

该公司的医学会议及研讨会主要针对于心脑血管疾病,而在中心脑血管综合医疗营销解决方案上,市场规模很小,2018年市场规模为51亿元,近三年复合增长率也仅为11.5%,而该公司以2.467亿元的规模荣获榜首。在低增长的小行业下,该公司在“会议”成长这块或受到限制。

此外,投资者可能注意到了该公司患者管理这块的收入变化。

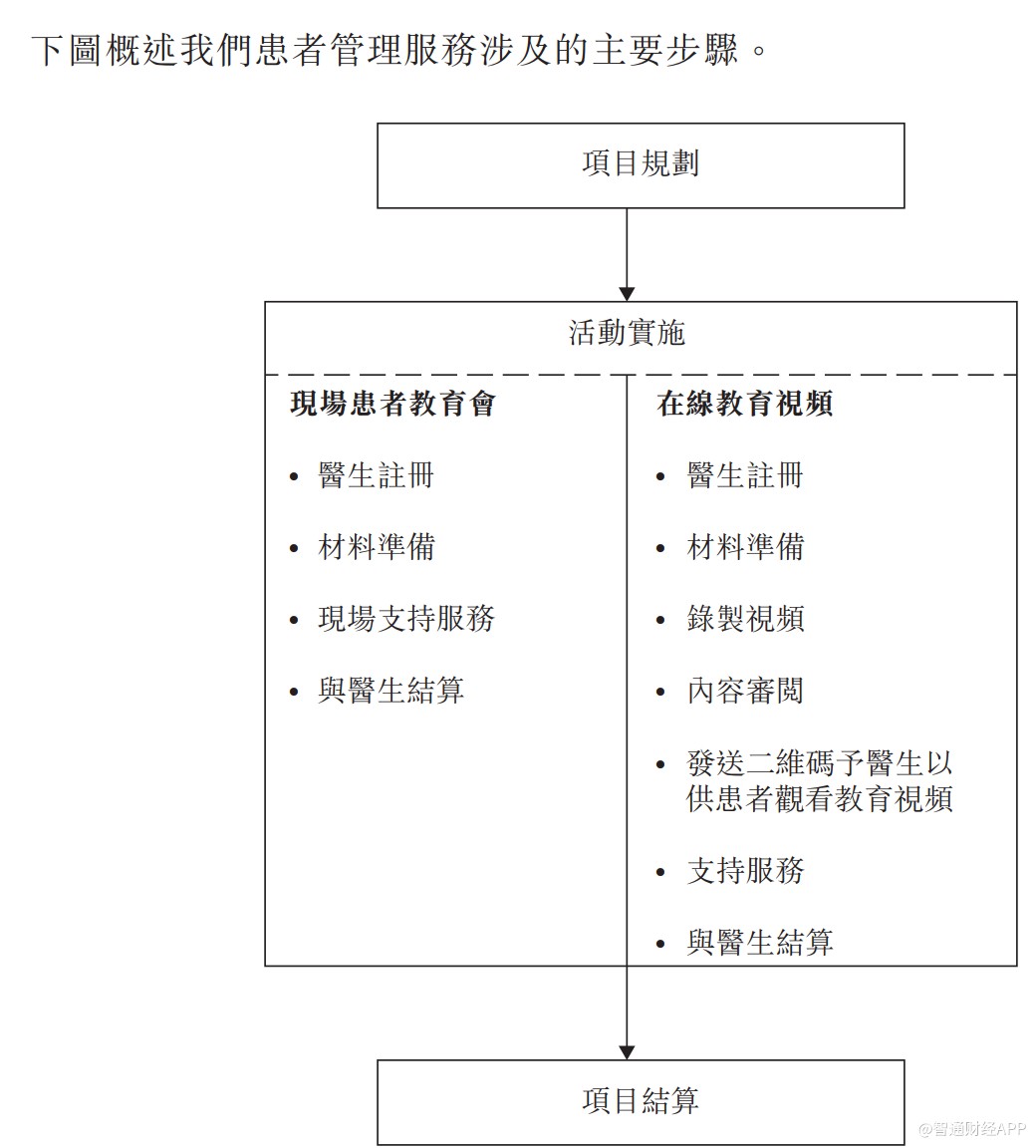

患者管理服务为麦迪卫康于2013年引入的服务,主要为现场患者教育会和在线教育视频,现场患者教育会和在线教育视频大同小异,不过后者新增包括录制视频及内容审阅等三个环节,该公司则主要通过与医生结算获取收入。2016年时,该业务收入贡献曾达到35.5%,之后一路下降。

图片来源:麦迪卫康申请文件

在以前,患者管理服务也算是该公司的核心业务之一,但以2019年上半年的收入贡献看,已经小于营销战略和咨询业务,对业务的贡献也越来越低。该项业务主要还是面向患者的,收入持续下降说明在患者对接这块可能走不通,未来该项业务收入或还会持续下降,对业绩可能带来一定的负面影响。

该公司的营销战略和咨询业务收入占比较为稳定,该项业务包括营销战略,为医药公司进行一些例如患者人数等数据上的调查和分析;营销材料,为医药公司演示文稿、教育文章及视频;产品发布会及年会,为医药公司探讨营销方针。该项业务类似于第三方外包服务类的工作,成长性取决于服务的医药企业数量。

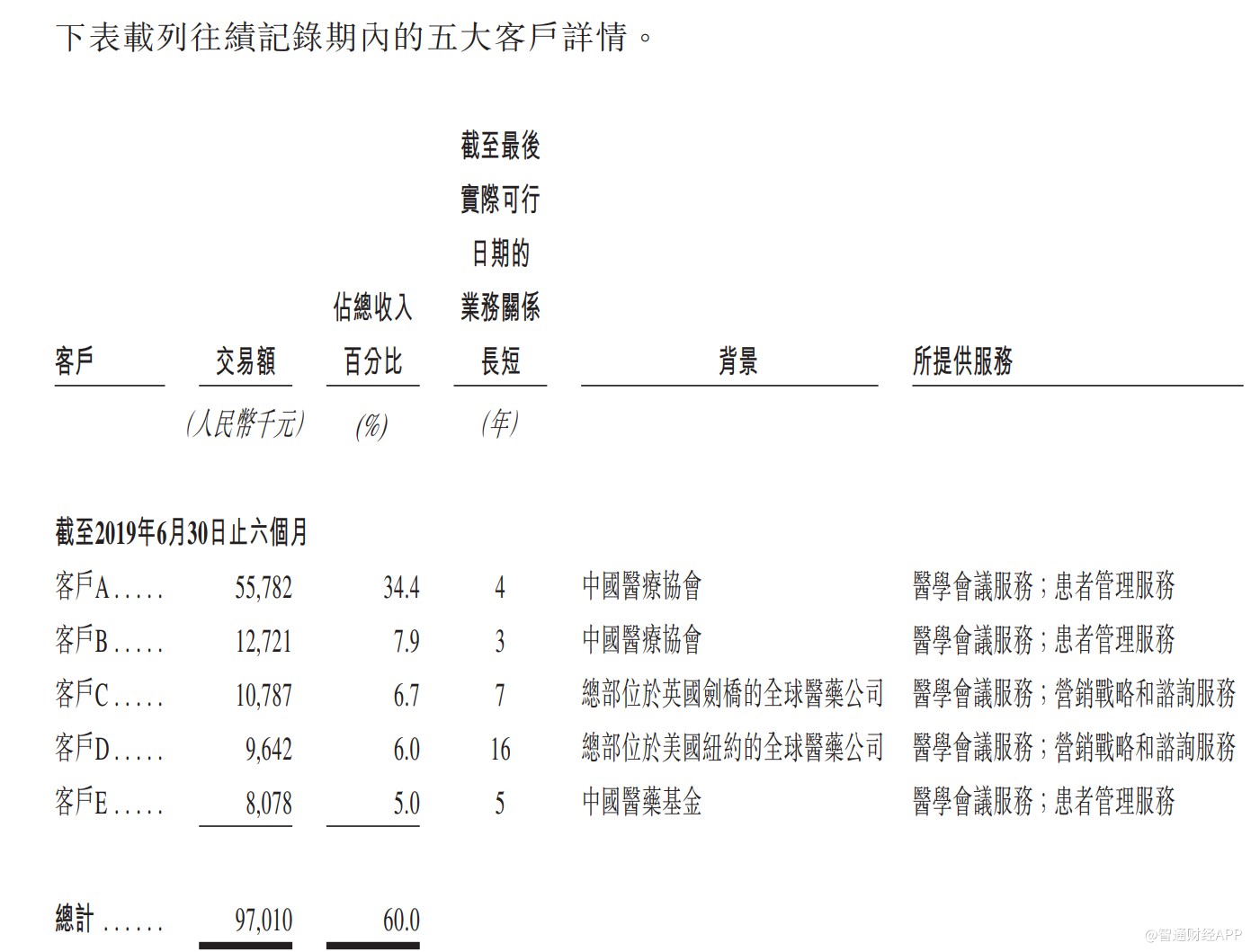

不过智通财经APP观察到,麦迪卫康的客户集中度较高,且存在较大依赖最大客户风险,2019年上半年,该公司前五大客户的收入占比达60%,较2018年度提高4.6个百分点,其中最大客户收入占比达34.4%,从往年看,最大客户的收入占比均超过30%。该公司为最大客户提供医学会议和患者管理服务。

图片来源:麦迪卫康申请文件

成长受限的小公司

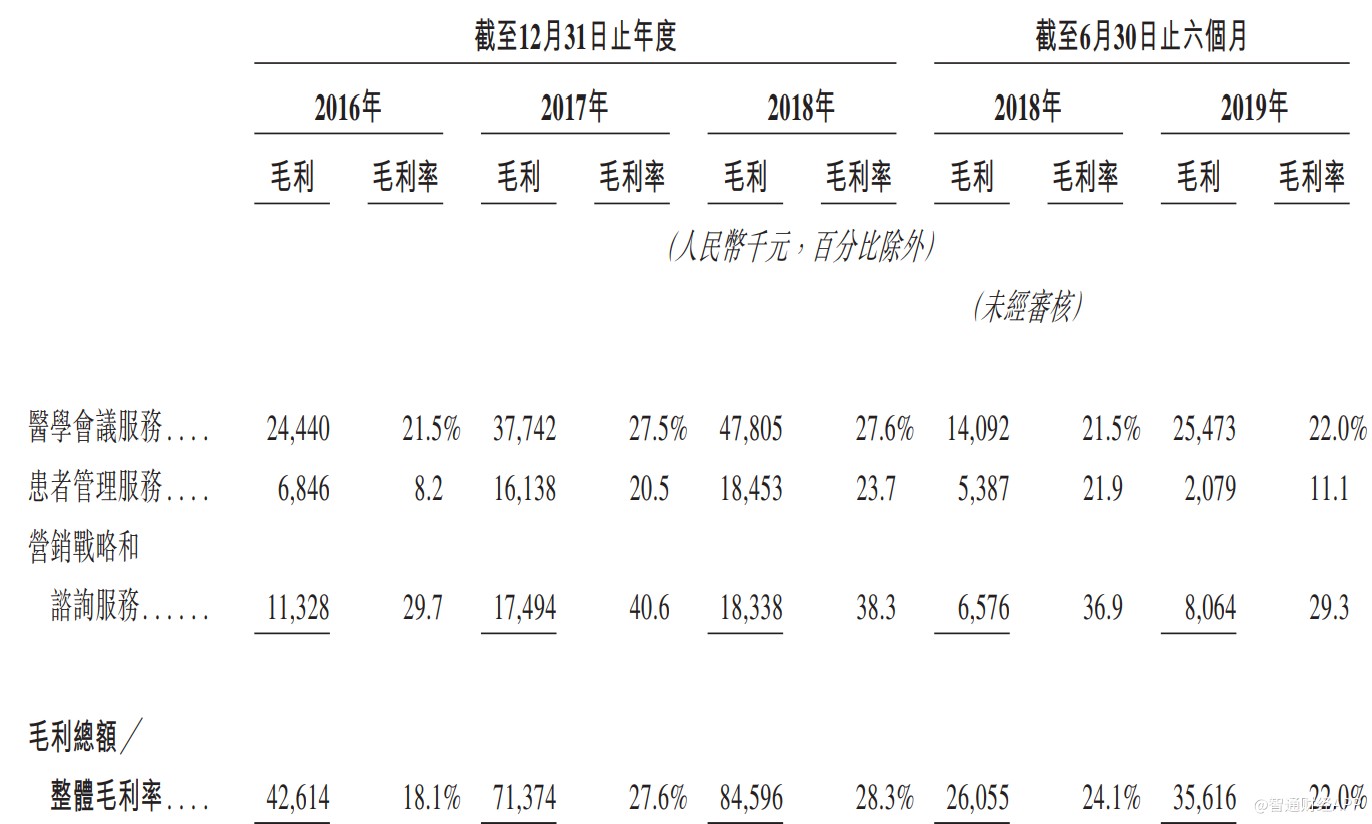

在盈利上,2019年麦迪卫康发生了较大的变化,整体毛利率为22%,同比减少2.1个百分点,比2018年度减少6.3个百分点。

从业务上看,2019年上半年,医学会议服务毛利率为22%,同比略增0.5个百分点,但对比2018年度则少了5.6个百分点,而患者管理服务及营销战略和咨询服务毛利率均大幅度下降,上半年分别为11.1%和29.3%,同比分别下降10.8个百分点和7.6个百分点,均比往年大幅度缩水。

图片来源:麦迪卫康申请文件

而毛利率的降低也对该公司的现金流带来了一定的影响,上半年该公司的经营活动现金流净额为-0.38亿元,期间现金净流出0.408亿元,账上现金为0.584亿元,比2018年度减少了41%。不过该公司财务还是蛮干净的,没有金融性负债,没啥偿债压力,但这也反映了该公司负债管理能力较弱,没有发挥杠杆的作用。

综上看来,麦迪卫康核心收入靠“会议”获得,靠着几个大客户做一些“开大会”的生意,存在客户集中度风险,特别是对最大客户的依赖,而且行业市场规模小,低速增长也限制了该公司的成长空间。盈利上,2019年发生较大变化,整体毛利率下降,其中有两项业务毛利率大幅度下滑。

从历史上看,麦迪卫康是一家经营了近20年的小公司,在这个小行业市场里,未来或难有较大的成长空间。

扫码下载智通APP

扫码下载智通APP