中金:预计新东方(EDU.US)利润率将持续改善,维持“跑赢行业”评级

本文来自中金研究报告,作者:吴越。原标题《新东方:效率提升下的稳步扩张》。

业绩回顾

维持跑赢行业 2020 财年一季度收入符合市场一致预期,利润率超预期

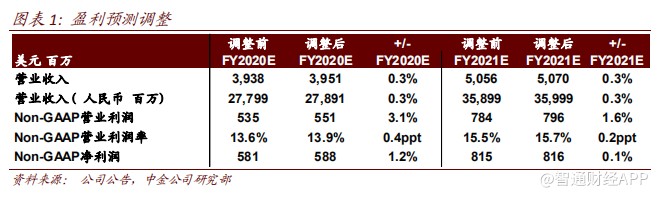

新东方(EDU.US)公布公司 FY1Q20 业绩:公司收入同比增长 24.6%至 10.7 亿 美元(人民币口径同比增长 29.7%),符合一致预期;公司非 GAAP 营业利润率同比提升 3.6 个百分点,高于此前公司指引的增长 1.5 个百分点,主要得益于公司产能利用率改善和经营效率提升;公 司非 GAAP 净利润达到 2.3 亿美元,相比市场一致预期高出 6.5%。公司 FY2Q20 收入指引将同比增长 26-29%(人民币口径预计将同 比增长 30-33%),基本符合市场一致预期。

发展趋势

我们预计公司利润率将在 FY20 持续改善。公司 FY1Q20 非 GAAP 营业利润率同比提升 3.6 个百分点,主要得益于:1)公司产能利用率明显改善提振毛利率(公司 FY1Q20 产能利用率同比提升 2 个 百分点至 21%);2)公司有效控制线下业务市场费用。自 FY3Q19 以来,公司开始放缓产能扩张步伐,由此公司线下业务产能利用率开始同比持续提升。我们预计这部分利用率提升带来的利润率改善会集中体现在 2020 财年上半年。营销费用方面,我们预计公 司 FY20 来自新东方在线营销投入的压力可能主要集中在下半年,但公司能够通过有效控制线下业务的市场投放来抵消这一压力。整体来看,我们预计公司 FY20 非 GAAP 营业利润率有望同比提升 1.8 个百分点,并预计公司利润率提升将主要集中在上半年。

我们预计公司全年收入增速将保持稳健,主要因为:1)公司暑期促销效果显著,学生报名人数同比增长 8%的同时,留存率同比提 升 5 个百分点至 59%;2)公司维持稳健的产能拓张计划,我们预 计 FY20 K-12 业务产能同比扩张 30%;3)核心城市由于打法升级表现突出(北京和上海的 K-12 业务收入在截至 FY1Q20 的四个季度期间同比增长 17%,较上一个季度单季度录得的同比增长 15% 出现加速)。根据公司管理层给出的指引,FY2Q20 公司旗下的优能和泡泡收入预计将分别实现 45%和 50%的同比增长(人民币口 径),意味着相比 FY1Q20 的 40%的增速出现显著提速。

盈利预测与估值

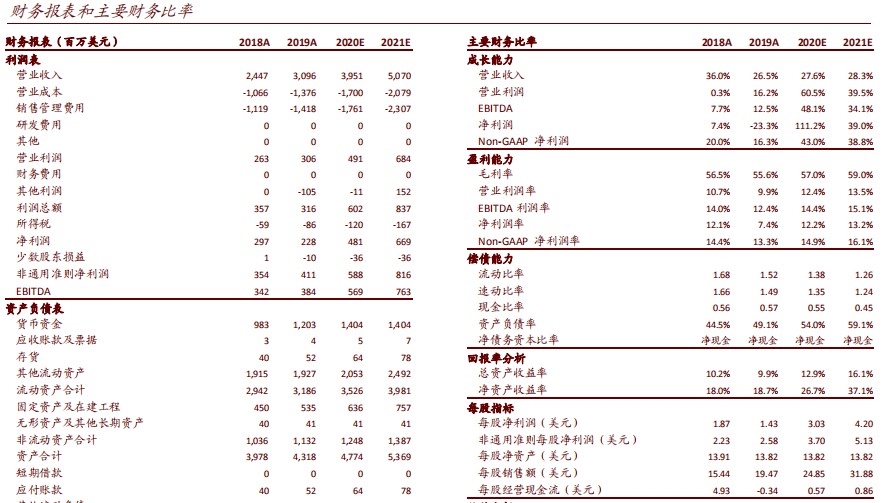

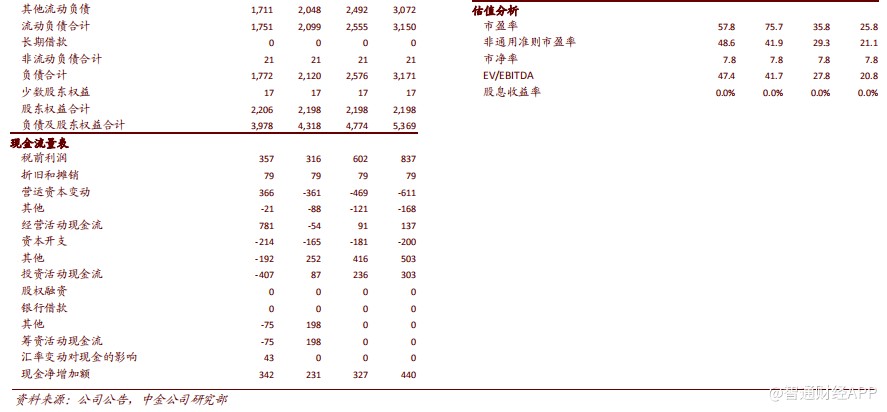

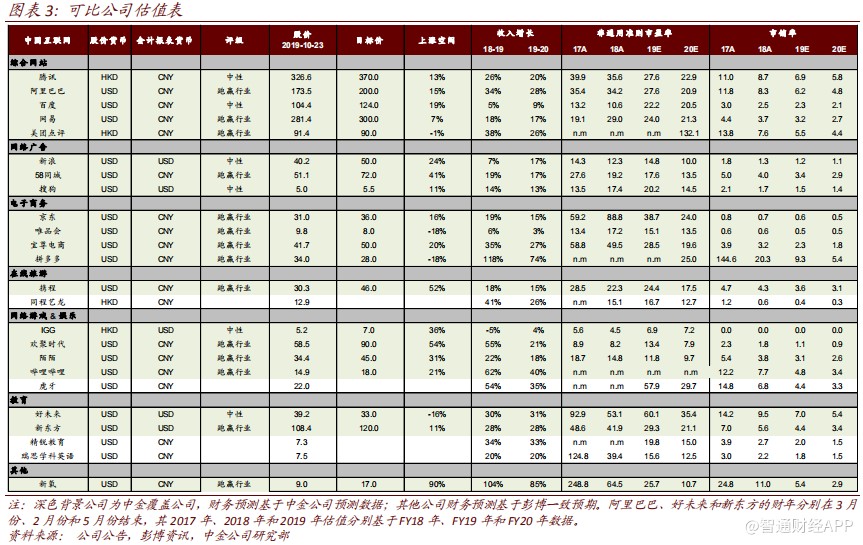

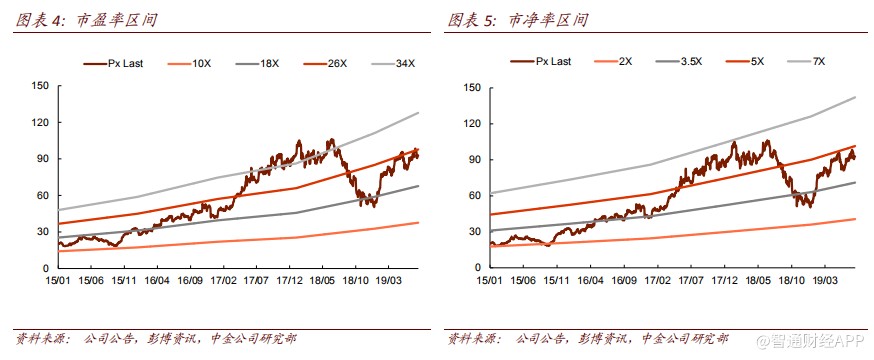

我们维持公司盈利预测基本不变,维持公司“跑赢行业”评级以及目标价 120 美元(基于 33 倍 FY20 非 GAAP 市盈率,较公司目前股价存在11%的上行空间),主要考虑到公司收入以及利润率增长前景稳健。目前,公司股价分别对应 29.3 倍 FY20 非 GAAP 市盈率和 21.1 倍 FY21 非 GAAP 市盈率。

风险

线上投入过大影响公司利润率。

公司简介

新东方教育科技集团是中国最大的民营教育集团。由 1993 年 11 月 16 日成立的北京新东方学校发展壮大而来,目前集团业务涵盖语 言培训,中小学生课外辅导,出国留学综合服务,在线教育以及教育内容生产和传播,并已经建立起新东方、优能中学、泡泡少儿教 育等一系列知名品牌;是一家集教育培训、教育产品研发、教育服务等于一体的大型综合性教育科技集团。

扫码下载智通APP

扫码下载智通APP