光大海外:中国铁塔(00788)Q3塔类业务继续承压,明年5G上量有望驱动业绩增长提速

本文源自“EBoversea”微信公众号,作者:付天姿/吴柳燕。

文章摘要

中国铁塔(00788)3Q19营收增速继续放缓,可比EBITDA利润率环比小幅回升

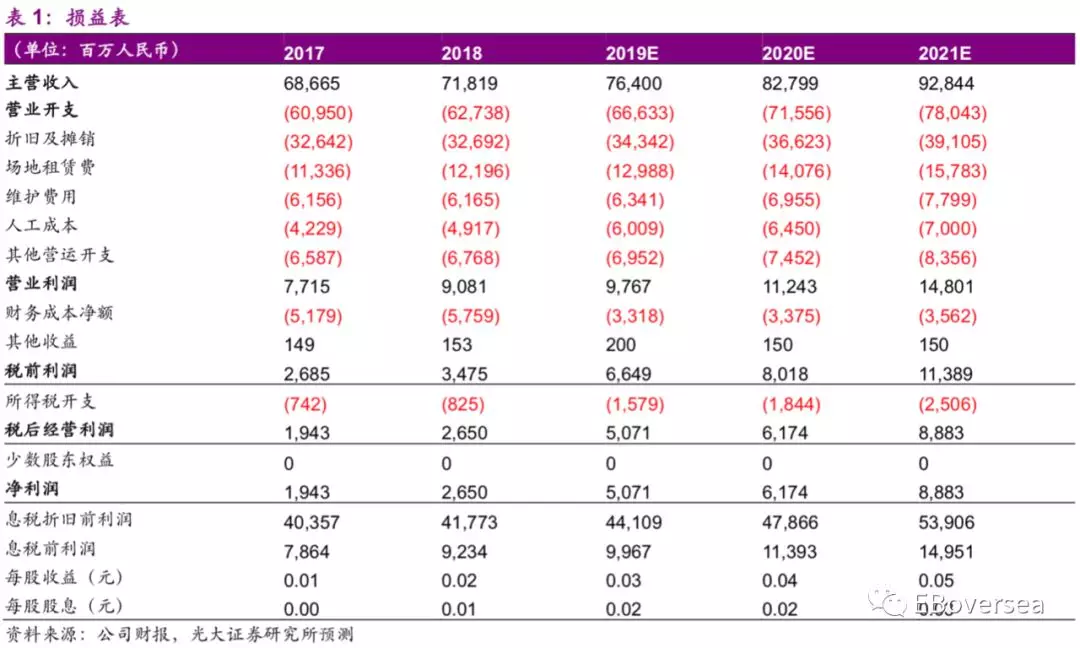

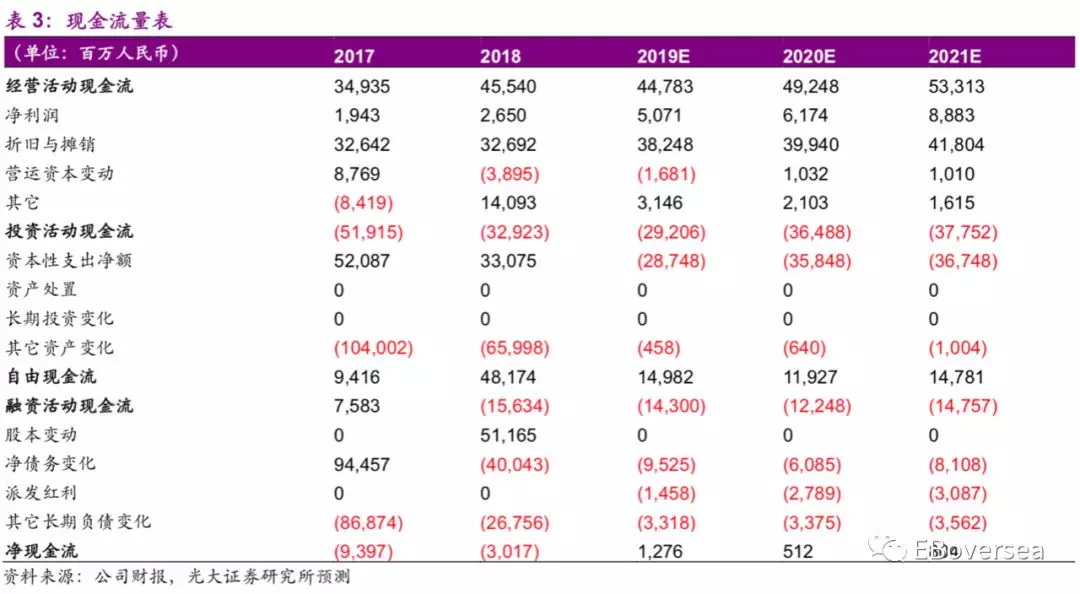

3Q19实现总营收191亿元人民币,营收同比增速由1H19的7.5%放缓至4.1%,主要由于塔类业务表现继续承压。新会计准则下EBITDA利润率为73.2%相比1H19基本持平,可比口径EBITDA利润率为58.2%较1H19的58.0%环比小幅回升。实现归母净利润13亿元,同比上升76%,对应净利率7.0%,主要由于折旧摊销比例下降及利息开支减少。

塔类业务收入环比回落,等待2020年增长加快

3Q19公司核心塔类业务收入178亿元,剔除包杆电费会计口径影响后3Q19塔类收入相比2Q19环比下降0.7%,营收同比增速由2Q19的4.1%继续放缓至2.9%,主要由于过渡阶段4G需求有所减少、5G需求尚未明显起量对当年租金贡献有限以及2G、3G设备退网影响。伴随5G基站落地开始贡献租金,我们预计4Q19塔类业务收入相比3Q19有望环比回升。伴随2020年5G基站数放量,公司塔类业务增长有望加快。

室分业务表现符合预期,跨行业恢复环比上升

3Q19室分业务同比上升34%,环比微增1个百分点基本符合预期,营收占比扩大至3.5%,我们预计全年室分业务增速有望达40%。

跨行业业务由被动销售转为主动销售模式,顺利突破增长瓶颈,3Q19收入相比2Q19环比上升21%;考虑到IoT时代跨行业业务潜在需求广袤,未来依旧具备较高的向上弹性。

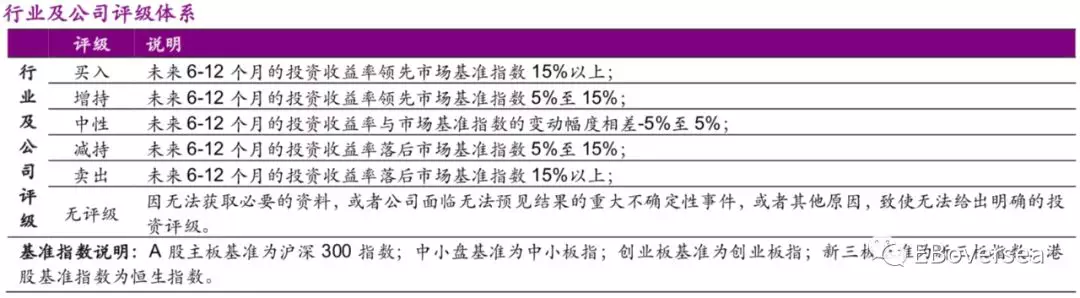

估值与评级

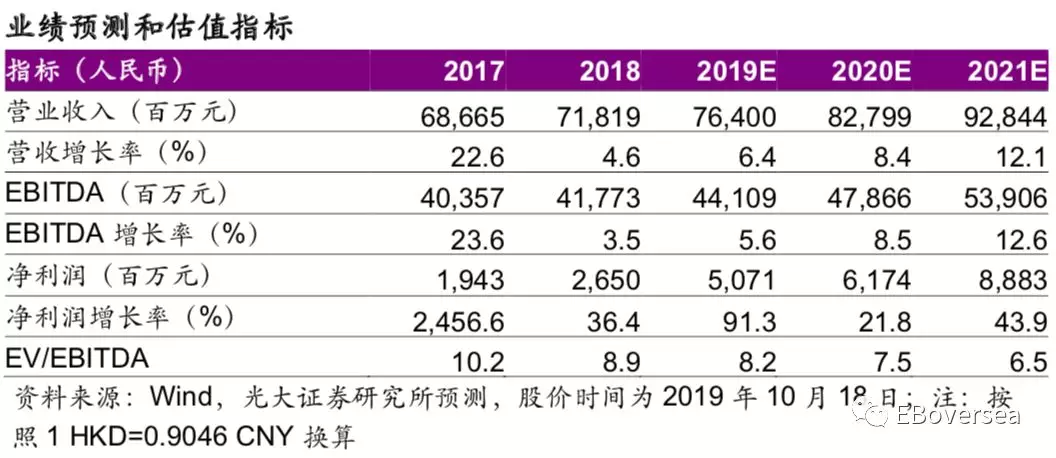

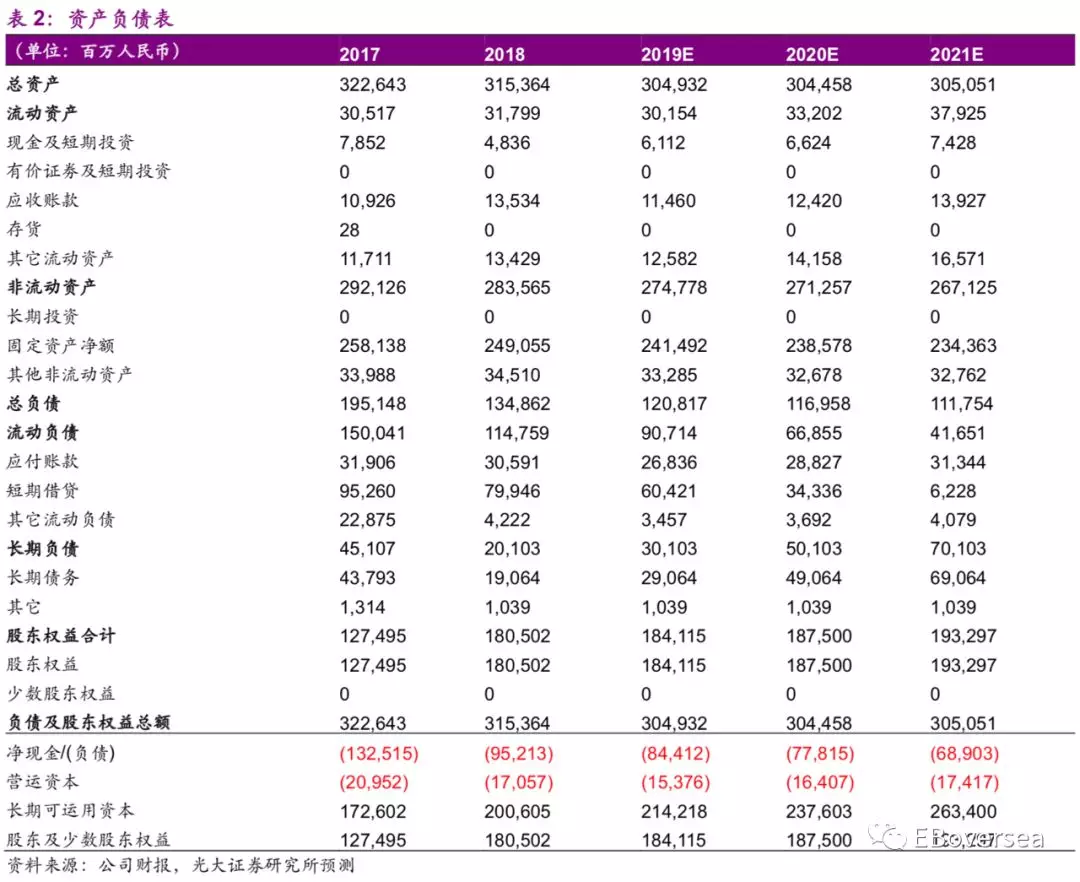

鉴于3Q19塔类业务环比下降表现低于预期,下调19-21E 可比口径下EBITDA 0.5%/1.1%/1.0%分别至441/479/539亿人民币,对应18-21E CAGR约9%;基于DCF估值法,下调目标价至2.2港币。纵览全球铁塔租赁行业,传统宏站业务增长平稳,通过拓展地区或新业务布局的多元化经营企业具备更高业绩成长性。区别于国际同业,中国铁塔享受国家政策及资源红利,微站、室分、跨行业等新业务放量具备更高确定性,中长期发展逻辑顺畅。5G时代中联通及电信两家共建背景下公司整体业绩稳健增长仍有保障,20年5G上量有望驱动其业绩增长提速,未来分红水平提高、新业务放量有助估值提升,维持“买入”评级。

风险提示:5G商用推迟;定价协议调整;室分及跨行业拓展放缓。

【附录】

扫码下载智通APP

扫码下载智通APP