高负债+融资难 宝龙地产(01238)或通过分拆释放压力

舍弃老本行,投身新方向,也算是实事求是的典范了,宝龙地产便是一个例子。

1993年,以提供物业管理服务为主的华龙物业管理在厦门成立;2007年,上海宝龙商业正式成立,提供商业运管服务,也就是目前宝龙地产的运营实体,并且仅仅两年之后便在港交所成功上市。

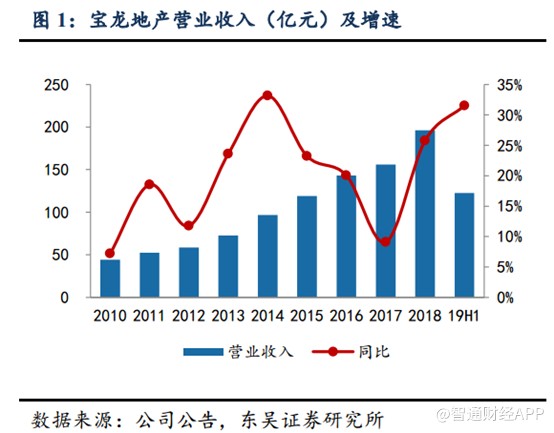

宝龙地产以商业地产为主营业务,专注于开发和运营高质量、大规模、多业态的综合性商业地产项目。2010年之后,宝龙地产经历了快速发展的五年,收入增速不断升高。但是随着政策面及行业景气度的变化,高增速在2015年戛然而止。

智通财经APP观察到,2015年收入增速从2014年的33%大幅降至23%,并在2016年进一步降至20%。虽然收入仍然在增加,但是增速下滑也是一个不容忽视的信号。也就是从2016年开始,公司终于不再将业务局限于商业地产,开始发力住宅地产,两年后终于看到成效。

2018年宝龙地产收入同比增长25.7%,2019H1这一数字进一步增加至32%,再回往日雄风。然而在这风光的背后,另一道危机却悄然而至。

疯狂扩张的住宅业务

2016年开始发力住宅地产之后,该业务经历了高速扩张期。智通财经APP统计到,2009年上市以来,宝龙地产合计购得住宅用地45块,共324万平方米,其中近三年就购买了36块地,共249万平方米,面积占比76.9%,从最新拿地情况来看,也是住宅用地居多。

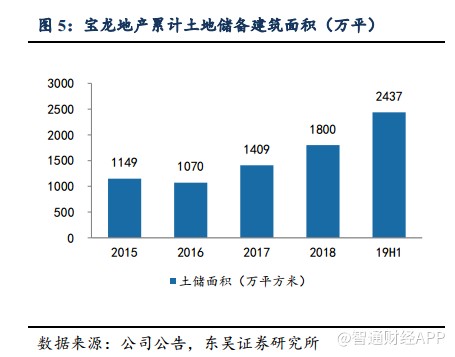

2016年至2019年上半年,公司土地储备累计建筑面积从1070万平方米增至2437万平方米,大幅增加128%,扩张速度可见一斑。

另外,从收入口径可以更加直观地看出,2019H1物业销售占比85.7%,其中住宅贡献70.5%,而在2016年这一数字还仅是27.2%。因此可以说,宝龙地产已经从最初的商业地产企业转型成了住宅地产企业。

从收入增长看,这样的转型算得上成功。2019H1公司实现营业收入122.52亿元,同比增长32%,归母净利润18.03亿元,同比增长35.6%,核心归母净利润12.45%,同比增长48.9%。但实际上,包括2018年的收入增速,都是基于之前的低基数而来的,平均看来,公司只能算是修复了前两年的收入损失。

虽然收入增速尚可,但是从收入规模和财务实力上,宝龙地产的实力则十分一般。据智通财经APP统计,在港股房地产行业中,宝龙地产2019H1的收入排名32,净利润排名41。在市值top30的公司中,2019H1的收入中位值218亿,平均值408亿,以及净利润中位值123亿,平均值163亿,都远超宝龙地产的同期数据。

而且收入增速的反弹是快速转型的结果,但是转型并不顺畅。在转型之前,商业用地的土储增加是很平滑的,伴随转型带来的住宅用地的极速扩张,也带来了严重的资本结构的问题。

资本结构危机

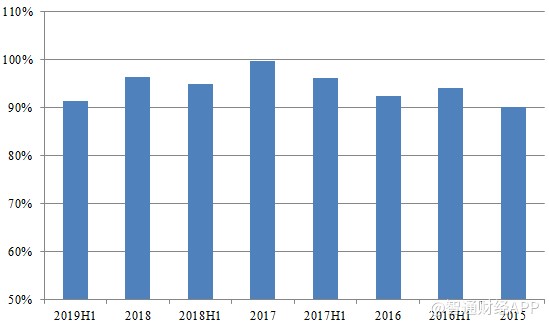

宝龙地产的资产负债率不断增加,2018年升至75.16%,同比增加6.03个百分点,并于2019H1进一步增加至76.09%。与资产负债率相比,91.4%的净负债比或许更值得注意, 而这一值在2017达到顶峰将近100%,也正是转型的关键时期。

净负债比可以有效反映出公司短期的债务压力,而近几年宝龙地产的现金短债比基本在1左右浮动,这都能反映出公司的偿债压力非常之大。

另外智通财经APP注意到,虽然2019H1的净负债比有所降低,其原因主要是银行借贷增长了11.7%,但是现金余额却增加了24.8%。

然而,净负债比降低不意味着其财务状况就变好了,中期报告显示,其借贷利息支出达到16.77亿元,同比增加36.2%,若加上债券及租赁利息,同比增加35.4%,远远超过借贷资金的增加速度,说明其借款利率大幅增加,据了解其实际借款利率由去年同期的5.95%涨至6.24%,增加0.29个百分点,反映出融资端的压力。

伴随负债情况恶化的还有公司的存货周转,2019H1的存货周转率为0.17,远低于去年同期的0.23,存货周转天数从781天升至1047天,令公司的现金回流速度大幅下降,进一步加剧了公司的资金危机。

不过,宝龙地产也没有无动于衷,智通财经APP注意到,其实在中期业绩发布之前两天,其子公司宝龙商业向港交所递交了上市申请书,而宝龙商业是今年三月份才从母公司分拆出来,主营业务是向商业物业提供商业运营服务。可见,宝龙地产已经准备完全向商业地产说拜拜了,而实际上,宝龙商业赴港上市任重道远。

分拆上市就能替母公司“分忧”?

如果说,分拆宝龙商业是因为商业地产发展式微,在智通财经APP看来,更直接的原因可能是为了给母公司“分忧”。

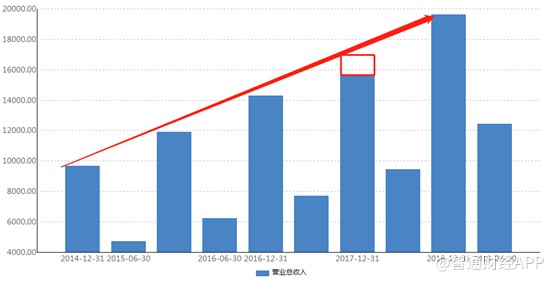

首先,从宝龙商业的资产情况来看,据招股书披露其资产负债率居高不下。2016年至2019H1,其资产负债率分别达到99.1%、94.5%、89.4%、86.6%,虽然近两年有所下降,但是仍然远远高于行业平均,据Wind统计,在港股市场市值top30的上市公司中,平均资产负债率仅为60%。

虽然从资产和负债的数额上,分拆公司只是母公司的一小部分,但是远高于原公司的负债率,也确实对分拆后的保留公司负债情况有所裨益。

另外,更重要的是分拆上市后,可以作为独立融资平台,为母公司融资输血,改善公司的资金流。

不过从分拆公司的质地看,其收入近三年复合增长约26%,加上母公司商业地产业务本身就成长性一般,因此能否获得港交所入场券另说,即便成功上市,其估值和投资者关注度估计也不会太高,为母公司融资造血的想法可能并不容易实现。

扫码下载智通APP

扫码下载智通APP