中金:哔哩哔哩(BILI.US)加速用户获取带来短期利润率压力 下调目标价至18美元

作者:

智通财经 林喵

2019-08-30 10:22:22

考虑到公司长期价值,中金维持B站“跑赢行业”评级。

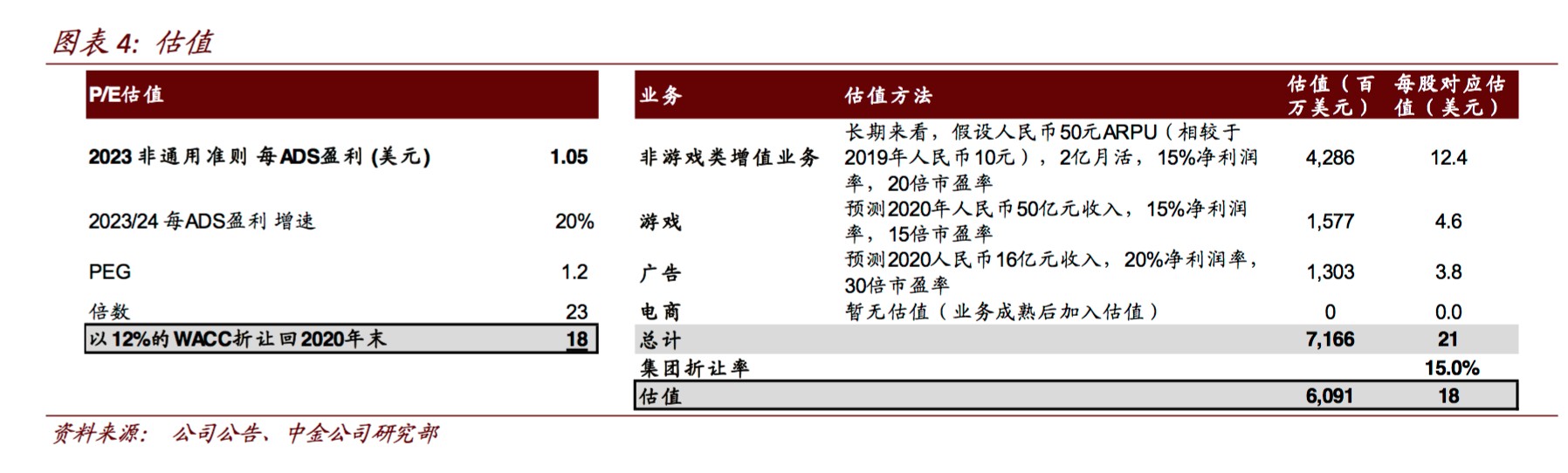

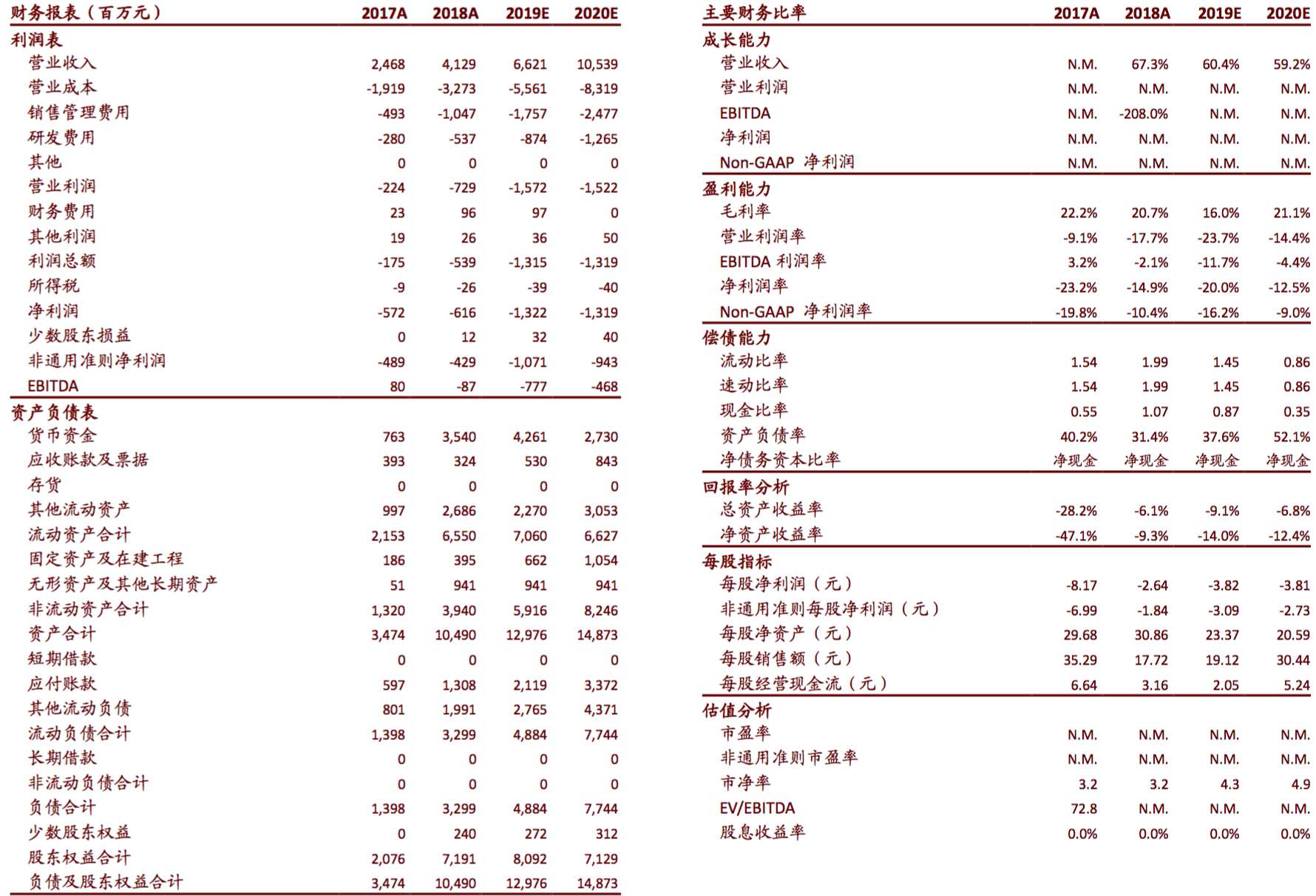

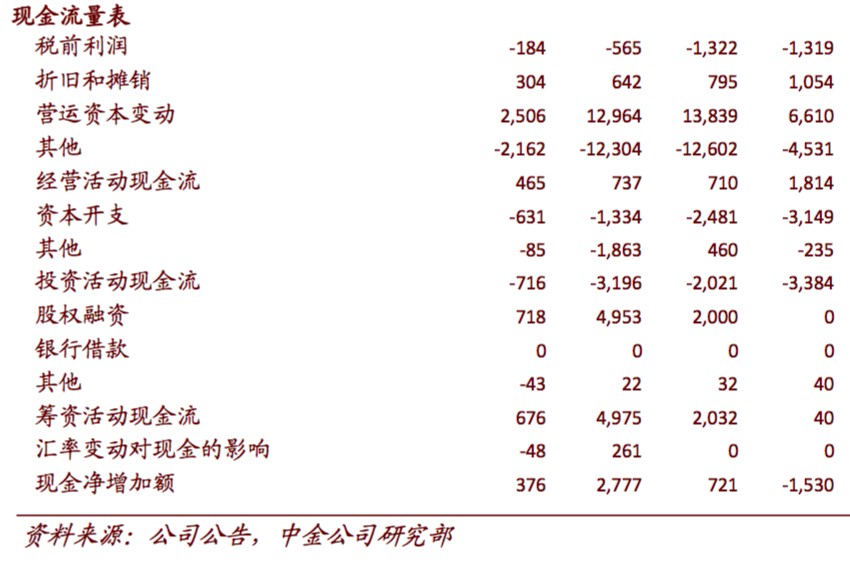

智通财经APP获悉,中金公司于昨日发布研报,将哔哩哔哩(BILI.US)2019年和2020年收入预期分别提高1.7%和8.8%,但将非通用会计准则亏损分别扩大4200万元和7.15亿元。该行看好哔哩哔哩的社区生态与变现潜力,但同时认为扩大的支出将会为其带来短期利润率压力,考虑到短期利润率承压,将基于分部加总的目标价从22美元下调18%至18美元(较当前价格仍有24%的上行空间)。考虑到公司长期价值,中金维持B站“跑赢行业”评级。

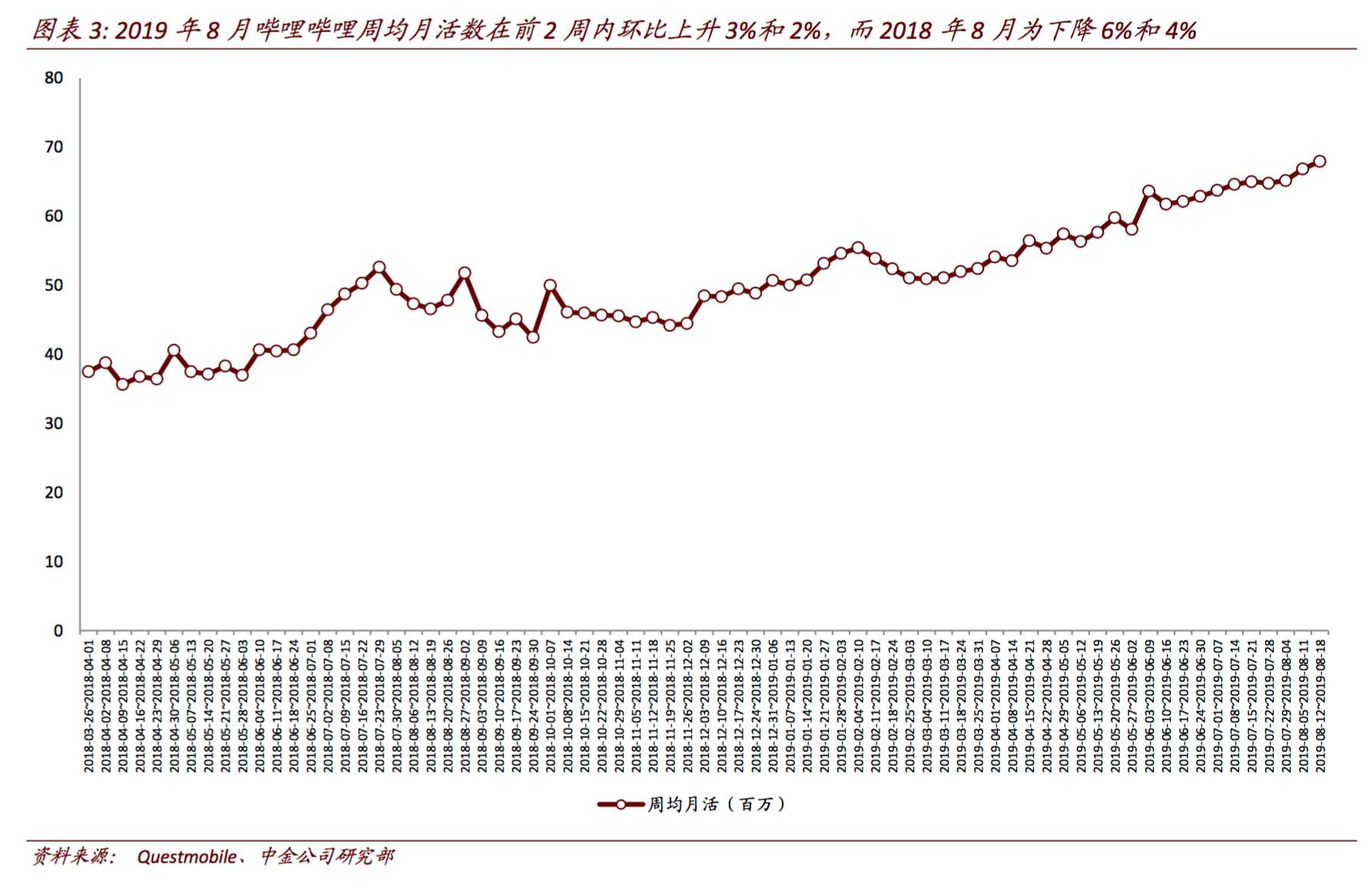

中金公司表示,哔哩哔哩Q2业绩略超预期,收入同比增长50%至15.4亿元。利润率也基本符合预期,非通用会计准则净利润超预期约3000万元。公司指引2019年三季度收入同比增长61-64%,略高于市场预期的61%。哔哩哔哩提高月活用户数目标至2021年2.2亿,意味着Q3起用户季度增长将加速。

该行同时指出,用户规模扩大虽利好长期变现,但会带来短期利润率压力。目前B站的用户年龄明显小于其他视频平台用户,那么其目标中的用户规模翻倍意味着会有更多年龄较大和来自低线级城市的用户加入社区。这有可能会稀释原有的社区调性。

中金预计哔哩哔哩利润率将在未来几个季度承压。预计全年游戏收入会低于此前市场预期(2019年全年40亿元左右),但这主要是独代游戏和联运游戏的收入贡献占比变化所导致的(收入低但毛利高的联运游戏表现比此前预期好),因此游戏业务的毛利润应保持大致不变。同时,电商收入虽好于该行预期,但由于其自营性质,利润贡献相对较少。预计2019年3、4季度月活数提升的同时,营销费用也将增加,并持续到2020年上半年,从而增加2019年下半年到2020年公司亏损率。哔哩哔哩管理层预计增量用户带来的额外收入将在2020年下半年起逐渐缓解公司利润率压力。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

中信证券:哔哩哔哩(BILI.US)用户数量有望加速增长 维持“买入”评级

2019-08-30 09:49

林喵

哔哩哔哩(BILI.US)财报电话会议实录:将更主动去获取新用户,继续增强商业化能力

2019-08-27 21:58

程翼兴

美股异动 | 哔哩哔哩(BILI.US)逆市下跌超4%,将于盘后公布Q2财报

2019-08-26 22:45

许然

哔哩哔哩(BILI.US)Q2营收或超预期,费用管理仍是关键

2019-08-26 21:53

程翼兴

海通证券:中金公司(03908)投行业务优势显著,私募股权平台迅速扩张

2019-08-26 19:52

海通证券

扫码下载智通APP

扫码下载智通APP