长城汽车(02333)Q2:单车ASP环比提高,持续逆势扩张

本文源自微信公众号“德安车研”。

长城汽车(02333)实现营业总收入413.77亿元,同比减少15.00%,归属于上市公司股东的净利润15.17亿元,同比减少58.95%,扣非净利润12.41亿元,同比减少65.32%。

平安观点:

2Q ASP环比提高,逆势扩产资本开支加大。由于上半年促销费用开支同比提升,上半年收入利润双降,单车ASP 2Q环比提升至8.9万(1Q为8万),主要由于F系列和WEY品牌等高单价车型销量占比提高,由于2Q存在为国五车型追加额外促销补贴现象,上半年毛利率同比下滑。公司加大营销力度,广告及服务费同比增至8.3亿,由于投建重庆、日照等新工厂,上半年资本开支同比+49.5%至40.8亿,整车库存增加存货同比略有提高,截至7月底经销商库存估计为2个月左右。

随行业复苏单车利润有望提升,2020年迎新品周期。2019年1-2Q公司单车利润分别为0.27、0.35万元,在2Q国五区域单车1-2000额外经销商补贴情况下,公司单车利润环比提升,往后看随下半年行业景气度复苏,单车利润有望进一步提升至0.5万元左右,且2020年预计推出4款全新产品,包含2款SUV,1款皮卡,并发布全新平台,有望提升公司产品竞争力。

新能源照亮未来,踏入海外市场。公司从上游电池电机电控开始打造完善的新能源汽车产业链,欧拉品牌深耕A00级车型细分领域,下半年欧拉R2上市,销量有望提高。俄罗斯工厂作为海外重要支点已经投产,产品定价接近外资车型,全球化战略未来几年持续推进,打开海外广阔市场空间。

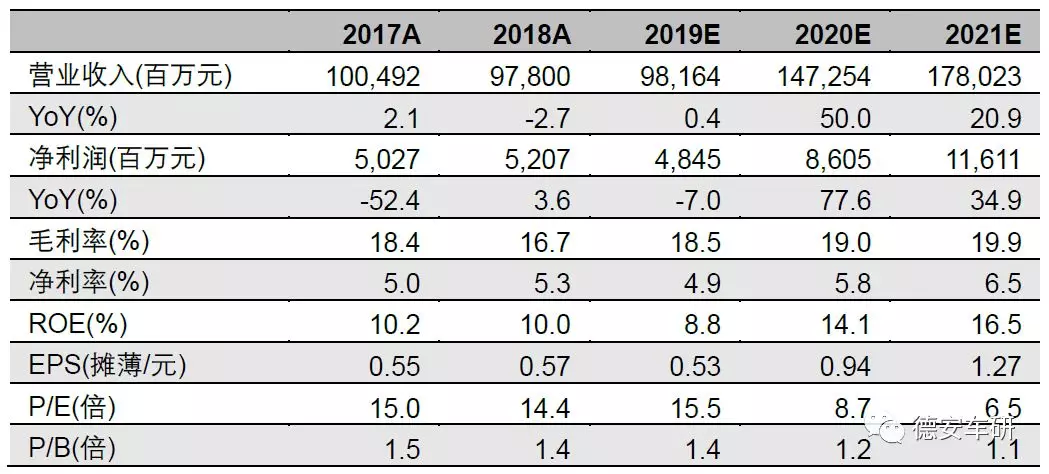

盈利预测与投资建议:哈弗+WEY品牌迎来新品周期,WEY品牌销量占比有望提高,新能源全产业链布局,皮卡和海外市场拓展新增长点。由于行业景气度较低,调低原有业绩预测,预计2019-2021年EPS分别为0.53、0.94、1.27元(原有业绩预测为0.59、1.02、1.36元),维持“推荐”评级。

风险提示:1)汽车行业销量不及预期:如果汽车行业销量不达预期,主机厂为了保证产量和销量,或将出现价格战,经销商终端优惠力度加大,盈利能力下滑,主机厂毛利率下降,将影响三四季度的盈利能力;2)原材料涨价影响:如果上游原材料价格快速上涨,将影响主机厂盈利能力;3)新能源汽车零部件成本下降缓慢:如果三电尤其是电池成本下降幅度不及预期,外加补贴政策退坡幅度大、产品力不足等原因将导致新能源汽车整体销量下滑。

扫码下载智通APP

扫码下载智通APP