东吴证券:申洲国际(02313)OEM业务增长及盈利能力稳健依旧,零售业务收缩影响表观业绩

本文来自微信公众号“纺服新消费马莉团队”,作者马莉、陈腾曦、林骥川。

投资要点

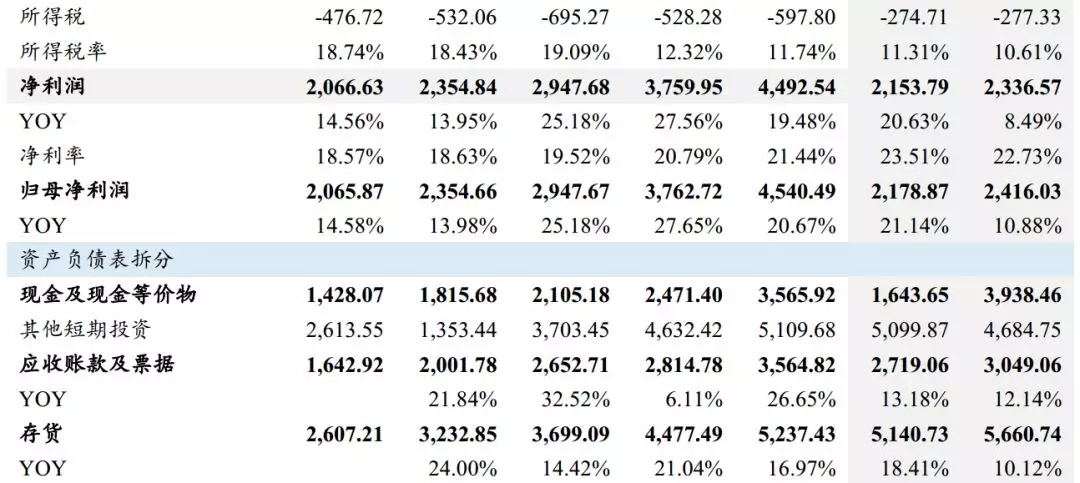

事件:申洲国际(02313)公布中报,19H1收入同增12.2%至102.8亿元,归母净利同增10.9%至24.2亿元,若剔除收缩Maxwin零售业务带来的8294万元分摊亏损影响,归母净利同增13.3%。

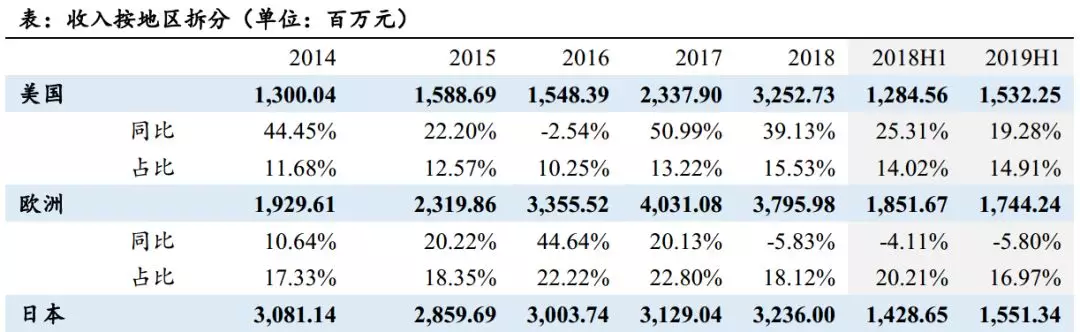

收入端:第一大客户Nike订单增长仍强劲,运动市场火爆,中美市场订单分别增长23%/19%

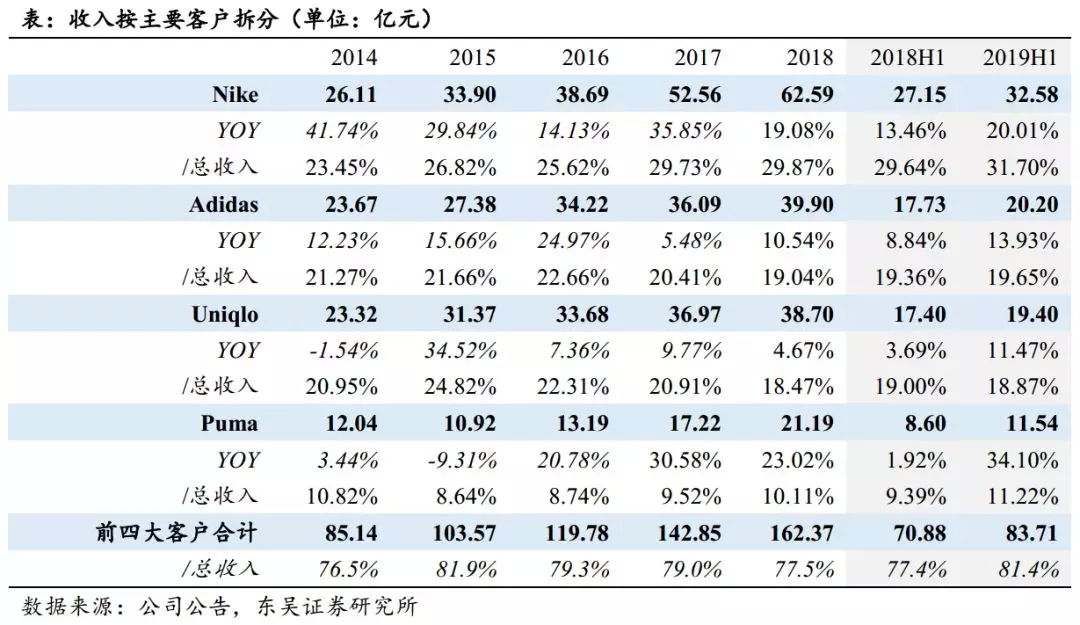

1)主要客户来看:第一大客户Nike的订单仍维持高速增长,同比上升20%至32.6亿元;Adidas/Uniqlo/Puma订单分别增长13.9%/11.5%/34.1%至20.2/19.4/11.5亿元,前四大客户占公司收入比重同比提升4pp达到81.4%;

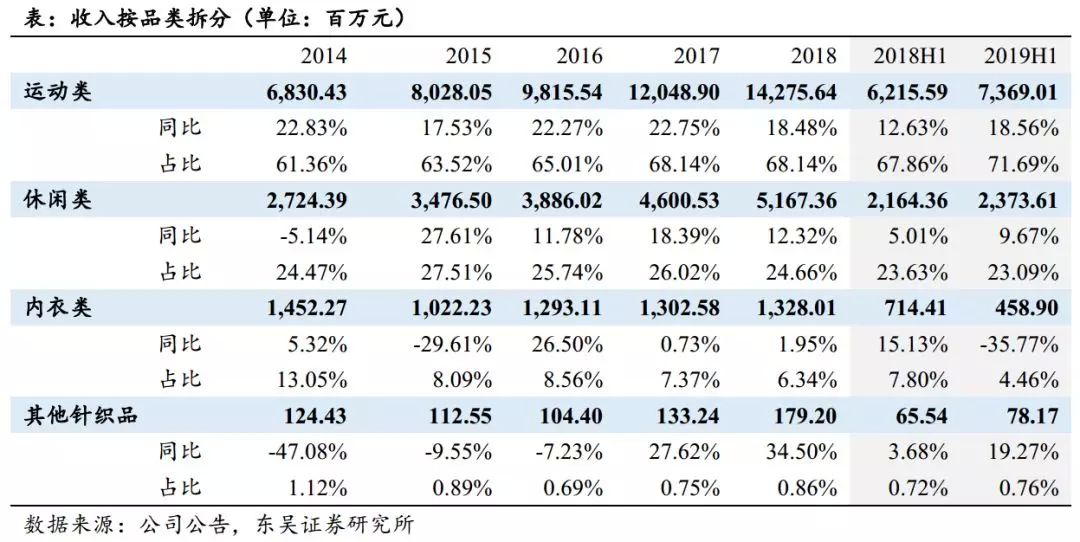

3)从品类来看:运动服业务占比进一步提升到71.7%,同比增长18.6%至73.7亿元,受益中美运动市场蓬勃发展保持了强劲增长;休闲服业务平稳增长9.7%至23.7亿元,内衣业务则下滑36%至4.6亿元,其他针织品同增19%至7817万元。

2. 财务分析:公司19H1毛利率同比下滑1.4pp至30.9%,主要与收缩Maxwin业务带来的清库存折价销售有关,剔除该影响OEM业务毛利率同比仅下降0.05pp,主要与染色相关化工原材料成本上升以及人工成本上升有关,由此毛利润同比增长7.4%,增幅小于收入;受益销售费用有效控制,以及政府奖励的同比增加,公司营业利润同增8.0%,加之海外产能占比提升带来综合所得税率同比小幅下行,归母净利同比增长10.9%,至24.2亿元,若进一步剔除收缩Maxwin零售业务带来的8294万元分摊亏损影响,归母净利同增13.3%至25.0亿元。

盈利预测及投资建议

除越南工厂持续招工提效外,公司柬埔寨金边新制衣厂一期钢价部分主体建造已完工,19-20年将投入2亿美金于该项目,并持续通过精细化管理及自动化生产提升生产效率以应对成本上升带来的经营压力。我们认为公司作为针织领域全球第一制造企业将实现稳定增长,19/20/21年归母净利同增12%/18%/16%至50.7/59.8/69.6亿元,对应PE29/25/21X,作为研发和管理出色的稀缺优质制造龙头,维持“增持”评级。

风险提示

大客户订单增长不及预期、招工进度不及预期、生产效率提升不及预期

扫码下载智通APP

扫码下载智通APP