贝莱德秋季市场攻略,五大观点揭示全球市场最新指引

本文来自微信公众号“美股基金策略”,作者为王延巍。

最近北京的天儿不错,从盛夏慢慢降温开始进入秋天,气温好,天也好,朋友圈里各种照片很美。而在刚刚过去的夏天,全球金融市场却让投资者有些焦躁,从政治到经济,好消息不多,一些令人不安的苗头倒是显现。不过好在,很多担忧也还只是担忧,市场的主旋律还是波动,强烈的波动,但是并未出现明确的方向。

资管大厂贝莱德的ETF部门,时不时就要来个下阶段的投资主题展望,近期他们对秋季投资主题提出了他们的看法,这里做些介绍,以及个人补充些相关信息,仅供参考。

首先,从美国股票来看,贝莱德依然看好科技股,但是需要明确科技股中也有周期股和长期股的不同。比如,贝莱德认为诸如半导体行业就是和商业周期密切相关的周期性板块,而软件行业对抗周期变动的能力更强。

其次,尽管风险仍在,但是贝莱德建议投资者对欧洲股票秉承建设性态度,具体来说就是贝莱德将对欧洲市场的观点从减仓提升到中性。

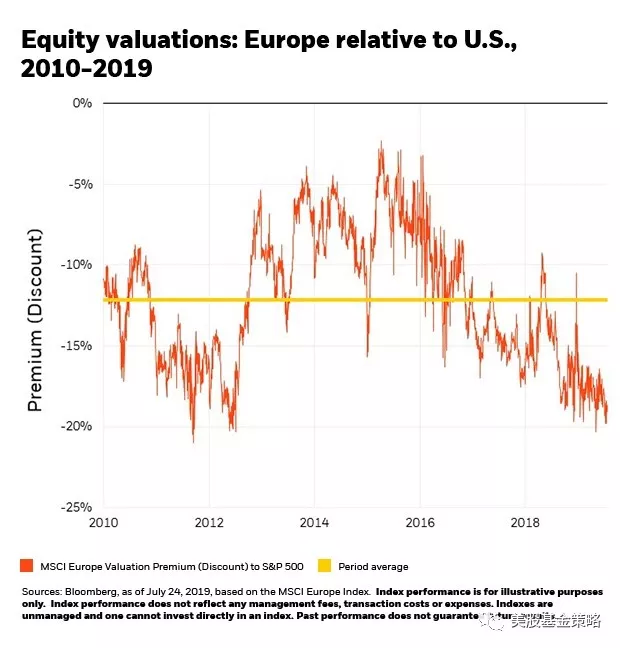

从欧洲市场估值与美国市场的相对比较来看,欧洲市场相对估值达到了一个2011年以来的新低,而欧洲央行近期新的宽松政策可能对欧洲股市增加向上的砝码。

这里,基金哥补了张图,即2010年到2019年美国股市的欧洲市场ETF:VGK和货币对冲型欧洲市场ETF:HEDJ的走势,可以看到在对应的欧洲估值相对下降过程的中段常常确实会有一波欧洲市场的行情。但是需要注意的是,欧洲市场金融危机后的上涨往往有欧洲央行经济刺激的背景,这样的情况下欧元常常伴随贬值,所以有时候要使用HEDJ这样的货币对冲型ETF才能获得更好的收益。

从近一年欧元对美元走势来看,波动中就依然是一个整体贬值的趋势,所以这也造成了今年以来HEDJ表现相对VGK更佳。

当然,我们也看到今年以来欧洲市场还是没有跑赢美国股市,从经验上看,欧洲市场与美国市场关联性更强,所以只有当美国市场较稳定或者向上,欧洲经济基本面平稳且欧央行刺激政策果断的情况下,欧洲市场才能有阶段性更佳的表现。

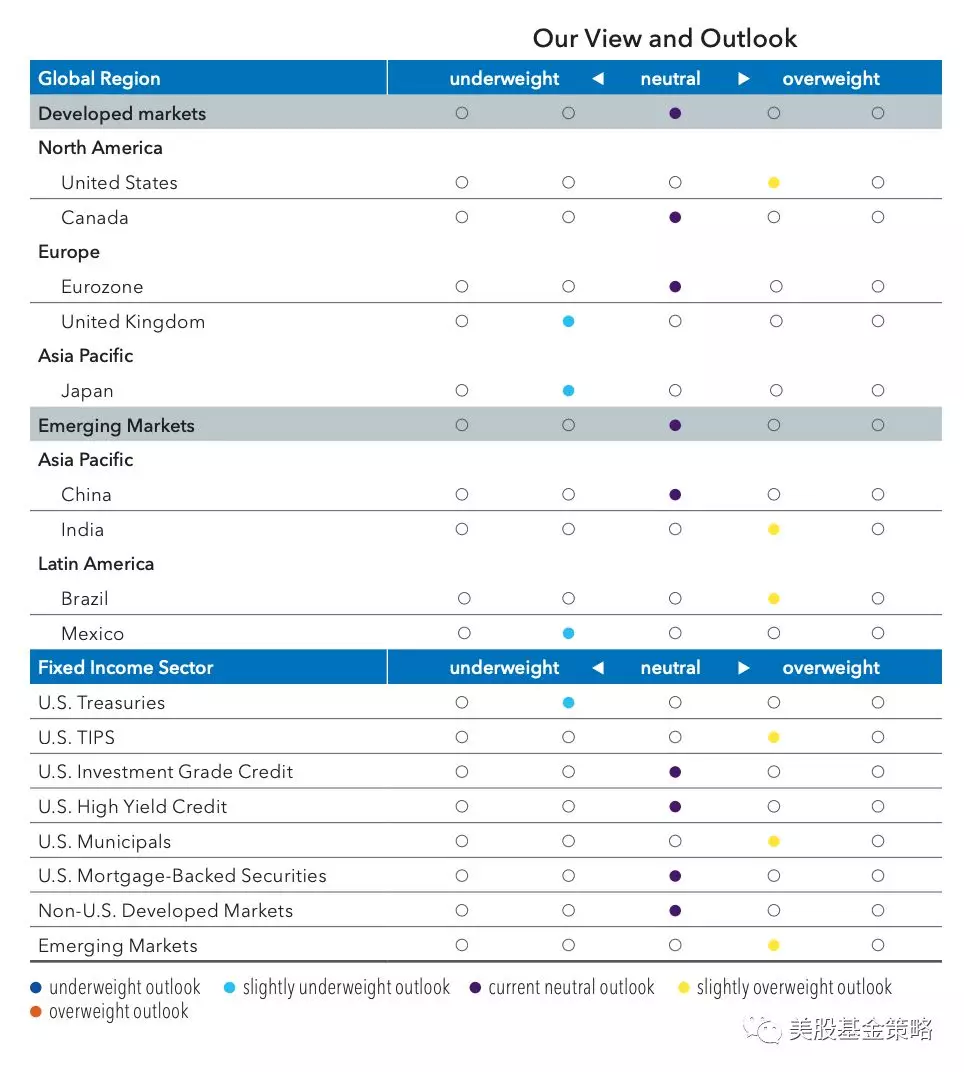

第三,新兴市场关注拉美,贝莱德对新兴市场股市的观点降级为中性,但是认为拉美市场相对于其他新兴市场,在估值和成长性上有更多机会。

第四,美联储的降息政策对固收类产品将产生重大影响,但是贝莱德依然建议投资者应该进一步增加投资组合中的固收品种,特别是投资级债券。

最后,今年的市场充满挑战,但是低波动率品种和动量品种表现都超越了市场基准,所以整体来看低波动率产品依然值得配置,但是投资者也不应该错过可能的市场向上机会,继续保持对动量品种的配置,其估值也依然有合理的支撑。

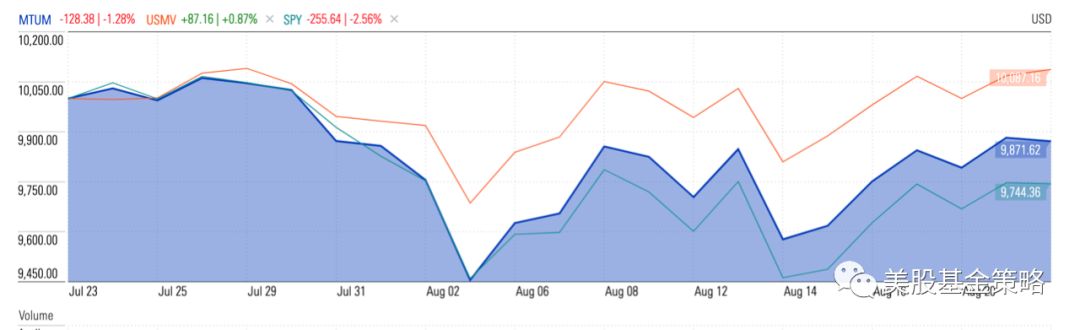

这里就要提两只基金哥提及率很高的ETF,动量策略的MTUM,低波动率的USMV,前两年,我经常提MTUM,这也是我非常喜欢的基金,而这一年多,USMV我提的更多,因为它在当前的市场如鱼得水。

其实,今年以来,MTUM和USMV的表现相当,都超过了标普500指数的SPY。

而在最近一个月,USMV确实表现更好,还涨了一些,但是MTUM的跌幅也是小于SPY的。

而在过去5年,MTUM完胜对手,92.84%的收益高出USMV近20个点,而同期的SPY则为51.41%。所以,很多策略没有绝对好坏,只是看不同市场的匹配度,以及你个人的收益预期,风险承受力是什么?了解一只ETF的本质,明白自己的需求,你才能挑选出最适合你的ETF。

综合来看,贝莱德对各大市场的观点如上图所示,对中国股市持中性态度,而对美国、印度、巴西市场持稍稍超配的态度,而在固收产品方面,美国TIPS、美国市政债券、新兴市场债券也得到了稍稍超配的评级。

扫码下载智通APP

扫码下载智通APP