国盛证券:优质赛道+公司复苏双轮驱动,李宁(02331)上半年业绩大幅增长

本文来自微信公众号“鞠品时尚”,作者:鞠兴海、杨莹、刘家薇。

2019H1收入与归母净利润分别同增33%/196%。2019H1公司实现收入/归母净利润62.55/7.95亿元,同比增速分别为33%/196%。一次性非经营性利润(主要来自投资收益)贡献2.35亿增量,扣非净利润同增109%至5.6亿元。毛利率同增1PCTs达49.7%,销售/管理费用率分别-4.5PCTs/+0.9 PCTs至32.8%/7.2%。综上,公司净利率达12.7%(扣非后净利率9%),整体业绩大幅增长。

运动行业高景气度,收入端实现33%的增长。李宁集团(02331)H1收入达62.55亿元,同增33%。直营/加盟/电商收入增速分别为12%/45%/38%,线上收入保持持续的高增长,线下方面1)公司整体同店增速为10%-20%中段,主要由于主品牌产品回归大众定位,中国李宁系列走红引发的积极的市场反响带动品牌影响力的提升。2)渠道持续扩张,公司19H1主品牌渠道净增78个(增速12%)达6422家,童装净增79至872家。3)值得注意的是加盟端收入增速较快,原因主要为:部分直营门店转为加盟门店,同时公司允许加盟商开设大店(直营门店减少127个,加盟店净增205个);根据我们的判断,公司持续收回对返点优惠,加盟商拿货折扣有所上升。

经营利润率提升3PCTs,运营端持续改善。盈利层面:2019H1底毛利率同增1PCTs至49.7%,主要源于品牌力提升,直营终端折扣力度减小同时加盟商拿货折扣有所提升。费用率端,随着公司营销费用利用效率提升及部分直营门店转加盟店带来销售费用率的下降,同减4.5PCTs至32.8%,管理费用率同增0.9PCTs至7.2%。公司净利率从去年同期5.7%提升到12.7%(扣非后净利率9%)。运营层面:随着终端销售高增长,售罄率提升(同增超过2PCTs),终端库存持续改善,公司存货周转天数同减11天至74天,经营性现金流同增107%至13.6亿元。

优质赛道+复苏增长共同带来业绩持续增长。展望2019年,公司卡位优质赛道,作为知名国民品牌,享有高于行业平均增速的终端流水增长。我们估计公司2019年新增渠道数量有望超过200家,同店增速保持双位数增长;随着毛利率的提升及终端控费效用的体现,净利率水平有望实现3PCTs以上提升。

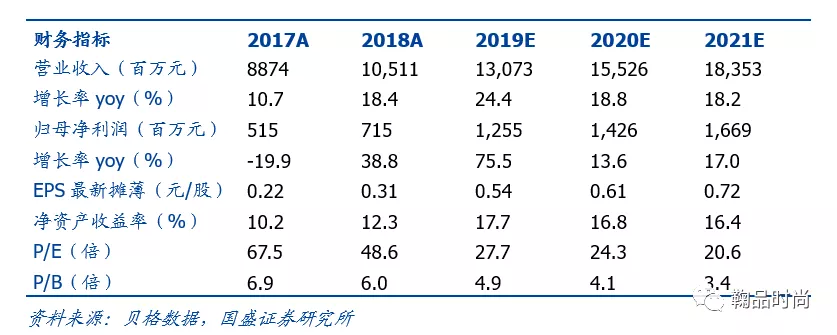

投资建议。基于李宁的品牌积淀和消费者对其认可度的复苏,我们长期看好集团销售端的改善和盈利能力的提升。我们预计公司2019-2021年净利润为12.5/14.3/17.0亿元,增速75.5%/13.6%/17.0%,现市值427亿港币,对应19年PE为28倍(其中2019年经营性净利润10.5亿元,对应19年PE35倍),维持“买入”评级。

风险提示:终端销售不达预期;盈利能力提升速度不达预期;管理层变动带来的运营变化。

扫码下载智通APP

扫码下载智通APP