美股Q2财报好于预期:海外业务拖累业绩,消费板块最为亮眼

本文选自“广发香港”。

报告摘要

截至本周五,美股Q2财报季基本披露完毕,市场对基本面的关注度再次上升,美股19Q2财报季表现如何?

盈利能力小幅回落,现金流恶化趋势有所改善。标普500非金融ROE(TTM)由19Q1时21.2%小幅下滑至20.9%,杜邦拆解的三因子中,净利润率、资产周转率小幅下降,杠杆率小幅上升。受资本支出意愿降低、回购活跃度有所放缓影响,标普500公司现金流状况小幅改善。

行业层面显著分化:能源、原材料、工业等制造业板块Q2财报继续走弱,而消费数据韧性支撑医疗保健、日常消费、可选消费等行业业绩。科技板块受外部不确定因素影响,但最终业绩好于悲观预期。

投资策略:中期看好,但降低短期收益预期。继续看好中资股“盈利稳、估值升”带来的市场机会。中期关注消费、医疗、保险、博彩、科技、高股息等龙头公司,短期增加防御类配置(保险、医药、中资高股息公用事业股、中报超预期个股);规避香港本地股、美方关税高敞口板块。

市场概览与情绪跟踪

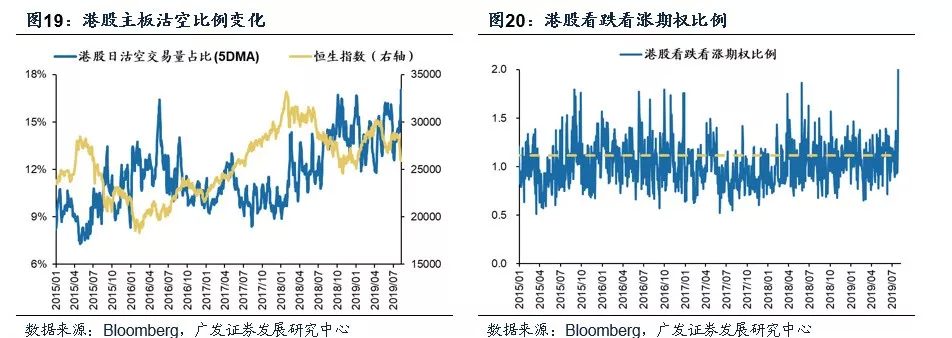

本周(8.5-8.9)恒生指数下跌3.64%,板块方面,恒生一级行业全部下跌,其中综合业跌幅最大,电讯业相对抗跌。HVIX指数、主板沽空比例大幅上涨,港股看跌看涨期权比例小幅下降。

宏观流动性与估值跟踪

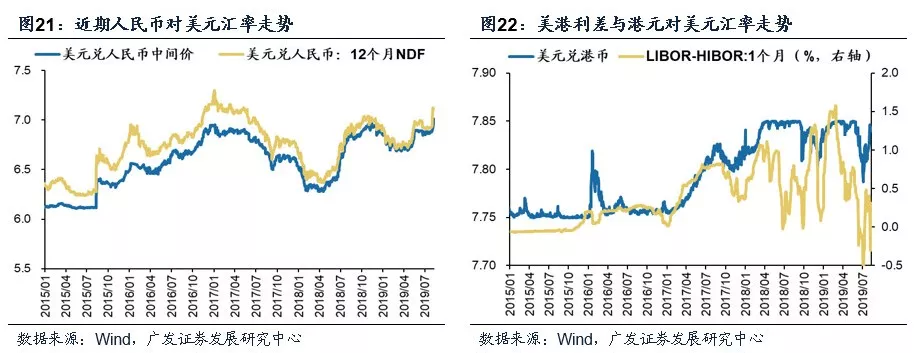

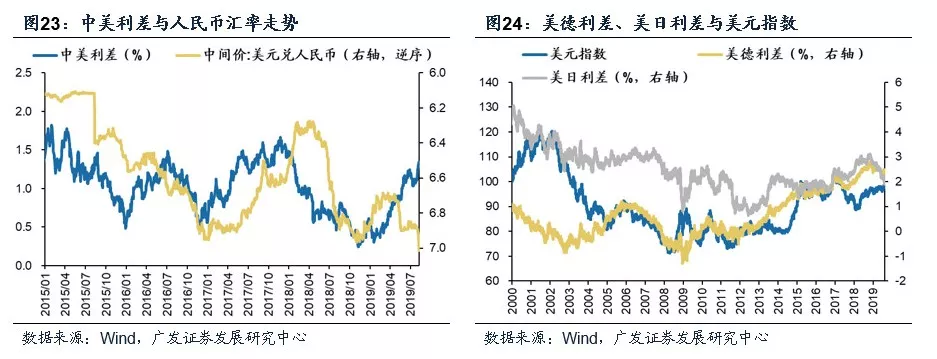

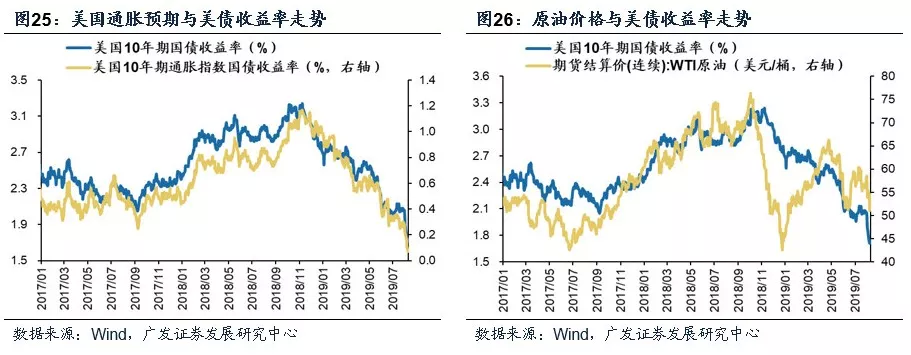

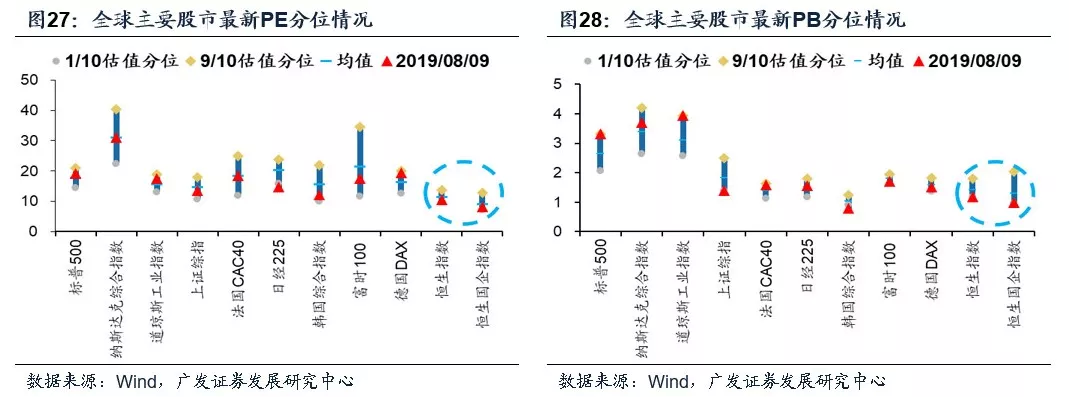

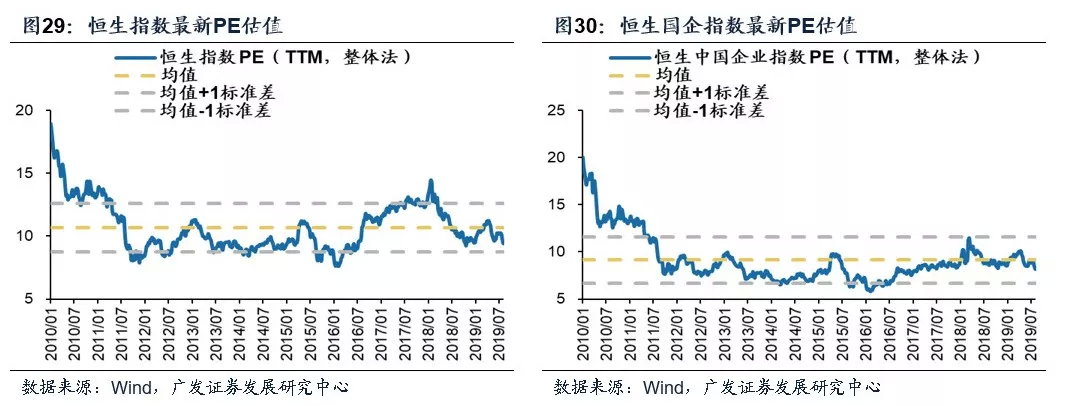

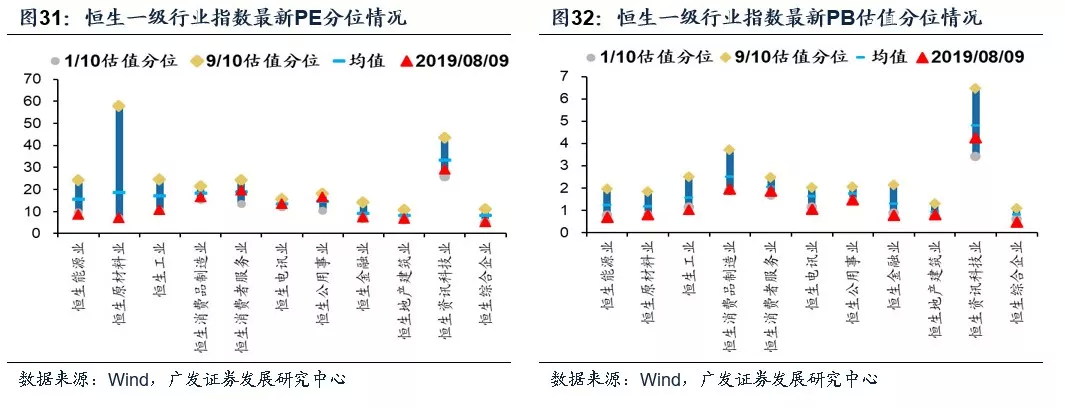

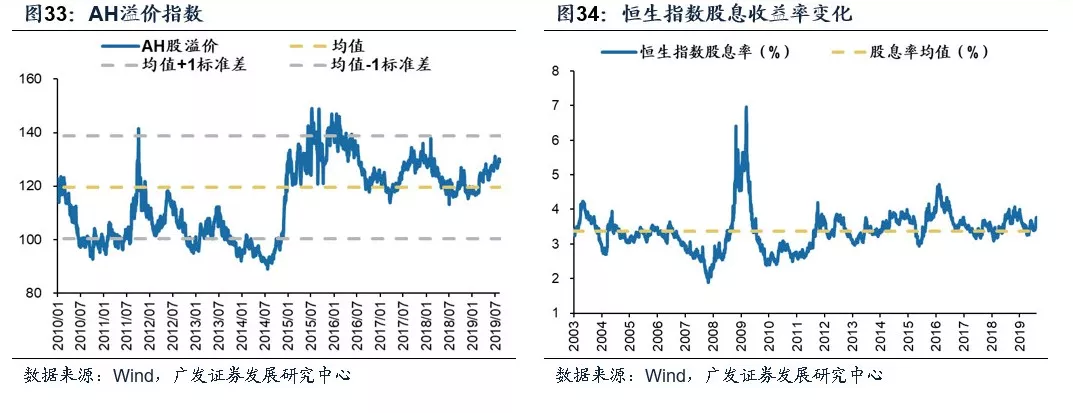

本周(8.5-8.9)美元兑人民币汇率“破7”。10年期美债收益率大幅下跌至1.74%,中美利差走阔至128BP。WTI原油价格54.5美元/桶。恒生指数PE 9.42倍,低于历史均值。

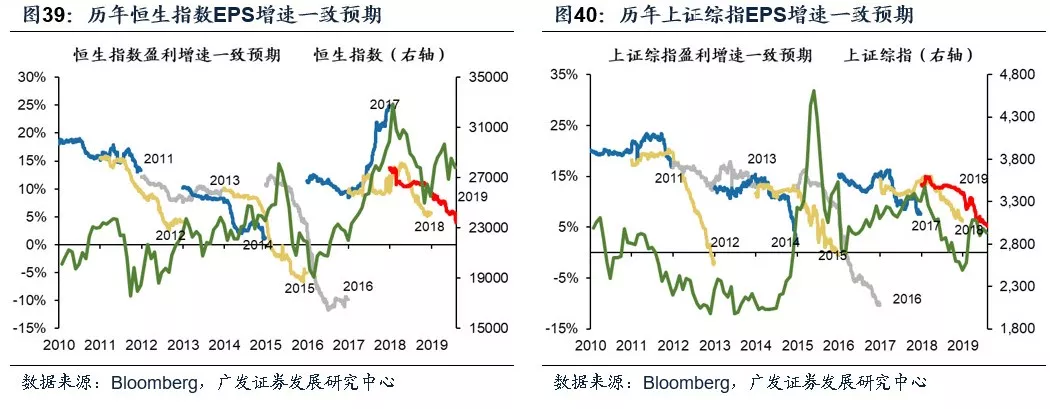

一致预期EPS跟踪

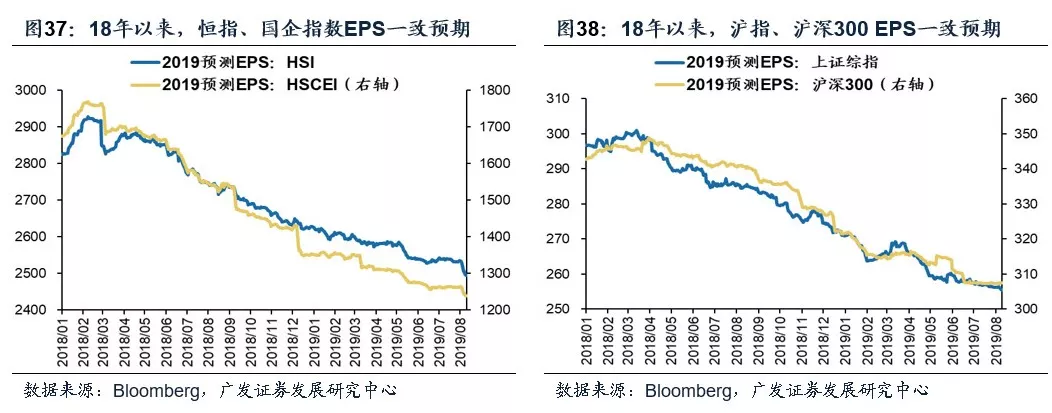

本周(8.5-8.9)彭博对于恒生指数与国企指数19年EPS增速一致预期小幅下调。

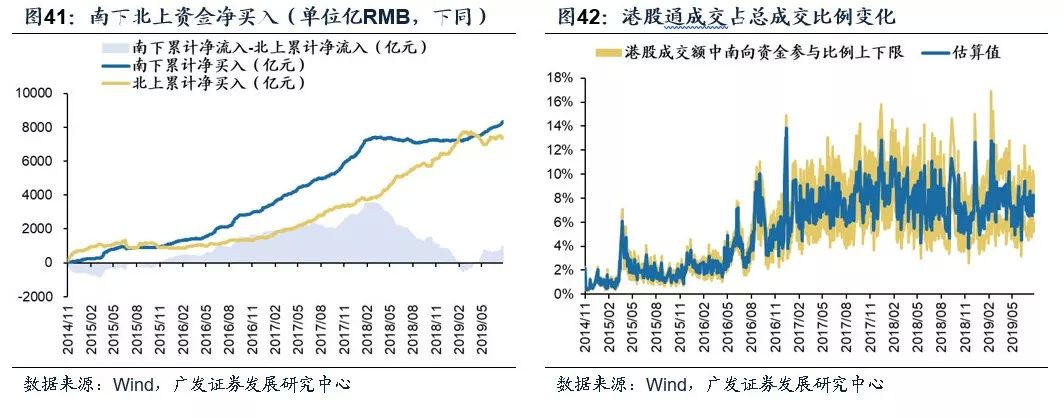

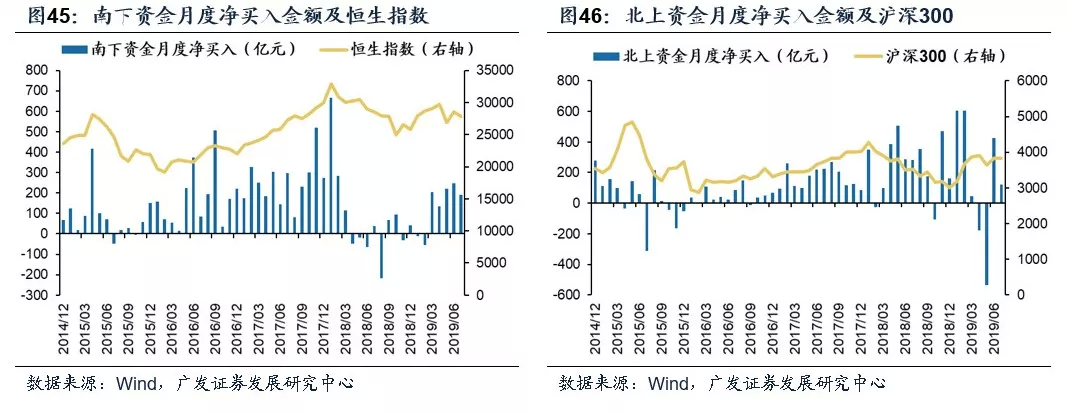

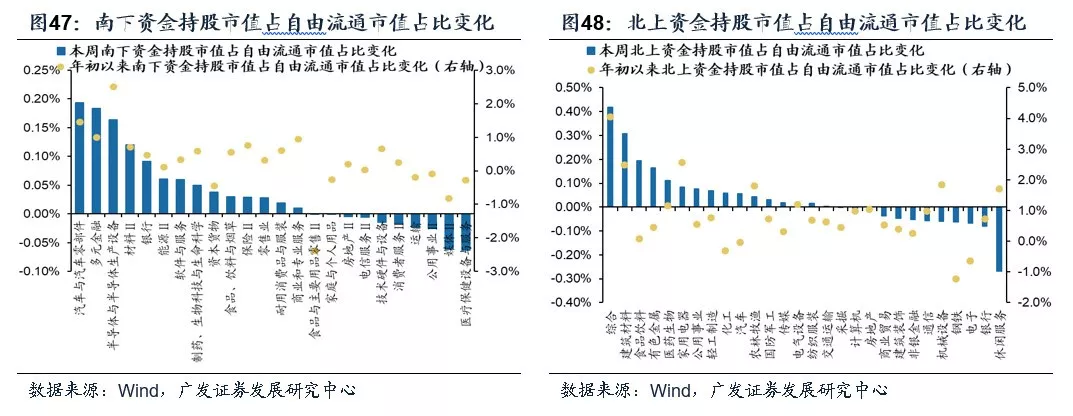

南下北上资金跟踪

本周(8.5-8.9)北上资金净流出55.5亿元,南下资金大幅净流入106.6亿元,港股成交额中南下资金参与占比小幅上升。

风险提示

美元、美债利率上行;国内信用收紧;盈利不达预期、贸易格局恶化。

1 港股策略周论:美股二季报好于预期,但海外业务拖累

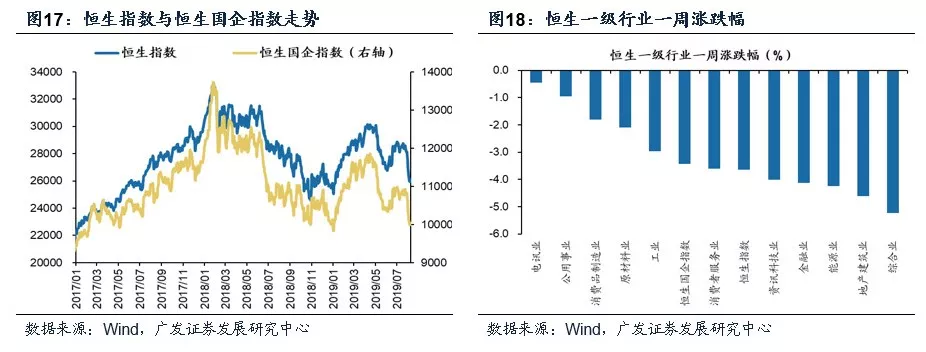

本周全球股市整体表现疲弱,港股恒生指数、恒生国企指数分别大跌3.64%、4.43%。板块方面,恒生一级行业全部下跌,其中综合业跌幅最大,防御性的电讯业相对抗跌。

对年初至今标普500指数涨跌幅分拆可发现,无风险收益率下行和风险溢价(ERP)驱动的估值扩张贡献了主要涨幅,而EPS对美股走势的影响较小。尤其是6月以来,美联储对外表态,与一系列风险事件的演化,是影响美股走势的主要因素。

尽管基本面短期可能被忽略,但投资股市的长期收益主要来源于EPS的“螺旋式”上升(参考报告《港股长周期:价值“钟摆”与均值回归》,2019-8-6),随着美股Q2财报季的到来,市场对基本面的关注度再次上升,截至本周五,美股Q2财报季基本披露完毕,美股基本面表现如何?本期策论我们进行详细分析。

1.1 海外业务疲弱拖累业绩增速,但盈利能力与现金流未出现恶化

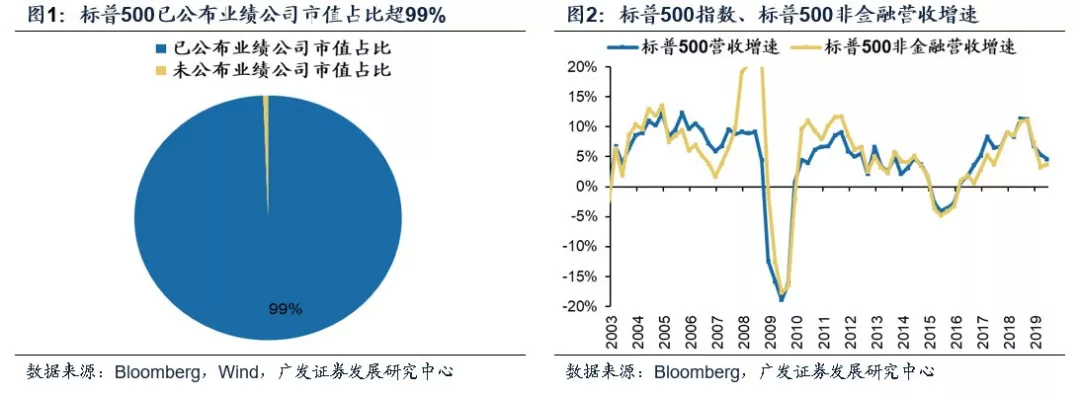

选取财报季于6月底结束的标普500指数成份作为样本,截至8月9日,已有427家公司公布一季度业绩,市值占全部样本的99.4%,已具有很强代表性。

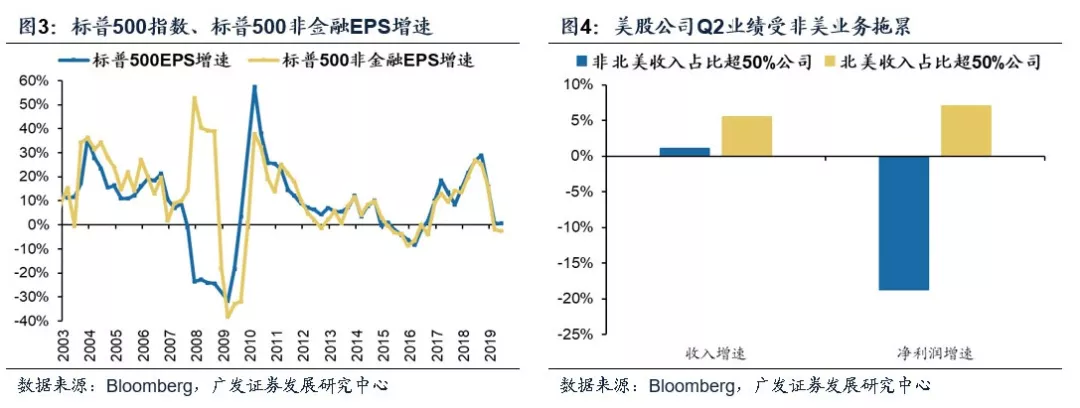

Q2收入增速走平,维持低个位数增长。标普500指数19Q2营收同比增长4.6%,前值5.3%,标普500非金融企业Q2营收增速3.8%,前值3.3%。美股Q2收入端增速与Q1基本持平,但均显著小于2018年。

非金融企业EPS增速连续两个季度转负。19Q2标普500指数EPS同比增长0.5%,前值0.7%,但剔除金融企业后,EPS同比下滑2.6%,较前值-1.9%小幅恶化。标普500非金融企业EPS增速已连续两个季度为负,为2016年以来首次。

非美业务拖累整体业绩。将已公布业绩的公司按北美业务收入占比分为两组,主要业务在北美的公司(收入占比高于50%)19Q2营收、净利润增速分别为5.5%、7.1%,而非美业务敞口较大的公司19Q2营收、净利润增速仅为1.0%、-18.8%。

年初以来全球经济持续放缓,叠加贸易环境不确定性较高,海外需求疲弱;

经济“美国强,非美弱”格局延续,间接推升美元指数,此外年初以来多国央行实施“抢跑式”降息,美国与非美利差也未出现明显下行。“强美元”导致美国企业出口产品吸引力下降,对海外业务形成逆风。

盈利能力小幅回落,但较前期变化不大。19Q2标普500指数毛利率33.8%,较Q1前值小幅回落,但仍位于历史高位。ROE方面,标普500非金融ROE(TTM)由19Q1时21.2%小幅下滑至20.9%,杜邦拆解的三因子中,净利润率、资产周转率小幅下降,杠杆率小幅上升,目前标普500指数杠杆率位于2010年以来中值附近。

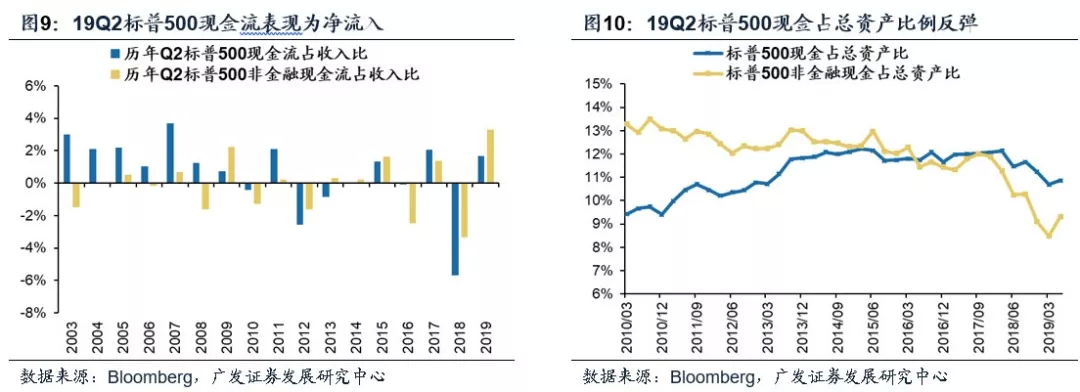

现金流恶化趋势有所改善。19Q2标普500非金融现金流占收入比达到近10年来最高水平,现金净流入美股公司的同时,现金占总资产比也在连续多个季度下跌后企稳反弹,标普500非金融现金占总资产比由19Q1时8.5%大幅反弹至9.3%。

资本支出意愿较低、回购活跃度有所放缓,或一定程度上解释现金占比的提升:

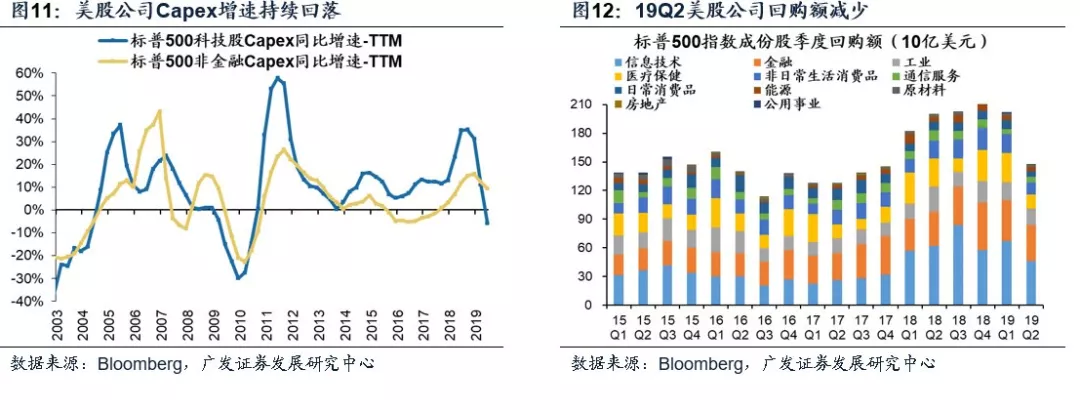

标普500非金融近12个月资本支出同比上涨9.5%,较前值12.4%继续回落。美股公司投资增速的回落与环境不确定性影响企业投资决策有关,从科技行业看,这一现象更加显著:标普500科技股近12个月资本支出同比已大幅下滑至-5.8%;

2018年受益于税改与海外资金回流,美股公司回购额大幅增加,并在18Q4达到峰值,从2019年开始,回购活动有所放缓,标普500公司19Q1、19Q2回购总额持续降低。

1.2 行业层面分化,内需支撑消费行业,能源、原材料是主要拖累

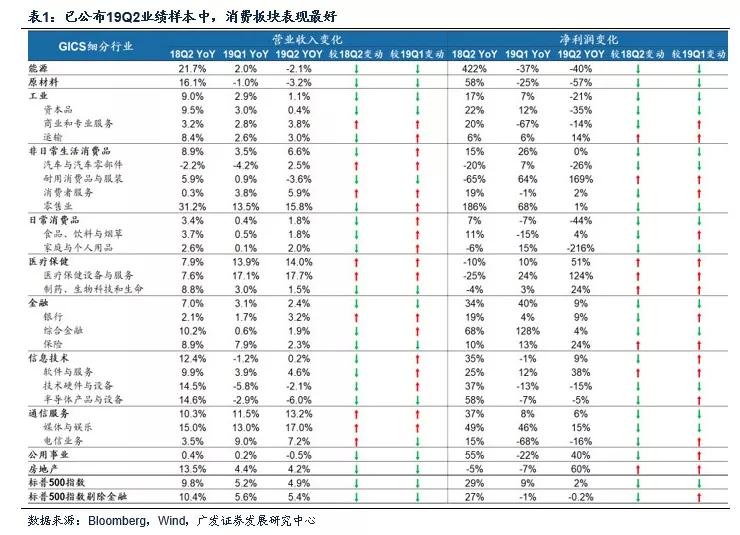

行业层面,美股19Q2财报表现喜忧参半,制造业板块与消费板块分化明显,科技行业业绩较19Q1小幅改善:

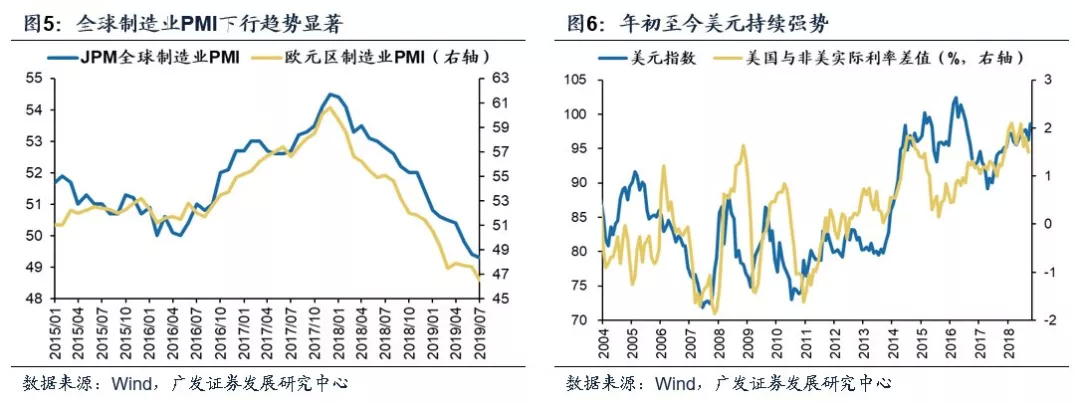

能源、原材料、工业等制造业板块持续疲弱。能源、原材料、工业板块业绩与制造业的增长和需求紧密相关,19Q1以上板块业绩增速已明显回落,在全球制造业景气度仍不断趋弱的背景下,这一趋势在Q2财报中延续。从实际业绩与市场一致预期的对比来看,以上行业业绩不达预期的比例同样较高。

消费板块表现最为亮眼。年初至今美国消费数据仍具有较强韧性,并最终反映到美股业绩中:以医疗保健、日常消费、可选消费、房地产为代表的大消费板块在19Q2财报中表现较好,其中医疗保健行业表现最优,其营收、净利润增速均高于18Q2、19Q1,且行业内公司业绩超预期占比最高。

科技板块业绩不及去年同期,但较19Q1小幅好转。受Q2外部不确定因素影响,市场此前对科技行业增长的一致预期已明显下修,而从最终数据看,科技行业实际业绩或好于悲观预期:行业业绩增速明显弱于去年同期,但较19Q1小幅好转,业绩超预期比例方面,行业内公司业绩超预期比例不及消费板块,但好于制造业公司。

综合来看,美股Q2业绩增速与Q1基本持平,Q1财报中制造业与消费行业分化的现象仍在延续,科技行业Q2受外部因素影响,但实际情况略好于市场预期。往后看,美股EPS增长仍面临压力,不过鉴于联储及时转鸽,或对基本面走弱形成一定对冲,对科技行业而言,仍需谨防中外部不确定因素导致市场大幅下修盈利预期的影响。

1.3 投资策略:中期看好,但降低短期收益预期,“暂避锋芒”

截至本周五,美股Q2财报季基本披露完毕,市场对基本面的关注度再次上升,美股19Q2财报季表现如何?

收入端,标普500非金融19Q2营收增速3.8%,前值3.3%。盈利端,标普500非金融EPS同比下滑2.6%,前值-1.9%,为2016年以来首次连续两个季度负增长。受全球经济放缓影响需求端,与“强美元”降低美国企业出口产品吸引力影响, 非美业务敞口较大的公司19Q2业绩大幅弱于对照组。

盈利能力小幅回落。标普500非金融ROE(TTM)由19Q1时21.2%小幅下滑至20.9%,杜邦拆解的三因子中,净利润率、资产周转率小幅下降,杠杆率小幅上升。

现金流恶化趋势有所改善。19Q2标普500非金融现金流占收入比达到近10年来最高水平,现金占总资产比也在连续多个季度下跌后出现企稳反弹。这一现象或与资本支出意愿降低、回购活跃度有所放缓有关。

行业层面,全球制造业景气度仍不断趋弱的背景下,美股能源、原材料、工业等板块Q1、Q2财报持续走弱,而初至今美国消费数据韧性较强,支撑医疗保健、日常消费、可选消费、房地产等消费行业19Q2业绩。科技板块受Q2外部不确定因素影响,但最终业绩或好于悲观预期。

往后看,美股EPS增长仍面临压力,不过鉴于联储及时转鸽,或对基本面走弱形成一定对冲,对科技行业而言,外部因素对行业带来的影响。

市场策略:中期内,我们继续看好香港中资股“盈利稳、估值升”带来的市场机会;但短期内,联储降息“不如预期鸽派”或带来市场波动率抬升、估值扩张受压,建议降低短期收益预期,策略上“暂避锋芒”。

板块配置:在世界现行环境基准情形下,配置“攻守兼备”,下半年关注“确定性”主线,如消费(食品、运动服饰、地产、汽车)、医疗、保险、博彩、港股自主可控科技龙头、高股息率蓝筹个股。短期而言,若环境恶化,增加防御类配置,比如保险、医药、中资高股息板块(公用事业)、中报超预期个股;

阶段性规避两类板块,其一为受香港经济和流动性拖累的香港本地股,其二为中美3000亿美元商品中,征税金额较高(相关行业商品金额占总金额比例超过4%)、对美业务敞口较高(18年北美业务收入占比超过10%)的板块,如畜禽肉类、玩具、服装、半导体、消费电子等。

市场概览与情绪跟踪:本周(8.5-8.9)恒生指数下跌3.64%,板块方面,恒生一级行业全部下跌,其中综合业跌幅最大,电讯业相对抗跌。HVIX指数、主板沽空比例大幅上涨,港股看跌看涨期权比例小幅下降。

宏观流动性与估值跟踪:本周(8.5-8.9)美元兑人民币汇率“破7”。10年期美债收益率大幅下跌至1.74%,中美利差走阔至128BP。WTI原油价格54.5美元/桶。恒生指数PE 9.42倍,低于历史均值。

一致预期EPS跟踪:本周(8.5-8.9)彭博对于恒生指数与国企指数19年EPS增速一致预期小幅下调。

南下北上资金跟踪:本周(8.5-8.9)北上资金净流出55.5亿元,南下资金大幅净流入106.6亿元,港股成交额中南下资金参与占比小幅上升。

2 一周港股市场流动性、盈利预期与估值

2.1 市场概览与情绪跟踪

2.4南下北上资金跟踪

风险提示

美元指数、美债收益率大幅上行的风险

美国通胀超预期上行的风险

扫码下载智通APP

扫码下载智通APP