信义“三雄”财报启示录:数据与股价较量

近日,信义系列的三大上市公司信义玻璃(00868)、信义光能(00968)、信义能源(03868)一并交出了中期业绩答卷,股价截止8月8日收盘均录得较大幅度的正增长,其中涨势最凶的信义光能录得单日+9%的增幅,紧随其后的信义能源也大涨5.91%。

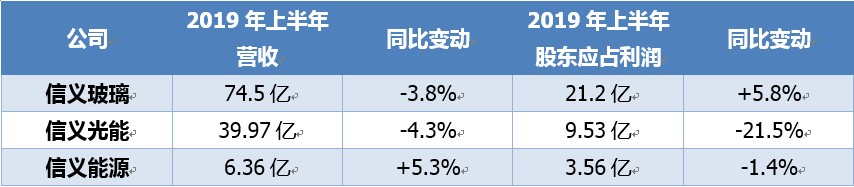

智通财经APP了解到,于8月7日,信义玻璃发布2019年上半年业绩称,公司实现营收74.5亿港元(单位下同),同比下滑3.8%,不过股东应占利润达到了21.2亿元,同比增长5.8%。信义光能2019年上半年实现了收益39.97亿港元,同比减少4.3%,股东应占利润为9.53亿港元,同比减少21.5%。信义能源发上半年的期内收益为6.36亿港元,同比增长5.3%,股东应占利润为3.56亿港元,同比减少1.4%。

虽然三家公司股价在业绩公布后均出现上涨,但是各企业营收、利润增长态势对应的涨跌幅度却出现背离态势。其中涨幅最大的是营收、利润同时下滑的信义光能,当日涨幅达到了9%;利润小幅下滑的信义能源,当日涨幅达到了5.91%;最后是信义玻璃,虽然利润是三家中唯一增长的,但是当日涨幅却是最小的2.24%。可见业绩数据背后,三家信义企业透露的信息还是有点大不相同的。

行情来源:WIND资讯

信义光能:利润下滑背后藏着增长爆发力

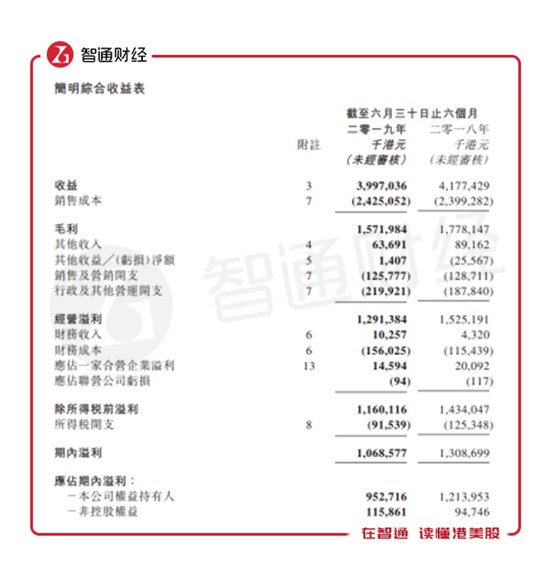

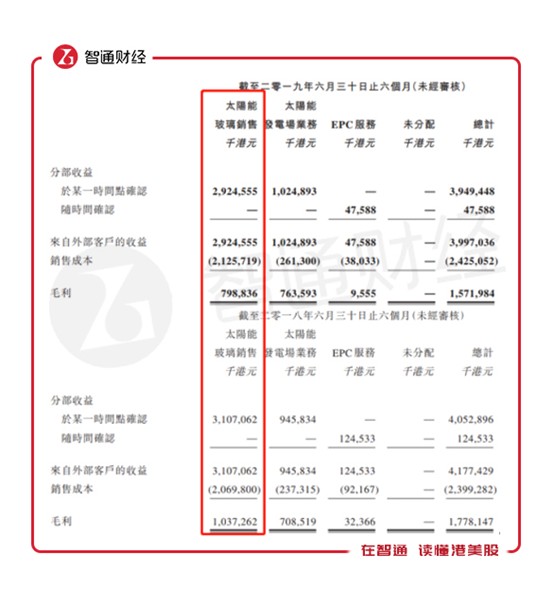

毛利率下滑、费用率上升叠加非控股权益增加,信义光能股东应占利润下滑速度大幅高于营收。智通财经APP了解到,信义光能在营收同比下滑4.3%的基础上,成本还有所上升,导致公司毛利同比较少11.6%至15.72亿元。与此同时,三项费用中除了销售费用占收入同比没有变化之外,行政开支和财务成本还在上升,最终导致公司期内利润同比下滑18.35%至10.69亿元。而且由于信义能源的分拆上市,导致少数股东损益增加,公司最终录得9.53亿元股东应占利润,同比下滑-21.5%。

分拆业务看,拖累公司毛利最主要因素还是太阳能玻璃业务。智通财经APP了解到,虽然公司上半年光伏玻璃销量同比增长13.6%,但是销售价格同比下滑10%,再叠加汇率因素,导致该分部收入同比下降5.9%至29.24亿元,贡献毛利更是同比大幅下滑22.97%至7.99亿元,毛利率下降6.1个百分点至27.3%。完全覆盖掉了公司太阳能发电厂业务营收、毛利分别8.4%、7.8%的同比增长。

但是太阳能玻璃业务下半年并不令人担忧。当前光伏玻璃需求非常强劲,行业库存也在历史的低位,但是目前价格已经回到对应毛利率30%的26.3元/平米;再加上公司计划2020年在广西和安徽分别各投产两条1000吨产线,并计划在广西收购一座硅砂矿,扩产提速和原材料的布局,不仅有助于公司提升市占率,并且生产成本下降也会随之而来。整体看来,信义光能未来业绩回归增长并没有什么问题,这也就是为什么业绩数据最不好看,但是公司估计依旧能录得+9%的单日大幅上涨。

信义能源:实质上是盈利能力在全面提升

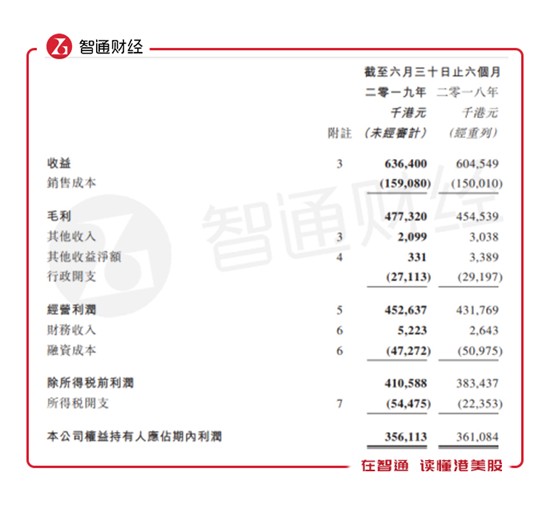

信义能源经营数据是在全面上升的,仅因税率变化拖累了最终利润增长。智通财经APP了解到,公司营收同比增长5.3%的同时,毛利也稳定增5%至4.77亿元,叠加行政开支和融资成本的下降,公司税前利润达到了4.11亿元,同比增幅为7.1%。但是因为首批954MW电站大部分进入“三免三减半”的“减半期间”,实际税率由去年同期5.88%上升至13.27%,因此公司股东应占利润反倒下滑了1.4%。如果再考虑到,利润数据还受到人民币汇率和此前中国中东部阴雨天气导致公司电站利用率下滑等因素影响,公司原本的主营业务盈利能力其实还是有不小的增长。

同时,公司的业绩储备还是挺足的。智通财经APP了解到,目前公司收购的540MW电站上半年仅贡献一个月收入约6420万港元,下半年全额并表预计贡献收入约3亿港元,确保公司全年业绩同比提升。并且,截止报告期内,公司已经以协议收购总价40.83亿元,向信义能量(BVI)收购部分信义太阳能电站了。公司2019年上半年共持有储备项目850MW、2019年第一批平价项目470MW及竞价项目70MW,预计未来公司所持项目总核准规模将年均提升10-20%。

再加上得益于经营现金流增加以及IPO获得的资金,公司上半年现金增加了14.9亿元至19.1亿元,当前净负债率也仅为7.4%,如再考虑7月收到第七批补贴目录3.1亿元补贴款后,净负债率接近0%,无论是安全性还是后续扩张动能都十分充足。这也就是为什么公司业绩下滑,股价依旧能录得+5.91%单日涨幅的原因吧。

信义玻璃:悲观局面已有曙光初现

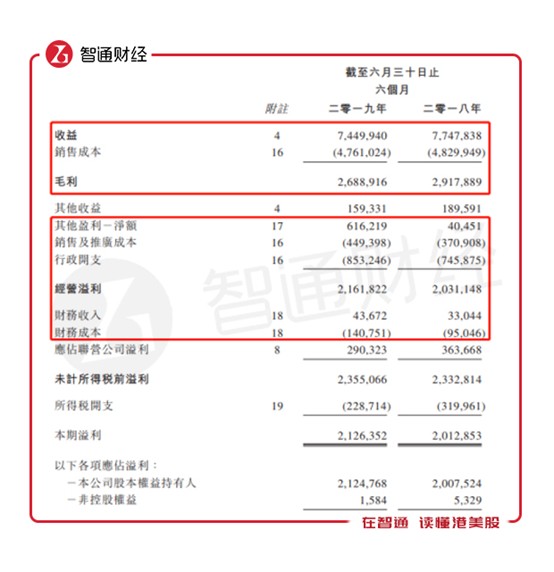

利润增长背后,信义玻璃上半年主业盈利能力其实有所下滑。智通财经APP了解到,公司上半年营收实现同比下滑-3.8%,毛利同比下滑7.8%至26.89亿元,毛利率由去年同期的37.7%下降至36.1%,与此同时,公司销售及推广成本同比上涨21.16%至4.49亿元,行政开支同比增长14.4%至8.53亿元,财务成本也同比增长48.1%至1.41亿元。不过由于联营公司权益造摊薄导致盈利同比增加1.48亿元,以及出售联营公司盈利同比增长4.86亿元,使得其他盈利同比增长14倍多至6.16亿元,才撑起最终股东应占利润5.8%的增幅。

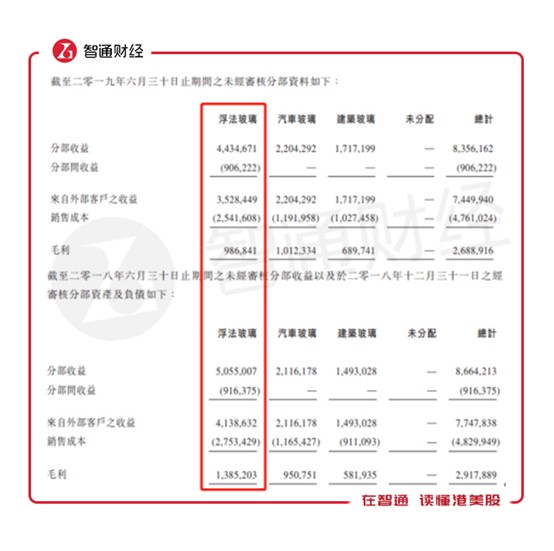

其中导致公司毛利下滑的原因,还是浮法玻璃业务拖累。智通财经APP了解到,由于市场环境竞争激烈导致售价降低,以及环保带来的生产成本增加,使得浮法玻璃营收、毛利同比分别下跌14.74%、28.76%至35.28亿元、9.87亿元。但汽车玻璃营收出现增长,毛利率也因汇率原因出现轻微上升,再加上平均售价上升下的建筑玻璃业务营收、毛利率增长,才使得毛利下滑幅度有所减少。

不过近期浮法玻璃经营环境还是有所好转的。智通财经APP了解到,其实此前沙河政府要求关闭六条使用煤炭进行生产的玻璃生产线,使得行业虽然有部分工厂重新投产,但有效产能在年初至今仍减少1.6%,从2018年底的9.259亿吨降至2019年7月中旬的9.111亿吨,目前浮法玻璃价格已经开始有所回升。再加上冷修有机会使行业供应下降,并使信义玻璃等龙头企业面对更为有利的供需形势;以及库存也从近期3月的高位回落。因此,公司未来发展并不至于那么悲观,业绩发布后的首个交易日,公司股价也依旧能录得+2.24%的正增长。

扫码下载智通APP

扫码下载智通APP