中泰国际:融信中国(03301)中期业绩靓丽 价值重估可期更多操作

本文来自“中泰国际”,作者为刘洁琦,本文观点不代表智通财经观点。

融信中国(03301)业绩优于预期,负债率显著下降

19年上半年股东应占核心净利润同比增25.9%至19.6亿人民币,高于市场预期的16.0~19.3亿人民币,增长的主要原因为:1)收入同比增长86.3%至266.2亿人民币;2)SG&A占收入的比重由去年同期的7.3%显著下降至4.9%;3)联营及合营企业的溢利净额同比增长72.5%至9.2亿人民币。

应占核心净利润率由去年同期的10.9%下降至7.3%,主要因素包括:1)19年上半年毛利率为23.9%,低于18年上半年的29.3%,但高于18年全年的23.5%。我们估计主要受海亮项目影响;2)非控股权益同比增长131.8%至14.6亿人民币。截止19年中,现金达318.9亿人民币,较18年末增长27.6%;净负债率76.6%,较18年末105.4%显著下降,现金短债比1.66x,较18年末的1.01x显著改善。公司不宣派中期股息。

预计19年全年销售可超1400亿人民币

公司19年上半年合约销售同比增长3.9%至566.8亿人民币,合约销售面积同比增长11.1%至282.0万平方米,合约销售均价20,100人民币/平方米。我们估算上半年推货约800亿人民币,化率超过70%;下半年公司可售货值1,200亿人民币,由于大部分货值位于一二线城市,我们预计下半年去化率仍可达70%以上,销售可达840.0亿人民币以上。

综上,我们对公司完成2019年1,400亿人民币的销售目标很有信心。19年上半年公司购入23块土地,总建筑面积420.8万平方米,总土地成本177.1亿人民币,平均土地成本4,207元/平方米;截止19年中,总土地储备增加至2,654万平方米。考虑到1)公司现金充沛、杠杆健康;2)郑州、太原旧改储备进入收获期,我们预计公司下半年将加快增加土储节奏。

重审15.60港元的目标价,维持买入评级

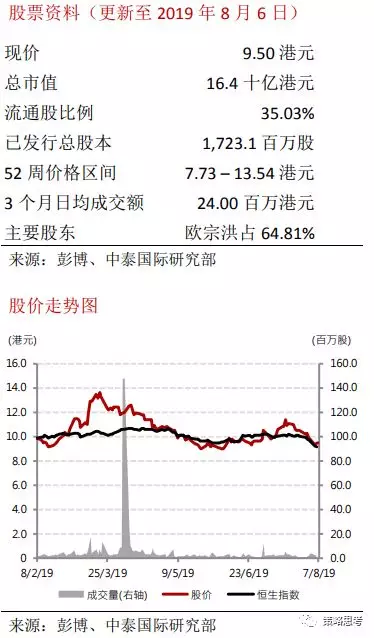

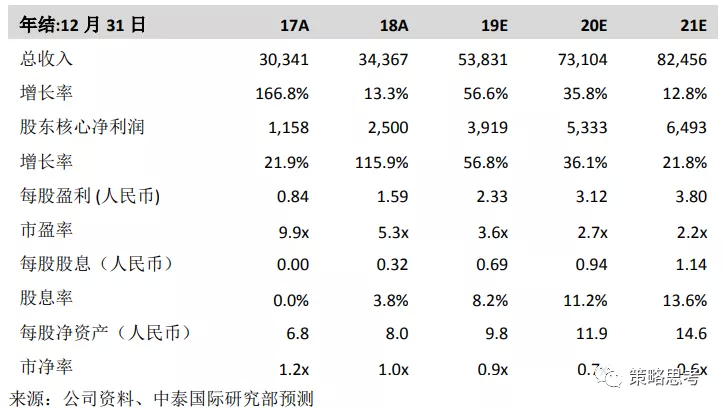

我们维持目前的盈利预测,预计公司19-21年应占核心净利润CAGR达37.5%。公司目前的股价对应现价对应3.6倍的19年市盈率,8.2%的19年股息率。我们认为,公司下半年销售增长加速以及旧改项目加速转化有望成为近期催化剂。我们重申15.60港元的目标价,对应5.6倍的19年PE,目标价对应现价有64.2%的潜在升幅。

扫码下载智通APP

扫码下载智通APP