中信:高精地图国内市场潜在规模300亿元,龙头加速跑马圈地

本文来自微信公众号“CITICS汽车研究”,作者陈俊斌、李景涛。

核心观点

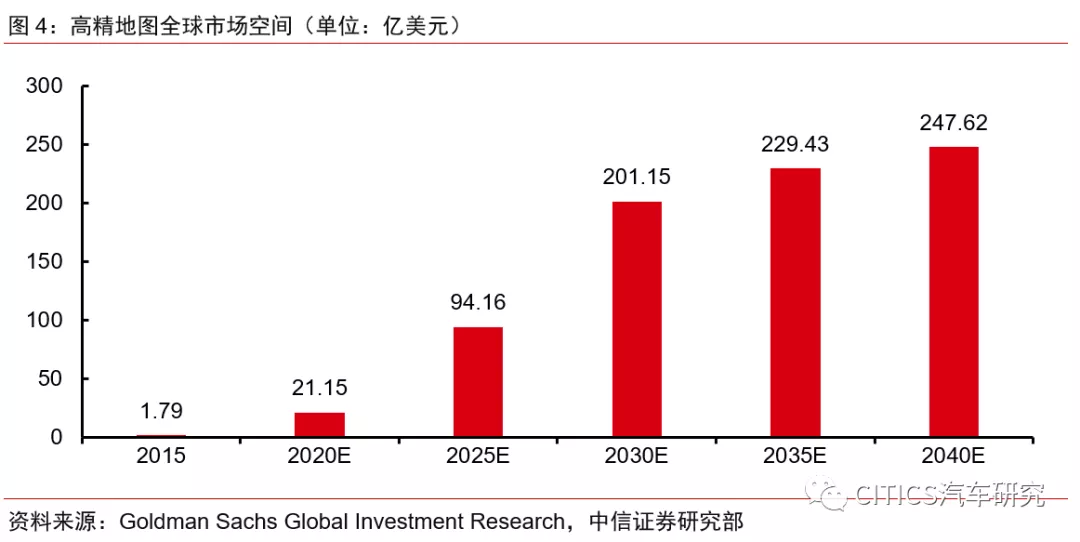

高精地图是实现自动驾驶的重要拼图,保证了自动驾驶系统的安全冗余,强化了自动驾驶系统的感知能力和决策能力。高精地图行业具有较高的准入和技术壁垒,预计2030年全球行业规模将超过200亿美元。

投资要点

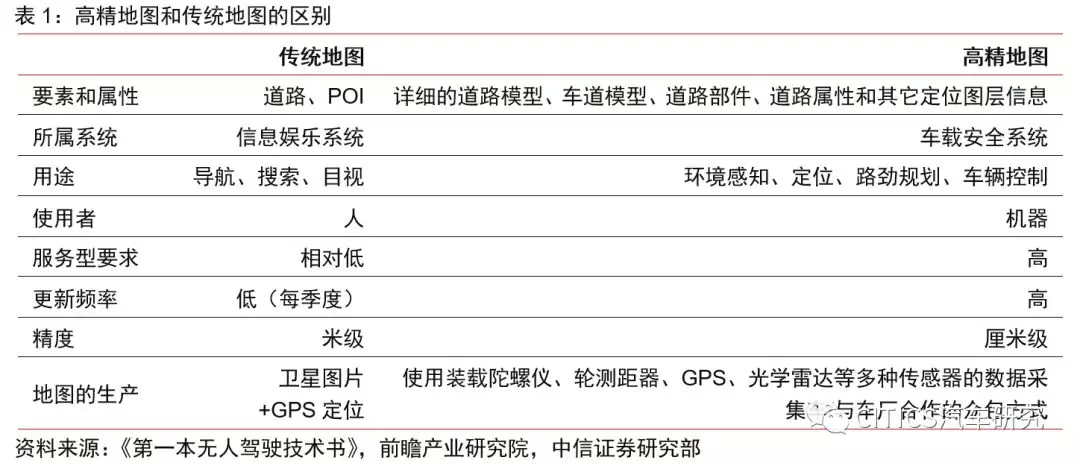

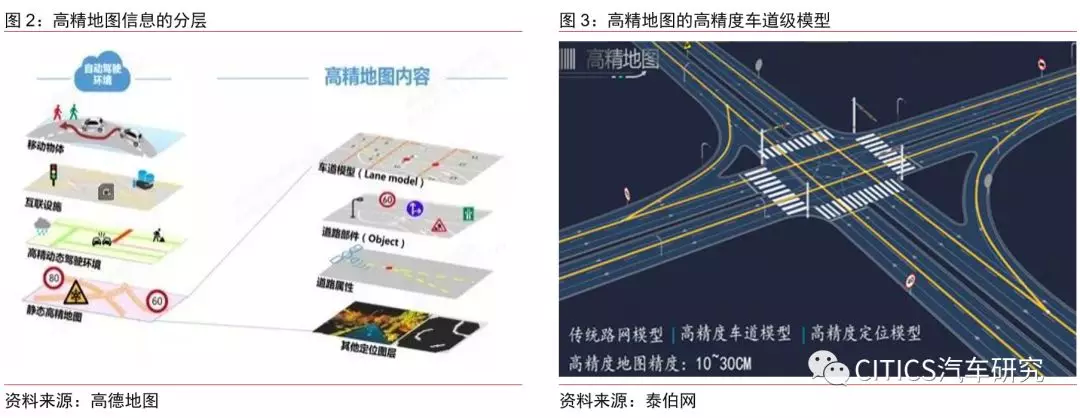

高精地图是实现自动驾驶的重要拼图。高精地图保证了自动驾驶系统的安全冗余,强化了自动驾驶系统的感知能力和决策能力,是实现自动驾驶的重要拼图。相比传统导航地图,高精地图精度从米级提升至厘米级,且包含信息更为丰富。高精地图数据信息包含底层静态数据和上层动态数据,静态数据包括车道和道路物体,动态数据包括道路拥堵情况和交通管制情况等交通信息。

高精地图行业空间大,壁垒高。高精地图行业要求政府测绘资质,技术要求较高,具有较高的壁垒;且高精地图前期测绘投入大、后期维护成本高,因此参与的玩家不多,行业集中度较高。根据预测,全球高精地图产业2030年有望突破200亿美金,国内潜在市场规模约为300亿元。高精地图不仅限用于自动驾驶,还可以运用于智慧城市、智慧旅游、公安、房地产、交通运输、新零售等众多领域,市场容量巨大。

龙头纷纷入局,加速跑马圈地。谷歌、百度等科技巨头旗下本身就有地图业务,随着公司旗下自动驾驶技术逐渐成熟,高精地图业务也迎来快速发展。奔驰、宝马和大众等主流主机厂则选择与Here和TOMTOM等传统老牌地图供应商展开合作,就下一代自动驾驶高精地图进行共同研发。科技巨头阿里巴巴通过2014年收购高德地图,进军高精地图业务。全球科技巨头和主流整车厂纷纷布局高精地图行业,以确保自身在自动驾驶中的领先身位。

报告正文

01 高精地图:自动驾驶的重要拼图

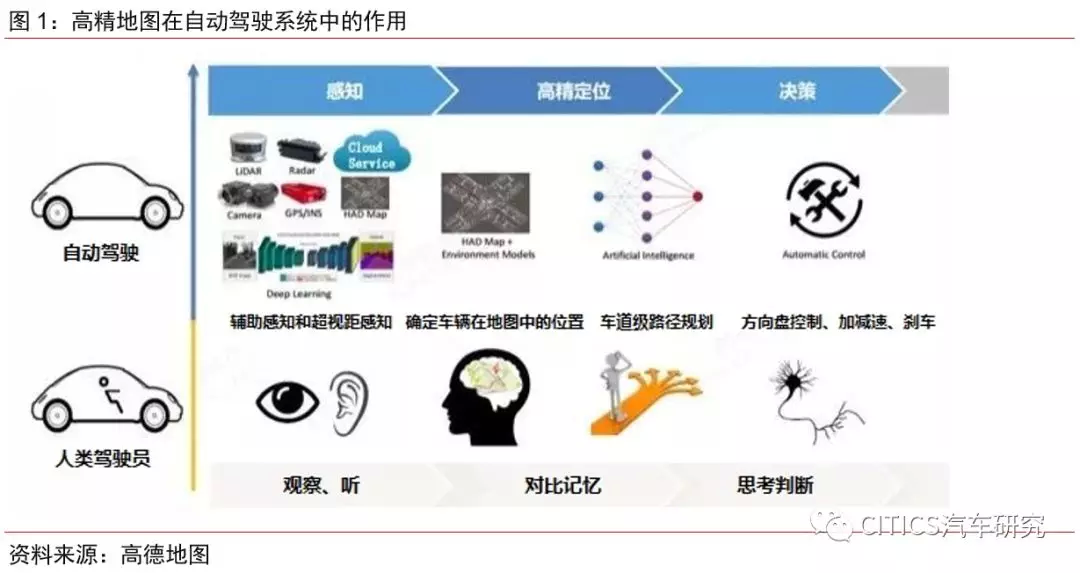

高精地图是实现自动驾驶的重要拼图。L3及L3级别以上的自动驾驶系统已经具备接管驾驶员驾驶汽车的能力,但是基于感知层、决策层和执行层融合的自动驾驶系统具备的安全冗余并不能完全满足驾驶安全的要求。为了保证足够的安全冗余,自动驾驶系统还需要高精地图作为重要的辅助,强化系统感知层和决策层的能力:1)辅助验证感知信息,并帮助系统实现超视距的感知;2)确定车辆在地图中的位置;3)帮助决策层完成车道级的路径规划;4)提高决策层转向、加速和刹车指令的准确性。

高精地图精度比传统地图提高至少两个数量级,包含信息更为丰富。传统的导航地图精度为米级,高精地图的精度需要至少达到厘米级;传统导航地图的道路仅包含路线信息,高精地图则包含更为丰富的车道、交通设施信息。高精地图的数据信息主要分为两层,分别为底层静态数据和上层动态数据:1)静态数据包括车道要素(车道中心线、车道边界线、参考点和虚拟连接线等)、道路物体(红绿灯、指示牌等)和道路属性;2)动态数据包括道路拥堵情况、施工情况、是否有交通事故、交通管制情况、天气情况等动态交通信息。

高精地图行业具有较高的准入和技术壁垒。首先,高精地图的开发需要测绘自制。根据《测绘资质管理规定》,高精地图公司必须满足加急电子导航地图测绘自制要求。其次,高精地图测绘需要前期投入,测绘车辆和测绘设备的成本不菲。另外,国家保密政策在一定程度上限制地图精度。我国道路样式包括曲率、高程等均为保密信息,必须采用加密算法,限制了高精地图的数据大小。最后,高精地图的高投入和高维护成本决定了其较高的价格,当前除了出售地图暂时没有其他的变现途径,一定程度上限制了高精地图的发展。

巨头纷纷入局,加速跑马圈地

2030年全球高精地图市场空间将突破200亿美元。根据高盛对全球高精地图市场统计与预测,2020/25/30年高精地图市场空间有望达到21/94/201亿美元。高精度地图并非仅限用于自动驾驶,还可以运用于智慧城市、智慧旅游、公安、房地产、交通运输、新零售等众多领域,市场容量巨大。目前国内高精地图的商业模式仍未完全成型,按照3亿辆汽车保有量及高德地图于今年四月确定的单车百元年服务费测算,未来国内高精地图市场规模约为300亿元。

巨头纷纷入局,加速跑马圈地。2020到2022年是各大科技公司、整车厂集中量产L3及以上级别自动驾驶系统的时间段。高精地图是L3及以上级别自动驾驶技术的重要组成部分,因此自动驾驶系统玩家必然在全球范围内加快高精地图业务布局,为自动驾驶技术量产做好准备。

高精地图行业主要公司

HERE:拥有34年技术积累的行业领军者。公司成立于1985年,自成立以来专注于数字化绘图和前沿车载导航系统开发,产品覆盖制图、定位和导航,适用于出行、室内等多场景。进入自动驾驶时代,公司推出了HERE HD Live Map实时高精地图产品,实现数据经云端的实时更新。公司的主要客户包括宝马、戴姆勒等世界领先汽车厂商,并得到宝马、戴姆勒、宝马和因特尔(INTC.US)入股。2018年,公司宣布与宝马达成合作协议,为其提供下一代L3-L4无人驾驶厘米级HERE HD Live Map高精地图,同时与戴姆勒就为下一代奔驰配备高精地图达成一致,并成为福特欧洲SYNC 3 车型地图供应商。

TOMTOM:荷兰老牌图商,业务量全球领先。公司成立于1991年,于2005年上市。公司自成立以来专注于导航技术,2008年收购图商Tele Altas,当前业务覆盖地图、导航软件和线上服务。2015年,公司首发配套自动驾驶的高精地图产品。公司当前地图产品主要包括标准精度地图、ADAS地图和高精地图,装配于市面上超过50万辆L1-L2级别自动驾驶车辆,并向L5高级别延伸。2018年3月,TOMTOM完成重大产品线扩充,其高精地图数据已经覆盖日本、美国、西欧等地合计近38万公里路程;同年6月,公司与丰田推出了一款可将导航应用镜像到仪表盘屏幕上的导航应用。2019年3月,公司宣布已经拿到多家世界前10车商的高精地图订单,覆盖了这些车商的大多数车型。

Waymo:谷歌系地图技术龙头,无人驾驶汽车量产先行者。公司前身是谷歌(GOOG.US)2009年发起的自动驾驶汽车项目,2016年12月被剥离成为自动驾驶独立公司。公司致力于全面实现无人驾驶,产品覆盖传感器、芯片、摄像头等硬件和配套软件。公司当前产品有Waymo One无人驾驶服务手机APP, 已在美国凤凰城实现商业落地。公司正在研发卡车无人驾驶解决方案,并于2019年1月宣布将建设生产L4级别的无人驾驶汽车。公司在2018年开始与捷豹合作开发世界上首个完全无人驾驶的车型捷豹I-PACE,预计未来将达2万多辆。公司高精地图技术世界领先,正在开发能探测工程进度等实时变化的解决方案,但目前还未推出独立销售的高精地图产品。

高德地图:高精地图商业化和基础设施化先锋。公司自2002年成立以来始终专注于地图业务,成为国内领先的数字地图内容、导航和位置服务解决方案提供商,2010年上市,2014年被阿里巴巴收购。公司已经实现覆盖中国超过30万公里的高速及城快公路的高精地图数据采集,实现绝对精度1米,相对精度10厘米,在采集里程和数据精度方面处于业内领先地位。公司在2018年与凯迪拉克合作推出SUPER CRUISE™ 超级智能驾驶系统,成为全球第一个将高精地图应用于智能驾驶技术的企业,同时获得了吉利在智能驾驶方面的订单。2019年4月,高德地图宣布以每年每车不超过100元的成本价格,向合作伙伴提供标准化高精地图,加快高精地图基础设施化进程。

四维图新:导航业务起家,发力高精地图。公司于2002年成立,2010年上市,以导航业务起家,目前业务覆盖导航、车联网、车载智能芯片、高精地图、高精度定位以及自动驾驶整体解决方案。公司应用于自动驾驶的代表产品为ADAS地图2.0,主要面向L1-L3级别的自动驾驶,并向L4循序过渡。2011年,公司全资收购MapScape后,成为全球第一家商用NDS标准格式数据开发商,能提供全面的地图数据编译服务。公司同时致力于开发Minedata产品,结合MineMap高精地图技术,可进行各类精细化场景下的空间分析。公司客户覆盖国际主流车厂、新一代整车企业以及腾讯、滴滴、搜狗、华为、微软等国内外高科技企业。2019年,公司与宝马签署了行业内首个面向L3级别以上自动驾驶系统的高精地图订单。公司还与HERE、Increment P(IPC)/Pioneer、SK Telecom共同成立高精地图产业联盟OneMap联盟,为全球客户提供标准化的高精地图产品与服务。

02上周市场回顾

上周汽车零部件指数下跌-2.44%,中证500指数下跌1.80%,沪深300指数下跌2.88%,中信汽车指数下跌2.68%。零部件指数跑输中证500指数0.64pcts,跑赢沪深300指数0.44pcts,跑赢汽车行业指数0.25pcts。

汽车零部件行业估值水平(TTM)24.4倍,相比上周回升0.2倍,目前估值处于历史平均值下方0.55个标准差位置。

上周汽车零部件重点公司中,银轮股份涨幅最大,为+2.73%,年初至今涨幅+1.48%。星宇股份年初至今涨幅最大,达到61.64%。

全部汽车零部件股中,上周涨幅前三位分别是奥联电子、旭升股份、圣龙股份,周涨幅分别为27.23%、3.77%、2.80%。

03 行业动态与公司公告

现代摩比斯投22亿元建氢燃料汽车配件厂。近日据韩国媒体报道,现代摩比斯将投资3800亿韩元(约合22亿元人民币)在韩国蔚山市建立燃料电池汽车配件厂,有迹象表明新的投资计划将为现代汽车集团发展燃料电池汽车提供有力支持。(资料来源:盖世汽车)

皮尔博格获冷却阀大订单,可用于传统内燃机车和电动车。莱茵金属汽车旗下皮尔博格推出新型二位二通冷却阀,既可搭载传统内燃发动机车辆,也可用于电动车,并获得一家德国高端车企总额约5000万欧元订单,该车企计划从2021年量产其匹配车型。(资料来源:汽车之家)

双林股份股权置换。周一(7月29日),双林股份拟将所持福瑞泰克20%股权与浙江福佑所持子公司德洋电子15%股权进行股权置换,置换后双林股份不再持有福瑞泰克股权,所持德洋电子股权由51%增至66%。(资料来源:公司公告)

登云股份公布中报业绩。周二(7月30日),登云股份2019H1营收1.67亿元(-8.2%),归母净利润-0.01(-111%),扣非归母净利润-0.03亿元(-207%)。其中2019Q2营收0.8亿元(-8.4%),归母净利润0.04亿元(+11.3%),扣非归母净利润0.02亿元(-4.7%)。(资料来源:公司公告)

渤海汽车回复告知函。周三(7月31日),渤海汽车补充更新关于非公开发行股票告知函的回复,内容与收购标的公司取得补贴、关联交易、补充流动资金、资金往来等有关。(资料来源:公司公告)

广汽集团子公司对外投资。周四(8月1日),广汽集团(02238)全资子公司广汽零部件拟出资2.9亿元(占总股本49%)与日本电产株式会社合资设立立广州尼得科汽车驱动系统有限公司,主营新能源集成电驱动系统。(资料来源:公司公告)

风险因素

(1)汽车行业需求不达预期;

(2)终端价格竞争加剧,导致盈利压力传导至零部件企业;

(3)贸易摩擦导致零部件出口大幅下滑等。

投资建议

我们认为,长期看中国有机会成为全球汽车制造基地,零部件板块具有持续的成长性,从三个维度来筛选优质公司:1. 客户(进入全球第一梯队客户群);2. 产品(单车配套价值量持续提升);3. 估值(处于历史估值中枢下方0.55个标准差)。建议重点关注:华域汽车、福耀玻璃(03606)、保隆科技、银轮股份、星宇股份、均胜电子、宁波华翔、拓普集团、敏实集团(00425)、耐世特(01316)、中鼎股份、凌云股份、精锻科技、继峰股份等。

扫码下载智通APP

扫码下载智通APP