中金:iPhone中国回暖和可穿戴设备高增长,将持续利好苹果(AAPL.US) 产业链公司业绩

本文来自“乐平科技视角”,作者为中金电子通信黄乐平、胡誉镜等,本文观点不代表智通财经观点。

苹果(AAPL.US)FY3Q19业绩符合预期,FY4Q19指引高于市场预期

苹果于北京时间7月31日凌晨公布FY3Q19(4-6月)业绩,当季收入和净利润符合市场预期,7-9月指引高于市场预期,盘后苹果股价上涨逾4%。

FY3Q19业绩:当季营业收入538亿美元,同比增长1%,比市场预期的533亿美元高0.9%,其中iPhone销售额为260亿美元,占收入48%。当季净利润100亿美元,同比下降12.8%,并高于市场预期4%;EPS为每股2.18美元,高于市场预期的2.09美元。

FY4Q19盈利指引:公司预计7-9月营业收入将达610-640亿美元,高于市场609亿美元的预期。毛利率在37.5-38.5%之间,已考虑美元贬值。营业费用在87-88亿美元之间,其他收入约2亿美元,所得税率16.5%。此指引对应公司净利润在119.2-134.8亿元之间,中值为127亿,高于市场预期121.26亿。

iPhone中国区持续回暖,可穿戴设备持续高增长

本季iPhone的中国区销售持续恢复。根据Canalys的报告,尽管iPhone二季度在中国区的出货量同比下滑14%,但较去年四季度和今年一季度的同比下滑25%/28%相比,降幅明显收窄,主要还是由于增值税利好以及苹果定价策略的有效调整。我们预计,苹果本季度的出货量在3600万台左右,根据下季度的盈利指引,预计苹果出货量有望来到4200万台左右,维持2019年1.82亿台预期。本季度可穿戴设备持续快速增长,增速超过50%,主要是由于Airpods和Apple

Watch的快速增长。

服务收入并未见加速增长,8月起新业务有望推动增长相比硬件收入,本季服务收入的同比增速有所下降至20%,保持第二大的收入来源的地位。但如果排除一次性的损益影响,本季度服务收入增长15%(已包含3%汇率影响),增速并没有较上季度有所增加,主要是因为中国区的服务收入疲软和3月新增加的新闻服务存在一段时间的试用期导致。

展望下一季度,苹果在Apple card金融服务将在8月推出,Apple Arcade游戏和AppleTV/TV+将在秋季逐渐上线。我们认为新服务的推出将推动公司服务收入重回高速增长,缓解iPhone销量继续下行带来的营收增长压力。并促进公司的服务转型计划,打造一个以硬件为基础的生态系统。

收购英特尔(INTC.US)基带芯片部门,强化芯片设计能力,摆脱技术掣肘上周,苹果宣布10亿美元收购英特尔基带芯片部门。至此,前三大手机厂商华为、三星、苹果均拥有了处理器芯片和基带芯片的设计能力。之前,苹果在基带厂商中曾先后采用过英飞凌(2011年被Intel收购)、高通、英特尔三家。我们认为通过收购,苹果或获得5G SoC的设计能力,将不再受外部厂商的技术掣肘。

观点:iPhone在中国的回暖和可穿戴设备的高增长,将持续利好苹果产业链相关公司的业绩,建议投资人关注立讯精密、歌尔声学、工业富联、FIT Hon Teng(06088)、蓝思科技、瑞声科技(02018)等苹果占比较高的公司。

风险

iPhone销售不及市场预期。

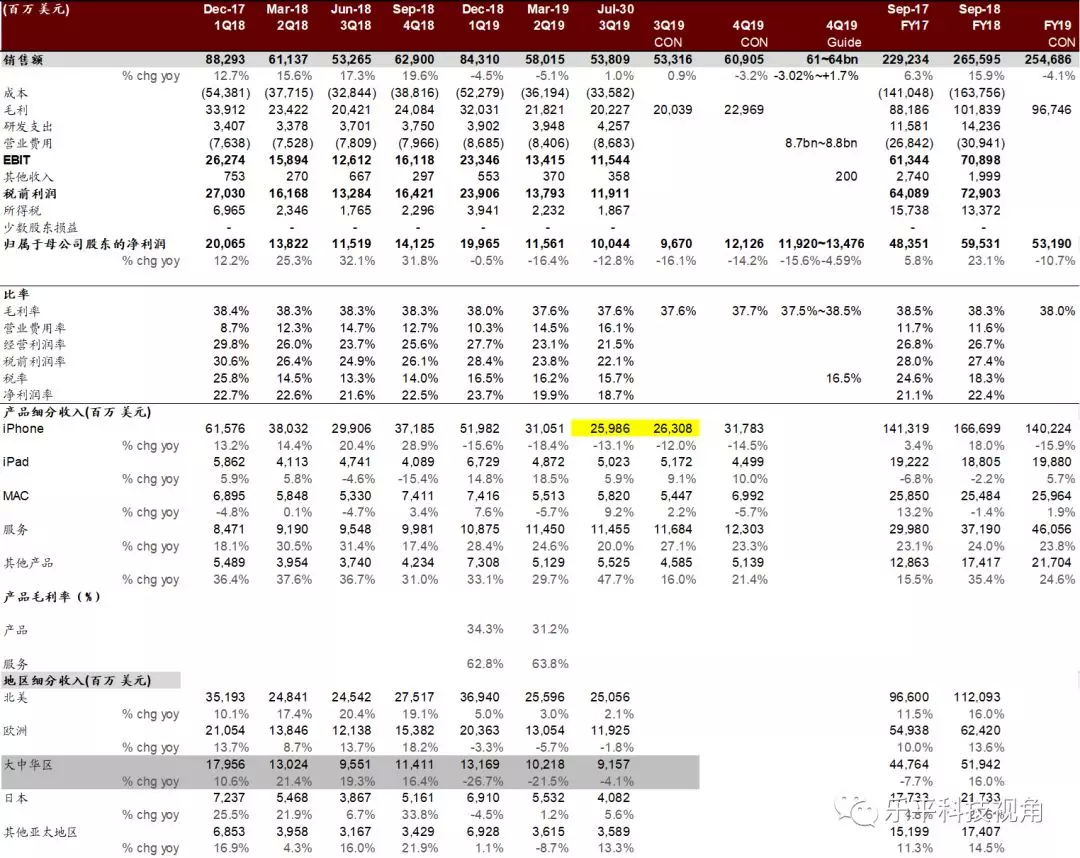

图表1: 苹果公司FY2Q19(4-6月)季度业绩

资料来源:公司公告、Factset,中金公司研究

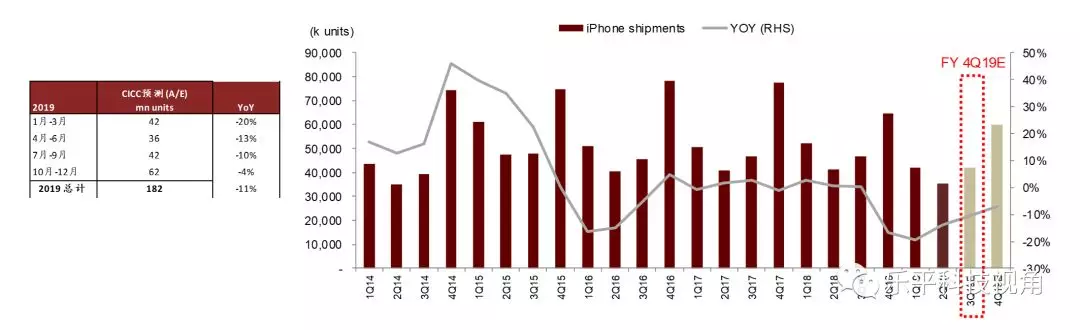

图表2: CICC苹果出货量预测 (横轴为自然年)

资料来源:公司公告、中金公司研究部

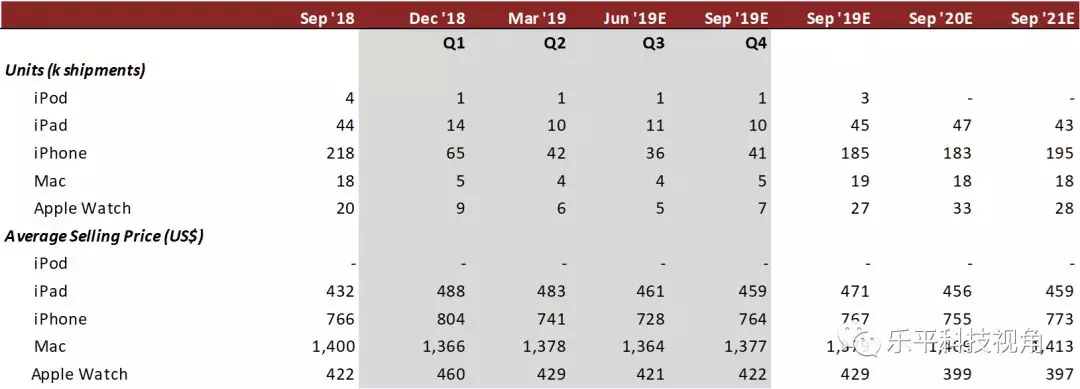

图表3: CICC下一季iphone出货量和ASP预测

资料来源:公司公告、彭博资讯、中金公司研究部

图表4: Factset出货量和单价一致预测

资料来源:Factset,中金公司研究部

图表5: A/H股主要手机产业链公司收入构成

资料来源:万得资讯,中金公司研究部

图表6: 苹果基带芯片厂商历史

资料来源:Digitimes,中金公司研究部

图表7:可比公司估值表

资料来源:万得资讯、彭博资讯、公司公告、中金公司研究部

注:标*公司为中金覆盖,采用中金预测数据;其余使用市场一致预期收盘价信息更新于北京时间2019年7月31日。

扫码下载智通APP

扫码下载智通APP