探析影响美元指数多重因素 若美联储加息“靴子落地”意味着什么?

本文来自“Rick笔记”,本文观点不代表智通财经观点。

我们知道,2015年“811”汇改之后,美元指数是影响人民币汇率的一个核心变量。不过美元指数的预测却十分困难,我们此前对美联储货币政策,与美元指数的关系,做了简单的研究。

结论显示,美联储开启加息之路的时点,往往是美元走弱的起点,这个逻辑在于美联储加息的靴子落地。而每次加息周期的终点,往往同样预示着美元要走弱,背后的逻辑是加息尾声,是经济下行的先兆。首次降息对美元指数的影响几乎没有明确的规律。

我的一位好朋友,在3月份曾对欧元和美元指数做了梳理,我们沿着该文章的框架,再来审视一下欧元的走势。

第一个角度,我们来看欧洲和美国的PMI之差,与欧元汇率的关系。我们来看看,两者之间的散点图。从下图可以看到,两者之间的相关性不太显著。从简单的线性拟合来看,相关系数甚至为负,模型的R方显示为0.0003,基本上不显著。

图:欧美PMI之差与欧元汇率

那么是否就说明,欧元汇率,与欧美的PMI就完全没关系呢?也不能做这个武断的结论,我们把PMI做一些季节性平滑之后,再来看看。从下图可以看到,平滑后,两者的相关性好了一些。从图上看,欧洲的PMI表现越好,确实对欧元汇率有一定的正向提振作用。

图:欧美PMI之差:平滑与欧元汇率

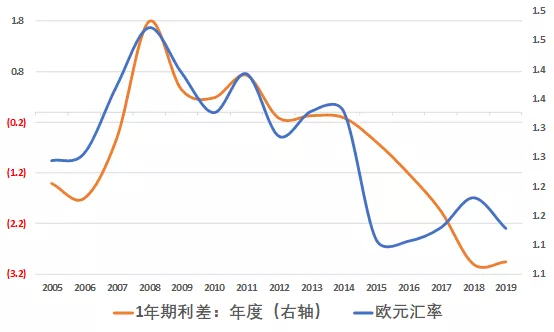

第二个角度,我们来看欧洲和美国的利差,与欧元汇率的关系。我们来看看,欧元汇率,与欧美1年期和10年期利差的关系。从下图可以看到,欧元汇率,对欧美1年期国债利差,更敏感。

图:欧美利差与欧元汇率(右轴)

为什么会出现这个现象? 笔者猜测,可能1年期国债更适用于利差交易,10年期国债更多反映的是基本面变动。

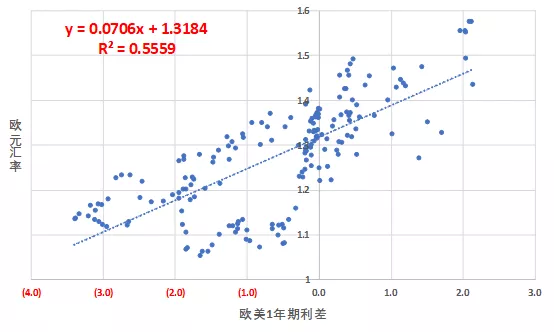

我们来做一个散点图拟合如下。从下图可以看到,欧美1年期利差与欧元汇率的正相关关系比较明显,R方拟合为56%。

图:欧美1年期利差与欧元汇率

不过我们也注意到,2015年之后,从曲线图和散点图来看,两者的相关性有所下降。如果放宽到年度数据,我们可以看到,从年度均值来看,欧元汇率与欧美1年期利差的大趋势保持一致。2015年之后,欧元汇率与1年期利差的背离,源于欧元汇率领先于利差,快速下行。

图:欧美1年期利差:年度与欧元汇率

2015年欧元为什么快速下行呢?可能与2014年四季度,美联储开始收紧货币政策有关系。而2016年年末,欧元汇率又开始反弹,可能与2016年11月,特朗普赢得美国大选有关系。

综上所述,我们可以从几个角度来观察美元指数。首先,从经济基本面角度,美欧PMI的差值,确实与美元指数有相关关系,说明美元可以反映美欧基本面的相对强弱,但是此处的PMI数据,做一下平滑处理会更好。其次,美元指数与1年期美欧利差的正相关关系非常明显,符合利差交易的规律。第三,汇率与利差发生背离时,往往是源于重大的外生冲击,比如美联储货币政策的转向,突发的重大政治事件等。

扫码下载智通APP

扫码下载智通APP