美国云计算公司2019年一季报:收入快速增长,高估值显现隐忧

本文选自微信公众号“叶盛的读书笔记”。

投资摘要:

云计算板块是美股中最具成长性的板块之一,可借鉴之处良多。我们对美国云计算板块进行了系统梳理,可以参见报告《SaaS对软件行业的真正改变是什么?》,并持续跟踪季度情况:

一、IaaS层:龙头收入高速增速,业绩超预期

在IaaS层,最有代表性的公司和产品是亚马逊Amazon(AMZN.O)旗下的Amazon Web Service(AWS)、微软Microsoft(MSFT.O)旗下的Microsoft Azure。1Q19,AWS的营业收入为76.96亿美元,同比增长了41.4%。Microsoft Azure披露的收入增速同比为73%。

从季报披露前后股价表现来看,Amazon和Microsoft的季报都超出市场预期。在季报披露前后两天,股价分别上涨了3.4%和5.3%。

二、传统软件龙头转型SaaS进展顺利

从收入增速来看,6家传统软件龙头SaaS转型顺利, Microsoft的Office365收入增速30%,SAP的云收入同比增速为45.3%,Adobe云收入同比增速为22.3%,Autodesk云收入同比增速为70%。

从季报披露前后股价表现来看,6家公司中有5家季报都是超出市场预期的。其中SAP、Adobe股价涨幅都超过10%,Microsoft、Oracle和Intuit涨幅超过5%,仅有Autodesk下跌5.5%。

三、新兴SaaS公司收入快速增长,高估值隐忧显现

1、5倍PS 是SaaS模式达到成熟期的合理估值

我们预计SaaS公司能够在成熟期实现25%-30%的净利润率水平,市场给予15-20倍的市盈率PE,则公司在成熟期的市销率PS为3.75-6倍。为简单起见,我们假定5倍PS是SaaS公司在成熟期的合理估值水平。因此,超过5倍PS的估值都可以认为是市场给予的成长性溢价。

2、SaaS公司预计需要3-5年时间达到5倍PS的估值水平

过去几年,45家SaaS公司的平均收入增速一直保持快速增长并稳步下降。从2011年到2018年,45家SaaS公司的平均收入增速从62.4%下降到31.1%。到了1Q19,45家SaaS公司的平均收入增速为30.3%,延续着缓慢下降的趋势。

目前,45家SaaS行业的平均市销率(相对于18年收入)为15.4倍。根据收入增速不断下降趋势,我们假设收入增速每年下降2.5%,则到2023年,45家SaaS公司的平均市销率将达到5.3倍。换句话说,45家SaaS公司平均需要3-5年的时间才能消化成长的估值溢价。

因此,我们认为现在美国市场给予SaaS公司估值水平较高。尽管我们对SaaS行业长期看好,但是市场更为看好,对其未来成长性、确定性都给予了更高的溢价。而这种高估值已经相当程度上透支了未来的涨幅,值得投资者关注。

风险提示:全球宏观经济的风险;美股估值过高的风险。

正文:

1、美国云计算公司分析框架

云计算板块是美股中最具成长性的板块之一, 备受投资者关注。中国云计算板块正处在高速成长期,可以从海外云计算板块的发展中借鉴良多。因此,我们对美国云计算板块进行了系统梳理,可以参见报告《SaaS对软件行业的真正改变是什么?》,并持续跟踪季度情况。

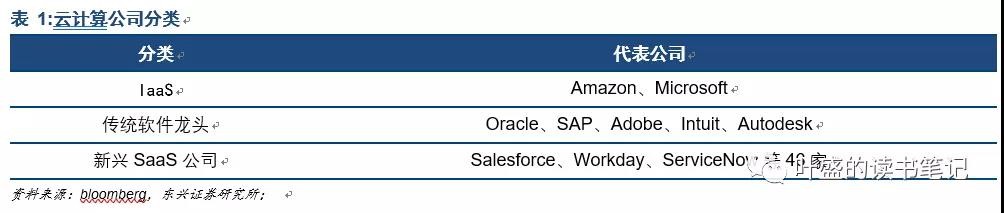

1.1云计算公司选择

通常,云计算可以分为三层,分别是IaaS 层、 PaaS 层和SaaS 层。不过,单纯做PaaS层的公司极少,本报告按照IaaS和SaaS两层来梳理美国代表性的云计算公司2019年第一季度的情况。而SaaS层又分为传统软件龙头转型SaaS和新兴SaaS公司两类。

从市值标准上,我们选取了市值在20亿美元以上的美股云计算公司,共计53家。按照上述分类方法分为以下三类,详细列表见附录。

1.2分析指标维度

云计算公司的商业模式已经被美股投资人高度认同。我们最关注的是美国云计算公司的成长性和估值水平。成长性主要通过收入增速和季报业绩是否达到预期来衡量,而估值水平则通过市销率来衡量。

1.2.1 收入增速

收入增速是成长性最重要的衡量指标。因为收入增速是一个非常综合的衡量指标。它不仅能够反映出公司的成长性,而且能够对公司的商业模式和竞争能力也能充分体现。通常来说,SaaS模式中获客成本通常都非常高,只有足够低的客户流失率,才能带来客户的不断累积和增长,进而带来收入的持续增长。

1.2.2 季报业绩是否达到预期

我们采用了季报披露前两天和季报披露后两天的股价变动来季报业绩是否达到预期。因为美股市场机构投资者为主,信息披露较为规范,所以季报披露后公司股价往往会迅速反应基本面的变化,具有很好的参考价值。

1.2.3 市销率

云计算公司大多不盈利,通常采用市销率来估值。背后的原因在于企业的生命周期。云计算公司在成长期却只能看到收入高速增长而基本没有利润。因此,在估值时候会推测出它成熟期的市场空间和潜在利润率水平,再用市销率反推过来得到它现有的成长期估值。

2. IaaS层:龙头收入高速增速,业绩超预期

在IaaS层,最有代表性的公司和产品是亚马逊Amazon(AMZN.US)旗下的Amazon Web Service(AWS)、微软Microsoft(MSFT.US)旗下的Microsoft Azure。

1Q19,AWS的营业收入为76.96亿美元,同比增长了41.4%。在如此高的收入体量下,AWS仍然实现了持续超过40%的收入增速,这体现出IaaS层旺盛的需求和AWS的龙头地位。

Microsoft Azure并未披露收入,但是披露的收入增速同比为73%。Azure过去几年持续保持超高的收入增速,这体现出Azure在混合云、Office云服务的强大协同优势。

从季报披露前后股价表现来看,Amazon和Microsoft的季报都超出市场预期。在季报披露前后两天,股价分别上涨了3.4%和5.3%。当然,由于Amazon和Microsoft旗下业务多元化,很难确定良好的股价表现是由于IaaS业务的高速增长带动的。

3.传统软件龙头转型SaaS进展顺利

传统软件龙头转型SaaS的代表是六大软件公司:

从收入增速来看,6家传统软件龙头中,Adobe(ADBE.US)和Autodesk总收入增速分别为25.1%和31.4%,其他公司收入增速较慢。这是由于Adobe和Autodesk已经基本完成了软件云化,正处于云化红利释放的阶段。而其他公司还处于转型期,收入中仍然有大量的授权和维护业务,所以收入增速涨幅不明显。

如果将其中的云收入拆出来看,则可以看到各家公司的SaaS收入增速都很快。Microsoft的Office365收入增速30%,SAP的云收入同比增速为45.3%,Adobe云收入同比增速为22.3%,Autodesk云收入同比增速为70%。

从季报披露前后股价表现来看,6家公司中有5家季报都是超出市场预期的。其中SAP、Adobe股价涨幅都超过10%,Microsoft、Oracle和Intuit涨幅超过5%,仅有Autodesk下跌5.5%。

4.新兴SaaS公司收入快速增长,高估值隐忧显现

4.1 SaaS公司收入保持快速增长

新兴SaaS公司共选取了20亿美金以上市值的46家公司。在计算收入增速时后,我们剔除掉Zoom(因为其刚上市,历史数据太少,无法进行对比),剩余总共是45家SaaS公司。

过去几年,45家SaaS公司的平均收入增速一直保持快速增长并稳步下降。从2011年到2018年,45家SaaS公司的平均收入增速从62.4%下降到31.1%。到了1Q19,45家SaaS公司的平均收入增速为30.3%,延续着缓慢下降的趋势。

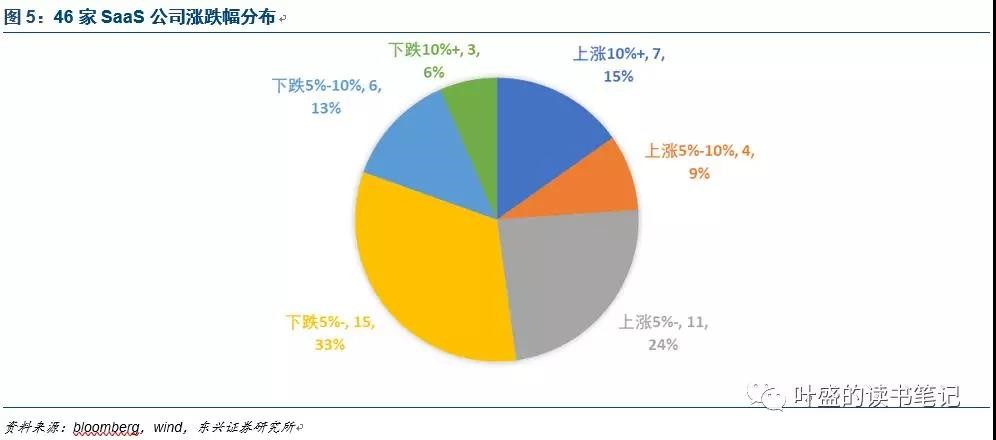

从季报披露前后股价表现来看, 46家SaaS公司中有22家上涨,有24家下跌,具体表现分布见下图所示。上涨超过5%的超过100亿美金的公司有Zoom、Shopify、ServiceNow、 Veeva和Salesforce等;而下跌超过5%的超过100亿美金包括Square、Zscaler、Palo alto networks、Atlassian和Splunk等。

4.2 SaaS行业估值水平高么?

4.2.1 5倍PS 是SaaS模式达到成熟期的合理估值

如果放在更长的视角来看,当前美国SaaS行业整体估值水平高么呢?SaaS公司通常采用市销率来估值。这种估值方法隐含着一个假设:SaaS公司在成长期却只有收入却缺乏利润,发展到成熟期会有稳定的利润率水平。

我们预计SaaS公司能够在成熟期实现25%-30%的净利润率水平,市场给予15-20倍的市盈率PE,则公司在成熟期的市销率PS为3.75-6倍。为简单起见,我们假定5倍PS是SaaS公司在成熟期的合理估值水平。因此,超过5倍PS的估值都可以认为是市场给予的成长性溢价。

4.2.2 SaaS公司预计需要3-5年时间达到5倍PS的估值水平

目前,45家SaaS行业的平均市销率(相对于18年收入)为15.4倍。我们对其未来市销率预测如下:

在收入增速方面,2018年46家SaaS公司的平均收入增速为31.3%。未来收入增速缓慢下降的趋势仍将持续。假设未来收入增速每年下降2.5%,则45家SaaS公司从2019年到2023年的平均收入增速分别是28.8%、26.3%、23.8%、21.3%和18.8%。

根据以上,我们可以算出到2023年,45家SaaS公司的平均市销率将达到5.3倍。换句话说,45家SaaS公司平均需要3-5年的时间才能消化成长的估值溢价。

因此,我们认为现在美国市场给予SaaS公司估值水平较高。尽管我们对SaaS行业长期看好,但是市场更为看好,对其未来成长性、确定性都给予了更高的溢价。而这种高估值已经相当程度上透支了未来的涨幅,值得投资者关注。

5.风险提示

全球宏观经济的风险;美股估值过高的风险。

扫码下载智通APP

扫码下载智通APP