国金点评中粮肉食(01610)Q2经营数据:出栏量稳步增长,不过仍需防范利润风险点

本文来自微信公众号“国金食品饮料寇星”,作者:寇星、贾淑靖。

事件概述

中粮肉食(01610)发布2019年2季度运营快报,二季度公司生猪出栏量为63.8万头,同比下降7.5%;生鲜猪肉销量为4.2万吨,同比下降13.4%;生鲜猪肉中品牌收入占比为33.0%,同比提升3.4pct。

业绩点评

上半年生猪出栏量增长符合预期,品牌生鲜发展速度加快。随着产能的不断扩张以及合作养殖的进一步推进,上半年公司生猪出栏量有明显提升。据公司披露1、2季度经营数据,上半年生猪出栏量同比增长15%至145.2万头。叠加生猪价格同比大幅增长,预计上半年公司的养殖业务有较好增长。此外,公司品牌生鲜加快发展速度,19Q1生鲜猪肉业务中品牌收入占比30.5%,二季度品牌生鲜占比仍在不断提升,达到33.0%,持续改善业务结构。尽管二季度生鲜猪肉销量同比有所下降,但随着猪价上涨以及产品结构优化,我们预计上半年生鲜猪肉业务仍可以实现中低个位数的增长。

猪瘟疫情扰动因素仍未消除,需防范利润风险点。据农业农村部,今年上半年总共发生了44起非洲猪瘟疫情,除了4月疫情数达到两位数之外,其余5个月都保持在个位数。与2018年下半年相比,目前我国猪瘟势头有所减缓,但我们认为,猪瘟有所减缓的背后是各大企业安全防控措施的加大投入以及因疫情防控而扑杀的大量生猪,与之相对应的便是持续高涨的成本费用。我们认为,尽管上半年经营数据较为符合市场预期甚至超过市场预期,但利润端仍然不能排除受到猪瘟疫情的影响,当前仍然需要防范利润风险点。

公司优势仍然十分显著,长远来看公司发展依旧可观。虽需警惕利润风险,但从经营数据不难看出,公司业务稳健增长,优势依然突出:产能扩张+养殖模式驱动+猪价上涨,生猪养殖业务稳步提升;品牌生鲜加速发展,赋予公司“养殖股”以外更强的品牌属性;背靠中粮集团,全产业链布局优势尽显。我们认为,公司发展逻辑非常清晰,未来发展依旧可观。

盈利预测

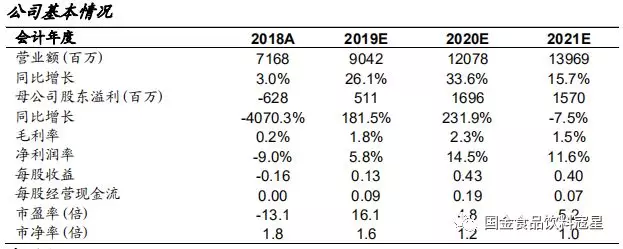

预计猪瘟疫情对公司利润端仍有一定影响,我们下调公司的盈利预测:预计19-21年实现营业收入分别为90.4亿元/120.8亿元/139.7 亿元,分别同比+26.1%/33.6%/15.7%;归母净利润分别为5.1亿元/17.0亿元/15.7亿元,分别同比+181.5%/231.9%/-7.5%,对应 EPS 分别为0.13元/0.43元/0.40 元,对应19/20/21 年 PE 分别为16X/5X/5X,给予“买入”评级。

风险提示

疫情扰动风险/猪价上涨不达预期/产能扩张速度不达预期/食品安全问题

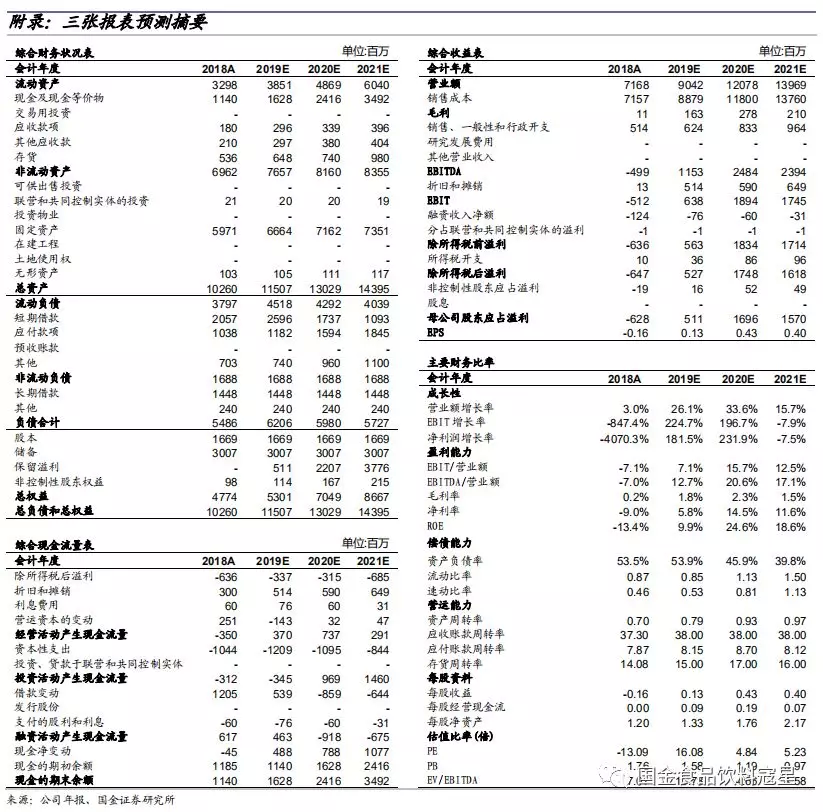

附:财务预测表

扫码下载智通APP

扫码下载智通APP