华泰证券:燃料电池产业发展进入快车道 建议关注核心部件国产设备龙头

本文来自微信公众号“华泰机械”,作者章诚团队。

核心观点

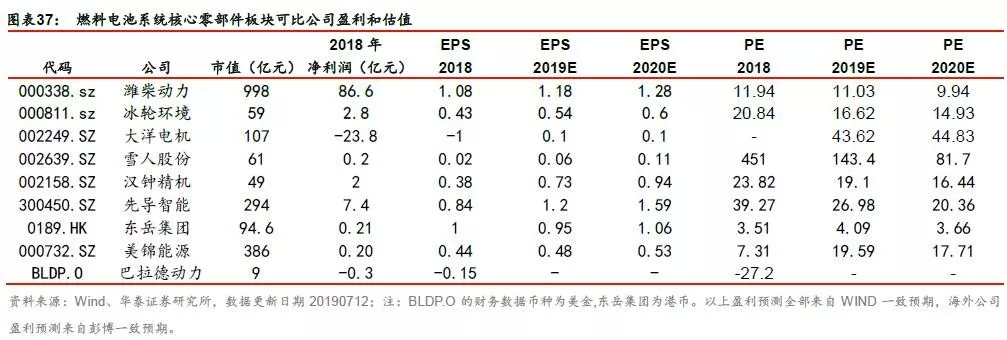

中国氢能联盟发布《中国氢能源及燃料电池产业白皮书》预计2025年、2035年、2050年国内氢燃料电池汽车产量将分比为达到5万、130万和500万辆;我们以每辆燃料电池车电堆功率60kW测算,2025年、2035年、2050年国内燃料电池系统产值分别为:144亿、720亿和990亿元。2019年氢能产业被写入政府工作报告,行业发展有望进入快车道。我们认为,性能提升和成本下降是氢燃料电池车产业化的关键,技术进步和国产化是主要路径,建议关注具备技术研发实力的核心部件国产设备龙头:潍柴动力(控股巴拉德)(02338)、汉钟精机、雪人股份、冰轮环境、先导智能。

性能提升、成本下降是燃料电池产业化的关键

氢燃料电池要实现大规模商业化,一方面电池性能要不断提升,另一方面成本要持续下降。根据《中国氢能源及燃料电池产业白皮书》(2019年),“燃料电池系统技术未来发展将会有四个方向:1-持续开发高功率系统产品;2-通过系统结构设计优化提高产品性能;3-通过策略优化提高产品寿命;4-通过零部件优化及规模化效应持续降低成本。

氢燃料电池系统成本下降的实现途径:核心技术国产化、规模化

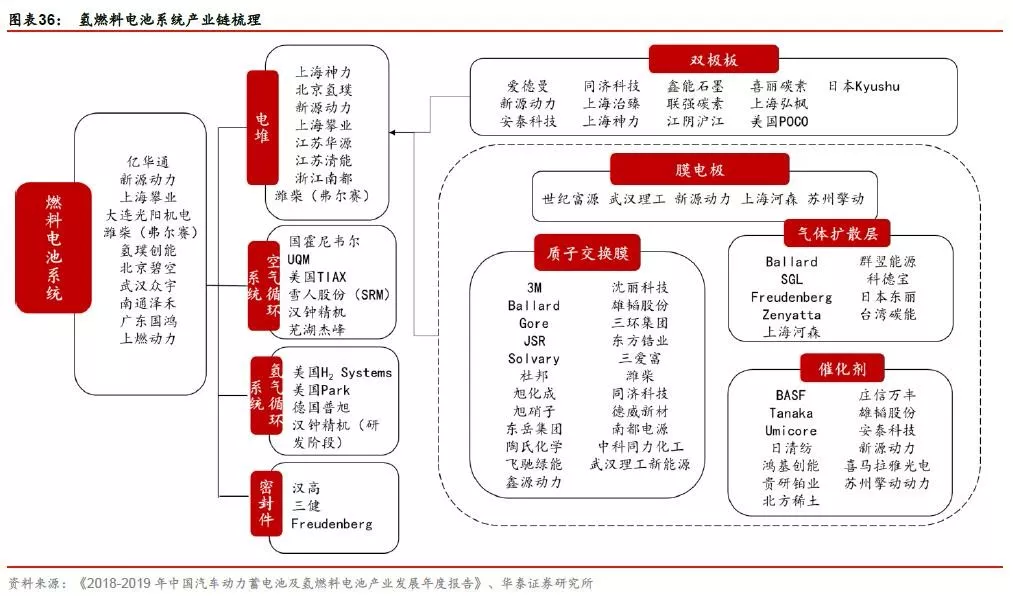

燃料电池系统占整车成本的63%,其中四大系统:电堆49%(质子交换膜5%+双极板10%+催化剂24%)、空气循环系统21%、氢气循环系统5%、热力管理系统9%。就燃料电池系统技术发展水平来看,国内电堆产业发展较好,但辅助系统关键零部件产业发展落后;系统及整体产业发展较好,但大多采取国外进口零部件,对外依存度高。我们认为,关键核心零部件的国产化至关重要,只有实现技术国产化——降低成本——规模化——进一步降低成本的良性循环,才能实现氢燃料产业的商业化。

燃料电池电堆基本实现国产化,辅助系统国产化正在提速

1)燃料电池堆中,质子交换膜国内基本实现产业化,石墨双极板技术国内已经成熟,金属双极板是未来趋势,催化剂国内有小规模生产,超低铂或无铂是未来的研发重点。2)供气系统的空压机国内已经有成熟产品,主流技术是螺杆压缩机和涡旋压缩机,有望实现进口替代;氢气循环系统主要依靠进口,预计2019年领先厂商会有产品推出;3)车用储氢系统中,国内已掌握35MPa储氢瓶制造技术,正在推进70 MPa储氢瓶的研制工作。

建议关注有望实现进口替代的燃料电池系统及核心零部件供应商

建议关注燃料电池系统核心零部件公司:潍柴动力(控股巴拉德)、美锦能源(控股佛山飞驰、参股膜电极公司广州鸿基)、雄韬股份(布局膜电极、电堆及系统)、雪人股份(控股空气循环系统供应商OPCON,参股电堆企业雪吉能)、汉钟精机(空气循环系统、氢气循环系统)、先导智能(膜电极生产设备)。

风险提示:关键材料和核心技术尚未自主;基础设施建设不足;商业化推广模式尚未建立;专项规划和政策体系尚未形成。

注:本文摘编自华泰证券研究所已对外发布的研究报告,具体内容应以研究报告原文为准。

2019年——中国氢燃料电池汽车产业元年

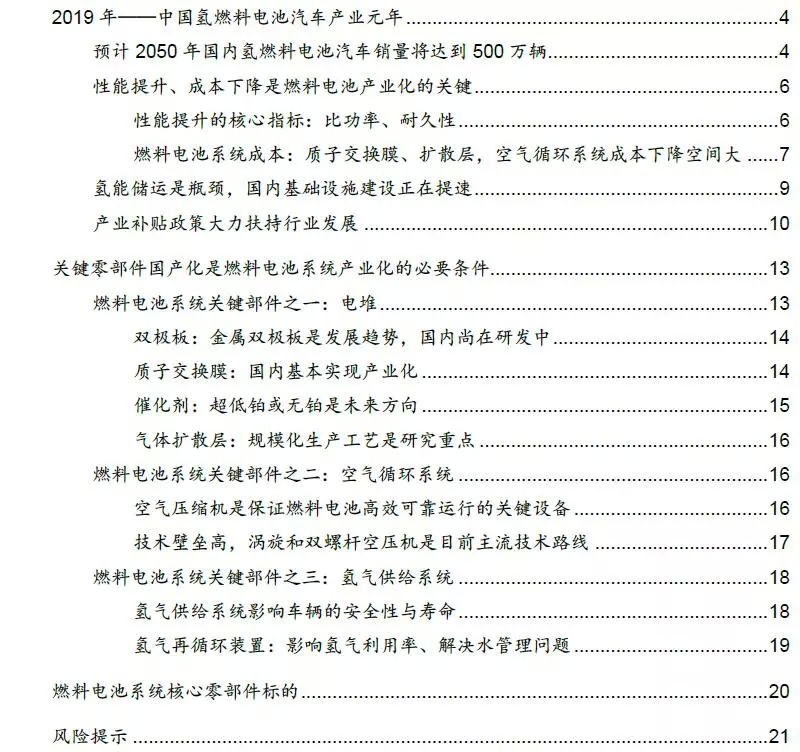

氢能产业链涵盖:氢的制取、储运、加氢站、氢燃料电池动力系统、氢燃料电池汽车多个环节。本文为华泰机械氢能产业链研究第一篇,主要研究对象为氢燃料电池动力系统及其核心部件。

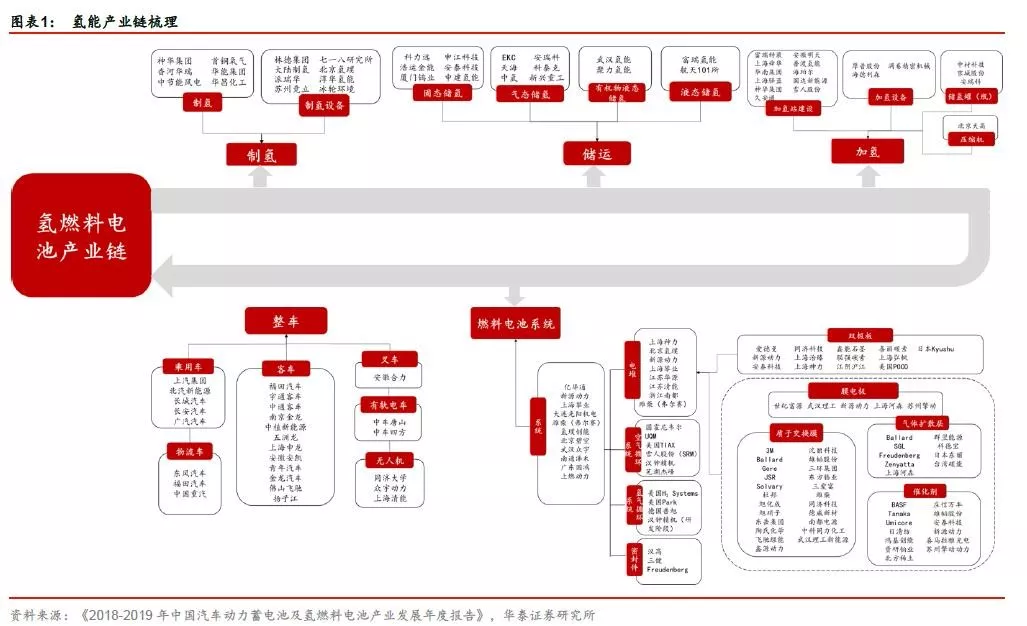

预计2050年国内氢燃料电池汽车销量将达到500万辆

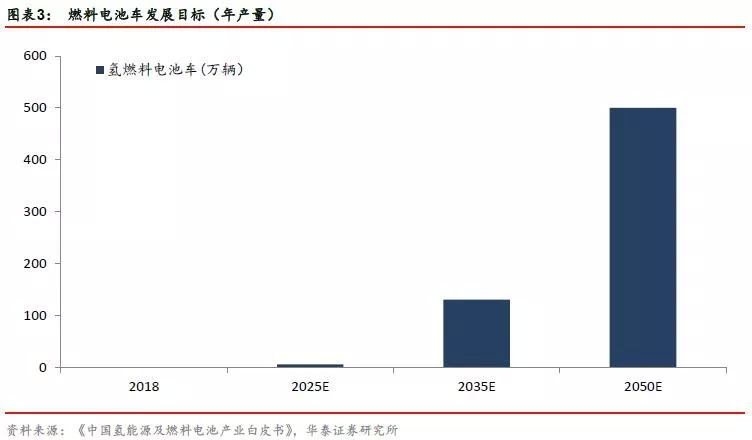

中国氢能联盟发布《中国氢能源及燃料电池产业白皮书》(2019年),认为氢能将成为中国能源体系的重要组成部分,预计2020~2025年国内氢燃料电池汽车达到5万辆;2026~2035年达到130万辆;2036~2050年达到500万辆。2018年国内氢燃料电池汽车销量为1619辆,发展空间大。

以每辆燃料电池车电堆功率60kW计算,分别对应2025年、2035年、2050年销量目标计算, 2025年、2035年、2050年国内燃料电池系统产值分别为:144亿、720亿和990亿元;国内燃料电池电堆的产值为:104亿元、518亿元和713亿元。

2025~2050年主要核心零部件的产值如下表:

质子交换膜的产值分别为:39亿元、194亿元和267亿元;

扩散层的产值分别为:27亿元、137亿元和188亿元;

催化剂的产值分别为:27亿元、137亿元和188亿元;

双极板的产值分比为:7亿元、36亿元和50亿元;

辅助系统(空气、氢气循环系统)的产值分别为:39亿元、194亿元和267亿元。

性能提升、成本下降是燃料电池产业化的关键

氢燃料电池车要实现大规模商业化,一方面电池性能要不断提升,另一方面成本要持续下降。燃料电池系统是燃料电池车核心技术的体现,也是成本的主要来源,因此燃料电池系统的成本下降和性能提升是关键。

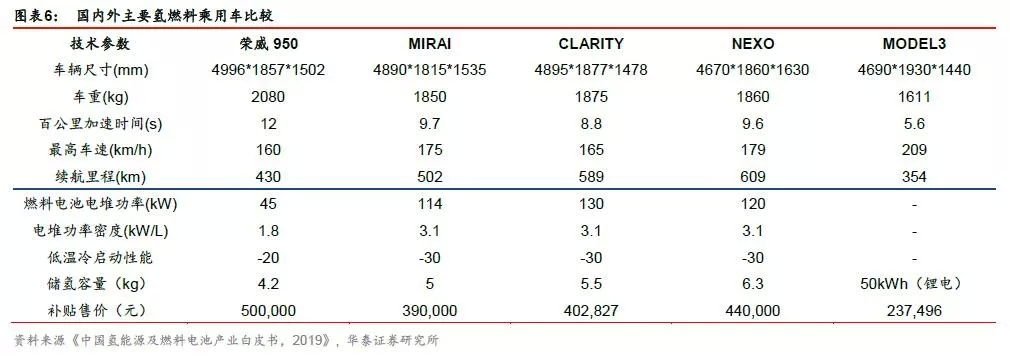

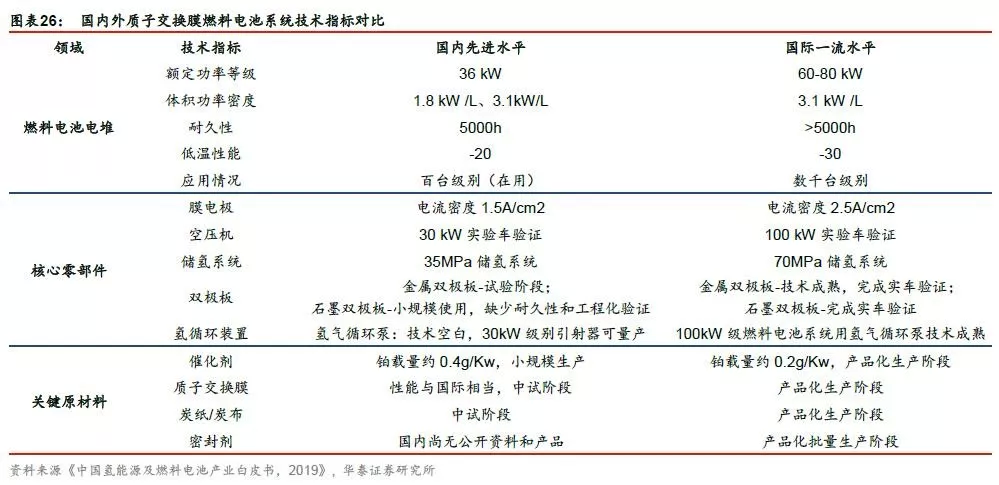

性能提升的核心指标:比功率、耐久性

国内燃料电池整体技术水平与日本、韩国等领先国家存在差距。自“十五”新能源汽车重大科技专项启动以来,在一系列重大项目的支持下,燃料电池技术取得了一定的进展,初步掌握了燃料电池电堆与关键材料、动力系统于核心部件、整车集成等核心技术;部分关键技术试验室水平已经接近国际先进水平。但国内工程化、产业化水平相对滞后,总体技术水平与日、韩等国家还有差距,具体表现在整车性能上,中国燃料电池车在动力性能、综合效率、电堆功率、耐久性上,与日韩还有差距。

根据美国能源部(DOE)发布的《Fuel Cell Technical Team Roadmap》(2017年),为了实现商业化目标,燃料电池系统需满足以下要求:

1)比功率:2020年达到650W/kg,2025年达到900W/kg;

2)耐久性:2020年达到5000h,2025年达到8000h;

3)规模生产成本:2020年达到40 USD/kW,2025年达到35 USD/kW

根据《中国氢能源及燃料电池产业白皮书》(2019年),“燃料电池系统技术未来发展将会有四个方向:

1) 持续开发高功率系统产品;

2) 通过系统结构设计优化提高产品性能;

3) 通过策略优化提高产品寿命;

4) 通过零部件优化及规模化效应持续降低成本。

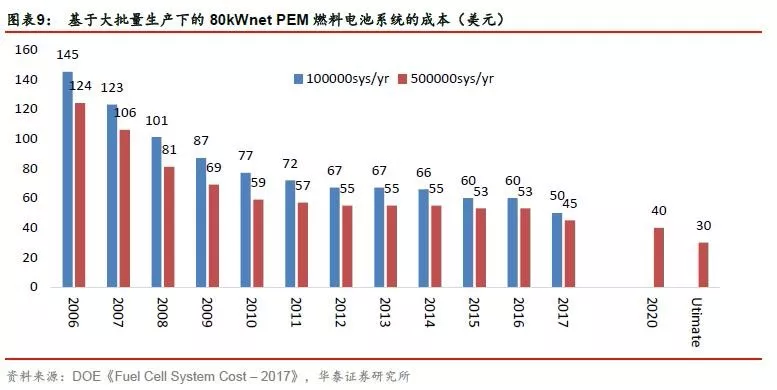

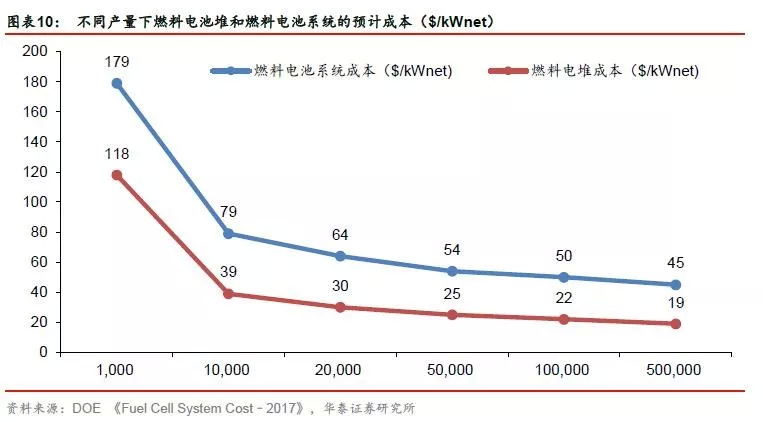

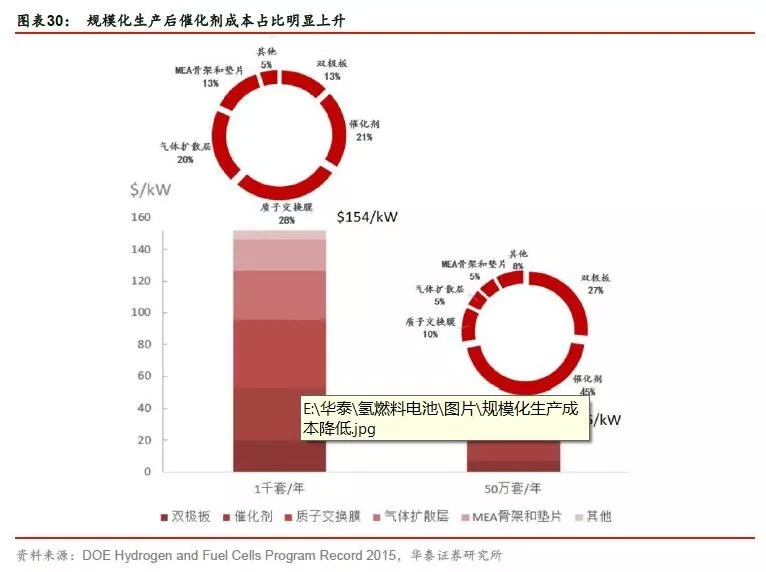

燃料电池系统成本:质子交换膜、扩散层,空气循环系统成本下降空间大

2017年美国燃料电池系统年产50万套成本已从2006年的124美元/Kw下降到45美元/Kw,根据DOE 《Fuel Cell System Cost–2017》的预测,2020年将下降到40美元/Kw。当产量达到50万台套时,规模效应将加速成本下降,燃料电池系统的成本将下降到45$/kWnet,电堆成本将下降到19$/kWnet。

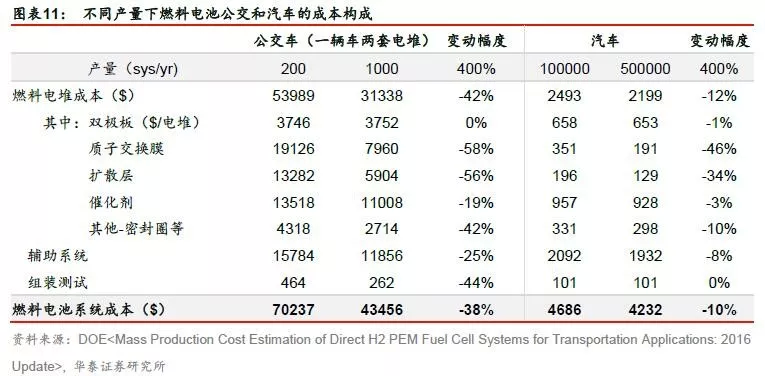

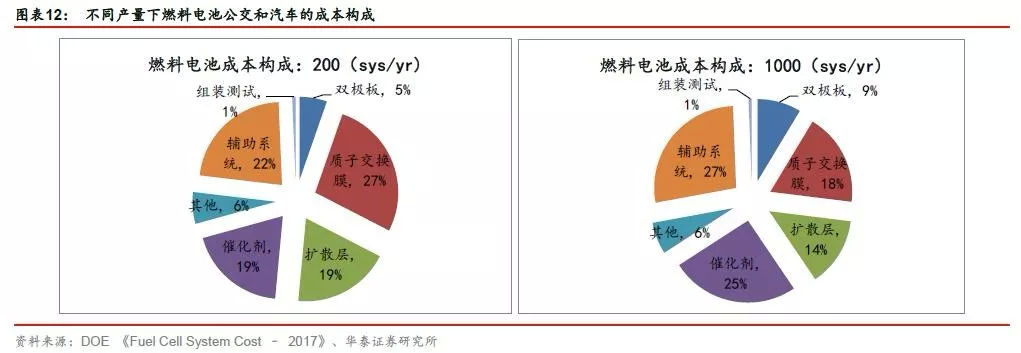

质子交换膜、扩散层,空气循环系统成本下降空间大。具体看电堆的主要核心零部件成本下降的幅度,其中质子交换膜、扩散层成本下降的空间最大,以公交车为例,如果产量翻4倍,达到1000套/年,燃料电池系统成本下降38%,其中,质子交换膜和扩散层的成本下降幅度分比为58%和56%。辅助系统中,空气循环系统和氢气循环系统的下降空间也可观。双极板和催化剂成本下降的空间相对小一些。

从燃料电池系统成本构成来看,以年产1000套公交车为例,电堆成本占比72%(其中:质子交换膜27%、扩散层19%、催化剂19%、双极板占比5%),辅助系统占比27%。

根据《中国氢能源及燃料电池产业白皮书》(2019年)中的目标,燃料电池系统的成本要从2019年的8000元/KW下降到2025年4000元/KW ,2035年下降到800元/KW ,2050年进一步下降到300元/KW,如果单车燃料电池系统的功率为100 KW,则单车燃料电池系统的成本可控制在3万左右。核心零部件制造技术的不断发展和突破,燃料电池的成本有望不断下降。目前我国燃料电池核心部件的技术与发达国家相比尚有较大差距,许多关键材料仍需进口,国产化率偏低,造成成本费用高昂,成本也有很大的下降空间。

氢能储运是瓶颈,国内基础设施建设正在提速

氢燃料电池汽车的发展离不了氢燃料基础设施的保障,国内制氢、氢能储运、加氢环节的基础设施发展薄弱,未来建设提升的空间较大。氢燃料电池产业链包含:氢能制储、加氢基础和燃料电池三大环节。截止到2018年底,国内已有3座液氢工厂,产能1060吨/年,根据《节能与新能源汽车技术路线图》(2017年11月2日发布)的规划,预计到2030年,国内燃料电池汽车加氢量将达到60万吨/年,年复合增速超过60%;截止到2018年底,国内已建成加氢站23座,在建17座,合计40座,《路线图》预测到加氢站将达到1000座,年复合增速28%。

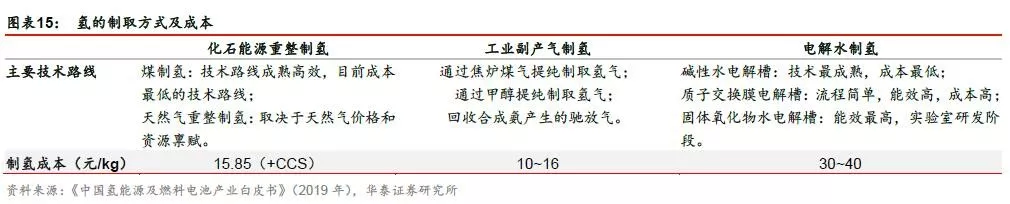

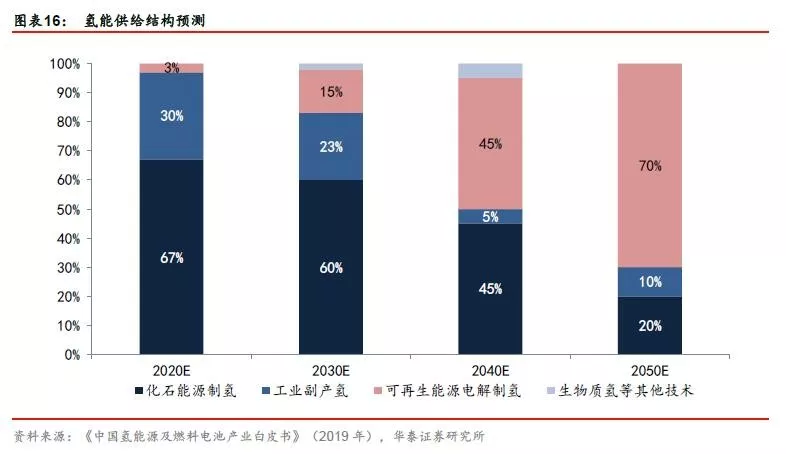

国内氢能源充足,短期来看工业副产制氢是主要方式。《中国氢能源及燃料电池产业白皮书》(2019年)的数据,截止到2018年,中国工业副产氢源可供氢气约400万吨,可为约3000万辆燃料电池汽车提供氢气。短期来看,工业副产制氢成本低,接近消费市场,将成为国内重要的供氢主体。长期来看,再生能源电解水制氢将发展成为有效的供氢主体。

储氢技术:短期车载储氢以70MPa气态方式为主,中期以气态、液态多种方式协同。目前国内主要采取的是高压气态储氢方式,低温液态储氢在航天领域得到应用,有机液态储氢在燃料电池客车车载储氢项目中得到示范,固态储氢在分布式发电项目中得到示范。

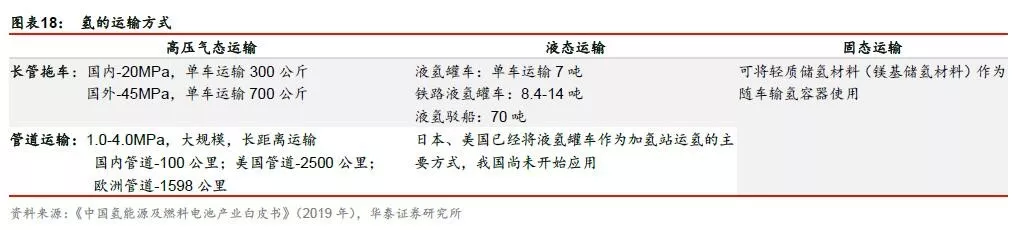

氢运输技术:国内目前以20MPa高压长管拖车为主要方式,未来将以高压、液态氢罐和管道运输相结合的方式。

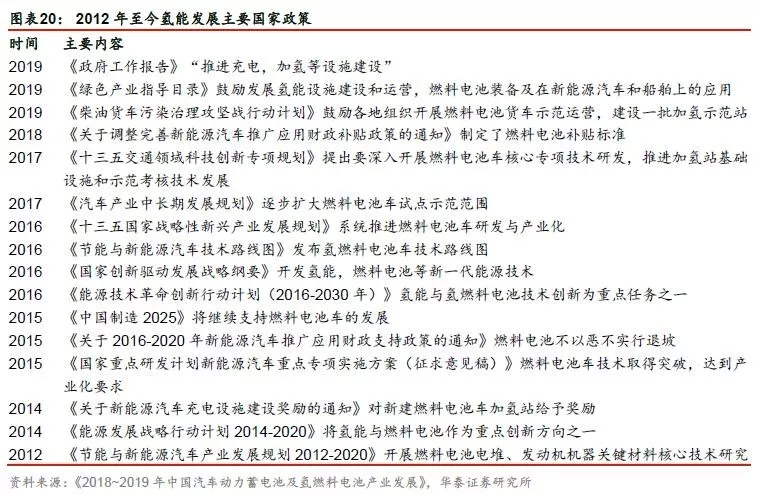

产业补贴政策大力扶持行业发展

2015年开始,国家陆续出台多项产业政策出台支持燃料电池产业发展;2019年两会期间,“推动充电、加氢等设施建设”等若干项内容被写入《政府工作报告》,氢能源标志着国家层面对氢能源利用的重视,预计相关产业扶持政策有望陆续推出。中国氢能源产业将进入快车道。

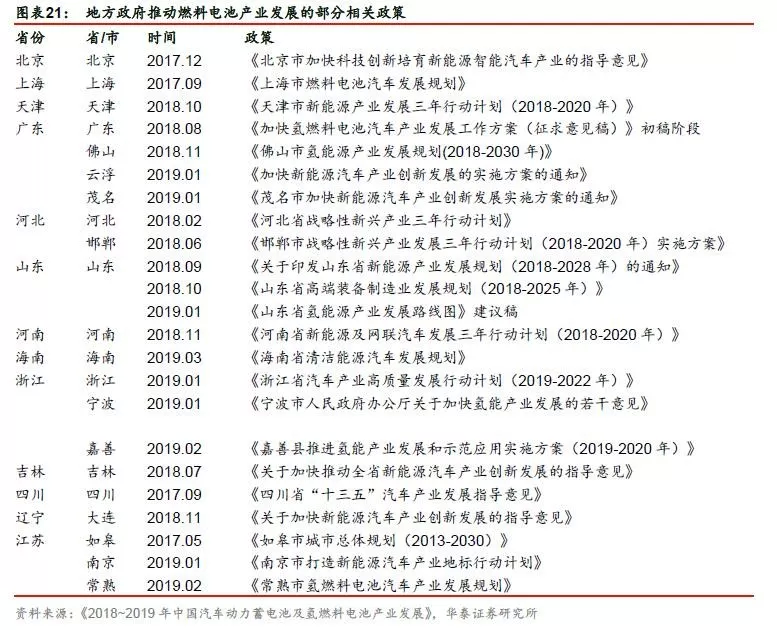

各地方政府越来越重视燃料电池产业的发展,纷纷响应国家政策,出台发展规划等政策来大力扶持燃料电池产业的发展,2018年出台的支持政策数量远远超过2017年。

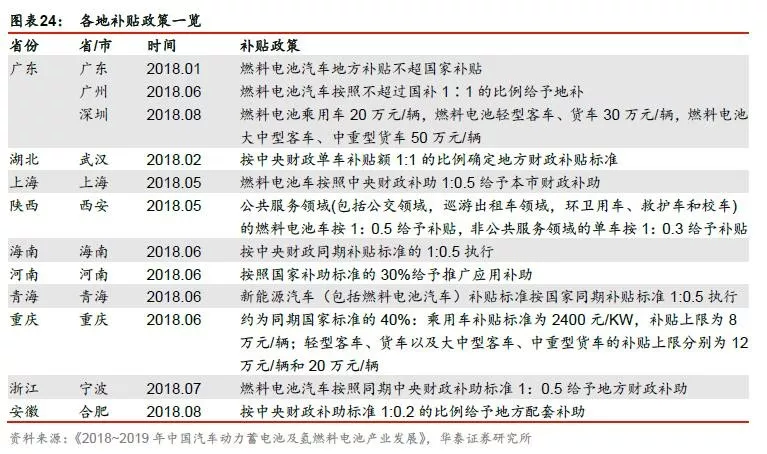

2019年3月26日,财政部、工业和信息化部、科技部、发展改革委联合发布了《关于进一步完善新能源汽车推广应用财政补贴政策的通知》,明确:1-过渡期期间(2019.03.26-2019.06.25)销售上牌的燃料电池汽车按2018年对应标准的0.8倍补贴。2-地方应完善政策,过渡期后不再对新能源汽车(新能源公交车和燃料电池汽车除外)给予购置补贴,转为用于支持充电(加氢)基础设施“短板”建设和配套运营服务等方面。财政部表示,正在研究支持燃料电池汽车和加快推广新能源公交车的政策措施,将按程序报批后另行发布。

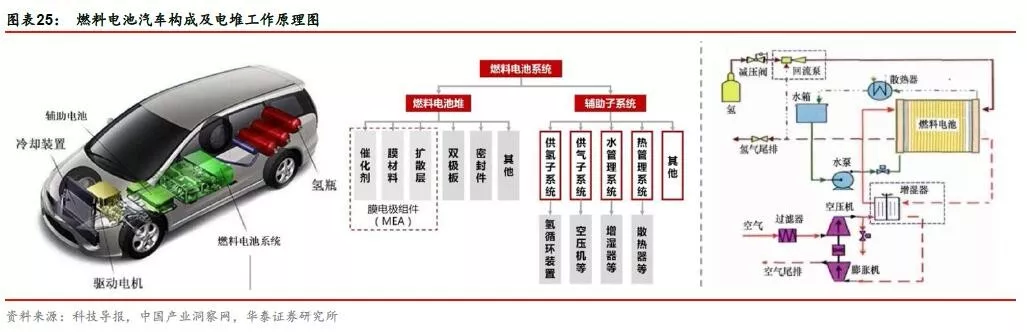

关键零部件国产化是燃料电池系统产业化的必要条件

燃料电池汽车由燃料电池系统、储氢瓶、驱动电机、整车控制系统、辅助电池系统构成。根据DOE《Fuel Cell System Cost–2017》数据,燃料电池系统占整车成本约63%,由燃料电池堆(催化剂、双极板、质子交换膜),空气循环系统、供氢系统、水/热管理系统四大部分构成。

关键核心零部件的国产化至关重要。就燃料电池系统技术具体来看,国内电堆产业发展较好,但辅助系统关键零部件产业发展落后;系统及整体产业发展较好,但大多采取国外进口零部件,对外依存度高。

燃料电池系统关键部件之一:电堆

膜电极组件成本约占燃料电池堆的56%。燃料电池电堆由多个单体燃料电池以串联方式层叠组合而成,单体燃料电池由双极板、膜电极组件MEA (催化剂、质子交换膜、气体扩散层-碳纸/碳布)、密封圈等部件组成。以产量500000 sys/yr为例,燃料电堆成本构成中,双极板成本占比28%、膜电极组件MEA成本占比56%,其中,催化剂、质子交换膜、扩散层分别占41%、9%、6%(数据来自于DOE《Fuel Cell System Cost–2017》)。

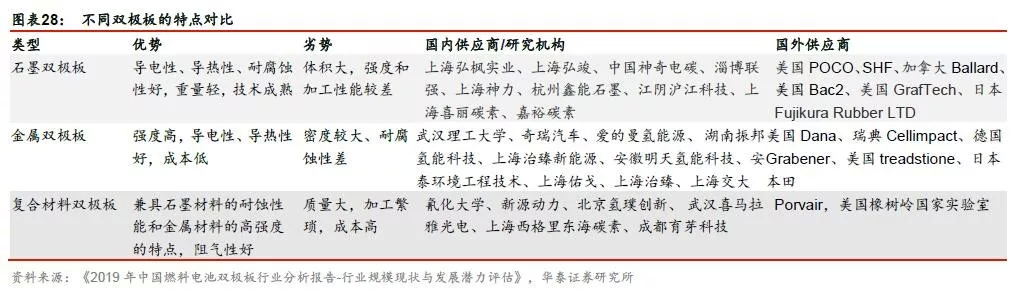

双极板:金属双极板是发展趋势,国内尚在研发中

双极板在燃料电池堆中的体积和重量占比最大,成本占比28%(数据来自于DOE《Fuel Cell System Cost–2017》)。主要功能有:(1)连接单体模块;(2)分隔反应气体;(3)收集电流;(4)散热和排水等。其基体材料需具有强度高、致密性好、导电和导热性能好等特点,材料的选择将直接影响燃料电池的电性能和使用寿命。

石墨双极板目前最成熟,金属与复合材料双极板有较大发展空间。根据基体材料的不同,双极板可以分为石墨双极板、金属双极板和复合材料双极板,其中石墨双极板最早被开发使用,目前技术已经成熟,并已实现商业化大规模应用了。同时,表面改性的金属板以及成本降低的复合双极板是未来发展的趋势。

根据《2019年中国燃料电池双极板行业分析报告-行业规模现状与发展潜力评估》,目前国际市场上,欧美日石墨、金属双极板整体较强,美、英复合材料双极板处于世界先进水平。国内发展情况来看,石墨双极板较成熟,个别厂商已达国际先进水平,如上海弘枫实业、上海弘竣、淄博联强等;金属和复合材料双极板在我国研究较晚,现阶段国内金属和复合材料双极板的相关研究机构及企业有武汉理工大学、爱德曼氢能源、新源动力等。

质子交换膜:国内基本实现产业化

质子交换膜的作用是在反应时,只让阳极失去电子的氢离子(质子)透过到达阴极,但阻止电子、氢分子、水分子等通过,因而需要其具有以下几个特性:(1)电导率高(高选择性地离子导电而非电子导电);(2)化学稳定性好(耐酸碱和抗氧化还原能力);(3)热稳定性好;(4)良好的机械性能(如强度和柔韧性);(5)反应气体的透气率低、水的电渗系数小;(7)可加工性好、价格适当。

全氟磺酸型膜是目前燃料电池主要采用的膜材料,全球全氟磺酸型膜的供应商集中于日本和欧美国家,其中应用最广泛的是美国杜邦公司的Nafion系列膜。

全氟磺酸膜有不耐高温、成本高等缺陷,复合膜、高温膜、碱性膜等是未来革新方向,全氟磺酸膜有机械强度高、化学稳定性好、湿度大条件下导电率高等优点,但是同时也存在缺点:温度升高时会引起质子传导性变差、高温时易发生化学降解、单体合成困难、成本高等。因此各机构也在研究其他类型的膜,例如复合膜是通过复合的方法来改性全氟型磺酸膜从而提升其耐高温性和阻醇性;碱性膜对应的燃料电池系统的工作环境为碱性,在这种状态下催化剂选择的范围可以更宽泛,不仅限于铂,还可以使用镍和银等;美国3M公司开发的一种新型PAIF(PerFluoro Imide Acid)高温质子交换膜,其某些特性参数已经达到甚至超过2020年目标,且在年产50万套的假设下,价格有望下降到18美元/m2,低于2020年的20美元/m2的目标。

根据《2018-2019年中国汽车动力蓄电池及氢燃料电池产业发展》的数据,国内的武汉理工新能源公司、山东东岳集团、上海神力科技、大连新源动力和三爱富都有均质膜的生产能力,武汉理工的产品还出口国外;在复合膜方面,武汉理工已向国内外数家研究单位提供测试样品;大连化物所、上海交大也在质子交换膜的研究领域有所突破。

催化剂:超低铂或无铂是未来方向

催化剂作用于氢气,使电子离开氢原子。目前Pt/C载体型催化剂是PEMFC最常用的催化剂,由纳米级的Pt颗粒(3~5nm)和支撑这些Pt颗粒的大比表面积活性炭构成。

质子交换膜燃料电池商业化进程中的主要阻碍之一是价格高昂的贵金属催化剂,铂载量已大幅下降,超低铂或无铂(PGM-free)是未来研究重点。燃料电池零部件的成本主要来源于原材料与加工费用,加工成本主导的部件(如质子交换膜、气体扩散层)的成本可通过规模化生产来降低,但材料成本占主导的催化剂难以通过量产来降低成本。因此,减少铂的使用量才是降低催化剂成本的有效途径。20世纪60年代美国通用采用铂黑作为催化剂,铂载量超过4 mg/cm2,而现在3M公司已经开发出可量产的有序化膜电极,铂载量仅为0.118 mg/cm2,有了大幅下降。但由于铂资源具有稀缺、昂贵的属性,大量的研究工作仍集中于降低铂载量、增强催化剂的耐久性、或是开发新的催化剂来替代铂的使用。

根据《2018-2019年中国汽车动力蓄电池及氢燃料电池产业发展》的数据,燃料电池催化剂的生产商为美国的3M、Gore,英国的Johnson Matthery,德国的BASF,日本的Tanaka,比利时的Umicore等,国内大连化物所具备小规模生产的能力。

气体扩散层:规模化生产工艺是研究重点

气体扩散层(GDL)起着分布反应气体、在电极和双极板之间传导电子和热量、与平衡电极表面水分的作用。对于气体扩散层,不仅有透气/透水性好、导电/导热性好、机械强度高、耐腐蚀性好等物理化学性质,还要具有易于规模生产和价格便宜等商业方面的要求。

碳纤维纸/布是一种广泛使用的扩散层材料,规模化生产工艺是研发重点。目前商业化碳纤维纸/布等材料从性能上已能够很好地满足要求,而气体扩散层是加工费用主导成本的部件,规模化生产将会带来大幅的成本削减,根据Strategic Analysis 2014年发布的数据,当生产规模从1000套提升到50万套时,成本会从$2,661/套降到$102/套,因此开发扩散层大规模生产工艺是未来研究重点。

根据《2018-2019年中国汽车动力蓄电池及氢燃料电池产业发展》的数据,目前碳纸产品由几个国际大生产商垄断,如加拿大巴拉德、日本Toray和德国SGL。我国的碳纸开发生产落后于国外,国内上海和森公司有小批量碳纸产品,台湾碳能科技公司的碳纸产品价格较低,获得了一定市场认可;中国石油大学和东华大学也在从事相关研究。

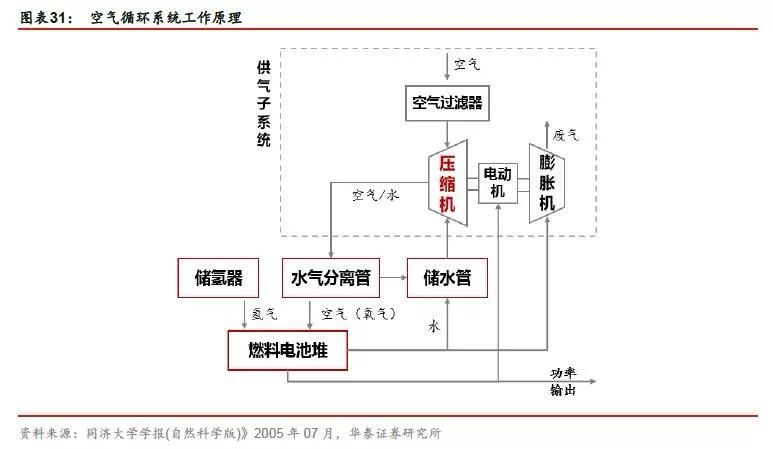

燃料电池系统关键部件之二:空气循环系统

空气压缩机是保证燃料电池高效可靠运行的关键设备

空气循环系统总成本占燃料电池系统的22%。主要由空气压缩机、膨胀机、电机、连接管道等组成,工作能耗占燃料电池输出功率的20~30%(数据来自于DOE《Fuel Cell System Cost–2017》)。

√ 氧分压决定了燃料电池的功率密度。在相同电流密度下,随着供气压力的提高,电池的输出电压也出现了相应的升高,从而提高了燃料电池的输出功率。

√ 提高反应压力对于燃料电池内的水/热管理有明显的改进。燃料电池中的水管理的目的是保持燃料电池入口空气的湿润所需要的水量、电池内电化学反应所产生的水,以及从电堆出口回收的水的总和相平衡,一旦这个平衡被打破,燃料电池就无法正常工作。在低压的条件下,空气的含水量将增加,同时低压将减缓燃料电池的电化学反应,所以更多的水分被排出到大气中,水平衡就有可能被打破。

√ 20%~30%的燃料电池输出功率将被用于提升空气的压力,占附加能耗的95%。以压缩机为主要部件的空气管理系统也就成为了除驱动电机之外燃料电池最大的能量消耗部件,其综合性能在很大程度上决定了装备燃料电池的电动汽车性能,因此研究高效、紧凑、可靠和低成本的空气管理系统就成为了当前车载燃料电池研究领域中的重要任务。

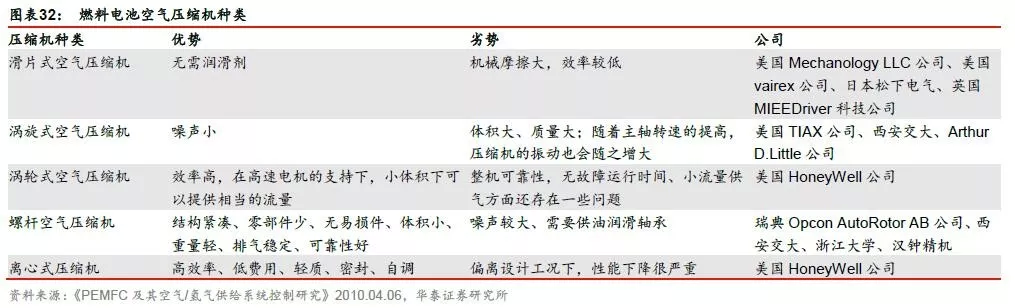

技术壁垒高,涡旋和双螺杆空压机是目前主流技术路线

由于燃料电池的特殊要求,供气循环系统有很多有待解决的技术难点,使目前广泛应用的工业压缩机无法满足燃料电池电动汽车的需求。一方面,为了保证质子交换膜具有良好的工作特性,要求供气系统供给燃料电池堆的压缩空气绝对干净。另一方面,为了保证PEMFC具有较好的综合性能,要求供气子系统能够根据燃料电池输出功率的大小及时调整供气量与供气压力,并具有结构紧凑,重量轻,噪声低,可靠性高,能量可回收等特点:

√较高的能量转化率,在车辆行使过程中,空气压缩机工作的动力来源是燃料电池的电能输出,若压缩机占用较多的输出电能,必然会减少汽车的驱动功率从而影响整车的性能;

√ 燃料电池中的质子交换膜要求压缩空气完全无油,并且具有一定的湿度,因此通常使用的喷油冷却压缩机就不适合应用在这一领域。需要提供压力相当高、低流量的干净空气,必须不含任何碳氢化合物,如油;

√为了获得运行效率,压缩机需要在全负荷时的任何时间都能高效地工作,在宽的流量范围能都能高效工作,能够无延迟的调整燃料电池的功率输出;

√车载环境要求压缩机部件在能够提供较大空气排量的同时具有非常小的质量、体积以及高可靠性;

√燃料电池运行时无声,压缩机噪声必须控制;

√ 对材料要求:为满足压缩机的低成本、低噪音和耐久性目标,必须为压缩机关键部件开发具有低成本、稳定摩擦性能以及耐磨的涂层和材料。

旋转容积式压缩机和涡轮式压缩机是目前的研究运用重点。各大类压缩机都各具特点,需要对其弱点进行研究并加以克服,从而满足燃料电池的需要。从效率和可靠性来看,涡轮和螺杆空气压缩机是目前被认为最优的两种技术路线,也是未来运用趋势:

√ 螺杆压缩机:目前美国通用、Plug Power、德国Xcellsis、加拿大Ballard等公司的燃料电池中都采用了螺杆压缩机压缩机/膨胀机供气系统。德国大众公司在Bora燃料电池发动机汽车上采用的喷水螺杆压缩机,是国际燃料电池技术的重大进展之一;

√ 涡旋压缩机:日本丰田(TOYOTA)、美国UTC等公司的燃料电池系统采用了涡旋机械作为其供气系统的核心部件。

燃料电池系统关键部件之三:氢气供给系统

氢气供给系统影响车辆的安全性与寿命

优质供氢系统必须具备储氢量大、稳定性好、安全性高等特点,才能保证燃料电池车的高续航里程及耐久性。车载供氢系统包括压力流量调整元件、氢气泄漏传感器、供氢管路、控制系统、氢气再循环系统等(通常不包括储氢瓶)。供氢系统的工作过程可以分为加氢、储氢和输氢三个过程:加氢站的加氢系统通过单向阀向车载储氢瓶注入氢气;储氢瓶储存高纯度(99.999%)、高压力(35或70MPa)的氢气;燃料电池需要氢气时,经过减压/稳压阀后,压力降为所需要求,再通过电动调节阀、压力传感器、流量计和加湿器进入电堆进行反应,少量多余的氢气进入氢气再循环系统,或经过处理后排入大气。

√ 供氢的稳定性好有助于燃料电池耐久性:储氢气瓶氢气的出口压力为35/70MPa,燃料电池车的电池反应堆要求氢气压力为远小于出口压力,而压力调节不当易造成质子交换膜的永久损坏,因此氢气压力调整装置要保证压力稳定性;

√ 安全性高是必备条件:氢气是一种易燃易爆的气体,为防止氢气出现泄露、超压、超温和过流等情况,保证系统正常工作,需要对系统的压力、温度和氢气流量进行检测,采用起安全作用的元件或措施。

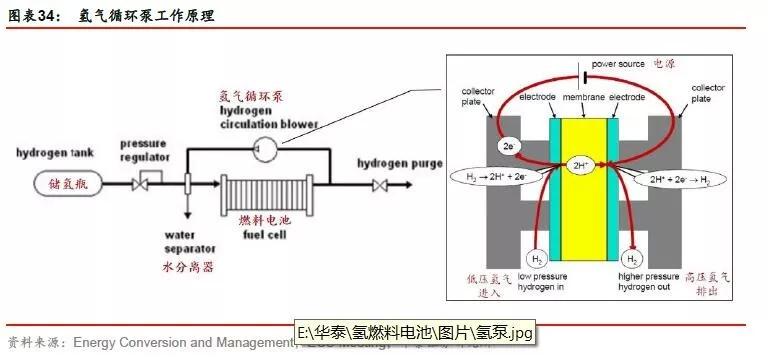

氢气再循环装置:影响氢气利用率、解决水管理问题

氢气再循环装置可提高氢气利用率,同时解决电堆水管理问题,影响燃料电池发动机的耐久性。为了保证燃料电池的正常运行,通常采用氢气循环的方法,把电池内部生成的水带出电池后经过水气分离装置,将液态水分出后,再将氢气循环回到电池重复使用。一方面可以实现把反应气尾气的水分带入电池起到增湿作用;另一方面可以提高氢气在燃料电池阳极流道内流速,防止阳极水的累积,避免阳极水淹,此外还能提高氢气利用率。

氢气循环供应系统有多种形式,目前比较常见的是氢气循环泵和回氢引射装置。有的燃料电池单独使用这两种装置中的一种,有的同时使用两种装置;

√ 氢气循环泵:采用电机变频控制电机,使回流能力根据不同功率进行响应,可以有效改善氢循环、灵活性高,但是需消耗额外的电以维持其运转。

√ 引射器:不需要消耗额外的电力,且结构简单因此运行可靠、寿命较长,但是回流能力是固定的,因此只能在一定的输出功率范围内有效。

再循环装置的规模化生产有助于成本的大幅下降。以引射器为例,根据DOE《Fuel Cell System Cost–2017》)的数据,一台引射器的价格在2005年时约为300美元,但是大规模生产后,成本会有大幅度下降,有望达到20美元/台。国外已有投入使用的氢循环装置,国内目前仍处于开发阶段,尚无成熟产品。

√ 美国Park公司开发出了氢气循环泵,可用于不同的燃料电池汽车;

√ 美国H2 Systems公司开发并提供氢气循环泵的系列产品(Hyrdogen Recirculation Blower Series );

√ 美国的Argoone国家实验室开发了氢气引射装置(Ejector)及氢气泵混合循环系统;

√各大汽车公司也开发了相应的氢气循环装置,并用于燃料电池发动机,例如氢气回流泵在丰田汽车公司Mirai燃料电池车上得到了实施。

√国内正处于研发阶段,有一些发明专利,还并没有成熟产品。

燃料电池系统核心零部件标的

燃料电池动力总成:雄韬股份、新源动力、重塑科技、锡力科技、亿华通、上海汽车(控股新源动力、捷氢科技)。

燃料电池电堆:巴拉德(燃料电堆龙头,美国上市)、潍柴动力(控股巴拉德)、大洋电机(参股巴拉德动力)、江苏阳光(参股上海神力)、美锦能源(控股佛山飞驰、参股膜电极公司广州鸿基);

燃料电池空气循环系统:雪人股份(控股空气循环系统供应商OPCON,参股电堆企业雪吉能)、汉钟精机(自主研发)。

燃料电池氢气循环系统:汉钟精机(自主研发)。

风险提示

关键材料和核心技术尚未自主。近年来,我国发布一系列政策引导鼓励氢能产业发展,在关键零部件和技术开发方面已有突破。比如,液氢储罐已经可以完全国产化,最大容积可达300立方米;关于氦制冷循环设备方面,我国已掌握核心技术。但与发达国家相比,关键零部件主要依靠进口,燃料电池的关键材料包括催化剂、质子交换膜以及炭纸等材料大都采用进口材料;关键组件制备工艺急需提升,膜电极、双极板、空压机、氢循环泵等和国外存在较大差距;关于氢品质、储运、加氢站和安全标准较少,氢气品质检测和氢气泄露等重要测试装备欠缺,权威检测认证机构尚未形成。

基础设施建设不足。我国氢燃料电池汽车尚处起步阶段,运营车辆较少,营利较困难,加氢站的建设运营无法通过规模经济效应平衡收支,导致建设运营模式不够成熟,加氢设备产业化能力不足、成本偏高。基础设施不足又反过来影响氢燃料电池汽车推广应用。截至2019年3月底,我国实际运营加氢站仅24座,在建20座,主要分布于广东、上海、江苏等省市,多为示范型或为示范型汽车提供加注服务,暂未实现商业化运营。

商业化推广模式尚未建立。全产业链成本高是制约商业化运行的重要原因。从制氢环节看,现有制氢技术大多依赖煤炭、天然气等一次性能源,经济性和环保风险依然存在,利用可再生能源则存在效率低、综合成本高等问题;从储氢环节看,虽然加压压缩储氢、液化储氢、有机化合物储氢等技术均取得较大进步,但储氢密度、安全性和储氢成本之间的平衡关系尚未解决,离大规模商业化应用还有距离。

专项规划和政策体系尚未形成。虽然我国从战略层面肯定氢能及燃料电池产业发展,但专项规划以及政策体系缺位,产业发展方向、目标和重点尚待明确。氢气仍纳入危化品管理,有关主管部门不够明确,加氢站审批难度较大,对产业发展形成较大制约。

(编辑:孔文婕)

扫码下载智通APP

扫码下载智通APP