浑水“滔滔” ,安踏(02020)难蹚

A股市场上长生生物、康美药业、康得新、欧菲光等一众曾经的“白马”标的相继暴雷,戳伤了许多价值投资者的心。活跃在港股市场上的沽空机构们,似乎很懂投资心理学,在投资者们对“白马暴雷”心有余悸之时,开始对港股市场上的“白马股”下手。

智通财经APP注意到,继6月24日博力达思(Bonitas)发布针对波司登(03998)的沽空报告之后,港股市场上的“老油条”浑水(Muddy Waters)于7月8日出手沽空“大白马”安踏体育(02020)。

浑水在沽空报告中称,安踏之所以能获得行业领先的运营利润,是因为公司密控制着27家分销商,浑水认为安踏控制这些“子公司”是为了操纵其报告的财务状况。

所幸的是,恰逢市场大幅调整之时,浑水的沽空报告并没有对安踏的股价造成特别沉重的打击。截至安踏停牌前,公司股价下跌7.32%,报51.25港元,成交1111.43万股,成交金额5.81亿港元。

行情来源:富途证券

至于市场对安踏被沽空反应较为温和的原因,或许是因为安踏的白马形象已经深入人心,或许是波司登遭遇沽空之后股价创出近八年新高,又或许是市场对安踏被沽空早已“免疫”。因为2018年6月,GMT Research就对安踏发动过“地域黑”打击,并指控包括安踏等多家中国体育用品公司财务造假,虚报利润,涉嫌以欺诈的手段夸大收入与利润率。2019年5月,Blue Orca建议沽空安踏体育,并认为安踏夸大旗下Fila品牌的零售销售收入。

尽管沽空机构轮番上阵,但安踏每每能“逢凶化吉”,此次浑水有备而来安踏能否成功蹚过这趟“浑水”?

浑水发难,安踏是锅里的老鼠屎?

智通财经APP注意到,浑水针对安踏的沽空报告分为A、B、C三部分。在A部分浑水拟定了一个非常“惊悚”了标题——《锅里的老鼠屎》(“Turds in the Punchbowl”),浑水称这是在寻思了很久之后才拟定的标题,拟这个标题的原因浑水也解释得直截了当。

浑水在报告中指出,安踏在运营和营销方面,有很多值得钦佩的地方。但是安踏之所以能获得行业领先的运营利润,并非因为如此运营良好,而是因为安踏使用大量秘密控制的一级分销商欺诈性地提高利润率。

浑水称有证据表明,安踏秘密控制着其分销商的数量。在报告中有文件证据,证明安踏秘密控制27家分销商,其中至少25家似乎是一级分销商。安踏控制的一级分销商总数可能超过40,接近46家左右。这些被秘密控制的分销商似乎占了安踏品牌销售额的70%左右。

安踏坚决声称其一级分销商是独立的第三方,这是个谎言,这种独立分销商的概念是一种假象,安踏的高管经常将分销商称为“子公司”。

浑水认为,安踏控制分销商的目的是欺诈性地夸大安踏的报告收入和/或减少其报告费用。安踏的营业利润率长期以来都超过了其在中国的竞争对手。浑水坚信,这种明显的利润优势是由于安踏通过与分销商的关系欺诈操纵其财务状况所致。在浑水看来,安踏的利润表现并不真实。

为了佐证其观点,浑水在报告中还披露了与四位参与分销的安踏前高级经理,以及一位大型分销商“广州市安大贸易发展有限公司”的前高级经理的交谈记录。浑水称,这五位被称为A、B、C、D和E的先生,一致确认安踏控制了分销商。

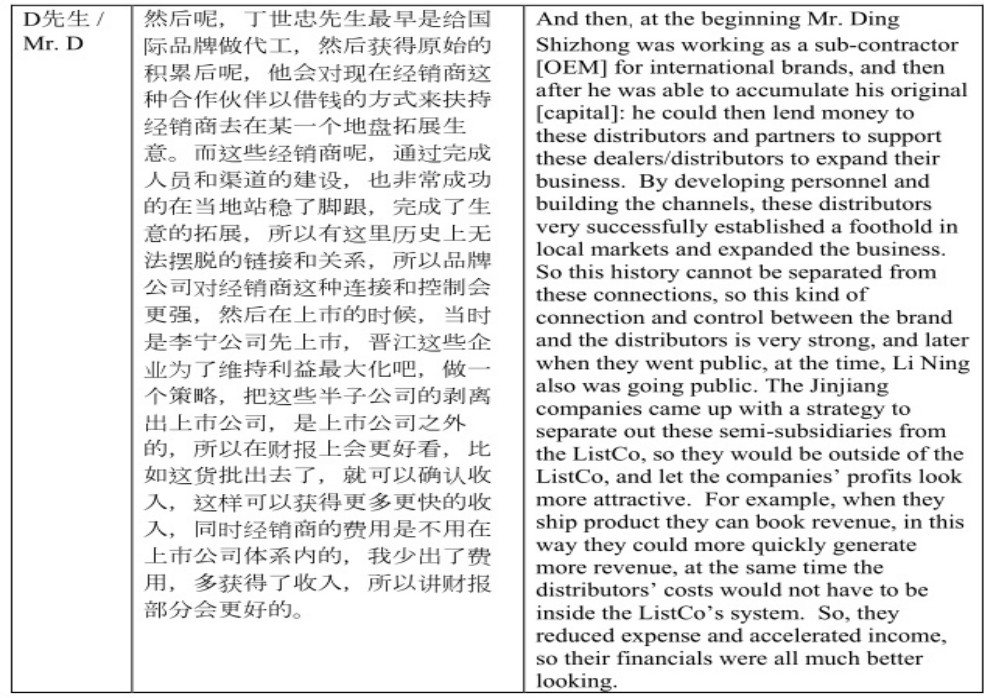

其中,D先生对浑水表示,安踏董事会主席丁世忠,最早是给国际品牌做代工,获得原始的积累后,丁世忠以借钱的方式来扶持经销商拓展生意。而这些经销商,通过完成人员和渠道的建设,完成了生意的拓展,由于历史原因双方存在无法摆脱的链接和关系,所以品牌公司对经销商的连接和控制会更强。在上市之时,晋江这些企业为了维持利益最大化吧,把这些半子公司剥离出上市公司,所以上市公司在财报会更好看,比如货批出去了,就可以确认收人,同时经销商的费用是不用在上市公司体系内的,上市公司少出了费用,多获得了收入,所以财报部分会更好。

资料来源:浑水沽空报告

在B部分,浑水提供证据证明安踏控制分销商的广泛的书面记录。C部分是附录,包含了更多的证据以及原始访谈记录摘录。(更多具体内容请参阅智通财经APP文章《智通编译 | 浑水狙击安踏(02020)第一弹全文:锅里的老鼠屎》)

通读浑水的沽空报告,给人的感觉是,浑水想极力佐证经销商与安踏的关系,并“合理怀疑”安踏在控制经销商,但这篇沽空报告并没有详细讨论安踏如果真的控制了大批分销商,这件事情本身是否合规,也没有详细论证安踏是如何通过控制分销商实现进行财务造假的,更缺乏对安踏及分销商财务的详细分析来佐证其观点。

浑水指控恐难击痛安踏

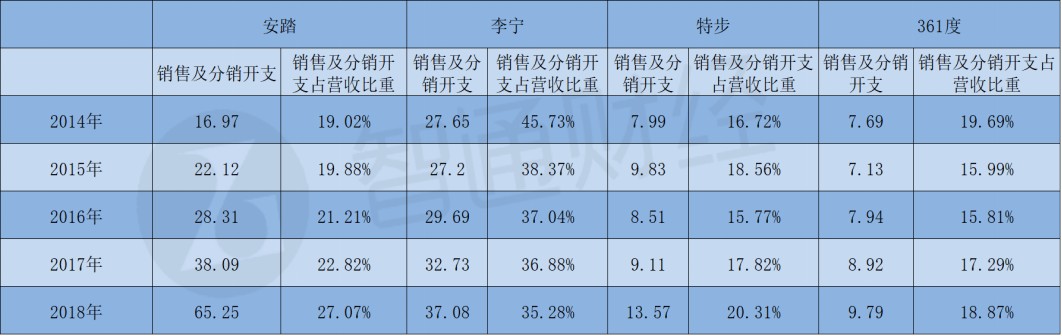

在智通财经APP看来,如果安踏真的有心利用分销商来进行财务造假,通过分析公司财报上应当可以发现一些端倪。比如,假设安踏的经销商的费用不在上市公司体系内的,那么安踏的分销开支金额会较小,费用率也可能大幅低于同行。

事实是,根据港股四大体育用品公司的财报数据,安踏的销售及分销开支过往五年呈现逐步增大的趋势,2018年达到65.25亿元人民币(下同),数值远远高于其他三家,销售及分销开支占营收比重为27.07%。2018年,四家公司中经销开支占比最高的为李宁(02331),达到35.28%,特步(01368)和361度(01361)的销售及分销开支分别为21.26%和18.87%均大幅低于安踏。

当然,如果安踏还利用分销商来虚增收入,那么公司应当会产生大量应收账款,因为有大笔应收账款存在,公司的经营活动现金流量净额就会相对较低,又因为较少的现金净流入,公司账面现金情况应当也是不理想的状态。因为货币资金是最容易盘查的资产之一,除非安踏与审计机构沆瀣一气,否则在现金流方面公司很大程度会露出马脚,更不用谈耗费巨资真金白银的收购Amer了。

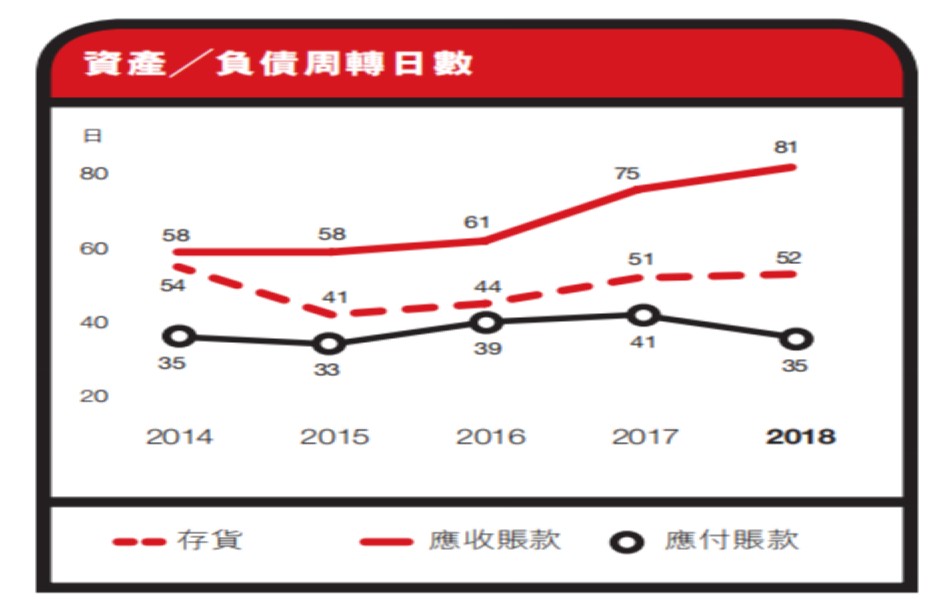

2018年安踏的应收贸易账款金额为25.05亿元,占总收入比重10.39%,如果加上21.33亿元的其他应收款项,安踏应收账款及款项总额为46.38亿元,占营收比重19.24%。其他三家公司中,李宁的应收贸易账款金额最低为9.29亿元,占营收比重8.84%,特步和361度的应收账款分别达到19.53亿元和23.04亿元,占营收比重30.6%和44.42%。如果其他三家的数据是正常且合理的,那么安踏的数据似乎没有太大不合理之处。不过需要注意的是,安踏2018年的应收账款周转天数达到81天,近四年来逐年升高倒也值得玩味。

资料来源:安踏2018年年报

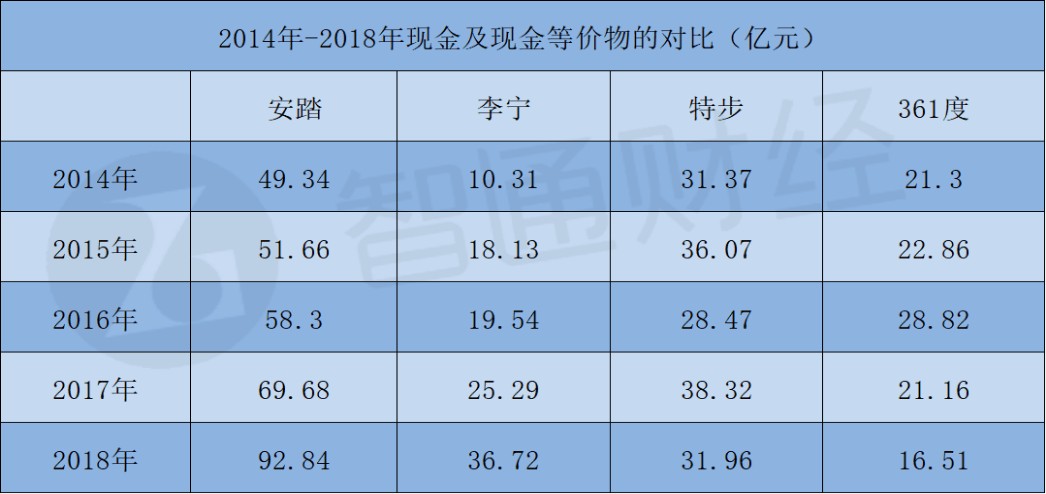

再来看现金情况,从财务表报层面来看,安踏最引以为傲的大抵就是公司的现金流了。2014年至2018年,安踏经营活动产生的现金流量净额从16.86亿元逐年增长至44.4亿元。慢慢熬出头的李宁2018年经营活动产生的现金流量净额达到16.72但也不及安踏一半,而特步和361度的经营活动现金流量净额还不到安踏的零头。

有稳定经营现金流,安踏账上现金及现金等价物于2018年达到92.84亿元,远远高出李宁的36.72亿元、特步的31.96亿元及361度的16.51亿元。

因此,顺着浑水的思路来推演,似乎得不出安踏财务造假的结论,因此,浑水的这份沽空报告恐怕很难真正击痛安踏。当然,这一番推演也得不出安踏没有造假的结论,万一安踏是造假高手呢?

不过,浑水的报告并非没有价值,它的存在可以提醒投资者,要时刻辩证的去思考问题,吸纳不同的观点,毕竟小心才能驶得万年船。

扫码下载智通APP

扫码下载智通APP