美国将走向衰退型降息,还是保险型降息?

本文来自微信公众号“明晰笔谈”,作者为中信证券明明债券研究团队。

报告要点

美联储的降息大致可以分为两种,一种是为了应对衰退,一种可以被称为带有保险性质的降息(Insurance cut),前者是美联储在应对衰退时的重要货币政策工具,而后者则在1995年、1998年曾经出现过。我们认为,当前美国经济增速逐渐下行、投资不振、消费对经济的拉动减弱,衰退型降息的概率更大,因此本文重点分析了在衰退型降息时的经济状况及债券等大类资产价格变动。

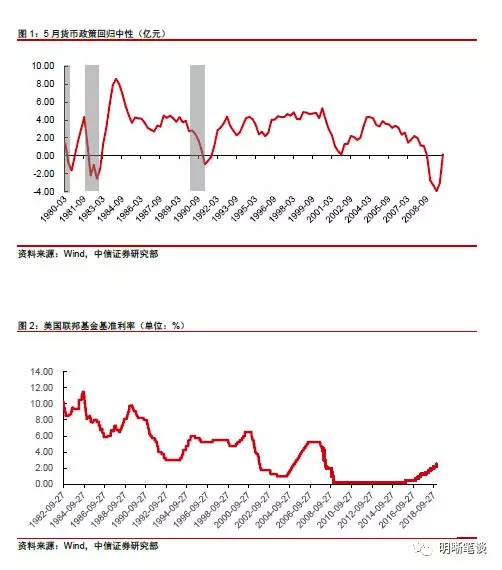

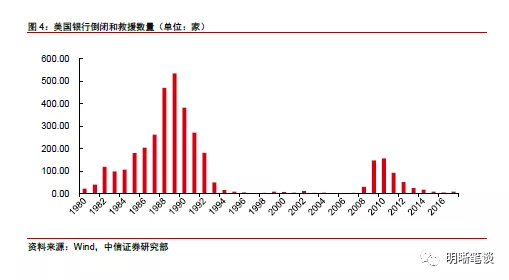

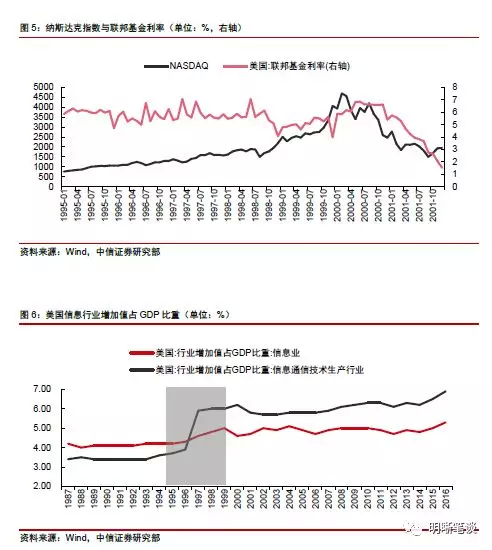

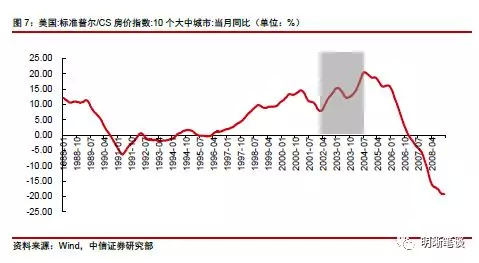

1980年以来美国衰退历史回顾:根据美国国家经济研究局(NBER)对于美国经济周期当中扩张和衰退的界定,美国自1980年至今共经历了四次衰退。1980年到1982年的经济衰退,主要是由于时任美联储主席的沃尔克采取紧缩货币政策对当时美国高通胀局面的打破。1990至1991年美国经济衰退主要由于“储贷危机”、石油价格高企对投资产生压力以及美联储实施的紧缩货币政策,2001年3月至11月的美国经济衰退主要由于互联网泡沫的破裂,2007年至2009年的衰退由“次贷危机”造成。在每次衰退到来时,美联储均采取了降息方式应对经济的衰退,且议息会议在降息之前一般会显现端倪。

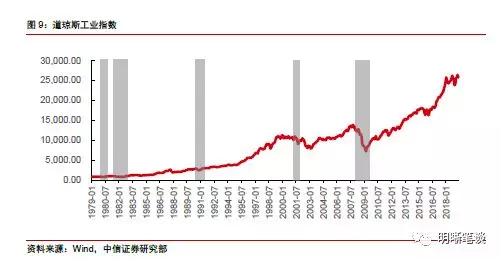

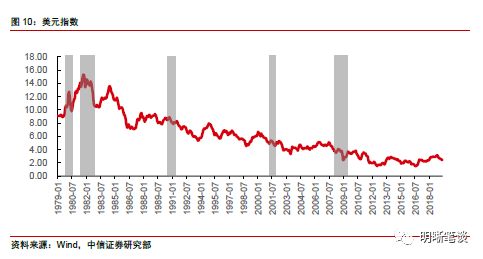

衰退期间大类资产表现:衰退期间的债市方面通常表现较好,几次衰退过程中美国10年期国债收益率均呈现不同程度下行。股市表现方面则表现较差,随着几次经济衰退的发生,美国股市均体现出不同程度的下跌。汇市表现方面不确定性较高,在几次衰退过程中美元指数虽均出现不同程度的上涨,但存在先贬后升或先升后贬的情况。

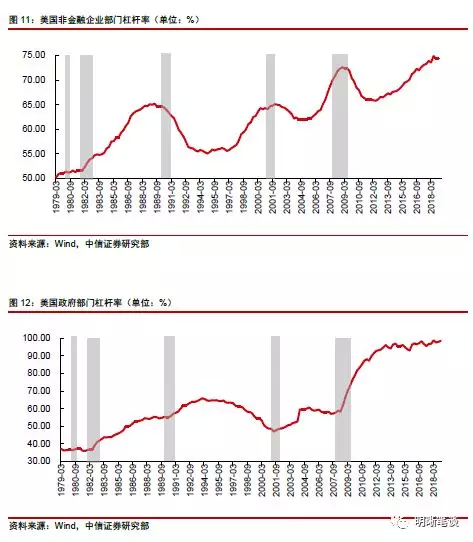

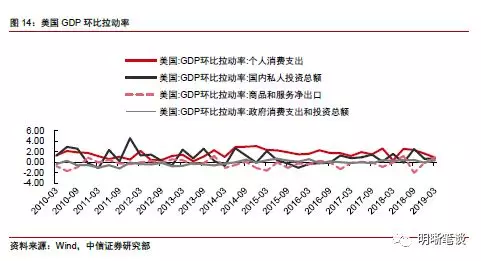

当前美国经济与衰退期间的对比:当前非金融企业部门杠杆率处于历史高位,政府部门杠杆同样处于历史高位且继续提升空间有限,在美联储降息预期提升的背景下,非金融企业部门杠杆风险值得关注。从美国耐用品除国防新增订单同比增速来看,当前美国耐用品除国防新增订单增速下滑,这反映出当前投资方面或开始呈现疲弱态势。从美国GDP环比拉动率来看,当前消费对于GDP拉动逐渐减弱,在消费、投资、政府支出及净出口均缺乏有效提振的因素叠加下,美国经济或呈现出疲软态势。

总结:据美国国家经济研究局(NBER)对美经济周期扩张和衰退的界定,美国自1980年至今共经历四次衰退。包括1980年到1982年“大滞胀”、1990至1991年“储贷危机”、2001年3月至11月“互联网危机”以及2007年至2009年的衰退由“次贷危机”。在每次衰退到来时,美联储均采取了降息方式应对经济的衰退,且议息会议在降息前一般会显现端倪。衰退期间债市方面通常表现较好,美国10年期国债收益率均呈现不同程度下行,股市表现方面则表现较差,汇市表现方面不确定性较高,在几次衰退过程中美元指数虽均出现不同程度的上涨,但存在先贬后升或先升后贬的情况。当前非金融企业部门杠杆率与政府部门杠杆率均处于历史高位,在美联储降息预期提升的背景下,非金融企业部门杠杆风险值得关注。从美国GDP环比拉动率来看,当前消费对于GDP拉动逐渐减弱,结合美国1980年以来的衰退历史以及当前消费、投资以及出口等领域的疲软,我们估计美国经济明年大概率进入衰退。综合来看,我们认为10年期国债收益率将逐步向下趋近3.0%~3.4%的区间下沿。

正文 美联储的降息大致可以分为两种,一种是为了应对衰退,一种可以被称为带有保险性质的降息(Insurance cut),前者是美联储在应对衰退时的重要货币政策工具,而后者则在1995年、1998年曾经出现过。我们认为,当前美国经济增速逐渐下行、投资不振、消费对经济的拉动减弱,衰退型降息的概率更大,因此本文重点分析了在衰退型降息时的经济状况及债券等大类资产价格变动。 一、1980年以来美国衰退历史回顾 经济衰退是指在经济周期当中,经济出现停滞或负增长的时期。在对于衰退的界定方面,不同的国家对衰退有不同的定义,通常采取的方法是若实际GDP连续两个季度出现下滑,我们便认为经济进入衰退。然而经济的衰退并不仅仅体现为实际GDP增速的连续下滑,美国国家经济研究局(NBER)就将经济衰退定义成更为模糊的“大多数经济领域内的经济活动连续几个月出现下滑”,指的是经济活动在整个经济中显著下降,持续数月以上,通常可以在实际GDP、实际收入、就业、工业生产和批发零售销售中观测到,但一般来看,我们认为实际GDP环比增速连续两个季度出现下滑已经可以作为衡量经济是否进入衰退的一个基本判定标准。 根据美国国家经济研究局(NBER)对于美国经济周期当中扩张和衰退的界定,美国自1980年至今共经历了四次衰退。由于1980年1月和1981年7月开始的两次衰退相隔时间较短,而且产生的原因较为相近,因此1980年以后美国发生的衰退我们可以划分为:1980至1982年期间的“大滞胀”、1990至1991年“储贷危机”、2001年3月至11月的“互联网危机”以及2007年至2009年的“次贷危机”。 1.1980至1982年:“大滞胀” 1980年到1982年的经济衰退,主要是由于时任美联储主席的沃尔克采取紧缩货币政策对当时美国高通胀局面的打破。尼克松政府在1971年实施的价格管控措施并没有为美国的经济带来好转,到了1972年,美国的失业率依然居高,但是通货膨胀率却上升了3%,再加上1973~1975和1979~1982年两次石油危机和两伊战争的影响,世界石油产量严重缩减,工业生产原材料价格大增,加剧了美国通货膨胀的局面,甚至引发了全球性的经济危机。 1979年8月6日,保罗·沃尔克宣布就职美联储主席,沃尔克上任两周内即先后将联邦基金利率上调至11%,将贴现率上调至10.5%,他还使用货币供应量作为货币政策的中介目标,让货币供应量来决定利率。同时,沃尔克将更多精力放在控制银行准备金水平上,放慢货币增长速度,严格控制M1的增长。里根上台后,沃尔克主张以经济衰退为代价对抗高通胀,在与里根总统达成加息的共识后,成功推动里根政府出台减赤字法案。这一系列政策在解决通货膨胀过高的同时也于1980-1982年间引发了经济衰退,实际GDP同比增速下降。 1980到1982年期间的两次衰退距离较近,在这段时间内美联储对于联邦基金目标利率的方向调整较为频繁,其分别于1980年4月、1981年3月、1981年8月以及1982年5月开启降息,其中1982年5月的降息持续到了1983年3月。 2.1990至1991年:“储贷危机” 1990至1991年美国经济衰退主要由于“储贷危机”、石油价格高企对投资产生压力以及美联储实施的紧缩货币政策。在美联储通过一系列宽松货币政策将陷入“87股灾”的美国股市稳定下来以后,时任美联储主席的格林斯潘认为这一阶段的贸易逆差和低失业率外加额外生产能力的下降意味着经济过热还没有结束,出于让美国经济实现“软着陆”的目的,美联储此时采取的是紧缩的货币政策。与此同时,美国从事集中会员小额存款并对会员发放住房贷款的储贷业协会,由于国家对其经营范围的放宽,储贷业协会迅速扩张,同时由于利率市场化的放开,存款类机构之间对于存款的争夺日趋激烈,由此造成机构的负债成本上升,投机行为日益严重。1985年到1986年期间,第三次石油危机爆发,由于油价下跌引致西南部经济普遍衰退,储贷协会的投资无法回收,积压了大量资产以致纷纷破产,储贷机构大面积亏损乃至倒闭,美国经济在1990年再次进入衰退。 为应对本次经济衰退,1989年7月6日美联储通过议息会议决定降息,将联邦基金目标利率区间由8-12%下调为7-11%,而7月份的这次降息行为早在5月份的议息会议上便已经可以看到端倪。早在1989年3月份的议息会议上,美联储对于当时的美国经济并未做出过多负面评价,认为1989年一季度非农经济活动进一步扩大,自2月初委员会会议以来,短期和长期市场的利率都大幅上升,而M2和M3的增长在2月份增强,并在3月份明显回升。然而到了5月份的议息会议上,美联储便显现出了对经济的担忧,5月份的议息会议认为近几个月美国经济增长率放缓,自3月下旬委员会会议以来,利率大幅下降,4月份M2和M3的增长缓慢,主要是因为交易余额大幅下降,从对于美国经济的描述的转变来看,美联储已经处于对经济的观望态度。最终在7月份的议息会议上,美联储认为经济增长确实在放缓,并选择采取降息。这一轮降息周期开始后,至1992年9月4日美国联邦基金目标利率经多次下调已降至3%。 3.2001年3月至11月:“互联网危机” 2001年3月至11月的美国经济衰退主要由于互联网泡沫的破裂。在亚洲金融危机到来之前,克林顿政府重视鼓励高科技产业发展,推崇“新经济”的政策下,同时个人计算机技术革命发展迅猛,投资者纷纷将目光转向科技股。纳斯达克指数自1998年开始一路上行,至2000年2月29日上行至4696.69点,信息业和信息通信技术生产行业增加值占GDP比重也在此时大幅上涨,互联网泡沫逐渐加剧。1997年亚洲金融危机到来,亚洲股市出现严重下挫,10月27日,投资者开始疯狂抛售手中的股票,恐慌蔓延到美国,1998年美联储连续三次下调联邦基金目标利率,在1998年第三季度内共下调75个基点至4.75%。年末受通胀压力增大影响,为防止经济过热于2000年5月16日将利率提高了175个基点至6.5%。然而这次紧缩政策间接造成了互联网泡沫的破裂,在国际石油市场涨价和“9·11”袭击影响下,美国市场经济增长大幅下滑。 美联储应对本次衰退的降息开始于2001年1月,2001年1月3日美联储决定将联邦基金目标利率由6.5%下调至6%,而针对本次降息,美联储给出的理由是他们认为销售和生产进一步减弱,消费者信心下降,一些金融部门状况趋紧并且高能源价格正在削弱家庭和企业的购买力。在此之前,2000年11月份的议息会议上,美联储虽然也看到了能源、金融市场压力以及家庭和企业购买力变化的问题,但是美联储认为当时的主要风险是通胀压力在未来的加剧。然而这一判断到12月份的会议上便发生了改变,随着上述问题的愈演愈烈,美联储认为主要风险已经转变为未来可能的经济疲软,由此为2001年1月的降息埋下了伏笔。 4.2007至2009年:“次贷危机” 2007年至2009年的衰退由“次贷危机”造成。互联网泡沫破裂以后,美联储为推动经济连续14次降息至1%的48年来历史地位,如此大规模的降息使得美国经济好转的同时催生了房地产市场泡沫的积聚,美国标准普尔房价指数同比增速在2002年到2004年出现了明显上涨。2004年后美国经济逐渐回暖,通胀预期的扩大使政府再次缩紧货币政策,美联储2004—2007三年内经历了17次加息至5.25%。加息带动相关利率的上升,提高了融资成本,重挫美国房地产市场,引发了1930年以来最大的金融危机,美国经济陷入严重的衰退期。 2007年9月美联储开始了“次贷危机”期间的首次降息,联邦基金目标利率由5.25%下调为4.75%,美联储认为上半年经济增长温和,但信贷条件收紧有可能加剧住房市场调整并更加普遍地抑制经济增长。降息行为旨在帮助预防一些可能因金融市场混乱而产生的对更广泛经济的不利影响,并促进经济长期温和增长。而早在8月份的议息会议上,美联储认为上半年经济增长温和,虽然最近几周金融市场一直波动,一些家庭和企业的信贷状况变得更加紧张,住房修正正在持续,但是在就业和收入稳健增长以及强劲的全球经济支撑下,经济似乎可能在未来几个季度继续以温和的速度扩张。但他们也提到了委员会的主要政策担忧仍然是通胀未能按预期缓和的风险,未来的政策调整将取决于收到的信息所暗示的通胀和经济增长前景。 二、衰退期间大类资产表现 衰退期间的债市方面通常表现较好,几次衰退过程中美国10年期国债收益率均呈现不同程度下行。1980年1月到1980年7月,美国10年期国债收益率由低点13.65%上行至高点9.47%,上行418bp;1981年7月至1982年11月,10年期国债收益率上行545bp,由低点15.84%上行至高点10.39%;1990年7月至1991年3月的第二次衰退期间,10年期国债上行128bp,由低点9.05%上行至高点7.77%。2001年3月至11月互联网泡沫破裂后,美国10年期国债由低点5.54%下行132bp至高点4.22%;而距今最近的2007年12月至2009年6月为期18个月的美国“次贷危机”期间,美国10年期国债由低点4.30%下行至高点2.08%,下行幅度222bp。 股市表现方面则表现较差,随着几次经济衰退的发生,美国股市均体现出不同程度的下跌。1980年1月到1980年7月,道琼斯工业指数在1980年2月13日达到高点903.84,此后道指一路下跌,至同年4月21日跌至本次衰退的低点759.13,下跌幅度达16%,之后股市逐渐恢复,7月份衰退结束时道指重回900点。1981年7月至1982年11月,道指由1981年7月1日的高点967.66下跌至1982年8月12日达到低点776.92,道指下跌19.7%,在本轮衰退结束时道指高值已超过衰退前水平。1990年7月至1991年3月的第二次衰退期间,道指由高点2999.75下跌至低点2365.10,下跌21.2%。2001年3月至11月互联网泡沫破裂后,道指由高点11337.92下跌27.4%至低点8235.81。而距今最近的2007年12月至2009年6月为期18个月的美国“次贷危机”期间,道指由低点13727.03下跌至高点6547.05,下跌幅度高达52.3%。 汇市表现方面不确定性较高,在几次衰退过程中美元指数虽均出现不同程度的上涨,但存在先贬后升或先升后贬的情况。1980年1月到1980年7月期间,美元先升后贬,4月7日美元指数上涨至高点94.88;1981年7月至1982年11月美元指数由低点103.18上涨至高点126.02,升值22.1%;1990年7月至1991年3月的第二次衰退期间,美元先贬后升,美元指数低点达到80.44,贬值11.2%;2001年3月至11月互联网泡沫破裂后,美元指数先升后贬,进入2001年10月份美元再度升值,7月份美元指数达到高点120.9,相较3月份升值8.9%;而距今最近的2007年12月至2009年6月为期18个月的美国“次贷危机”期间,美元指数先呈现下降趋势,从2017年12月20日的77.8开始计算,至2008年4月22日的71.3,美元指数贬值8.4%,而后美元指数开始走强,2009年3月9日美元指数已上升至89.17,升值幅度达25.0%。 三、当前美国经济与衰退期间的对比 当前非金融企业部门杠杆率处于历史高位,政府部门杠杆率同样处于历史高位且继续提升空间有限,在当前美联储降息预期提升的背景下,非金融企业部门杠杆风险值得关注。从美国非金融企业部门杠杆率的历史情况来看,1980年以来美国历史上发生衰退时,美国非金融企业部门杠杆率均位于那一段时期的高点位置,衰退前非金融企业部门杠杆率攀升,随着衰退的到来,杠杆率逐步下降。截至2018年底,美国非金融企业部门杠杆率为74.4%,处于历史高位,而政府部门杠杆同样处于历史高位,当前美国政府部门杠杆率已经高达98.7%,政府部门杠杆率继续提升的空间有限,当前市场对于美联储降息的预期有所提升,在美联储存在潜在降息可能的背景下,非金融企业部门杠杆风险值得关注。 从美国耐用品除国防外新增订单同比增速来看,当前美国耐用品除国防外新增订单增速下滑,这反映出当前投资方面或开始呈现疲弱态势。从美国耐用品除国防外新增订单同比增速来看,耐用品除国防外新增订单增速在近阶段处于下滑态势,这也从一定程度上反映出当前投资方面或开始呈现出疲软态势,从以往来看衰退期间耐用品新增订单均出现较大程度的下滑,当前耐用品订单数据的未来发展或值得注意。 从美国GDP环比拉动率来看,当前消费对于GDP拉动逐渐减弱,在消费、投资、政府支出及净出口均缺乏有效提振的因素叠加下,美国经济或呈现出疲软态势。从当前美国GDP的环比拉动率来看,个人消费支出对于GDP的拉动效果正在逐渐降低,从去年二季度开始到今年一季度,个人消费支出的拉动已经由2.57%下降至0.90%。同时当前中美贸易谈判仍存在不确定性,美国对我国出口商品加征进口关税以后,美国的贸易逆差现象并未出现特别明显的改善,特朗普政府通过财政支出对于经济进行进一步提振的能力也有限,因此在消费、投资、政府支出及净出口均缺乏有效提振的因素叠加下,美国经济或呈现出疲软态势。 总结 根据美国国家经济研究局(NBER)对于美国经济周期当中扩张和衰退的界定,美国自1980年至今共经历了四次衰退。包括1980年到1982年的“大滞胀”、1990至1991年的“储贷危机”、2001年3月至11月的“互联网危机”以及2007年至2009年的衰退由“次贷危机”。在每次衰退到来时,美联储均采取了降息方式应对经济的衰退,且议息会议在降息之前一般会显现端倪。衰退期间的债市方面通常表现较好,美国10年期国债收益率均呈现不同程度下行,股市表现方面则表现较差,汇市表现方面不确定性较高,在几次衰退过程中美元指数虽均出现不同程度的上涨,但存在先贬后升或先升后贬的情况。当前非金融企业部门杠杆率与政府部门杠杆率均处于历史高位,在美联储降息预期提升的背景下,非金融企业部门杠杆风险值得关注。从美国GDP环比拉动率来看,当前消费对于GDP拉动逐渐减弱,结合美国1980年以来的衰退历史以及当前消费、投资以及出口等领域的疲软,我们估计美国经济明年大概率进入衰退。综合来看,我们认为10年期国债收益率将逐步向下趋近3.0%~3.4%的区间下沿。

扫码下载智通APP

扫码下载智通APP