iPhone销量仍疲软服务继续承压,“变软”的苹果(AAPL.US)将走向何方

本文来自“美股研究社”。

划重点:

虽然iPhone的销量并没有继续保持迅猛的增长速度,但其安装基数仍在继续增长。

这一全球安装基础正日益货币化,并具有长期的增长轨迹。

服务业务将苹果的业务组合转向更可预测、利润率更高的业务。

将庞大的安装基础货币化

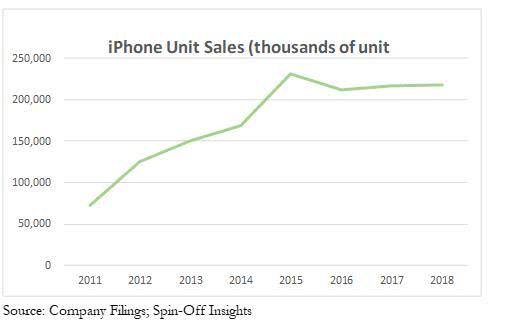

几年来,苹果公司最大的单一产品 iPhone 的总销量相对平稳(见下图)。 单位销售额在2015财年达到顶峰,此后每年反弹约2.15亿美元。

投资者和分析师对 iPhone 的季度销售情况感到困扰,对消费者升级设备的频率争论不休,并怀疑苹果能否保持其定价能力。 虽然这些都是重要的话题,投资者当然应该考虑消费者对公司的忠诚度,以及他们升级到新手机的倾向,但这确实忽略了业务中发生的一个重要的组合转变。

苹果正在通过服务业务,将其14亿多活跃设备(其中9亿多是iphone)的“全球安装基础”日益货币化。这项业务由几个关键驱动因素推动:

应用商店-收取每个付费下载,应用程序内购买,或正在进行的订阅中收取一定比例的费用;

每次下载都要收费;

苹果音乐-超过5000万付费用户;

iCloud -每月的存储订阅;

Apple Pay -交易费用(2019年第二季度交易额同比增长一倍多,预计2019年全年交易额将达到100亿笔);

AppleCare -保修服务;

授权费-一个广泛的类别,苹果有效地销售其设备的使用权。 例如,谷歌聘请苹果作为 Safari 的默认搜索引擎(据报道,苹果在2018年赚了90亿美元,2019年有望获得120亿美元)

其他- App Store广告,Apple News+, Apple TV, Apple Arcade(今秋推出)等。

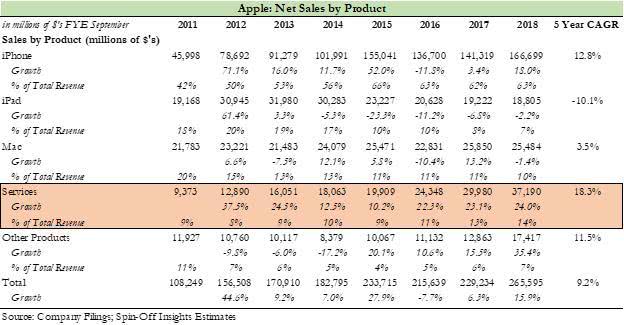

虽然iPhone销量无法像历史水平那样增长,但苹果已经找到办法,从其全球设备安装基础中挤出越来越多的销量。如下表所示,服务业务的营收稳步增长,从2011财年的略高于93亿美元增长到2018财年的370亿美元,并有可能在2019财年超过450亿美元。目前这一比例约为苹果总销量的15%,未来还将继续上升。

服务业占总销售额的15%左右,仍然是整个业务中相对较小的一部分。 然而,在月底发布的第一个财季收益中,苹果开始披露该部门的毛利润。

这表明,这是一个比产品业务(iPhone,Mac,iPad 等)更有利可图的业务。与产品毛利率相比,服务业务的毛利率在60% 左右。 这意味着,相对于总收入的百分比,它对整个公司利润的贡献不成比例。例如,服务业务在2019年第一季度贡献了总利润的21% 以上,在第二季度贡献了33% 以上。

管理层设定了一个目标,从2016财年到2020财年,服务业务翻番。 这意味着2020财年收入超过480亿美元,与2016财年基数相比年复合增长率约为19% 。 苹果目前有望超越这一目标。

由于一些重要的原因,服务业务对苹果来说变得越来越重要

它更加稳定,不受升级周期的影响,也不会影响产品的年复一年的推出。 只要人们保留他们的苹果产品(今年或明年是否有人升级并不重要) ,那么服务业务将继续盈利。

这是一个非常具有杠杆效应的业务。 许多这类服务都有初始的固定成本,但随着业务规模的扩大,利润率会增加很多——或者就许可费而言,利润率接近100% 。

服务业的规模能有多大?

很少有创造400亿美元收入的企业能够维持高于平均水平的增长率。 为了做到这一点,你需要一个庞大的终端市场和一个可扩展的产品或服务。

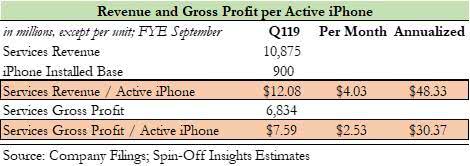

在2019年第一季度的电话会议上,苹果公布了一个重要的统计数据。 iPhone 的活跃用户基数在9亿左右(实际上比前12个月增加了7500万)。 分解这些数据,这意味着苹果在这个季度每台活跃的 iPhone 产生了大约12美元的服务收入。

尽管服务业务已经很大,但是每台活跃的 iPhone 产生的收入仍然很少。此外,重要的是要记住,服务业务并不一定直接从设备所有者那里产生收入。 相反,很大一部分收入是通过 App Store (付费下载、应用内购买和订阅)、 Apple Pay、广告、授权费等间接产生的。

除了这些间接的收入来源,苹果正在积极地创造和改进各种服务,直接将设备用户货币化。 这些服务包括 Apple TV、 Apple TV Plus (原创节目)、 Apple News + 、 iCloud Storage 和 Apple Arcade 。

随着所有这些举措和不断增长的终端市场(应用程序下载,谷歌搜索,苹果支付等) ,每个活跃的 iPhone 每月大约4美元的收入看起来相当低。 我们很容易想象出这样一种情况,即这一数字会大幅上升到两位数。

例如,苹果公司从 Apple News + 获得了大约50% 的订阅收入。 因此,它可以从每月9.99美元的订阅费中从每个订阅者那里每月赚取5美元。虽然苹果公司没有透露个人服务的用户数量,但是在第二季度,苹果公司表示有超过3.9亿的付费用户(比上一季度增加了3,000万或10% ,比上一年增加了1.2亿或44%)。它的目标是在2020年超过5亿用户。

就服务业务的规模而言,它只是一个函数,取决于活跃的 iPhone 安装基数(或所有苹果设备)的规模,以及每部 iPhone (苹果设备)能带来多少收入。后一个因素受到苹果推出的服务以及个人如何使用他们的设备(应用程序下载、谷歌搜索、订阅等)的影响。

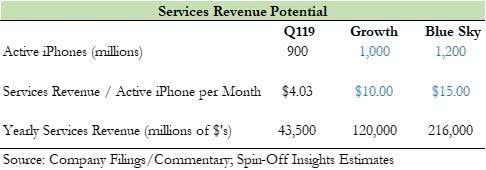

下面的表格显示了服务业务产生1000多亿美元和2000多亿美元收入所需要的条件(是目前收入的几倍)。

虽然有些咄咄逼人,但上述假设似乎并不过分。每月10美元只是苹果的新闻+订阅和一些第三方订阅,再加上苹果的其他间接盈利方式。每月15美元可以被认为是一个高级用户(使用Apple Pay、多个Apple订阅等)。总体而言,每台活跃的iPhone每月10美元或15美元的服务收入,与2019年第一季度的4美元相比,显得有些激进,但也不是完全无法在某一天实现。

服务收入增长面临风险

一些风险显而易见。 一些第三方应用,特别是较大的应用,如 Netflix(NFLX.US)、 Spotify(SPOT.US)和 Amazon(AMZN.US),已经停止允许新用户在 iOS 应用商店内订阅,而是直接将潜在用户引导到他们的网站,以避免市场费用(第一年约为30% ,之后为15%)。Netflix 决定不再允许新用户通过商店注册,预计苹果在2019年将损失数亿美元。如果越来越多的第三方应用程序停止支持苹果作为一种支付方式,那么它显然将产生巨大的影响。

服务业面临的另一个风险是潜在立法的后果。今年5月,最高法院以5票对4票做出裁决,允许iPhone用户对苹果提起反垄断诉讼。原告声称苹果垄断了iOS的分销,这使得苹果可以将30%的应用销售费用转嫁给消费者。苹果正在激烈地为自己辩护,但任何不利的结果都可能迫使它降低应用程序销售的佣金率。

服务业务的另一个风险是苹果设备的安装基数下降。iPhone是有史以来最成功的产品之一,但服务业务完全依赖于苹果继续推出获得广泛采用的领先产品。

总结

分析师和投资者对 iPhone 的季度销售情况十分关注,但是服务业务在2019年占苹果总利润的26% 以上,继续快速增长,并且对公司的整体业务越来越重要。管理层正在积极投资该业务,希望在2020年产生约480亿美元的收入(比2016年翻一番) ,并超过5亿用户。有朝一日将其发展到1000亿美元以上的业务似乎并非完全不可能。它只需要活跃 iPhone 的数量从2019年第一季度的9亿台增加到10亿台(在过去的12个月里增加了7500万台) ,每台活跃 iPhone 的每月服务收入只有10美元(在第119季度是4美元)。

如果苹果能够实现这种增长,那么它将对合并后的业务产生重大影响。这将使苹果的业绩更加稳定,更少地依赖于下一代iPhone的推出或下一个热门消费产品的发明。此外,这将对公司整体利润率产生巨大的积极影响(服务业的毛利率远高于产品部门)。这将带来更持久的长期业务,并随之带来更高的交易倍数。

扫码下载智通APP

扫码下载智通APP