港股“熔断机制”里,盛满了投资者的泪

谁也未曾预料到,三年后的今天,令人熟知的“熔断机制”与港股结缘。

近日香港证监会发表《2018-19年报》,对2018年4月1日-2019年3月31日的一年时间进行总结,其中重要的一点是谈到正与香港交易所共同检讨其市场波动调节机制,并正在研究是否为市场引入熔断机制,香港交易所将在适当时候展开公众咨询。

智通财经APP了解到,早在一个月前就有消息称香港正在初步向业界咨询有关“熔断机制”的意见,主要为避免香港沦为“大鳄提款机”,防患于未然,如今年报证实了“小道消息”。不过熔断机制是否推出仍具有不确定性。

那么熔断机制是什么,为何香港证监会会在这个时候提出将其推出市场呢?

一、历史产物:熔断机制的诞生

所谓的熔断机制,简单的说是指当股指或者某只证券波幅达到规定的熔断点时,交易所为控制风险采取的暂停交易措施。纵观全球,实施熔断机制的有两种,一个是个股熔断,实施案例如英国及法国,另一个是指数熔断,实施案例如美国、日本及韩国。

熔断机制最早源于美国,1987年美国发生股灾,引发全球股市崩盘,1988年纽约证券交易所与芝加哥商品交易所最先开始实行“熔断机制”,之后很多国家效仿美国出台“熔断机制”,比如日本在1994年2月引入熔断机制,韩国在1999年也引入了熔断机制。下面我们将以上述三个国家作为案例分析。

(一)、美国:熔断机制的鼻祖

先谈熔断机制的鼻祖:美国。

要谈美国的熔断机制,就要先说起1987年那场股灾,当时实在触目惊心,1987年10月6日,标准普尔指数开始并连续下跌,刚开始每日跌幅并不算太大,也没引起投资者的过多注意,13天后(19日),美股突如其来的暴跌引发了全球股市跟风,酿成了全球股灾。

根据同花顺的行情数据,19日当天,标准普尔指数跌20.5%,道琼斯工业平均指数跌22.6%,日经225指数跌15%,恒指跌33.3%,伦敦金融时报100指数跌12.22%,法国巴黎CAC40指数跌9.6%,全球股市哀鸿遍野,而为了纪念这一天,投资者称之为“黑色星期一”。

而暴跌的背景是,当时美国GDP增速连年放缓,1984年-1987年,GDP增速从7.26%一路下滑至1987年的3.46%,而当时股市红火,一路猛涨,标准普尔指数在2014年至暴跌前期间涨幅近一倍,在暴跌前美国还公布了恶化的贸易赤字,虽然美国政府方面宣称经济向好,但华尔街那帮大佬还是选择了抛售。

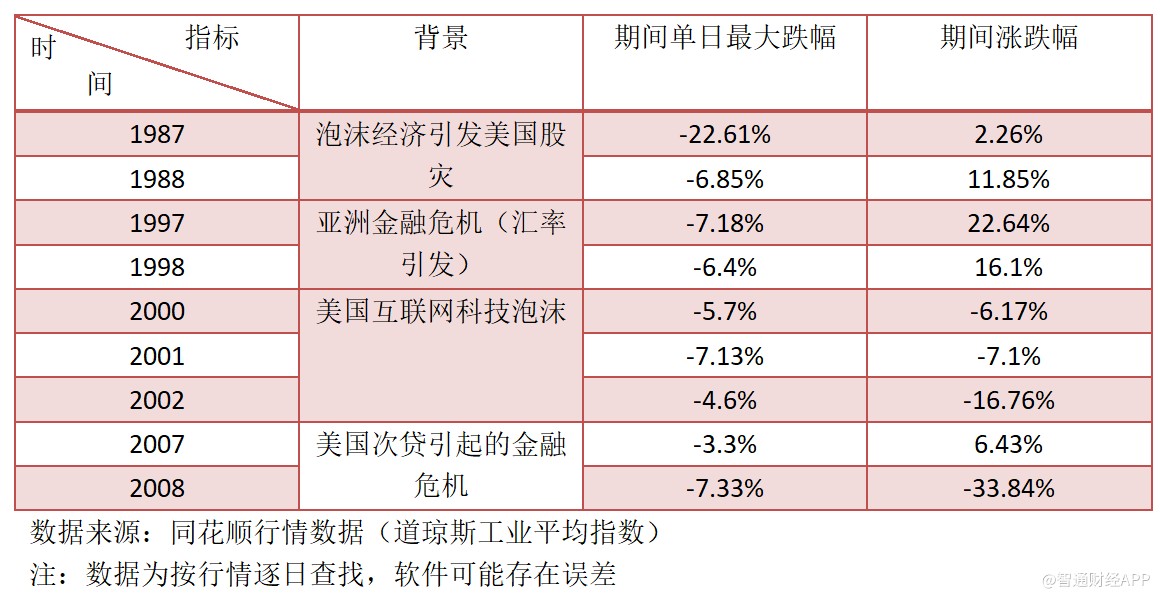

1988年美国设立了3个等级的熔断机制,即道琼斯指数下跌10%和20%,分别暂停1小时和2小时,下跌30%,则提前收市。因为资本市场暴跌往往蕴含在经济恶化中,智通财经APP通过对美国历史多次经济危机列表,并观察到自美国实行了熔断机制后,道琼斯工业平均指数就没有跌破过10%。

2012年,纽交所修改了指数熔断机制,将道琼斯工业指数修改设置标普500指数为熔断基准指数,并将熔断阈值修改为7%、13%和20%三档,当7%和13%的跌幅发生时,15分钟的暂停交易时间,当跌幅触发20%时,交易将暂停直至休市。

熔断机制修改后,2013-2019年期间,美股走出了长牛,道琼斯工业平均指数和标准普尔500指数单日最高跌幅都没跌破5%,即使2018年行情不好的时候,前者最高跌幅也就4.6%(2018年2月5日),而后者跌幅为4.1%。

(二)、日本及韩国:危机与复制

下面我们谈谈日本和韩国,这两个国家实施“熔断机制”基本都是学习美国的那一套做法。

1994年2月,日本东京证券交易所引入熔断机制,而引入该机制的背景是日本经济泡沫引发的股市“崩盘”。

故事还得从1980说起,日本依靠美国,凭借自身的学习能力和制造能力,不断将制造业输出到美国市场,美国在美日贸易中逆差持续恶化,1985年,美国、日本、德国、法国以及英国签署“广场协议”,要求美元贬值而其他国家货币升值,随后日元等货币快速升值,但美国的贸易赤字依然未能改善。

日本本国市场狭小,是典型的外向型经济国家,而常年巨大的贸易顺差也导致该国股市长虹,即使签订广场协议,股市依然猛涨,1985-1989年期间日本股市涨了2.4倍,但这一切的美梦总在1990年破灭。由于日元升值,贸易受到很大影响,1989年日本GDP增速开始下滑,1990年由地产触破经济泡沫,2月19日,日经225指数开启狂跌,到1992年期间市值缩水超过一半。

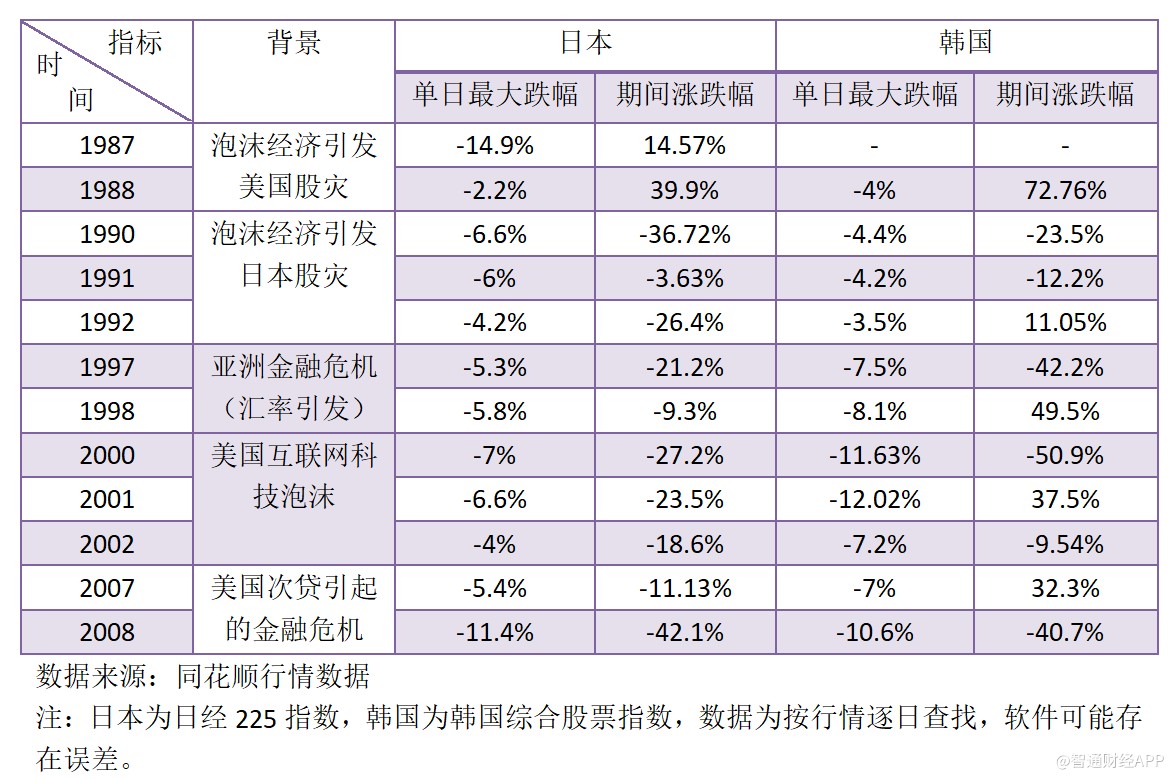

在1994年日本制定的熔断机制中规定,当东证指数波动超过一定幅度时,将停止交易10分钟,东证的熔断阈值并不是一个固定的比率,而是根据不同的基准股价设定不同的熔断阈值。智通财经APP了解到,东证曾多次启动熔断,比如在美国互联网泡沫以及次贷危机期间都发生过熔断。

相对于日本,韩国引入熔断机制要晚5年,即1999年才在资本市场引入了熔断机制,实际上,日本发生经济危机期间,韩国经济高速发展,但7年后,韩国也发生了经济危机。

1997年,作为当时亚洲四小龙的韩国由债务问题,加上汇率投机波动而引发经济危机,当时的GDP增速从1995年开始已连续下滑三年,1998年该国经济出现衰退,GDP负增长5.47%。而在资本市场,该国股市1995年开始也连年下跌,到1997年跌幅已超过六成。

在韩国1999年的熔断机制中,规定韩国股票综合指数较前一天收盘价下跌了10%或10%以上,并且这种下跌持续了一分钟,股票交易暂停十分钟,韩国熔断机制每天只实施一次,在下午2∶20以后不再实施。从整理的数据看,韩国在互联网经济泡沫以及次贷危机期间,股价跌幅也有触发熔断范围。

二、推出的必要性:防患于未然

上文谈到的三个国家的熔断机制都有着相似的背景特点,首先是GDP出现连续下滑的状况,经济环境恶化,其次是股价前期有较大的上涨幅度,回调预期强烈,从而引发的股市暴跌。在目的上,实行熔断机制主要是通过熔断给市场冷静期,防止股价大幅度波动引发踩踏事故。

股市是经济的晴雨表,暴跌现象一般出现在经济危机或发生征兆时才可能会发生,若经济持续向好,股市长虹,即使局部出现回调,但波动不会很大,也就没必要实施熔断。美国惯例十年一次经济衰退,2008年到现在,也过了十年,迹象也比较明显,且全球经济形势都不太乐观,考虑到这个因素,香港要推出熔断机制或存在一定的合理背景。

但香港证监会为啥是这个时候提出要推出熔断机制呢?实际上,除了考虑到整个宏观经济外,恒指经过2018年及2019年的回调,期间单日最大跌幅为5.12%,如果按照美股熔断规则也没有触发。不过股市回调表现在某种程度上也反映了目前的经济状况,目前整个经济环境并未出现恶化,考虑到出现下调可能,香港有必要防患于未然。

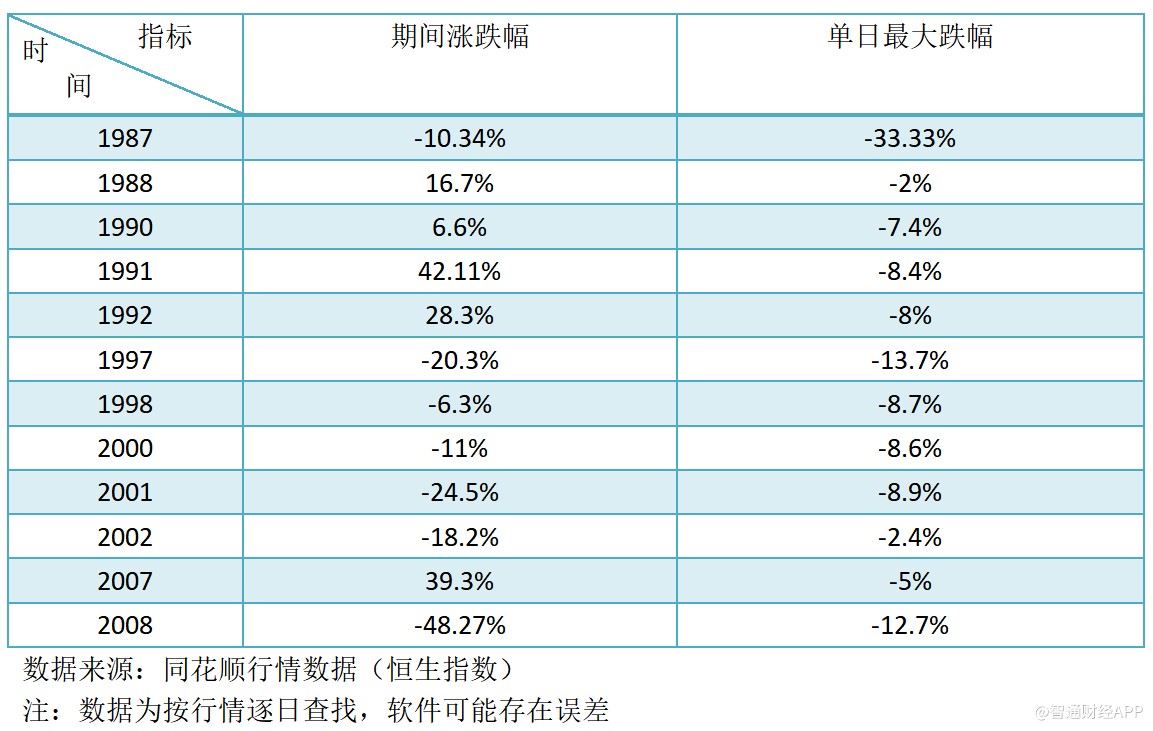

智通财经APP整理了香港恒生指数在过往经济危机期间股指涨跌幅以及单日最大跌幅情况:

美国和香港的投资者构成很类似,机构投资者均占据了8成左右,冷静期的发挥效果会更显作用,若香港借鉴并采取和美国新修订的熔断制度一致,从过往危机期间股指波动看,触动熔断档位的还是挺多次的。

实际上,熔断机制有“磁吸效应”,所谓磁吸效应是实行熔断等机制后,证券价格将要触发强制措施时,同方向的投资者害怕流动性丧失而抢先交易,反方向的投资者为等待更好的价格而延后交易,造成证券价格加速达到该价格水平的现象。若香港实施熔断机制,是否会受到磁吸效应影响而使得机制无效呢?

其实磁吸效应在个人投资者为主的市场会比较明显,但对于机构投资者占多数的香港市场来说可能就没多大作用,美国就是典型的例子。

综上看来,在不久的将来,香港的“熔断机制”大概率将会向市场推出,防患于未然。

扫码下载智通APP

扫码下载智通APP