招商证券简评美联储6月议息会议:内部分歧加大,降息声音增加

本文来自微信公众号“轩言全球宏观”,原标题《【招商宏观】混乱——简评美联储6月议息会议》

核心观点:

6月20日,美联储将联邦基金利率目标区间维持在2.25%-2.5%不变,符合市场预期。虽然联储仍然维持今年维持利率不变的预估,但散点图显示联储内部分歧加大,降息声音增加,声明也删除了对未来利率路径“保持耐心”的说法,令市场降息预期升温。

其实,无论是散点图还是联储对于美国经济的展望都显得十分混乱。在美十债收益率接近2%的情况下,已经隐含了两次的降息预期;我们还是建议投资者保持谨慎,就我们观察的数据而言,年内联储降息的证据并不充分。由于对经济判断失误较多,联储货币政策制定可能也会比较混乱,市场预期就更是乱上加乱。

以下为正文内容:

(1)美联储维持2019年利率不变的预估,但内部降息声音增加。

6月20日,美联储将联邦基金利率目标区间维持在2.25%-2.5%不变,符合市场预期。虽然联储仍然维持今年维持利率不变的预估,但散点图显示联储内部分歧加大,降息声音增加,声明也删除了对未来利率路径“保持耐心”的说法,令市场降息预期升温。

预估中值显示,对2019年年底适宜联邦基金利率的预期维持在2.4%,即认为今年维持利率不变。但美联储内部分歧加剧,本次有8位官员预期今年至少降息一次,其中7人认为会降息两次;另有8人认为年内应按兵不动,仅一人支持今年加息。而3月曾有11位官员支持今年按兵不动,另有6人建议今年至少加息一次,其中有2人认为应加息两次(每次25个基点)。下调2020年底预估为2.1%(3月份时为2.6%),下调2021年底预估为2.4%(3月份时为2.6%)。这意味着,2020年将降息1次,2021年转向加息1次;3月份是预期2020年加息1次,2021年停止加息。此外,美联储将更长期联邦基金利率下调至2.5%,低于3月的2.8%。

本次美联储声明对美国经济的描述只有轻微的走弱,这与其维持今年经济增速不变、上调2020年经济增速的判断一致;声明更多强调了通胀的持续低迷,从而为货币政策转松留出空间。此外,美联储也在关注美国同其他国家的贸易问题以及美国国内的金融市场稳定,鲍威尔在新闻发布会上表示,“商界和农业合约对贸易的担忧加剧,金融市场的风险情绪恶化”。

(2)美联储维持美国2019年经济增长预估在2.1%不变,上调2020年经济增长预估。

美联储发布最新经济预期报告。维持2019年GDP预期在2.1%不变,上调2020年GDP预期至2.0%(此前为1.9%),维持2021年GDP预期在1.8%不变,维持长期GDP预期在1.9%不变。下调2019年失业率预期至3.6%(此前为3.7%),下调2020年失业率预期至3.7%(此前为3.8%),下调2021年失业率预期至3.8%(此前为3.9%),下调长期失业率预期至4.2%(此前为4.3%)。下调2019年通胀预期至1.5%(此前为1.8%),下调2020年、2021年通胀预期至1.9%(此前为2.0%),维持长期通胀率预期在2.0%不变。

(3)混乱。

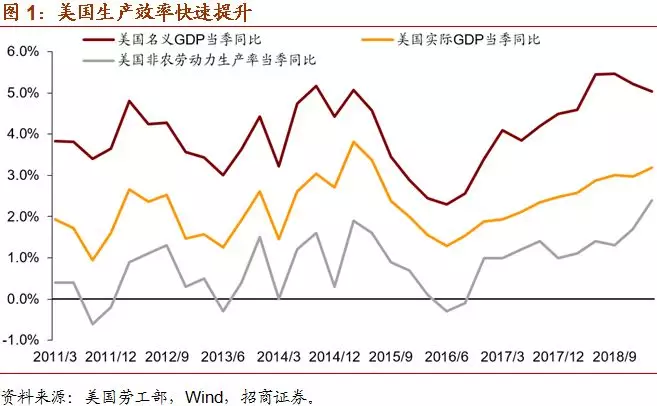

2016年三季度以来,已实际GDP同比增速衡量,美国已经连续改善了11个季度(2016年三季度至2019年一季度),虽然目前我们观察的数据和国内外机构一致预期都显示美国经济在一季度已经触顶,但不确定性仍然存在。事实上在3月底的时候,市场也曾对美国经济在去年下半年见顶抱有一致预期,但一季度美国实际GDP同比增速录得3.2%,再创本轮新高,大超市场预期。

美国这一轮经济上行周期的时间和幅度大大超出了其他经济体,也超出了后次贷危机以来(2011年以来)自己的周期表现,除了川普减税带来的刺激(大体发生在2017年9月至2018年8月)外,更为关键的全要素生产效率的提升,2019年一季度美国非农劳动力生产率同比录得2.4%,高于前值1.7%,也是2011年以来首次突破2%。

我们不清楚,美联储的模型中有没有考虑长周期变化的因素,也许如格罗斯批评的那样,美联储的模型中并没有对长周期的变化做出应有的调整。至少我们从最近几年美联储对于美国经济增速的预估方面可以看出,其错误程度堪称离谱。以本次预估为例,一季度美国实际GDP同比增速录得3.2%,二季度已经基本过完,就算有下行,也比较轻微,这意味着上半年美国经济增速或在3%附近,那么全年要达到联储预估的2.1%,意味着下半年美国经济增速会大幅回落至1%附近,我们认为出现这一情况的概率很低。我们一直倾向于认为,美国经济增速本轮下行会比较温和,背后的原因是次贷危机后美国实体部门债务主要集中在政府。

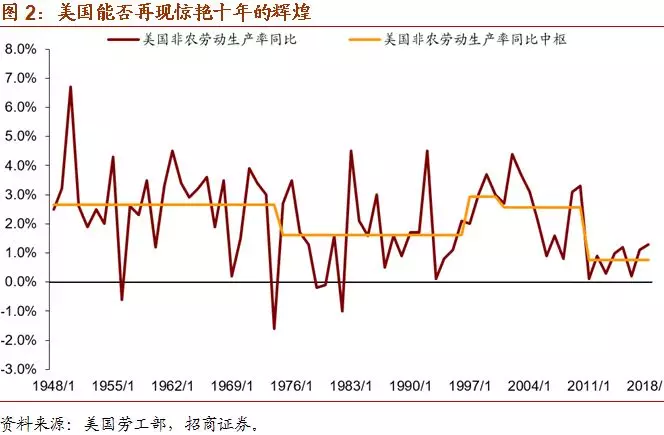

在美十债收益率接近2%的情况下,已经隐含了两次的降息预期;我们还是建议投资者保持谨慎,就我们观察的数据而言,年内联储降息的证据并不充分。由于对经济判断失误较多,联储货币政策制定可能也会比较混乱,市场预期就更是乱上加乱。现有情况下,一种小概率的情况会支持联储放松货币政策,即在实际增速温和回落的背景下,受生产效率持续提升影响,美国潜在增长中枢开始系统上移,也就是说美国会重现耶伦笔下惊艳十年的辉煌。如果这种情况出现,至少短期来看,对于新兴经济体将是一场灾难,对应97/98年的亚洲金融危机。

不过,大概率的情况是,美国的生产效率难以持续上升,目前已近强弩之末。根据格罗斯的研究和我们的补充,2011年之后,全球生产效率系统下降的原因有以下五点:边际收益递减、人口红利衰竭、收入分配集中、保护主义升温、次贷危机冲击;其中前四点是长期因素,目前看不到太多转向的迹象,最后一点是短期扰动,可能已经结束。如果仅仅是短期扰动结束的话,那么生产效率在接近上一轮中枢位置(2001-2010年的2.6%)后,进一步上升的空间和弹性都在下降。

扫码下载智通APP

扫码下载智通APP