汽车板块下半年还有没有机会,你想要的答案都在这里

4月17日开始连续下跌,两个月时间跌去25%,港股汽车股还有机会吗?

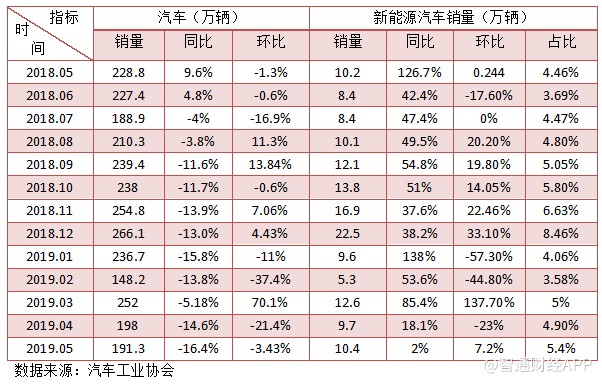

近日,中汽协发布数据显示,2019年5月,国内汽车销量完成191.3万辆,同比下降16.4%,乘用车销量156.1万辆,同比下降17.4%,迄今为止,汽车及乘用车已连续11个月销量下滑,另外,5月份新能源汽车销量10.4万辆,同比仅增长2%,连续两个月增速下滑。

而2019年1-5月,汽车销量1026.6万辆,同比下降13%,乘用车销量839.87万辆,同比下降15.17%,对比往年销量增速,有持续恶化的趋势,而新能源汽车销量46.4万辆,同比增长41.5%,较2018年全年销量增速下降20.2个百分点,占汽车4.52%的份额。

可以看到,无论是整体汽车还是基数较低的新能源汽车销量,今年的销量效果都很差,汽车消费陷入了“萧条”,然而行业最难过的还在后面,下半年预期也不会好过,生存形势依然非常严峻。

下半年将有两个政策方向导致汽车行业分化:一是大部分地区提前实施国六标准,原国五存货去库存压力增大,环保技术提高意味着成本提高,价格战使参与者获得利润将更少,燃油车销量持续恶化;二是各地相继出台对新能源汽车鼓励和扶持政策,对新能源汽车行业带来政策性的消费支撑,消费替代率将得到显著提升。

下面我们将来看看今年以来汽车行业和参与者的具体销量情况,以及下半年还有没有投资机会?

市场观望情绪重

历史数据可以描绘出行业的发展规律及趋势,2010年及以前,国内汽车销量均能实现双位数的高增长,2011-2016年,基本每三年实现一次汽车消费繁荣期。但2016年以后,汽车行业不再重演三年一次繁荣期的规律,增速持续下滑,2018年实现历史首次负增长,2019首五个月负增长恶化。

以下为智通财经APP整理的汽车销量历年情况:

图片来源:数据处理

今年基本过半,下半年有国六压着,预期燃油车的销量仍会持续恶化,而新能源车即使有政策支持,但因续航及充电技术问题,消费主要用途在城市内交通,消费效用较低,且基数也比较小,对整体汽车销量贡献,预计全年汽车销量或呈双位数下滑的趋势。

考虑更为精准细致的分析,我们以月为标准对汽车消费进行研究,智通财经APP观察到,迄今为止,汽车销量已经连续11个月处于销量负增长状态,且2018年9月份以来,基本呈双位数的负增长(2019年3月份除外),5月销量下滑幅度最大。而对于新能源汽车,过往月份基本实现双位数及以上的增长水平,不过5月份仅增长2%。

实际上,近几个月以来,既有减税降费政策利好,又有汽车下乡促进消费等积极信号,但汽车实际销量却持续下滑,可见政策眼下并未对汽车消费产生实质性影响,政策效果或存在时滞现象。但肯定的是,目前汽车消费情绪疲软,消费信心不足,观望情绪浓厚。

数据上看,2019年5月汽车消费指数为56,较4月份有所下降,市场观望情绪较重,5月经销商库存预警指数54%,连续四个月高于2018年同期,且均在荣枯线50%以上,存货清库压力较大。且按照去年消费指数及经销商库存预警情况看,今年下半年大概率销量会持续走低,经销商很大部分时间用在消化库存。

此外,对于汽车消费的刺激,力度最大的还是新能源汽车,一直以来各地都有出台利好新能源汽车政策,主要在需求端给到政策帮助,但补贴退坡带来了利润削弱,使得新能源汽车消费没有大幅度提升的情况下,倒逼参与者的优胜劣汰。下半年,新能源汽车仍是汽车消费的亮点,看点更多的集中在龙头端。

自主品牌压力大

上文主要从整个行业环境上阐述,下半年汽车销量或仍会持续萎靡,但对于各个参与者而言,行业不好的时候才能使做的好的车企脱颖而出,实现行业洗牌,优胜劣汰。

2019年首五个月,各个车企的销量数据都不理想,在列表的7家上市车企中,同比正向增长的仅有两家,分别是比亚迪(01211)和长城汽车(02333),但也仅有单位数的增长,大部分车企录得双位数的下滑,其中上汽作为销量龙头,市场份额24.1%,销量下滑幅度达16.7%。

吉利、广汽及东风首五个月销量虽说跑赢行业,但整体并不容乐观,吉利曾在2018年大市不好的情况下,实现20%的销量增长,和比亚迪一起领跑行业,而今也不能脱离行业的束缚。不过吉利在出口上却大有作为,首五个月累计出口32385辆,占比5.8%,按月看,首2个月、3月、4月及5月出口量分别增长超过6倍、4倍、2倍及2倍。

比亚迪销量相对于行业继续强势,主要是该公司新能源汽车强者愈强,销量增长逆天,首五个月新能源汽车销量119082辆,同比增长达106.04%,跑赢行业64.54个百分点,销量单位数增长主要由于燃油车的拖累。而长城汽车(02333)实现正向增长,一方面去年大幅度下滑导致基数较低,另一方面新车型欧拉系列也带来一定的贡献。

吉利、长城及比亚迪均为纯自主品牌的代表,而广汽、东风、上汽及长安除了自主品牌外,贡献最大的还是合资品牌。不考虑合资,就自主品牌来说,首五个月,广汽销量下滑38.2%,东风销量下滑46.1%,上汽销量下滑13.6%,而长安销量下滑30%。自主品牌销量下滑幅度有点大,首五个月合计下滑19.4%,跑输行业。

根据乘联会数据,2019年首五个月,实现正向增长的仅有日系车,主要是丰田及本田的销量带动。首五个月,广汽丰田销量增长25.12%,广汽本田销量增长18.3%,东风本田销量增长11.89%,而东风日产及一汽丰田销量变化不大,日系车合计销量约为173.33万辆,同比增长5%。

一直保持强势的德系车今年也出现了下滑,奔驰及宝马依然强势,但受大众车拖累,首五个月,北京奔驰及华晨宝马均实现双位数的增长,但市场份额位于龙头的一汽大众和上汽大众均录得负增长,导致德系车出现下滑。此外,美系车及法系车销量分别下滑达22.5%以及53.9%。

新能源强者愈强

上文主要探讨参与者整体的销量对比,因为目前燃油车占比汽车份额仍达95%,而燃油车在燃油经济及性能上,日系车无疑是最受消费者欢迎的,在价格方面和自主中高端品牌形成强烈竞争,由于价格下移,导致大部分自主品牌销量滑坡较厉害。但2019年的看点是新能源汽车。

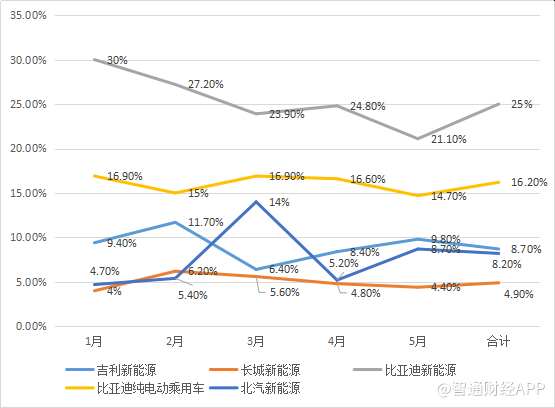

在新能源汽车这块,合资品牌就没什么竞争力了,国内市场份额基本牢牢把握在自主品牌手里,其中吉利、长城、比亚迪及北汽四大品牌的市场份额就近50%。

新能源汽车行业格局出现了一些变化,比亚迪呈现强者愈强的趋势,首五个月,比亚迪新能源汽车销量增长远超过行业水平,市场份额为25%,而2017及2018年为14.6%和19.7%,市占率连续三年不断提高。吉利成为新能源新秀,首五个月市场份额8.7%,超越北汽新能源,仅次于比亚迪。

长城凭借着刚出来的欧拉品牌,首五个月也实现了新能源汽车23251辆的销量,市场份额4.9%,也成为行业的新起之秀,不过整个行业基数仍是较低的,起跑线差距不会很大,后期看谁跑得快,从而占有更大的市场份额。值得注意的是,北汽新能源市场份额从2017年13.3%下滑至8.2%(首五个月)。

注:图为各大车企新能源汽车销量占比总销量份额

此外,广汽新能源没有公布相应的数据,但该公司2018年新能源汽车销量20045辆,市场份额1.6%,同期吉利的市场份额超过4%,从销量数额看,和其他追赶中的车企差距并不大,但追赶速度还是有差异的。

比亚迪领跑新能源汽车,市场份额持续保持第一,这一点未来几年很难撼动,主要因为该公司新能源在全交通领域布局,包括乘用车、客车以及轨道交通等,且已经参透到各个城市中。目前新能源汽车更多的是城市内使用,出租车及共享汽车等对新能源汽车的需求很大,而在这一块,比亚迪已经率先布局且占领了市场。

吉利、广汽和长城新能源在追赶中可以占有一定的市场份额,这些公司也在效仿比亚迪实现全产业链布局。比如吉利最近与国轩高科达成战略合作,推动新能源汽车及配套动力电池系统的市场推广,之前长城汽车就公告与宝马合资成为新能源汽车品牌合资公司,后续也会在电池这块有所动作。

投资机会在哪?

国内自主品牌一般都有自己的经销商销售渠道,而独立的第三方经销商承接更多的是进口品牌和中高端的合资品牌车,在港股上市的经销商中,核心销售的基本都是进口的豪华车型,其中在奔驰及宝马的销售比重均很大。

2018年车市萎靡,但港股经销商的业绩表现却非常好,主要是奔驰及宝马销量强劲,导致豪华车销量逆势双位数增长,实现11.6%的增长,2019年首九个月,汽车销量双位数下滑,而豪华车仍实现5.5%的增长率。

这就出现了一种消费现象:中低端车消费萧条,这部分消费群体保持节制消费;而高端及豪华车却消费强劲,中等收入以上的群体表现出“有钱任性”。

首五个月,北京奔驰及华晨宝马均实现双位数的增长,在一定程度上反映了主要售卖奔驰宝马车型的经销商业绩情况了。中升控股(00881)主要销售的是奔驰车,和谐汽车主要销售宝马车,永达(03669)及正通(01728)核心销售均有奔驰及宝马,这些经销商的业绩或均会逆势增长。

综上而言,港股汽车行业下半年的机会有两个方向,一个是新能源汽车,看好龙头比亚迪,以及新能源新秀吉利汽车,另一个是经销商板块,由于豪华车销量依然保持强劲,而港股经销商中基本销售豪华车型,看好龙头中升控股及永达汽车的业绩表现。

扫码下载智通APP

扫码下载智通APP