网易(NTES.US)1Q19分析:游戏强劲增长,电商盈利改善,教育+音乐注入新动力

本文来自微信公众号“文香思媒”,作者周奕纯。

摘要

网易(NTES.US)总收入受益于游戏和电商继续高增长,毛利率提升与费用率改善驱动净利润大幅超预期。本季度网易总收入同比增长29.5%至RMB183.6亿,环比减少7.5%。其中,游戏收入同比增长35.3%至RMB118.5亿,环比增长7.5%,占总收入的64.6%,为近六个季度最高;电商收入同比增长28.3%至RMB47.9亿,环比减少28.3%。毛利率受游戏业务规模效应、电商运营效率提升及季节性影响改善明显,1Q19总体毛利率为44.1%,同比提升2.1百分点,环比提升5.5百分点。本季度经调整归属股东净利润为RMB30.2亿,同比增长125.6%,环比增长27.9%,超出市场预期35.4%。

游戏多元创新缓解短期压力,出海继续成为重要增长点。本季度游戏收入同比增长35.3%至RMB118.5亿,环比增长7.5%。其中,手游收入达到RMB85.4亿,同比增长35.8%(vs.中国手游行业规模增速18.2% vs. 腾讯手游收入增速-2.3%),环比增长11.2%,占网易游戏收入的72.1%;端游收入为RMB33.1亿,同比增长33.8%,环比减少1.0%。截至一季度末的递延收入为RMB83.5亿,较上季度末增加5.0%,递延收入占TTM游戏收入比例为19.3%,同比降低1.4百分点,环比降低0.5百分点。游戏出海继续成为重要增长点,日本市场表现尤为突出。网易一季度稳居中国出海发行商收入榜Top 3,主要受益于《荒野行动》在日本等市场维持出色表现,位居中国手游出海收入榜Top 3、中国手游在日本收入Top 1。

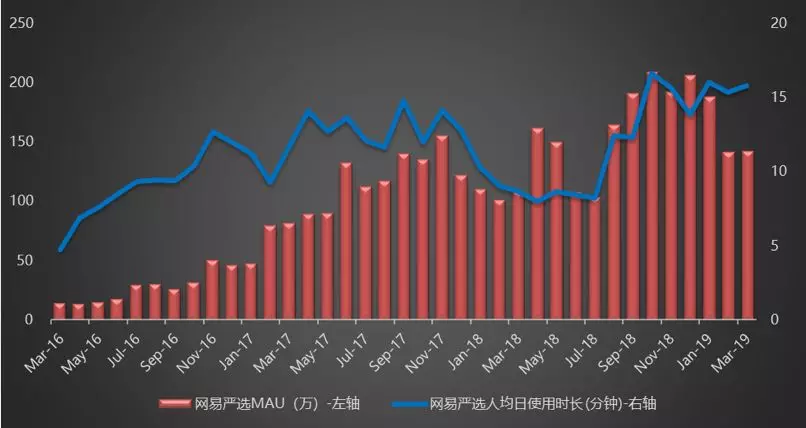

电商受益结构优化驱动毛利率改善,进一步加码线下布局。1Q19网易电商业务收入达到RMB47.9亿,同比增长28.3%,环比减少28.3%,占总收入的26.1%;本季度毛利率为10.2%,同比提升0.7百分点,环比提升5.7百分点。用户方面,1Q19网易考拉MAU超过1,300万,同比增长79%,考拉会员数同比近翻倍,单用户平均支出稳步提升;网易严选平均MAU同比增长47%。此外,网易电商加码布局线下,考拉工厂店启动规模化扩张。网易考拉2019年将在全国开设12家线下全球工厂店,并以加盟为主要模式。

云音乐用户与付费继续增长,探索“音乐+社交”新模式。1Q19网易云音乐MAU达到1.3亿,同比增长26.6%,环比增长8.7%;付费会员规模同比增长超一倍,付费率提升明显。2019年5月,云音乐内测“因乐交友”小程序,打造音乐版Tinder,基于音乐口味、听歌及收藏行为等数据进行好友推荐匹配,将音乐作为人与人之间的连接纽带,促进社交关系达成。目前的盈利模式包括会员订阅和付费特权。

有道基于“工具+内容+硬件”生态,成就8亿用户的互联网教育独角兽。网易有道成立于2006年,并于2014年正式进军互联网教育行业,重点发力K12在线教育,逐步形成了涵盖工具、内容和智能硬件等在内的教育产品体系,以学习工具为入口积累大规模用户,通过优质师资教研提供课程内容,结合AI优化学习体验,并以智能硬件为增值服务提高用户粘性与续费。目前有道全平台用户规模超过8亿,DAU超过2,200万。网易有道于2018年4月完成首轮融资,投后估值达到11.2亿美元。

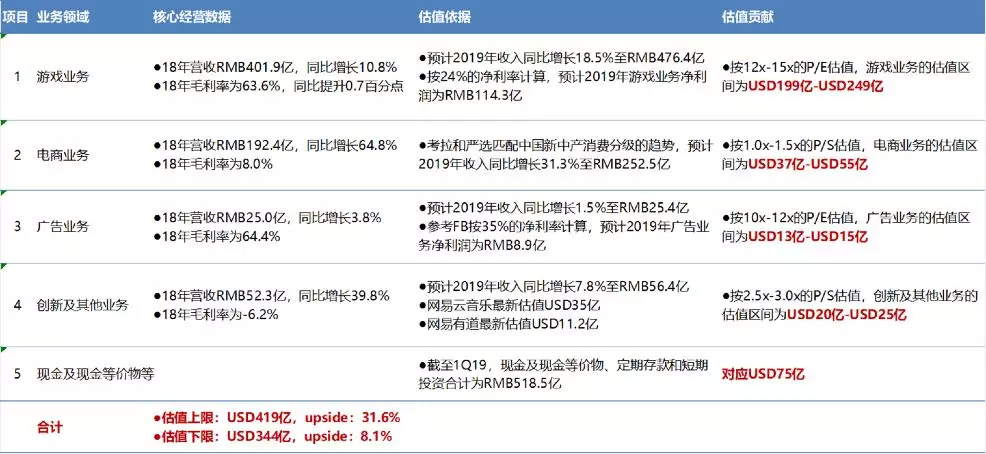

估值:网易当前市值对应FY19的市盈率为22.6x,位于公司历史动态估值中部偏上。考虑到网易游戏创新迭出,多元化精品手游矩阵叠加长线运营能力奠定优势地位,同时出海持续贡献增量业绩;电商业务继续高增长,中长期来看盈利能力仍有提升空间;云音乐作为基于年轻圈层的音乐社区具备长期价值;有道教育受益K12在线教育快速发展,有望成为新增长点;每ADS现金$59.8以及长期稳定25%的分红率,我们看好网易公司的长期投资价值。基于SOTP估值法,网易的合理估值范围为USD344-419亿,较当前市值存在8.1%-31.6%的上涨空间,估值中值对应目标价$298。

风险提示:政策风险,宏观经济风险,竞争加剧,游戏业务增速放缓,新游上线进度不及预期,游戏出海表现不及预期,电商业务毛利率下滑,云音乐变现不及预期,教育业务增速放缓,汇率风险

目录

正文

1.核心观点

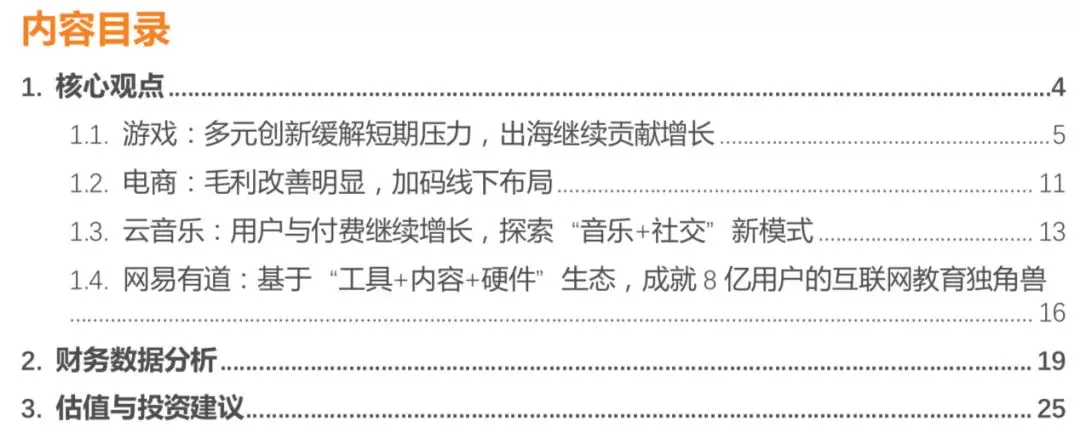

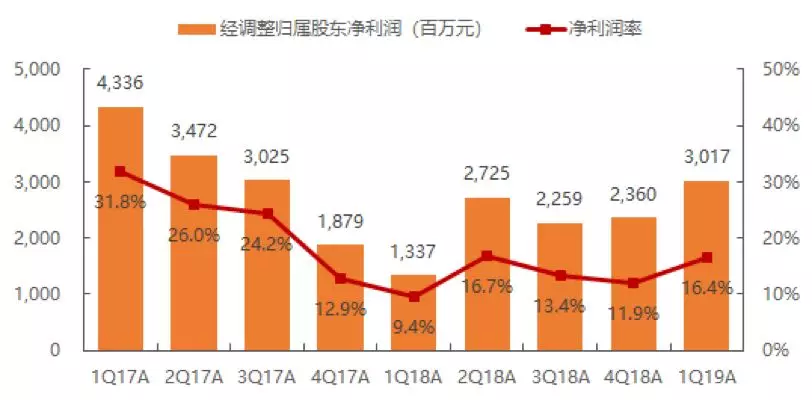

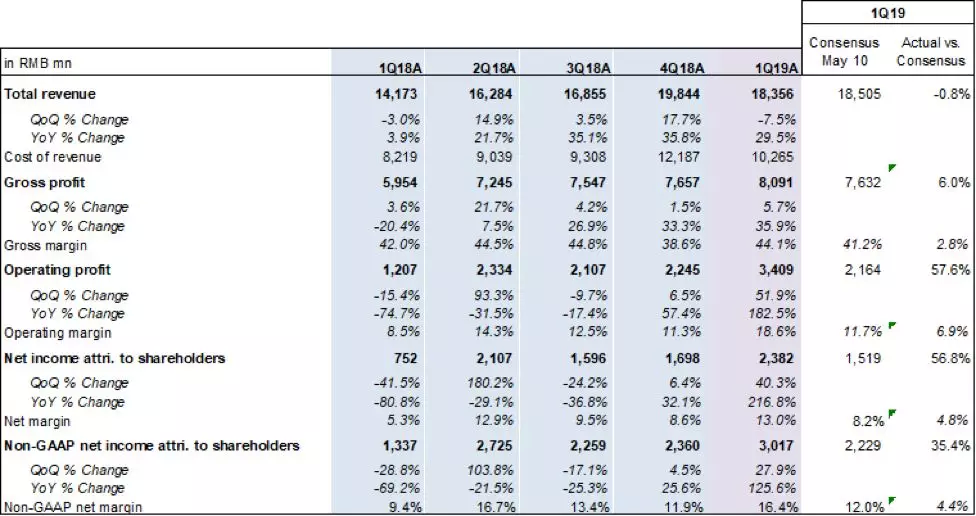

网易总收入受益于游戏和电商继续高增长,毛利率提升与费用率改善驱动净利润大幅超预期。本季度网易总收入同比增长29.5%至RMB183.6亿,环比减少7.5%。其中,游戏业务收入同比增长35.3%至RMB118.5亿,环比增长7.5%,占总收入的64.6%,为近六个季度最高;电商业务收入同比增长28.3%至RMB47.9亿,环比减少28.3%,占总收入的26.1%。毛利率受游戏业务规模效应、电商运营效率提升及季节性影响改善明显,1Q19总体毛利率为44.1%,同比提升2.1百分点,环比提升5.5百分点。本季度经调整归属股东净利润为RMB30.2亿,同比增长125.6%,环比增长27.9%,超出市场预期35.4%;经调整净利率为16.4%,同比提升7.0百分点,环比提升4.5百分点。

图1:网易总收入和经调整归属股东净利润(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

图2:网易营收结构(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

1.1. 游戏:多元创新缓解短期压力,出海继续贡献增长

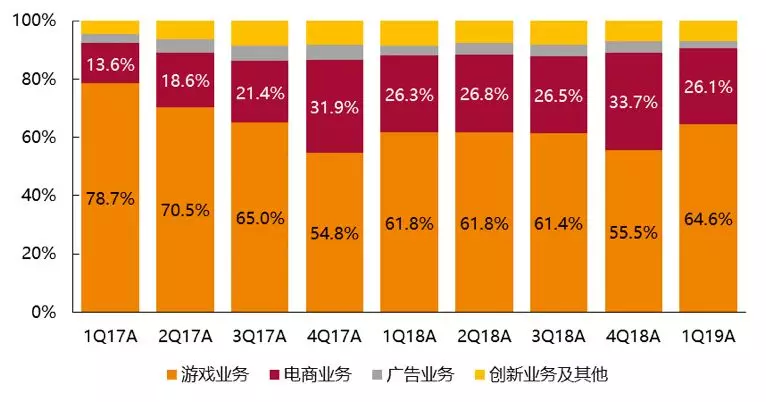

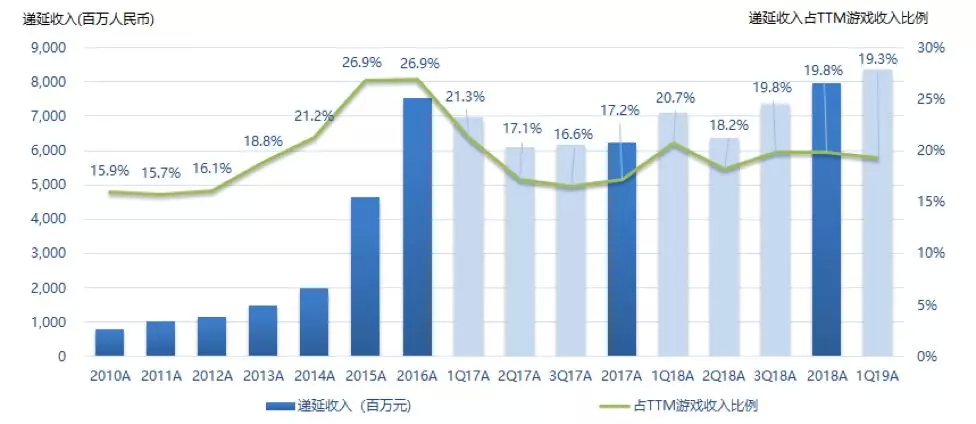

精品化叠加长线运营缓解新游匮乏压力,驱动网易游戏收入继续高增长。本季度游戏收入同比增长35.3%至RMB118.5亿,环比增长7.5%。其中,1Q19手游收入达到RMB85.4亿,同比增长35.8%(vs. 中国手游行业规模增速18.2% vs. 腾讯手游收入增速-2.3%),环比增长11.2%,占网易游戏收入的72.1%;端游收入为RMB33.1亿,同比增长33.8%,环比减少1.0%。截至一季度末的递延收入为RMB83.5亿,较上季度末增加5.0%,递延收入占TTM游戏收入比例为19.3%,同比降低1.4百分点,环比降低0.5百分点。

图3:网易游戏业务收入同比增速(1Q11A-1Q19A)

资料来源:公司公告,天风证券研究所

图4:网易递延收入及占TTM游戏收入比例(2010A-2018A;1Q19A)

资料来源:公司公告,天风证券研究所

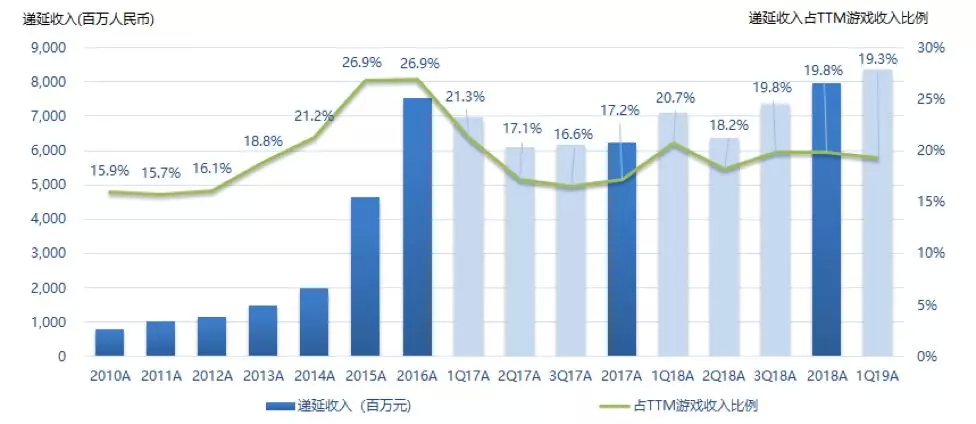

本季度网易新游发行数量大幅减少,预期二季度起明显改善。根据App Annie数据,网易自2018年起新游发行数量呈减少态势,游戏上线节奏明显放缓,到2019年一季度新游发行量达到近三年的最低点。结合后续的游戏pipeline来看,预期二季度开始新游上线数量明显增多。其中,基于《梦幻西游》IP的《梦幻西游3D》手游、基于《阴阳师》IP的《阴阳师:百闻牌》(原《代号SSR》)和《阴阳师:妖怪屋》,以及沙盒战术竞技新游《堡垒前线:破坏与创造》等均有望驱动网易游戏再迎高增长。

图5:网易季度手游发行数量(1Q14A-2Q19)

资料来源:App Annie(2019年5月21日),天风证券研究所

基于多元化与精品化策略,网易游戏在持续创新中展现强劲生命力。端游方面,《逆水寒》自Q3上线以来凭借高品质实现逆势增长,结合文化传承相关的内容创新,带动网易端游收入同比增速进一步提升至33.8%,我们预计《逆水寒》将继续带来增量流水贡献;手游方面,18年Q4上线的《明日之后》继续取得突出的流水表现,同时通过玩法创新(比如《阴阳师》引入Battle Pass,《决战!平安京》新增自走棋模式)、IP化运营(《阴阳师》推出多款同IP新游以及丰富的衍生内容)、以及IP联运(比如《阴阳师》与《BLEACH》、《神都夜行录》与《镇魂街》等)等推动已有游戏持续焕发活力。

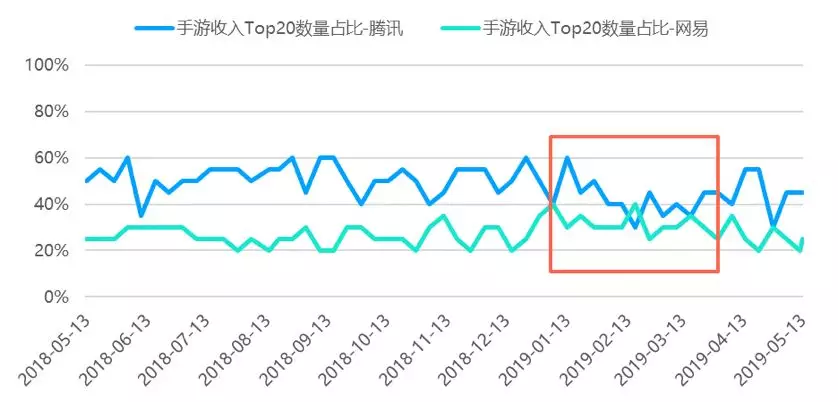

从网易的手游矩阵来看,我们根据iOS中国游戏畅销榜统计Top 20手游,网易的精品手游长期稳居榜内,1Q19高流水排名游戏数量明显增多,约占Top 20中的30%,填补了本季度新产品匮乏的流水增量缺失。

图6:腾讯和网易-中国手游iOS收入Top20数量占比(2018年5月13日-2019年5月13日)

资料来源:App Annie,天风证券研究所

图7:网易核心手游在中国iOS游戏畅销榜Top20排名变化趋势(2018年5月13日-2019年5月13日)

资料来源:App Annie,天风证券研究所

图8:《决战!平安京》“麻将棋”模式

资料来源:《决战!平安京》APP,天风证券研究所

图9:《阴阳师》IP衍生内容

资料来源:2019年网易互动娱乐产品发布会,天风证券研究所

图10:网易游戏产品IP联动情况梳理

资料来源:2019年网易互动娱乐产品发布会,天风证券研究所

图11:网易游戏产品线

资料来源:2019年网易互动娱乐产品发布会,网易游戏官网,TapTap,天风证券研究所

注:游戏产品名称加粗的为尚未上线的新产品。

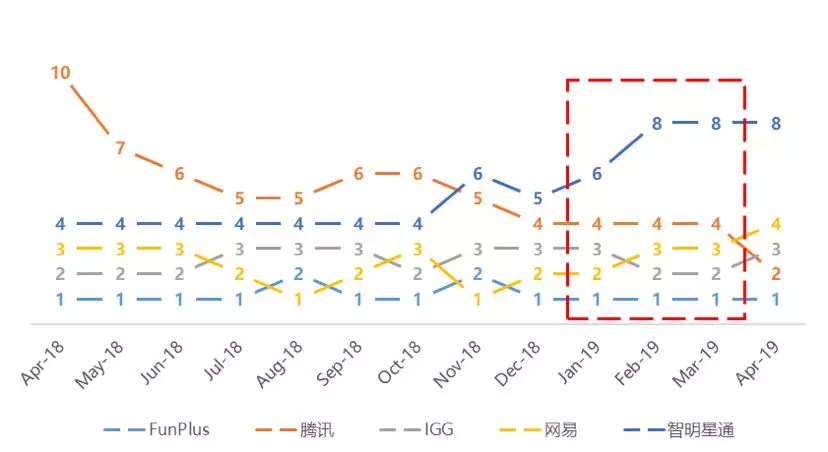

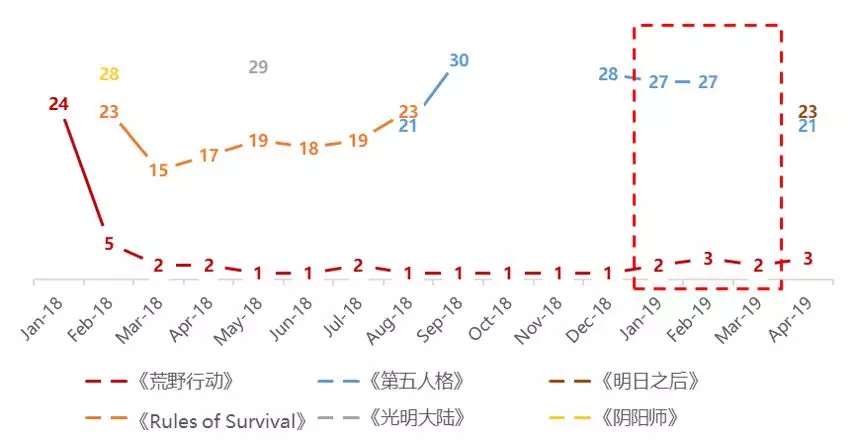

游戏出海继续成为网易的重要增长点,日本市场表现尤为突出。根据App Annie,网易一季度稳居中国出海发行商收入榜Top 3,主要受益于《荒野行动》在日本等市场维持出色表现,位居中国手游出海收入榜Top 3、中国手游在日本收入Top 1(根据Sensor Tower,1Q19收入超过1亿美元,是《PUBG Mobile》在当地收入的5倍);《第五人格》自12月重回出海收入Top 30,19年1-2月维持在第27名,Q1在日本位居收入榜第9名,并于4月首次进入日本iOS收入榜Top 5。同时,《明日之后》、《量子特攻》于4月在日本上线,并均登顶iOS下载榜。公司计划今年在日本和韩国上线《神都夜行录》。随着网易将精品手游推向全球市场,我们看好网易游戏在海外市场获得更多认可并取得可观的增长。

图12:中国APP发行商出海收入排名(iOS & Google Play,2018年4月-2019年4月)

资料来源:App Annie,天风证券研究所

图13:中国手游出海收入Top 30中网易产品排名趋势(iOS & Google Play,2018年1月-2019年4月)

资料来源:Sensor Tower,天风证券研究所

图14:中国手游在日本收入Top 20(iOS & Google Play,1Q19A)

资料来源:Sensor Tower,天风证券研究所

图15:中国手游在日本下载量Top 20(iOS & Google Play,1Q19A)

资料来源:Sensor Tower,天风证券研究所

1.2. 电商:毛利改善明显,加码线下布局

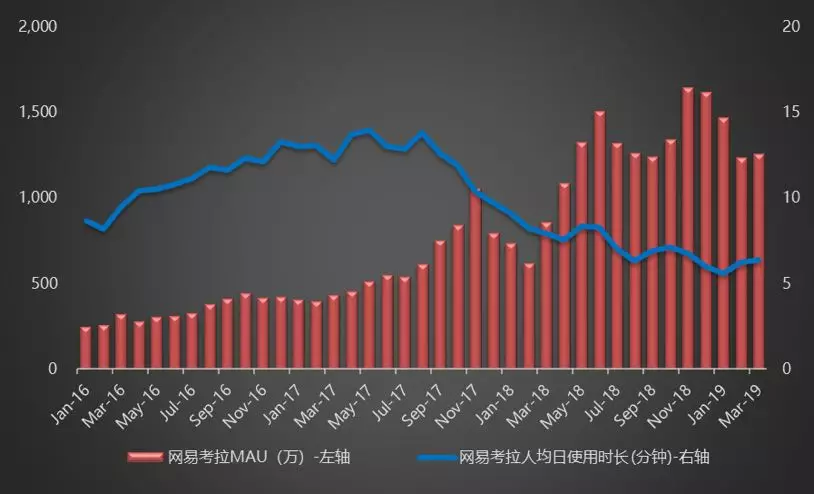

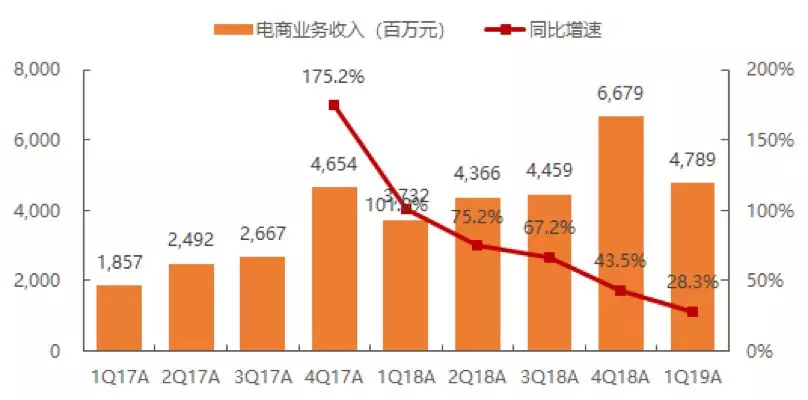

电商受益结构优化及效率提升,驱动毛利率改善明显。1Q19网易电商业务收入达到RMB47.9亿,同比增长28.3%,环比减少28.3%,占总收入的26.1%;本季度毛利率为10.2%,同比提升0.7百分点,环比提升5.7百分点。用户方面,1Q19网易考拉MAU超过1,300万,同比增长79%,根据管理层在业绩会披露,网易考拉会员数同比近翻倍,单用户平均支出稳步提升;本季度网易严选平均MAU同比增长47%。

图16:网易考拉MAU和单用户日使用时长(2016年1月-2019年3月)

资料来源:QuestMobile,天风证券研究所

图17:网易严选MAU和单用户日使用时长(2016年1月-2019年3月)

资料来源:QuestMobile,天风证券研究所

加码布局线下,考拉工厂店启动规模化扩张。本季度网易考拉陆续开设多家线下门店,包括1月在杭州开设的首家线下旗舰店,3月开设上海线下店,以及4月底在杭州开业的全球工厂店。基于平台大数据,考拉支持线下门店精选合适的商品上架,实现线上与线下数据互通,到店消费者可享受线上下价格同步、考拉黑卡会员折扣优惠等,以线下流量反哺线上,提供“新消费”体验。根据36氪,网易考拉2019年将在全国开设12家线下全球工厂店,并以加盟为主要模式,即由考拉提供商品、物流仓储及大数据支持等一整套解决方案,加盟商负责门店的选址及具体运营工作,通过规模化扩张实体门店,强化线下销售,进一步促进工厂品牌孵化。

图18:网易考拉和严选线下门店布局

资料来源:36氪,亿邦动力网,网易新闻,天风证券研究所

图19:网易考拉旗舰店

资料来源:网易新闻,天风证券研究所

1.3. 云音乐:用户与付费继续增长,探索“音乐+社交”新模式

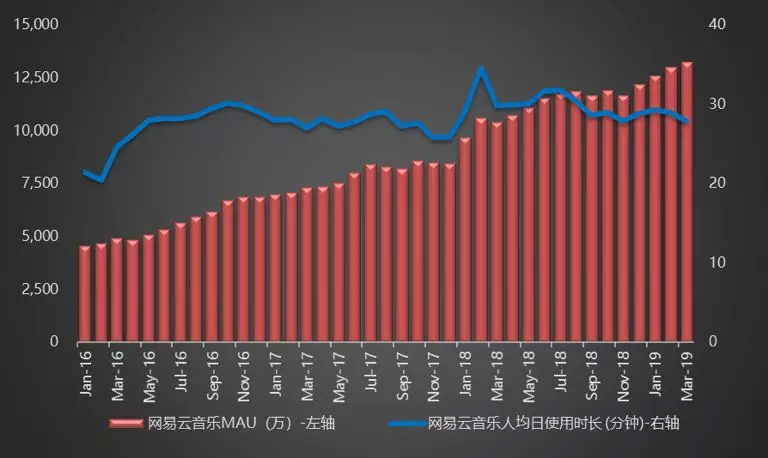

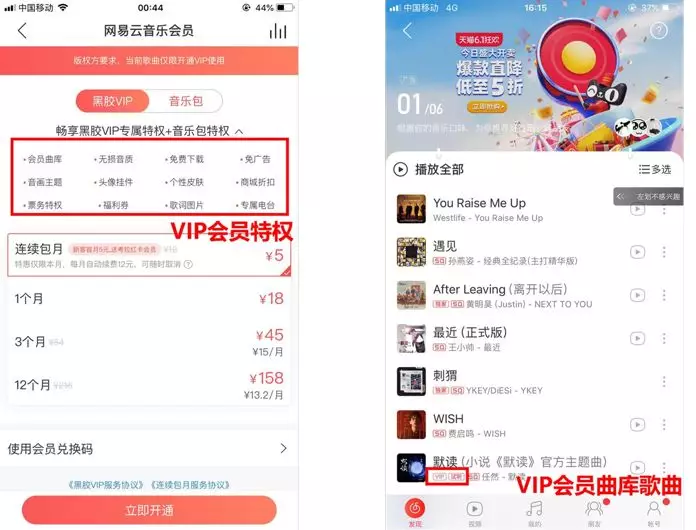

网易云音乐用户持续增长,付费率大幅提升。根据QuestMobile数据,2019年一季度网易云音乐平均MAU达到1.3亿,同比增长26.6%,环比增长8.7%,人均单日使用时长接近29分钟,用户规模与使用粘性继续提升。同时,付费会员大幅增长,根据公司管理层披露,本季度云音乐的付费会员规模同比增长超一倍,付费率提升明显。

图20:网易云音乐MAU及单用户日使用时长(2016年1月-2019年3月)

资料来源:QuestMobile,天风证券研究所

图21:网易云音乐VIP会员

资料来源:网易云音乐APP,天风证券研究所

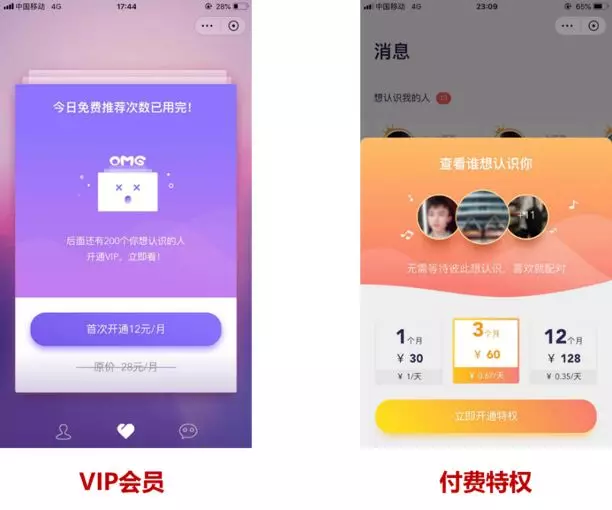

试水“音乐+社交”,打造音乐版Tinder。2019年5月,网易云音乐内测“因乐交友”小程序,需要新建昵称和上传头像,不影响云音乐账号,基于音乐口味、听歌及收藏行为等数据进行好友推荐匹配,每天可获得300个推荐用户(其中前100个免费),将音乐作为人与人之间的连接纽带,促进社交关系达成。在匹配过程中,用户可通过个人资料卡了解匹配用户的基本信息(包括性别、年龄、身高、星座、城市、行业)、标签(由用户自己添加)、自我介绍,以及听歌相似度(包括总体相似比例,相同的收藏、喜好、推荐情况等),并可点击查看相册等详细资料,选择“想认识”或不想认识,也可通过左右滑动切换推荐。当双方互相“想认识”,即可开始聊天。

从盈利模式来看,“因乐交友”目前的盈利模式包括会员订阅和付费特权。1)VIP会员:费用为12元/月,可提升5倍匹配成功率,获得无限次“想认识”、3倍用户推荐(相比非会员每天多200个推荐用户)、专属头像挂件等;2)付费特权:定价包括30元/月、60元/3个月、128元/12个月三档,开通即可直接查看“想认识”自己的用户,进行高效匹配。

目前,“因乐交友”还处于内测阶段,通过小程序的形式实现低成本、高灵活的社交业务探索。此外,网易云音乐还推出“音乐密友”,结合每日歌曲推荐、听歌喜好及收藏行为等综合计算相似度,每天更新好友推荐,促进云音乐账号的好友关注达成。基于云音乐较年轻的用户群体、较高的用户粘性以及超过7万名独立音乐人入驻打造原创内容生态,我们看好网易云音乐作为基于年轻圈层的音乐社区的长期价值。

图22:网易云音乐“因乐交友”小程序界面

资料来源:网易云音乐APP,天风证券研究所

图23:网易云音乐“因乐交友”盈利模式

资料来源:网易云音乐APP,天风证券研究所

图24:网易云音乐“音乐密友”界面

资料来源:网易云音乐APP,天风证券研究所

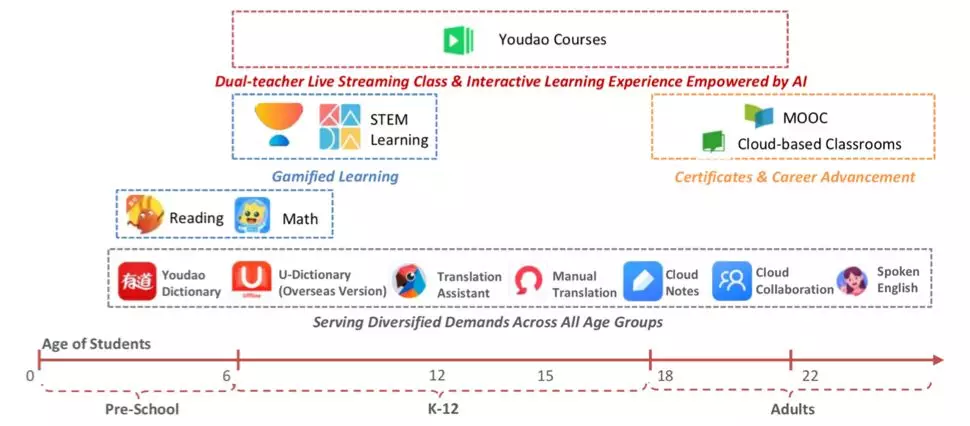

1.4. 网易有道:基于“工具+内容+硬件”生态,成就8亿用户的互联网教育独角兽

网易有道基于“工具+内容+硬件”的多元产品体系,覆盖8亿用户成就互联网教育独角兽。网易有道成立于2006年,是网易旗下的教育科技公司,2014年推出在线教育内容产品,正式进军互联网教育行业,并逐步形成了涵盖工具、内容和智能硬件等在内的教育产品体系,核心产品包括网易有道词典、有道精品课、有道翻译官、有道云笔记等。有道以学习工具为入口积累大规模用户,通过优质师资教研提供课程内容,结合AI优化学习体验,并将智能硬件作为增值服务提高用户粘性与续费。此外,网易旗下其他业务比如网易邮箱等亦对有道产品进行导流。目前,网易有道全平台用户规模超过8亿,日活跃用户超过2,200万,其中有道词典覆盖超过7亿用户,是网易在互联网教育领域的入口级产品。

2019年3月,网易有道完成与杭州网易教育产品部(旗下产品包括“网易云课堂”、“中国大学MOOC”)的整合,未来将重点聚焦K12培训领域。从融资历史来看,网易有道于2018年4月完成慕华投资领投、君联资本参投的首轮融资,投后估值达到11.2亿美元。

图25:网易有道在线教育布局

资料来源:公司公告,天风证券研究所

图26:网易有道在线教育产品矩阵

资料来源:公司官网,天风证券研究所

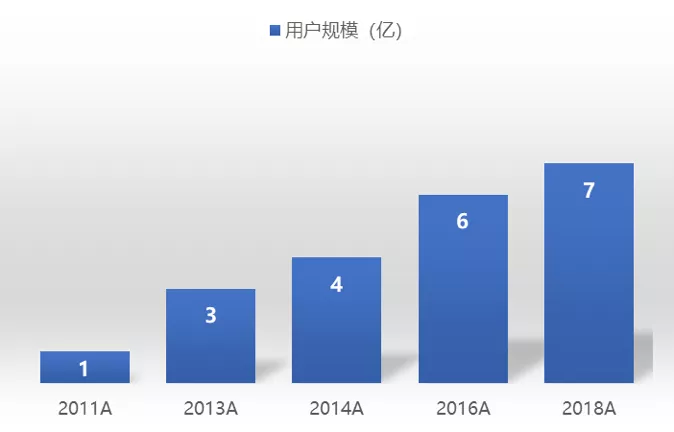

图27:网易有道词典用户规模(2011A-2018A)

资料来源:公司官网,天风证券研究所

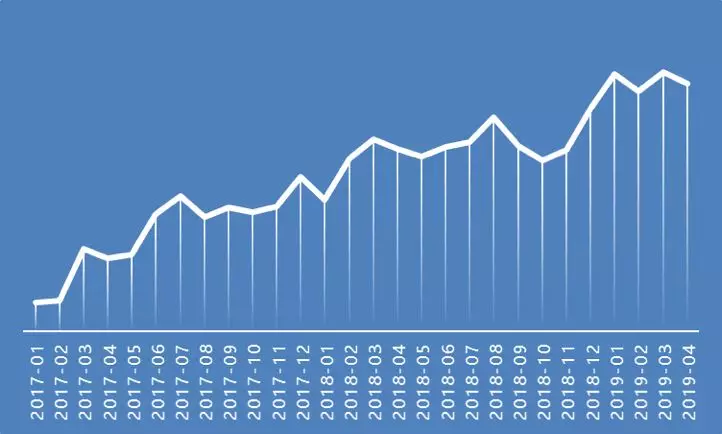

有道精品课重点发力K12,用户与变现翻倍增长。有道精品课主打名师直播大班课程,重点覆盖K12在线教育,并延伸至学前教育、大学教育、考证、考研、编程培训等领域。2017年有道精品课的注册学生数量超过300万,营收同比增长5.3倍。2018年课程报名人次2,000万,服务用户500万,其中K12用户数增长5倍,营收增长3倍,K12业务续费率达到70%-80%,课程收入首次超过广告成为网易有道的第一大收入来源。根据QuestMobile数据,有道精品课1Q19 MAU为327万,同比增长52%,环比增长32%。我们看好网易有道基于流量矩阵、优质内容和领先技术,继续受益K12在线教育快速发展,用户与收入有望延续高增长。

图28:有道精品课产品界面

资料来源:有道精品课APP,天风证券研究所

图29:有道精品课月度活跃用户增长趋势(2017年1月-2019年4月)

资料来源:QuestMobile,天风证券研究所

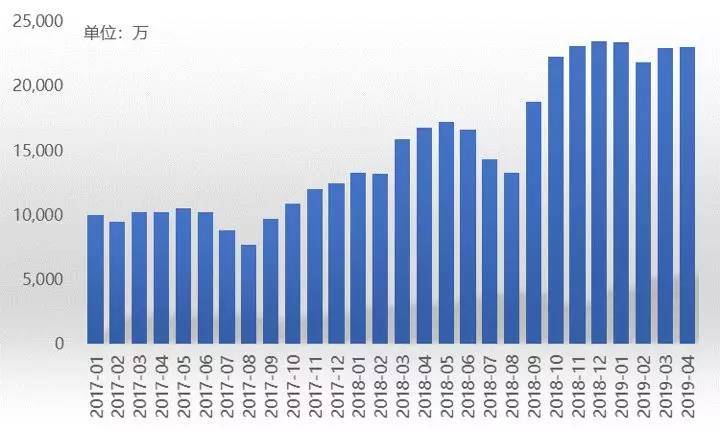

图30:中国K12行业APP月度活跃用户规模(2017年1月-2019年4月)

资料来源:QuestMobile,天风证券研究所

2.财务数据分析

收入:1Q19网易总收入达到RMB183.6亿,同比增长29.5%,环比减少7.5%,低于市场预期0.8%。

图31:网易总收入及同比增速(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

1) 游戏业务:1Q19游戏收入为RMB118.5亿,同比增长35.3%,环比增长7.5%,占总体收入的64.6%;

手游:1Q19手游收入达到RMB85.4亿,同比增长35.8%,环比增长11.2%,占网易游戏收入的72.1%,同比提升0.3百分点,环比提升2.4百分点;

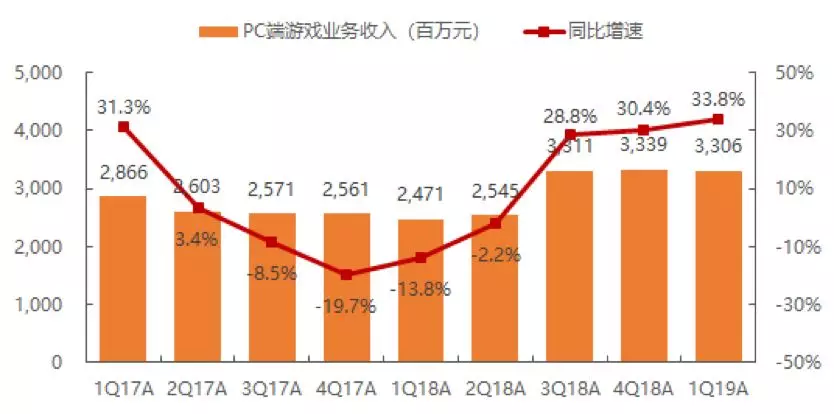

端游:1Q19端游收入为RMB33.1亿,同比增长33.8%,环比减少1.0%。

图32:网易游戏业务收入及同比增速(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

图33:网易移动游戏业务收入及同比增速(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

图34:网易PC游戏业务收入及同比增速(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

2) 电商业务:1Q19电商收入达到RMB47.9亿,同比增长28.3%,环比减少28.3%,占总收入的26.1%;

3) 广告业务:1Q19广告收入为RMB4.4亿,同比和环比分别减少5.1%和42.3%,占总收入的2.4%;

4) 创新业务及其他:1Q19收入为RMB12.8亿,同比增长5.0%,环比减少7.8%,占总收入的7.0%。

图35:网易电商业务收入及同比增速(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

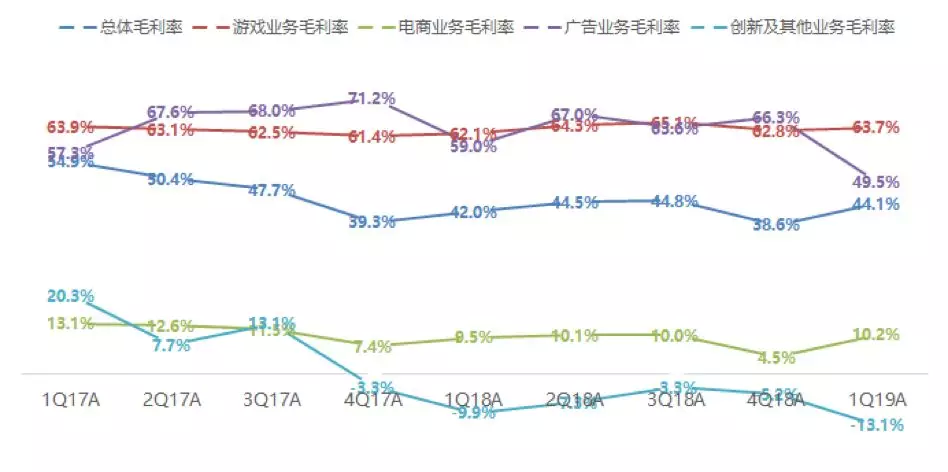

毛利率:1Q19总体毛利率为44.1%,同比提升2.1百分点,环比提升5.5百分点。

1) 游戏业务:1Q19毛利率为63.7%,同比提升1.6百分点,环比提升0.9百分点,主要受益于规模效应体现;

2) 电商业务:1Q19毛利率为10.2%,同比提升0.7百分点,环比提升5.7百分点,同比提升是由于考拉和严选销售规模增加以及运营流程改善,环比提升主要受季节性因素影响;

3) 广告业务:1Q19毛利率为49.5%,同比下降9.4百分点,环比下降16.8百分点,主要是受到宏观经济及竞争环境影响,以及人员成本与内容采购成本增加,环比亦受季节性因素影响;

4) 创新业务及其他:1Q19毛利率为-13.1%,同比和环比分别下降3.2百分点和7.9百分点,主要是由于部分相对高毛利的平台型业务收入占比下降,同时网易云音乐显现的规模经济带来一定缓和。

图36:网易总体毛利率及分业务毛利率(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

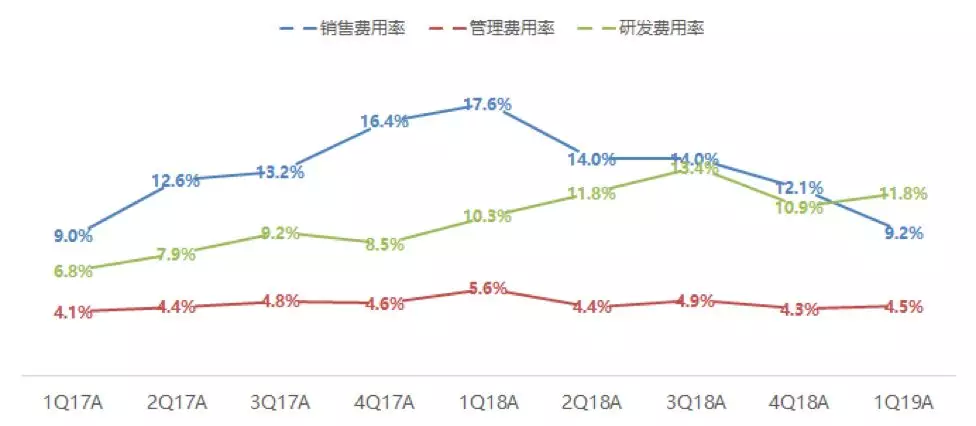

费用率:本季度销售费用率为9.2%,同比降低8.3百分点,环比降低2.9百分点,主要是游戏和电商推广减少;管理费用率为4.5%,同比降低1.2百分点,环比提升0.2百分点;研发费用率为11.8%,同比提升1.5百分点,环比提升0.9百分点。

图37:网易运营费用率(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

营业利润:1Q19营业利润同比增长182.5%至RMB34.1亿,环比增长51.9%,营业利润率为18.6%,同比提升10.1百分点,环比提升7.3百分点。

图38:网易营业利润及营业利润率(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

经调整归属股东净利润(Non-GAAP):1Q19经调整归属股东净利润为RMB30.2亿,同比增长125.6%,环比增长27.9%,超出市场预期35.4%;经调整净利率为16.4%,同比提升7.0百分点,环比提升4.5百分点。

图39:网易经调整归属股东净利润及净利率(1Q17A-1Q19A)

资料来源:公司公告,天风证券研究所

图40:网易业绩与一致预期对比表(1Q19)

资料来源:公司公告,Bloomberg,天风证券研究所

现金及现金等价物等:截至2019年3月31日,现金及现金等价物、定期存款和短期投资合计为RMB518.5亿,每ADS现金达到$59.8。

股利及股息率:1Q19股息为每ADS $0.69,占当期归属股东净利润的25.1%。

递延收入:截至1Q19,递延收入为RMB83.5亿,较上季度末增加5.0%,递延收入占TTM游戏收入比例为19.3%,同比降低1.4百分点,环比降低0.5百分点。

图41:网易递延收入及占TTM游戏收入比例(2010A-2018A;1Q19A)

资料来源:公司公告,天风证券研究所

3.估值与投资建议

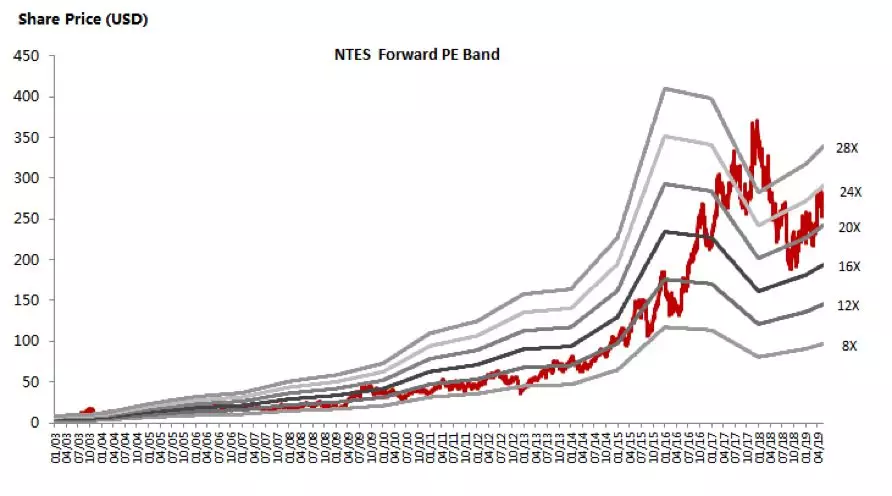

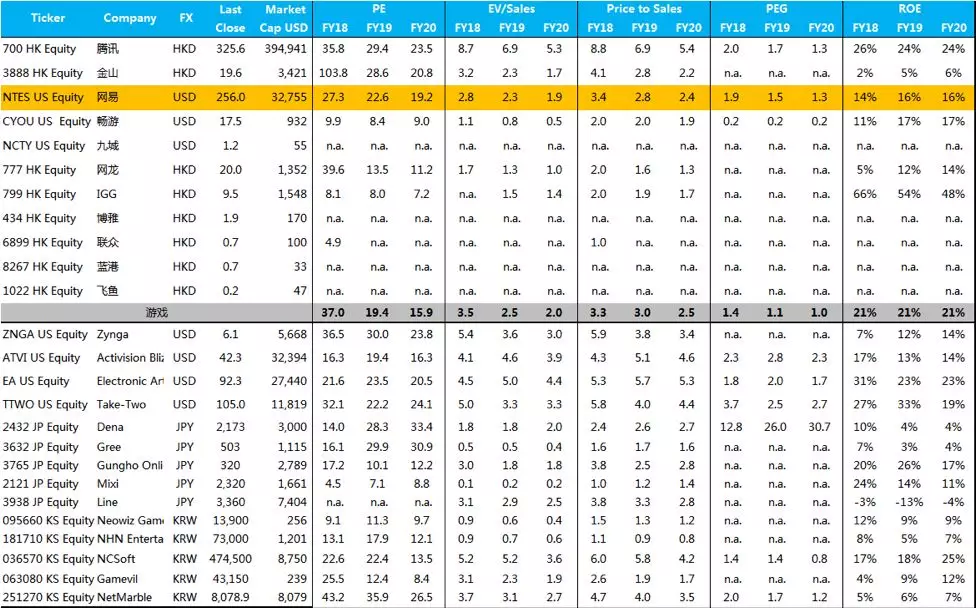

估值:网易当前市值对应FY19的市盈率为22.6x,相较动视暴雪高16.5%,位于公司历史动态估值中部偏上。考虑到网易游戏创新迭出,多元化精品手游矩阵叠加长线运营能力奠定优势地位,同时出海持续贡献增量业绩;电商业务继续高增长,中长期来看盈利能力仍有提升空间;云音乐作为基于年轻圈层的音乐社区具备长期价值;有道教育受益K12在线教育快速发展,有望成为新增长点;公司每ADS现金$59.8以及长期稳定25%的分红率,我们看好网易公司的长期投资价值。基于SOTP估值法,我们认为网易的合理估值范围为USD344-419亿,较当前市值存在8.1%-31.6%的上涨空间,估值中值对应目标价$298。

图42:网易公司SOTP估值(基于我们预测)

资料来源:公司公告,天风证券研究所

图43:网易Forward PE Band

资料来源:Bloomberg(2019年5月28日),天风证券研究所

图44:全球主要游戏公司估值对比表(基于一致预期)

资料来源:Bloomberg(2019年5月28日),天风证券研究所

扫码下载智通APP

扫码下载智通APP