Sell in May的历史检验:在港股是成立的

本文来源微信公众号“学恒的海外观察”,作者国信证券分析师王学恒。原标题为《Sell in May的历史检验》。

美股4月震荡中新高,美联储不加息不降息

4月美联储尚未正式宣布走出加息周期,短期也否认了降息的恰当性,短期来看,美联储还将维持目前“不加息、不降息”的货币政策。3月份,PCE、核心PCE基本处在下降趋势中,带来的影响是实际时薪的攀升,实际时薪是股市与个人消费支出的前导指标,当下实际时薪的走高,标志着美国消费的预期并不差。

综合来看,目前判断2019年美国经济的风险不大,但也不是高奏凯歌式的良好,可视为经济处在受到加息周期、全球经济放缓影响下的逐渐复苏期。我们判断今年美股的振荡格局没有改变,在标普、纳斯达克创了新高之后,可能会受到1)季报低于预期;2)回购数量减少;3)贸易冲突;4)美联储货币政策的不稳定等因素的影响,有二次探底的需要。

A股:房地产调控依旧是2019年的主旋律

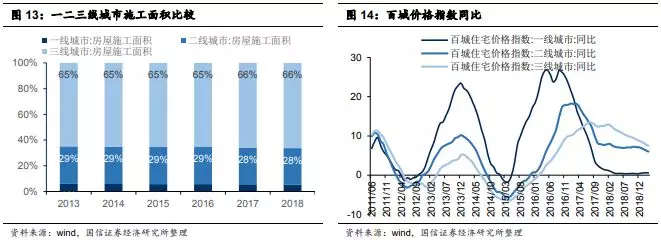

今年的一线、强二线的地产价格将会复苏,压力在三、四线。如果分解房地产对上游企业盈利能力的影响,三线起到了主导作用。这个比例最近5年比较均衡,三线城市大约占到总施工量的65%,二线接近30%,一线5%左右。自2016年10月的地产调控以来,地产价格走势不同于以往范式,比较明显的趋势是:二、三线房价并没有回落(如一线那样),而是一直保持快速增长的趋势,体现为同比数据并未转负。

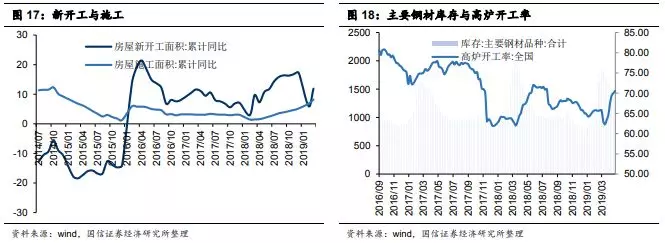

拿地与销售数据,加之棚改低于预期,都反应新开工最终还是将出现调整,倘若我们判断1月份新开工已经形成了年内下行趋势的起点,则大概率5月开始,施工将开始转向弱势。从4月的钢铁库存与高炉开工率来看,依然保持强势(库存低,开工率高),尚未出现该信号。

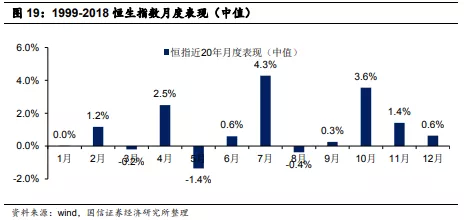

历史检验,Sell in May在港股是成立的

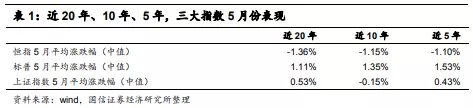

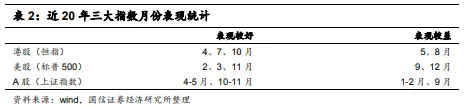

考察1999-2018年,我们得到港股5月表现是一年中最差的时间,月度跌幅为1.4%,而7月则是表现最好的月份,月度涨幅4.3%,因此有“五穷六绝七翻身”之说。所以,投资港股,7月、10月、4月是三个胜算较大的月份,5月、8月、2月是三个亏损概率较高的月份。“5月卖出”对A股、美股的适用性不强(检验数据得到:投资A股不要错过2、3、11月,规避9、12月;投资美股不要错过4-5月、10-11月,规避1-2月、9月)。

报告正文

01 美股4月震荡中新高

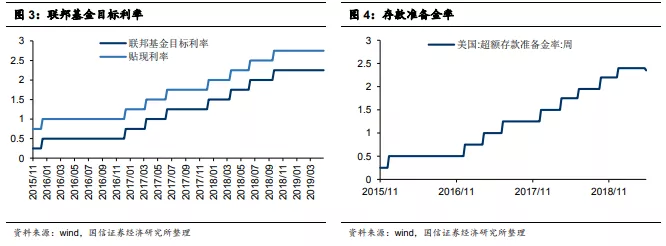

目前美国的货币政策是不加息、不降息:5月2日,美联储宣布维持联邦基金利率在2.25%-2.50%不变,符合市场普遍预期的按兵不动;将超额准备金率(IOER)从2.4%调整到2.35%。

从十年期国债收益率表现来看,美国经济的远期前景依然为投资人所担心,自2018年10月以来,美债收益率振荡下行,2019年前4个月始终保持弱势,尽管10年国债与2年国债收益率尚未出现倒挂,但10年国债收益率与3个月国债收益率已经出现过瞬间倒挂。

目前,美联储尚未正式宣布走出加息周期,短期也否认了降息的恰当性。理由是,倘若几个月后,如果通胀再度起来,那么美国政府“急切呼吁”的降息,显然是令人费解的。因此,短期美联储还将维持目前“不加息、不降息”的货币政策。

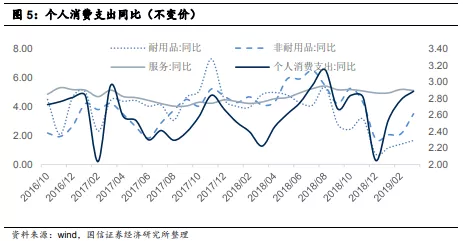

时薪上涨,消费反弹:如果从消费的角度,最近3个月,美国消费数据反弹的非常明显,从去年12月的2.05%同比增长,到2019年3月的2.89%。主要是由于服务消费同比还在一个较高的水平,同时,耐用品与非耐用品都发生了一定幅度的反弹。

由于3月份,PCE、核心PCE基本处在下降趋势中,对此,鲍威尔的判断是:近期核心通胀下滑“出乎意料”,可能是一些“暂时的”因素在起作用,与美联储加息没有关联,通胀预计将会回升。但PCE的下降,带来的另一方面的影响力是实际时薪的攀升,实际时薪是股市与个人消费支出的前导指标,因此,当下实际时薪的走高,标志着美国消费的预期并不差。

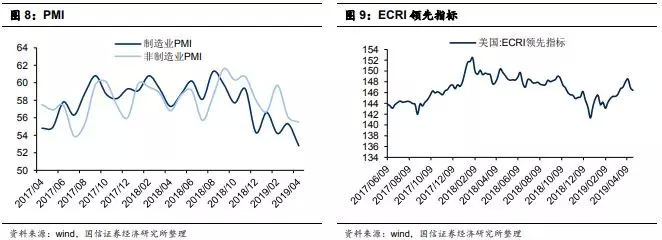

尽管,一季度GDP超预期,但从制造业与非制造业PMI观察,经济也并未明显乐观。此外,ECRI领先指标在4月开始回调,也预示着经济企稳并非一蹴而就。

最后,美国失业率屡创新低,以普遍使用的U3失业率来看,2019年4月仅为3.6%。

综合来看,目前判断2019年美国经济的风险不大,但也不是高奏凯歌式的良好,可视为经济处在受到近几年加息周期、全球经济放缓双重影响下的逐渐复苏期。我们认为,今年美股的振荡格局没有改变,在标普、纳斯达克创了新高之后,可能会受到1)季报低于预期;2)回购数量减少;3)贸易冲突;4)美联储货币政策的不稳定等因素的影响,有二次探底的需要。

02 A股:房地产调控依旧是2019年的主旋律

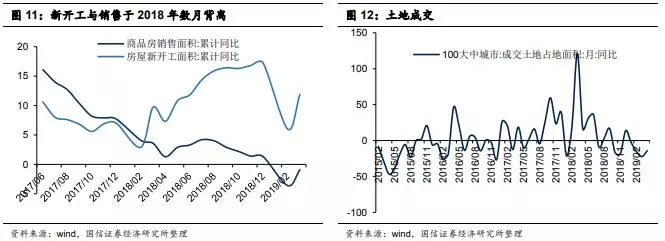

新开工的趋势将振荡向下:由于2018年房地产销售与新开工形成了长达6-8个月的背离,而以往的规律是销售转向,新开工滞后数月转向,这让人担心在销售总体处于下行趋势下,新开工也终将延续此趋势。根据我们的检验,房地产公司拿地平均领先于销售8个月,考虑到2018年5月之后,房地产公司受到资金、土地供应掣肘,拿地数据开始出现趋势性下降,并于2019年3月达到同比-22%,4月同比-14%,因此得到销售暂时还难有起色。

压力在三四线:今年的一线、强二线的地产价格将会复苏,压力在三、四线。如果分解房地产对上游企业盈利能力的影响,三线起到了主导作用。这个比例最近5年比较均衡,三线城市大约占到总施工量的65%,二线接近30%,一线5%左右。自2016年10月的地产调控以来,地产价格走势不同于以往范式,比较明显的趋势是:二、三线房价并没有回落(如一线那样),而是一直保持快速增长的趋势,体现为同比数据并未转负。

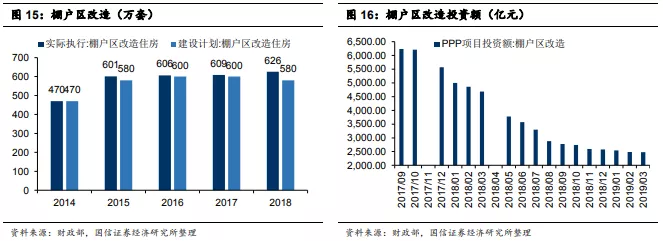

支撑三四线房地产价格走强的主要力量是棚户区改造投入,于2016-2018,计划分年实际执行606万套(计划600万套)、609万套(计划600万套)、626万套(计划580万套)。2019年4月,财政部公布的2019年棚改计划为285万套,较2018年下滑约49.1%,这将对三四线房地产价格的保持形成压力。

按照我们对历史数据的回顾,房地产新开工领先于施工约3个月左右,而在施工过程中,将会使用的上游物料,包括钢材、水泥等。

倘若我们判断1月份新开工已经形成了年内下行趋势的起点,则大概率5月开始,施工将开始转向弱势。从4月的钢铁库存与高炉开工率来看,依然保持强势(库存低,开工率高),尚未出现该信号。但我们需要留意的是,一旦这个信号出现,可能形成的将会是持续数月级别的基本面压力。

03 港股:“Sell in May”的历史检验

"Sell in May“对港股有效:投资界有句谚语:“Sell in May and

goaway”,那么究竟此说法胜算几何?它对A股、港股、美股的适用性又分别如何?我们做了如下检验:

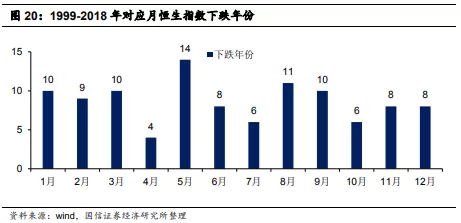

对1999-2018年,月度收益率取中值,得到,港股5月表现确实是一年中最差的时间,月度跌幅为1.4%,而7月则是表现最好的月份,月度涨幅4.3%,因此有“五穷六绝七翻身”之说。所以,投资港股,7月、10月、4月是三个胜算较大的月份,5月、8月、2月是三个亏损概率较高的月份。

从对应月涨跌年份统计来看,在5月份,20年中有14年次下跌,其次是8月,11年次下跌;反之,4月份、7月份、10月份,分别只有4年次、6年次、6年次下跌。两者综合来看,投资港股不要错过4、7、10月,规避5、8月。

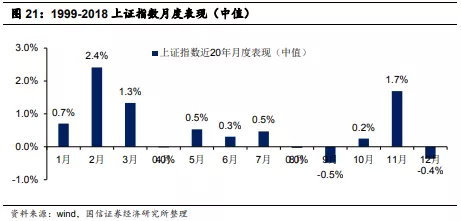

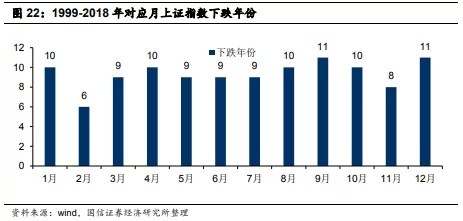

A股:“5月卖出”并无适用性:1999-2018年,A股上证指数5月表现处在一年的平均水平,月度涨幅为0.5%,2月是表现最好的月份,月度涨幅2.4%,其次是11月,涨幅为1.7%,再次是3月,涨幅为1.3%。需要规避的是9月,跌幅0.5%,12月,跌幅0.4%。

从对应月涨跌年份统计来看,在5月份,20年中仅9年次下跌,而9月与11月均有11年次下跌;反之,2月份、8月份,分别只有6年次、8年次下跌。两者综合来看,投资A股不要错过2、3、11月,规避9、12月。

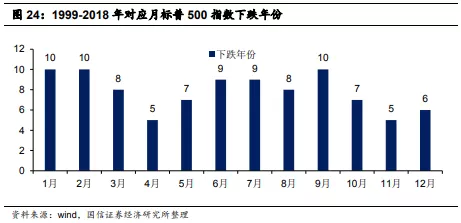

美股:“5月卖出”并不准确:1999-2018年,美股标普500指数5月表现处在一年中的还不错的水平,月度涨幅为1.1%,10月是表现最好的月份,月度涨幅2.0%,其次是11月,涨幅为1.8%,4月,涨幅为1.1%。需要规避的是1-2月,跌幅0.1%,0.2%。

从对应月涨跌年份统计来看,在5月份,20年中仅7年次下跌,而1、2、9月均有10年次下跌;反之,4月份、11月份,分别只有5年次、5年次下跌。两者综合来看,投资美股不要错过4-5月、10-11月,规避1-2月、9月。

综上,我们综合了三个市场历史上5月份的表现,得到结论是,该策略适用于港股,对美股、A股并不适用。

另外,三大指数的月度表现情况也汇总如下。

04 对恒指预期的最新变化

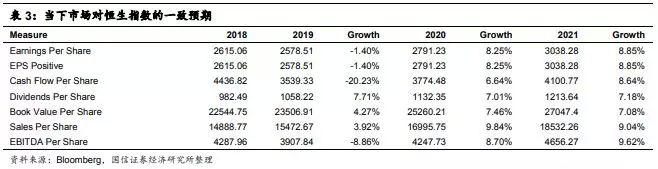

我们提取了市场对恒生指数2019年-2021年的分析师一致预期,如下。

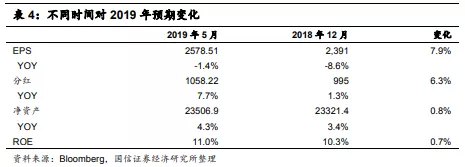

如果比较2018年12月与当下,市场预期对恒指的差异,可以看出,目前市场对2019年预期较2018年明显改善,EPS上调了7.9%,分红上调了6.3%,ROE从10.3%调整至11.0%。

我们对此看法是,社融、信贷宽松的事实已经发生,但基本面的压力如上文所阐述,目前还待观察。

05 普涨时间已过,板块分化

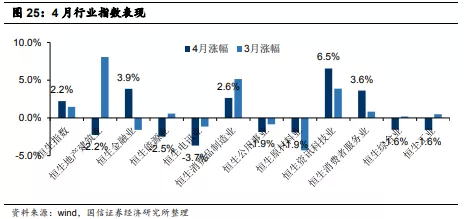

回顾4月,恒生指数上涨2.23%,资讯科技(6.5%)、金融(3.9%)、消费者服务(3.6%)三个行业涨幅居前,受到地产强调持续调控的影响,地产调整明显(-2.2%),同时,电讯、能源调整较大,幅度分别为-3.7%,-2.5%。

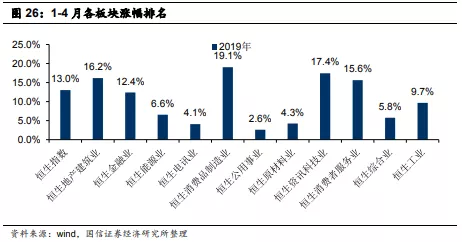

截至5月6日,各板块涨幅排名如下,消费品制造业、资讯科技业、地产建筑业为前三名,公用事业、电讯业、原材料业则位列后三名。

风格方面,3月大小票已然开始分化,4月又进一步强化了这种结果。大型股、中大型股月涨幅为2.6%、2.1%,而中型股、中小型股、小型股均是下跌的。我们曾做过分析,这种趋势将从4月份一直延续到半年报(9-10月份)。

06 汇率压力尚存

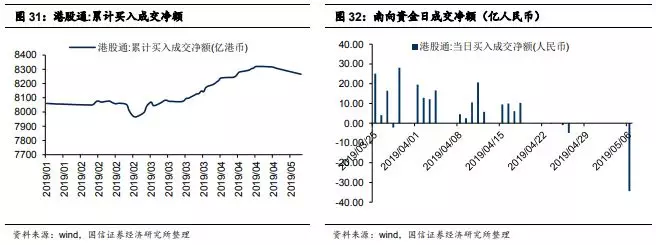

随着Hibor的持续回落,港币汇率已经连续三个月贬值至7.85的水平,这对金管局造成了持续的压力。

南向资金4月开始出现明显的流出迹象,显示出内地资金在参与港股的热情于本年首次衰减。

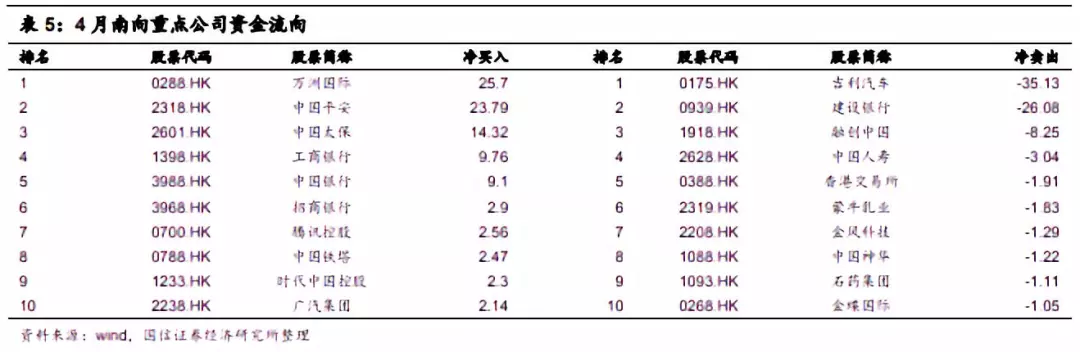

万洲国际(00288)、中国平安(02318)、中国太保(02601)4月份成为南向资金最追捧的标的,而吉利汽车(00175)、建设银行(00939)等则遭遇大笔抛售。

投资建议

上个月,我们提示4月将是市场风格转换之时,在29000-30000一线将存在振荡,4月走势与我们的判断相符。

5月份,由于历史检验“Sell in May”的走势不容乐观,同时,5月6日市场也经历了较大幅度的调整,因此,我们建议整体策略是控制仓位,选择低估值、弱周期、成长性好的公司,如医药、教育;在周期股中,我们看好布局一二线的房企。

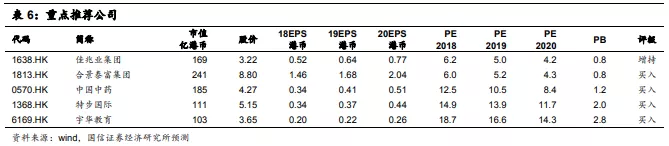

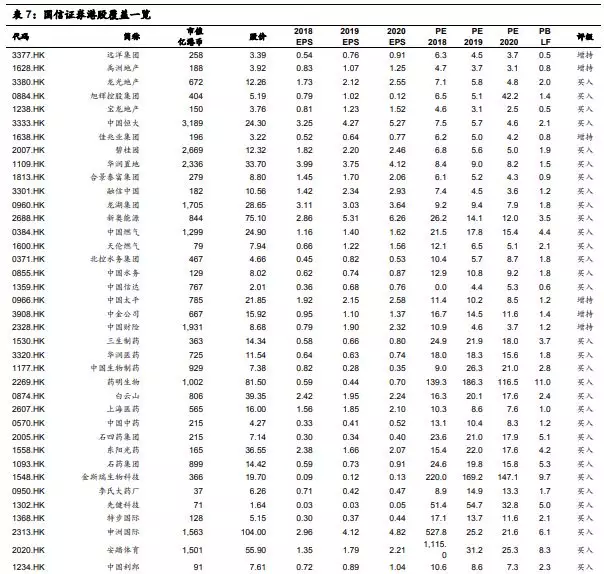

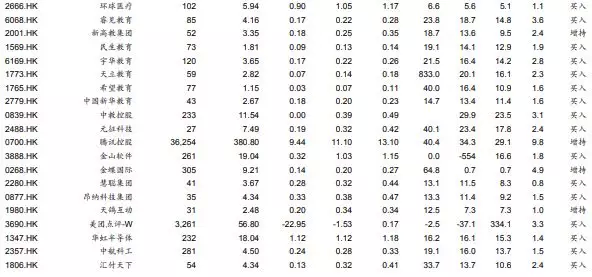

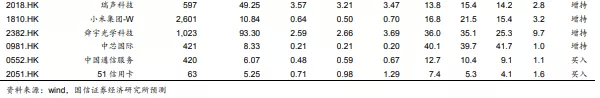

组合方面,我们推荐目前估值具有优势的如下公司:

风险提示

宏观经济数据转弱,企业盈利下降的风险。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP