新股前瞻 | 鹰普精密工业:8年备考只为上市

4月29日,鹰普精密工业再次向港交所递交了上市申请,这是其去年以来的第三次递表,也是自2011年以来的第四次递表。

据市场消息,鹰普精密早在2011年便向港交所递交过上市资料,传拟将两地上市,而具体上市未果原因尚未可知。2018年,公司又曾两度提交上市申请,并于6月21日通过了上市聆讯,甚至已完成预路演流程(新股解读|短期关税窘境能否阻止鹰普精密前进步伐?)。而这之后又有消息指出,由于考虑到股票市场动荡,公司将招股上市延迟至下半年,上市计划再度延缓。

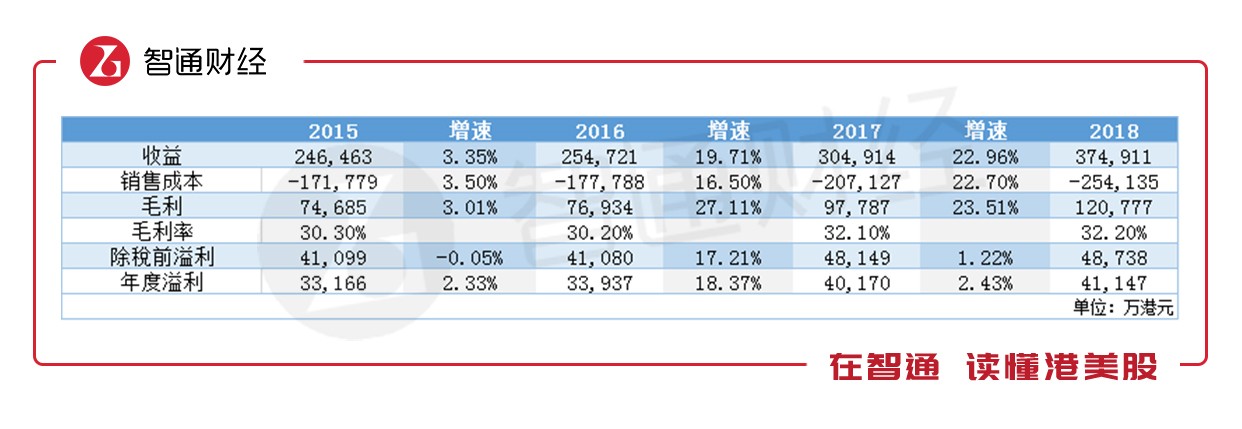

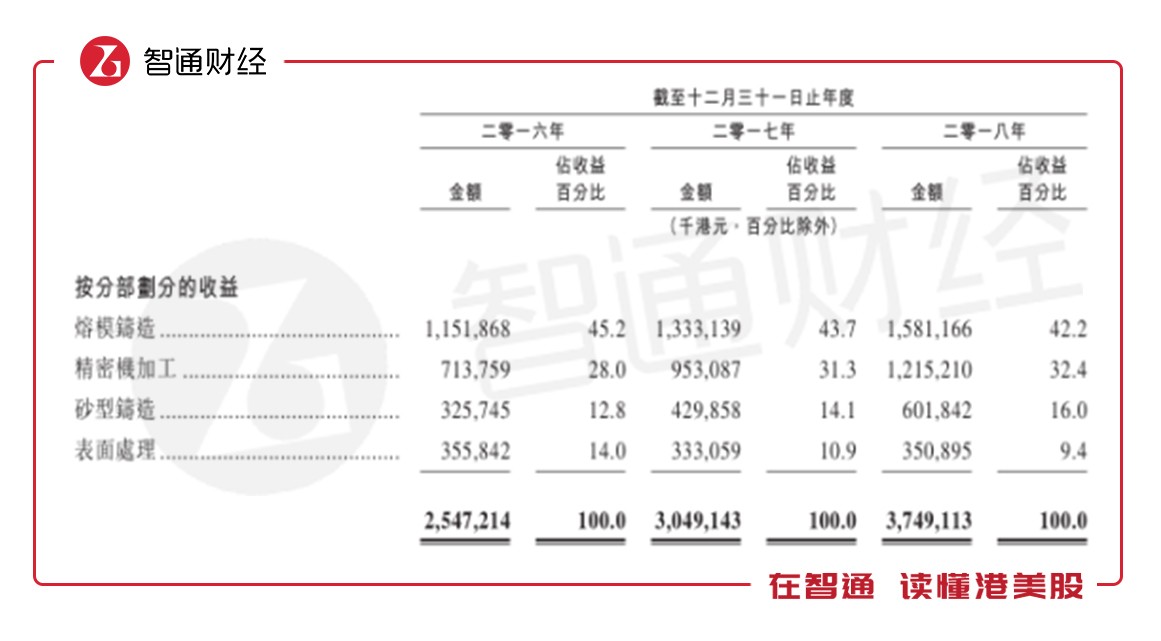

又时隔近一年之后,公司第四次向港交所递表。多次递表后,公司已累积了至少4年的公开业绩数据,公司在这一年当中业绩又经历了怎样的变化:

2018年,公司实现收入37.49港元,同比增长22.96%。毛利提升23.51个百分点至12.07亿港元,毛利率微增0.1个百分点。然而,相较23%以上的高毛利增速,公司利润同比仅增长了2.43%。

利润增速大减

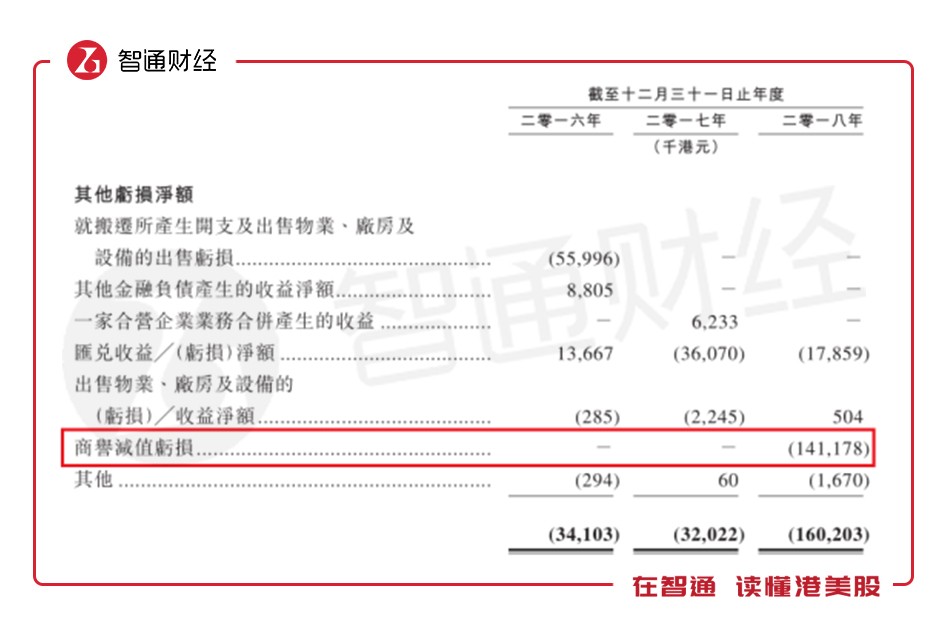

智通财经APP了解到,此次利润增速较毛利增速有较大的差距,主要由于公司其他亏损净额大幅增长以及行政开支的增速的加快所致。其中,公司于2018年的其他亏损净额大幅增长约400%至16.02亿港元,主要受到商誉减值亏损所拖累。据公司在招股书中介绍,去年商誉减值亏损1.41亿港元是由于中国汽车市场自二零一八年第四季起出现意外下滑。

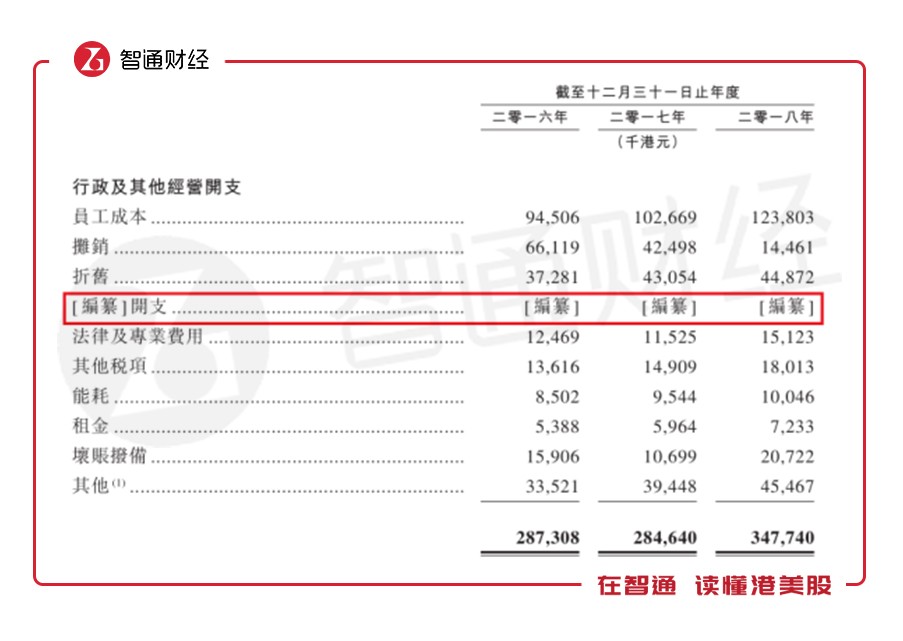

除此之外,公司行政及其他经营开支在2018年也出现了6310万港元的上涨,同比增幅22.17%。员工成本大幅上涨为最主要驱动因素,其在公司行政及其他经营开支中占比达35.60%,而在2018年该项开支同比增长了20.58%。

除此之外,公司行政及其他经营开支在2018年也出现了6310万港元的上涨,同比增幅22.17%。员工成本大幅上涨为最主要驱动因素,其在公司行政及其他经营开支中占比达35.60%,而在2018年该项开支同比增长了20.58%。

在公司行政及其他经营开支中,还有一项上未标明的开支也对公司行政开支增加有所影响。根据测算,若将下表中整体行政及其他经营开支于其余开支间的差额视为此项未标明的“编纂”开支,则该项开支由2016年为零增长至2017年的433万港元,又于2018年进一步增长至4800万港元,同比增幅1008.55%,成为公司2018年占总行政开支比重第二大的开支,占比达13.80%。

美国客户重度依赖者

回溯鹰普精密的历史,公司于1998年9月在中国无锡市创立,投资于生产业务以生产机加工零部件。如今,公司业务由单一的零部件机加工发展至现在的熔模铸造、精密机加工、砂型铸造和表面处理四大业务。

2011年,公司先后获得Baring 6500万美元及GE Capital 500万美元的股权投资,并于当年走上了上市流程。在此之后,公司也先后于国内外进行了多家工厂的收购。截至目前,鹰普精密已拥有工厂15座,业务遍布全球多国。

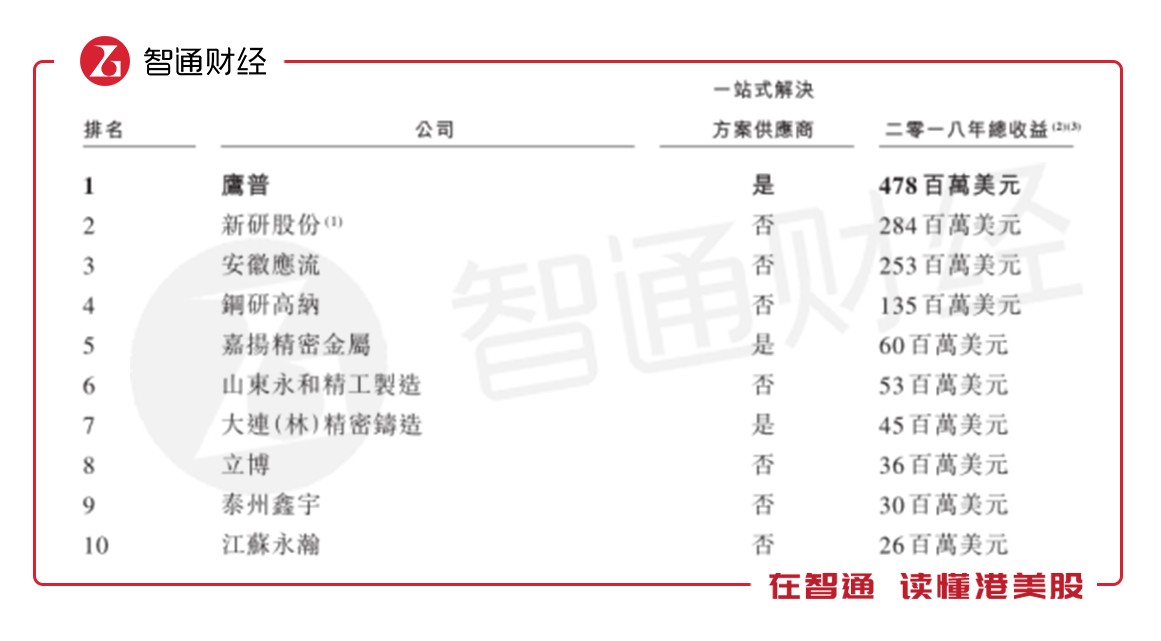

如今,鹰普精密已成为中国最大熔模铸造制造商,并距离第二名收入规模领先较大差距。而在全球范围来看,公司在全球十大熔模铸造制造商中的收入规模排名第九。在精密机加工方面,按总收入计,公司在全球排名第四位。除此之外,公司在复杂高性能砂型铸造领域的分部收入排名全球第五位,占比0.028%。

整体来看,熔模铸造为公司目前最主要的业务。然而,该项业务在近几年中占比逐渐下滑,精密机加工及砂型铸造的比重则日渐提升。

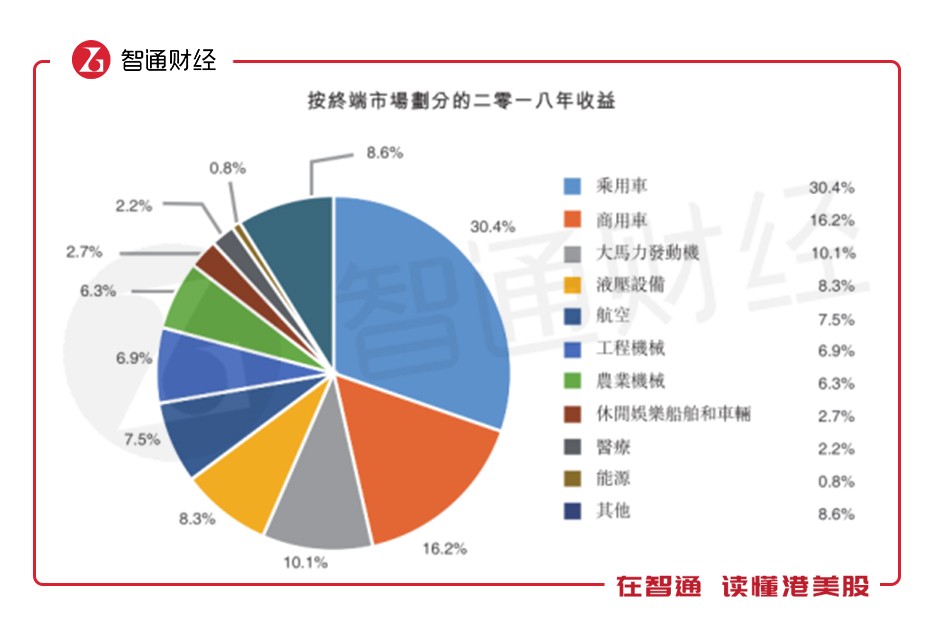

而就终端市场来看,鹰普精密收益前三大终端市场为乘用车、商用车及大马力发动机,2018年收益分别占总收入的比例分别为30.4%、16.2%及10.1%。其中,乘用车、商用车的占比较全年分别下降了2.3及0.3个百分点,大马力发动机则出现了1.6个百分点的增长。

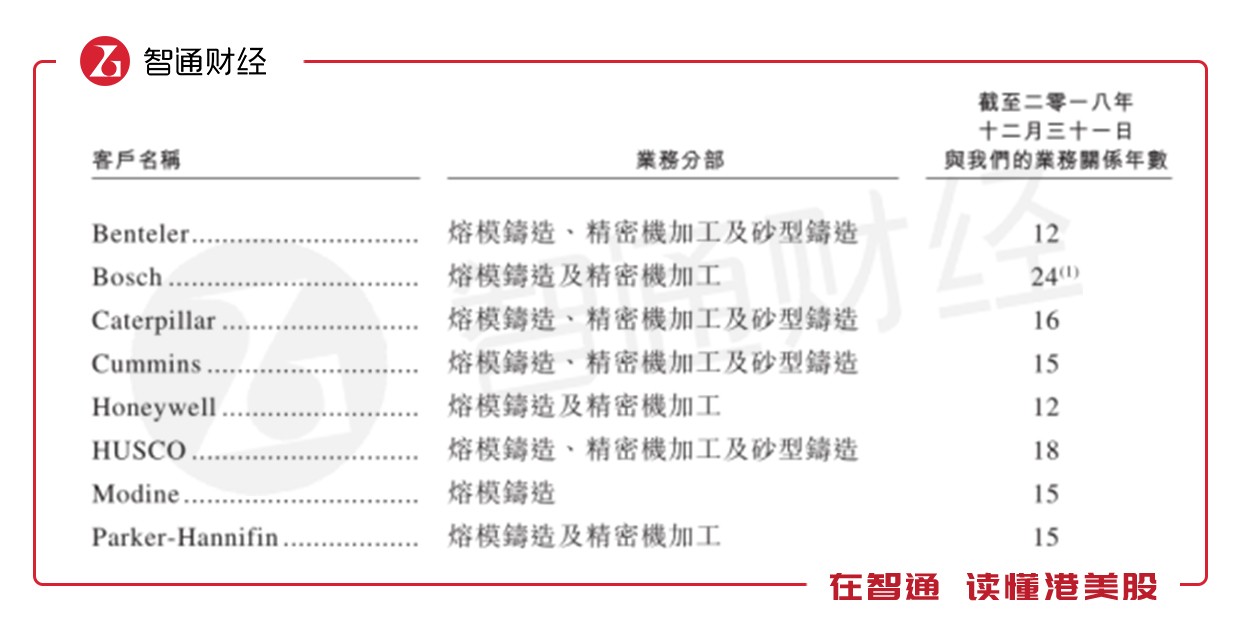

值得注意的是,鹰普精密对主要客户的依赖性较强。在过去4年中,来自五大客户的销售收入占总收入的比重分别为36.1%、34.6%、40.4%及44.0%,仍处于进一步增长的趋势。对于单一最大客户的销售收入占总收入比重分别为12.4%、12.4%、15.1%及13.8%。

而就其目前主要客户的构成来看,主要以海外公司为主,并且过半数的客户均为美国企业。公司与所有主要客户均没有签署维持长期供应协议,对于多名主要客户的依赖将是重要风险之一。

而从公司收入的地域分布来看,美国为公司最主要市场,约15.75亿港元的收入来自美国市场,占比高达42%。也有市场消息指出,公司此前延缓上市的举措也与关税问题有关。对于如此高度依赖美国市场的企业来说,关税变动也将成为左右公司业绩的一大风险因素。

扫码下载智通APP

扫码下载智通APP