中金:不确定性上升压制风险偏好

本文来自微信公众号“Kevin策略研究”,作者:KevinLIU。

大家好,

继中国A/H两地市场大幅下挫后,隔夜海外主要市场如美股和欧洲股市也一度低开,不过随后跌幅有所收窄。纳斯达克和标普500收盘下跌0.5%左右、道琼斯工业平均仅下跌0.25%、VIX指数大涨20%。相比之下,避险资产起到一定的防御效果,不过幅度也并不大,美国10年期国债利率仅小幅回落,黄金由于美元走强甚至一度转为下跌。

以美股为主的海外多数市场一度出现明显波动,出现普遍性的risk off。考虑到年初以来全球风险资产之所以得以明显修复,除中美央行传递鸽派信号和推出宽松政策外,对于外界不确定性可能出现缓和的积极预期也是一个主要原因,而且过去几个月期间市场也基本形成了较为趋同的预期。因此,从这个意义上看,若突然出现变数,不仅会使得投资者因感到意外而担心,也会使得这部分支撑市场表现的基础减弱。

那么,结合最新事态进展和当前的市场环境,我们对由此对美股市场可能带来的影响以及未来可能演变点评如下:

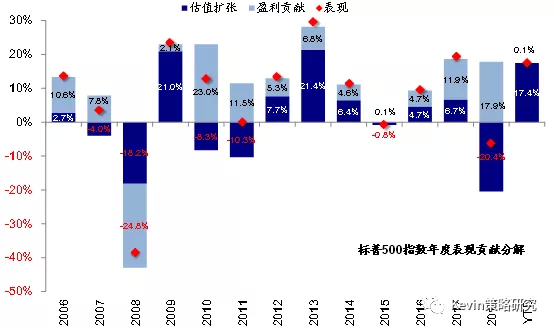

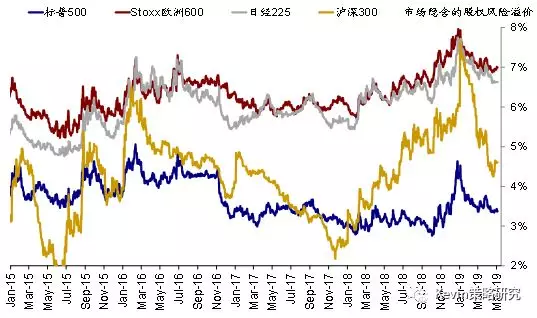

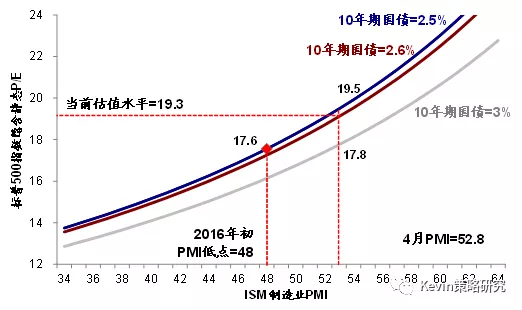

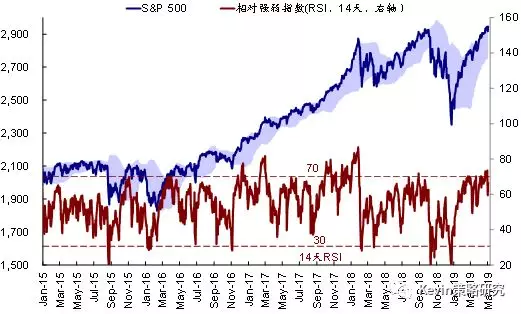

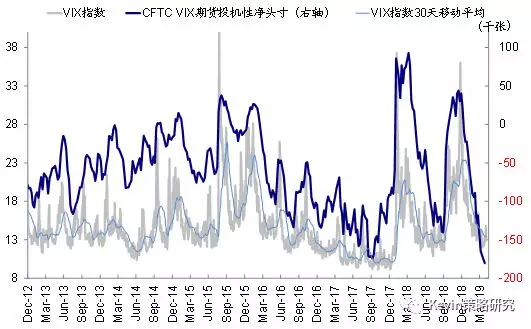

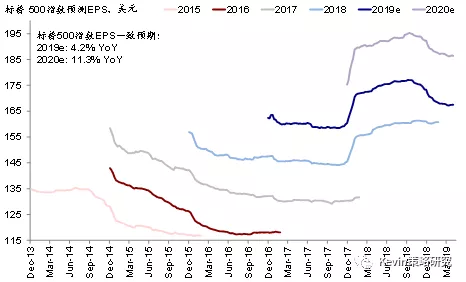

►美股市场目前可能存在的弱点在于:1)年初以来的涨幅基本上依然完全由估值驱动,而估值修复的背后又是股权风险溢价的回落。经过了年初以来的反弹后,当前市场的估值水平不管是相比长期历史均值、还是与我们股权风险溢价模型隐含的合理水平相比都不再算便宜。2)但相比之下,到目前为止、盈利还没完全跟上预期已经提前反映的节奏,市场上涨的根基并不牢靠,因此容易受到情绪以及外部事件的影响和冲击。当前市场正处于从流动性向基本面逻辑切换的阶段,正是由于上述这些原因的存在,使得切换的过程不会完全一帆风顺。3)经历了年初以来的上涨后,短期的市场获利盘较多、情绪也比较饱满,例如看空VIX的投机性衍生品空头头寸处于历史高位、市场此前持续处于接近超买水平的位置等等。4)长期来看,根据美联储的统计,居民部分直接投资在股市和共同基金上的资产占总资产的比例已经高达2000年科技泡沫以来的高位,因此进一步抬升空间有限。

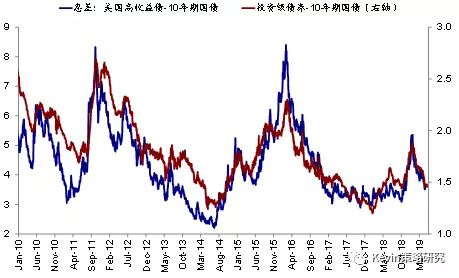

►但另一方面,美股相比此前特别是去年底大跌时的相对优势在于:1)美联储及时转向、已经停止紧缩政策,金融条件也明显宽松;信用利差并没有大幅抬升,仍处于低位,信用债发行也再度回升。2)相比去年10月份开始因为担心增长见顶和政策不确定性等多种因素导致的企业盈利大幅下修,当前预期已经下调至比较低的水平,隐含的标普2019年EPS同比增速仅为4%左右(2018年为~20%);3)在这一较低预期的背景下,当前正在披露的美股一季度业绩反弹多数好于预期(78%的超预期比例),而且近期公布的一些主要经济数据也比预期的要好,因此基本面有企稳改善迹象。最近两周盈利预期已经开始再度上调,同时盈利调整情绪也已经再度转正。

因此,在我们判断的当前市场处于从流动性向基本面逻辑切换的阶段下,后续事态进展是左右短期情绪变化和市场走势的关键。

1)如果事态进展仅是短暂的反复冲击情绪但不伤及基本面的话,市场即便出现短期的回调也依然希望能够修复。

中期维度上,给定基本面企稳而非大幅恶化、美联储货币政策已经及时转向以降低融资成本和金融条件的前提,短期波折可能也并非意味着中期拐点。从历史经验看,美联储紧缩退出后风险资产往往都还有不错的表现。

2)相反,如果事态升级到足以影响到投资者对于未来增长和盈利预期的进一步下修,则可能使得市场承压的幅度和时间变得更长。

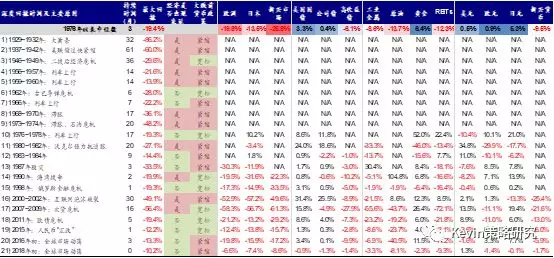

需要注意的是,如果美股果真因此再度大跌,a)其由于恐慌情绪自我循环和资金流出带来的踩踏风险可能会进一步放大市场波动,正如去年底的情形;b)同时,美股的大跌对于全球其他主要市场和风险偏好也会带来打压,从历史经验来看,很少有市场能够完全独善其身,而避险资产则会有不错的表现。c)更进一步的,由于股市的重要地位以及居民金融资产的30%的资产占比,股市的大跌也可能会反过来作用到基本面,进而对经济产生一定负面影响。

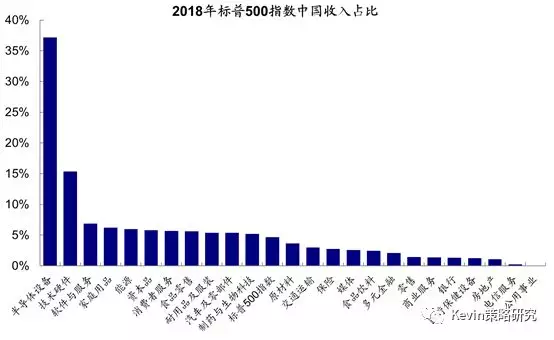

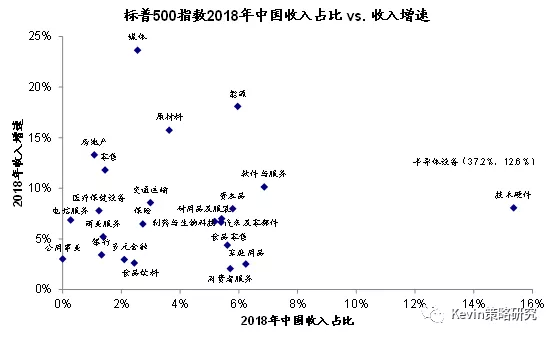

行业层面,直接在关税清单上的、或者海外收入特别是中国收入占比较高的板块可能受到的影响相对更大,如半导体、科技硬件、软件服务、汽车、工程机械、飞机等,这些也恰恰是是每次不确定性上升后股价表现往往较差的板块。相比之下,内需主导的行业如消费、金融等可能受到的冲击相对较小。

扫码下载智通APP

扫码下载智通APP