苹果(AAPL.US)2Q中国区iPhone回暖,产业链优选什么股?

本文来源于“乐平科技视角”微信公众号,作者为中金分析师黄乐平、闫慧辰。

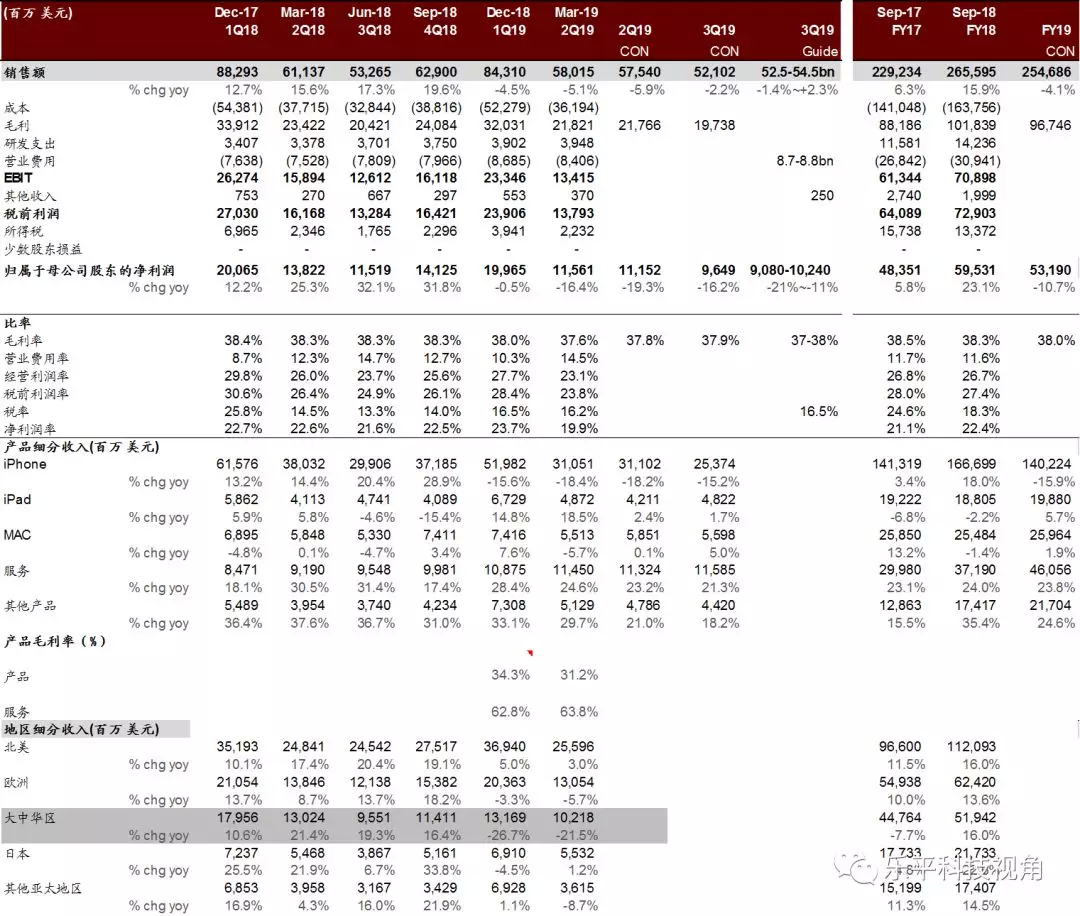

FY2Q19业绩及3Q指引略高于市场预期

苹果于北京时间5月1日凌晨公布FY2Q19(1-3月)业绩,重要指标均符合或高于此前市场一致预期。

FY2Q19业绩:当季营业收入580亿美元,同比下降5%,比市场预期的575亿美元高1%,其中iPhone销售额为310亿美元,占收入53%。当季净利润116亿美元,同比下降16%,并高于市场预期5%;EPS为每股2.46美元,高于市场预期的2.36美元。

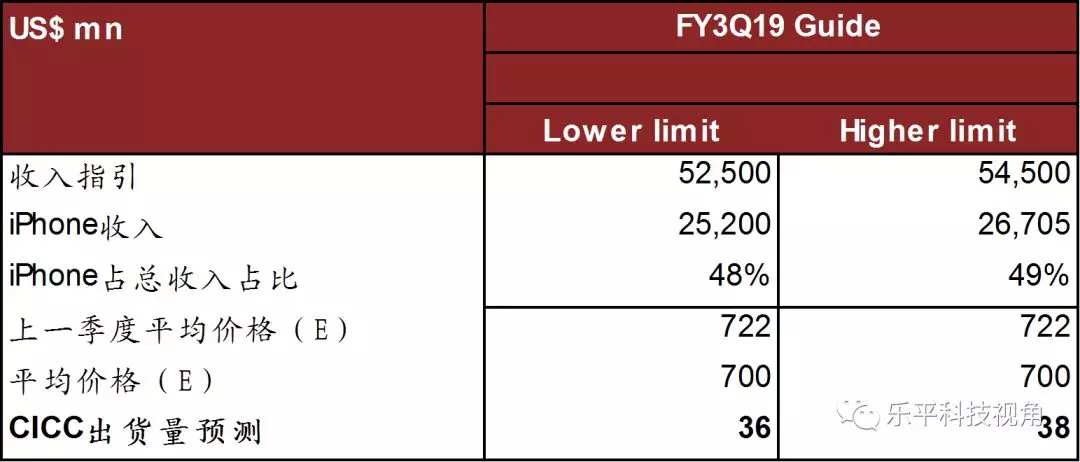

FY3Q19盈利指引:公司预计4-6月营业收入将达525-545亿美元,高于市场521亿美元的预期。毛利率在37-38%之间,已考虑美元贬值以及与高通和解的成本调整。营业费用在87-88亿美元之间,其他收入约2.5亿美元,所得税率16.5%。此指引对应公司净利润在90.8-102.4亿元之间,中值为96.6亿,符合市场预期96.5亿。

iPhone业务出现回暖迹象,非iPhone硬件业务增长良好

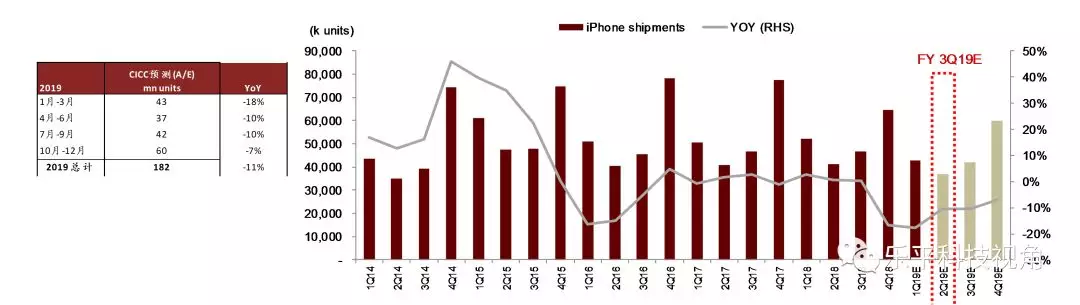

中国区iPhone业务出现回暖迹象:本季iPhone收入好于市场预期但仍同比倒退17%,去年下半年推出的三款iPhone在本财年的高定价导致中国市场出现下滑,影响了iPhone业务的增长。我们预计此同比下滑趋势将至少持续至下半年新机发布。苹果在分析师电话会中表示,近期中国市场回暖迹象主要缘于四个原因:1)中国定价策略的持续调整;2)4月起增值税由16%调整为13%。3)以旧换新服务刺激了用户的换机;4)中美贸易摩擦的缓和;我们预计,苹果本季度的出货量在4300万台左右,根据下季度的盈利指引,我们预计苹果出货量有望达到3700万台左右,2019年全年1.82亿台。

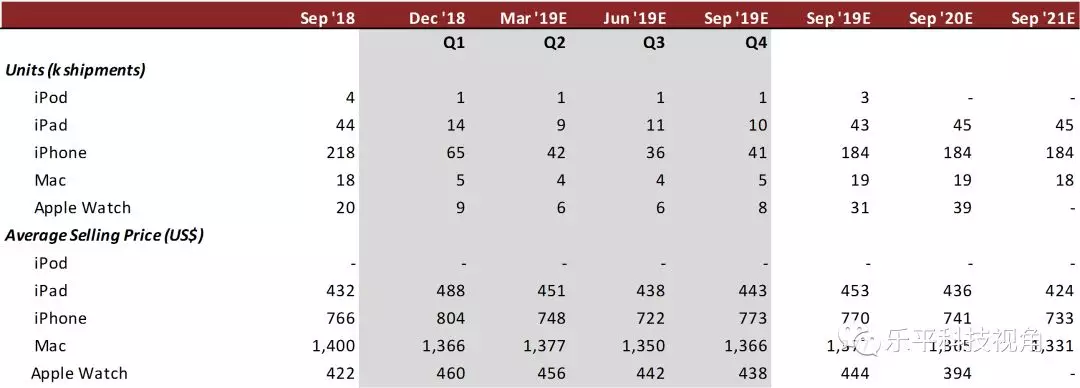

非iPhone业务增长强劲:苹果在本年也先后更新了iPad、Apple watch、AirPods等产品线,智能手机疲软的大背景下,非iPhone产品线的成长较快。本季度iPad同比增长22%,主要由新版iPad Pro推动。Apple watch、AirPods等可穿戴设备同比增长接近50%。我们认为非iPhone业务硬件的持续出货有望增强苹果用户的品牌忠诚度及用户的粘性,有利于苹果发挥多设备交互和跨平台操作的优势,使用户对于iOS平台及苹果产品产生依赖,也能够为服务提供流量和变现机会。

服务收入创历史新高,占毛利1/3,苹果加速向服务型公司转型

当季度服务收入115亿元,同比增长16%,占总收入的20%,占毛利的1/3,已成为苹果除iPhone收入以外第二大的收入来源。苹果目前的服务收入主要包括:APP store分成,AppleCare售后保障的收入,Apple Pay的消费抽成,iCloud的收入(5GB以上需付费扩容),iTunes内容(有偿订阅、音乐及视频会员)的收入(本季达到3.9亿订阅人次,较上季增加3000万人),专利授权收入等。

苹果在春季的发布会中,持续推出了Apple news、Apple arcade游戏、Apple card金融服务、Apple TV/TV+等新品,将在夏季和秋季逐渐上线,我们认为这些新服务的推出将增加公司服务收入的占比并加速苹果从硬件类科技公司向全方位科技类公司转型。

投资建议

iPhone在中国的回暖将持续利好苹果产业链公司的业绩,建议投资人关注瑞声科技、立讯精密、工业富联、FIT Hon Teng、歌尔声学、蓝思科技等苹果收入占比较高的公司。

图表1: 苹果公司FY2Q19(1-3月)季度业绩

资料来源:公司公告、Factset,中金公司研究部

图表2: CICC苹果出货量预测(横轴为自然年)

资料来源:公司公告、中金公司研究部

图表3: CICC下一季iPhone出货量和ASP预测

资料来源:公司公告、中金公司研究部

图表4: Factset出货量和单价一致预测

资料来源:Factset,中金公司研究部

图表5: A/H股主要手机产业链公司收入构成

资料来源:万得资讯,中金公司研究部

图表6: 苹果春季发布会推出的四大服务

资料来源:苹果,中金公司研究部

扫码下载智通APP

扫码下载智通APP