内生增长疲软的中教控股(00839)如何破局?

在港股高教板块,唯独中教控股(00839)最为特殊,其他高教公司出年报业绩,它出中报业绩。

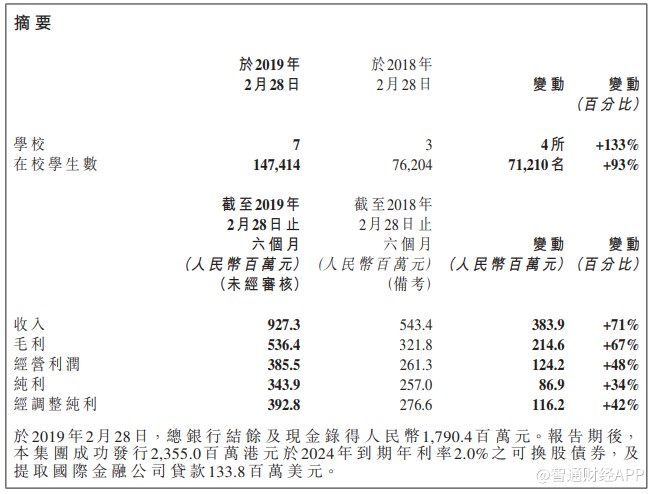

智通财经APP了解到,4月26日,中教控股发布2019财年中期业绩,收入9.273亿元,同比增长71%,毛利5.364亿元,同比增长67%,净利润3.439亿元,同比增长34%,毛利率和净利率分别为57.8%和37.09%。

图片来源:中教控股2019财年中期报告

该公司收入及净利润双双高增长,主要是收购的四所学校并表所致。截至2019年2月份,该公司共有在校生147414名,同比增长93%,共有7所学校,新增4所学校,分别为松田大学、松田学院、郑州城轨学校以及西安铁道学院。

中教控股的业绩虽然录得高增长,但主要还是外延式收购带动,内生增长较弱,考虑到教育政策影响,可能让投资者谨慎对待该公司高增长的持续性问题,导致投资吸引力大大降低。不过作为港股高教龙头,中教控股此次发布的中报都有哪些看头呢?

内生增长疲软

智通财经APP了解到,中教控股在登陆港股(2017年底登陆港股)之前,主要依赖三所学校带来收入,分别是江西科技学院、广东白云学院和白云技师学院,但这三所学校在校生增长乏力。以2014/2015学年-2016-2017学年为区间,上述三所学校在校生复合增长率分别为-3.8%、2.1%和2.7%。

由于三所学校在校生增长乏力,该公司2015-2017财年收入复合增长率仅为5.9%。中教控股原有学校面临成长瓶颈,需要去扩建,或是收购提高在校生数量,但资金量有限,上市带来发展契机。该公司2017年底上市后,就已经做好了对外扩张的充分准备。

截至2019年2月份,在中教控股147414名在校生中,新增的4所学校贡献了66386名,贡献率45%,对增量贡献率93.23%。而期间,原有的江西科技学院、广东白云学院以及白云技师学院在校生分别仅增长11.2%、2.48%和0.6%,内生增长疲软。

图片来源:中教控股2019财年中期报告

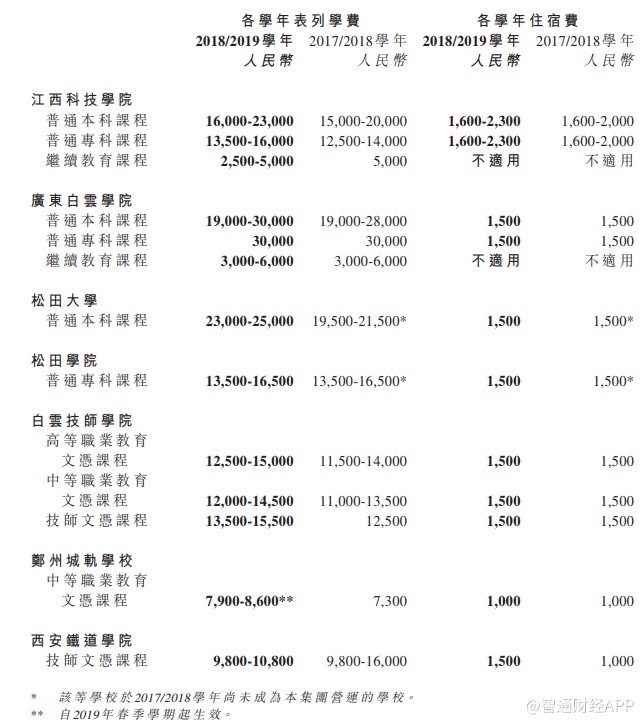

在学费方面,中教控股2019上半财年为8.49亿元,比2018年1-6月半年增长40.33%,平均到每位学生学费上,前者为0.576万元,后者为0.5万元,增长15.2%。在住宿费用方面,该公司2019上半财年为0.681亿元,比2018年1-6月半年增长31.5%,平均每位学生住宿费,前者为486元,后者为428元,增长13.6%。

当然,由于学费的递延性,上述计算的平均收费和实际会有所差异。实际上,上半财年相当于一个学期,而一个学年有两个学期,按学年算,该公司各个学校的学费基本在1万余以上,住宿费较高的是江西科技学院,2018/2019学年,每名住宿费区间为1600-2300元,较其他学校高。

以下为该公司各个学校学年的学费及住宿费情况:

图片来源:中教控股2019财年中期报告

整体上看,该公司各个学校每学年学费区间同比均有所增长,但住宿费刚性较强,除了江西科技学院,其余6所学校住宿费均没有变化,其中松田大学、松田学院、白云技师学院以及西安铁道学院均为1500元每学年,郑州城轨为1000元每学年。

该公司原有的三所学校学年学费区间增长幅度较低,而且上文也谈到这三所学校在校生增长疲软,这也印证了该公司必须走外延式发展的必要性。

被削弱的盈利水平

外延式扩张可以迅速增厚公司的业绩,但收购的学校成本以及标的本身的成本和费用控制较弱,导致盈利能力降低,鉴于中教控股原有学校增长乏力,外延式收购成为其不得不持续实行的发展策略。下面我们从财务角度来看该公司的盈利情况。

实际上,中教控股上市后的第二个财年,即2018财年采取了会计区间变更政策,从截至12月份年报及截至6月份中报变更为截止8月份年报和截至2月份中报。目前港股采用此会计区间的教育公司主要是K12教育,比如枫叶教育和睿见教育,高教板块就中教一家公司使用。

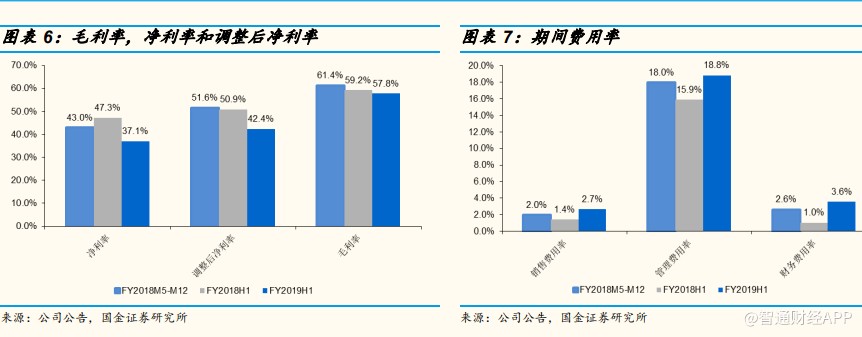

不过无论会计区间怎么界定,公司期间的科目分析不会受到很大影响。智通财经APP了解到,该公司加大外延式收购扩张,虽然收入增速加快,但也导致了盈利能力降低,费用率提升。2019上半财年,该公司的净利率约37.1%,同比下降10.2个百分点,期间费用率25.06%,同比下降6.8个百分点,三项费用率均有不同程度的上升。

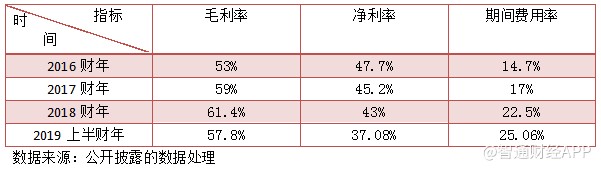

从中教控股过去三年经营历史看,盈利能力也有所下降以及费用率有所上升。2019上半财年,该公司的净利率较2016财年下降10.62个百分点,期间费用率较2016财年提升10.36个百分点。以下为该公司过去三年该公司盈利指标列表情况:

从数据上看,中教控股的外延式扩张确实对盈利能力带来了削弱影响,不过基数扩大了,对于股东而言也获得更大的股东回报率。2019上半财年,该公司ROE为4.73%(年化9.46%),而2017财年为7.6%,2019年化增加了1.86个百分点。

充裕资金满足并购需求

截至2019年2月份,该公司财报中称有逾200个潜在并购,而在2018年上半年业绩会时该公司称评估的并购标的110个,增加了90多个标的。

根据该公司财报,2019年1月14日,该公司拟收购山东本科学校泉城大学的举办人山东大众文化产业投资公司50.91%的股权,3月20日成功收购山东大众文化产业投资剩下的49.09%的股权,完成100%持有泉城大学股权,交易总对价4.75亿元。泉城大学建校于2005年,目前在校学生8529名。

此外,该公司在建广东白云学院新校区,该校区地盘面积498000平方米,校区建设分为两期,第一期将于2019年完成,第一期可容纳学生8000名,而第二期将于2021年完成,可 容纳学生18000名。新校区的建设将提升广东白云学院内生增长能力,若建设进度符合预期,2020财年将可以招生入学。

2019年3月22日,该公司公告3亿美元(约20亿元)可转债,到期期限为5年,利率仅为2%,若成功发行,2019上半财年该公司现金等价物为16.8亿元,连同可转债共约有37.8亿元资金可用于收购及新建学校扩张。

中教控股收购标的充足,2019财年泉城大学并表确定性较强,新增学生人数可贡献8529名,另外该公司通过发行可转债,可动用资金接近40亿元,收购及新建的弹药充足。且2019财年该公司的资产负债率仅为33.88%,非流动负债占比负债仅为38.8%,债务优化空间很大,可充分动用债务资金。

综上看来,中教控股内生增长疲软,急需收购或新建扩张,上市后接连收购及并表了四所学校,学生人数、收入及利润都实现了较大的增长水平,但费用率上升导致盈利水平有所下降,不过就整体的股东回报率而言还是上升的。

该公司资产负债率较低,借债空间较大,且将新增约20亿元的可转债(利息率仅为2%),收购及扩建资金充裕。该公司潜在的收购标的达200家,2019财年合并泉城大学确定性较强,广东白云学院扩建完成后可增强内生增长,预期未来的业绩仍能保持高增长水平。

扫码下载智通APP

扫码下载智通APP