国信:福耀玻璃(03606)Q1业绩略低于预期,静候德国SAM接棒美国增长

本文来自微信公众号“超超看车”,作者国信汽车。

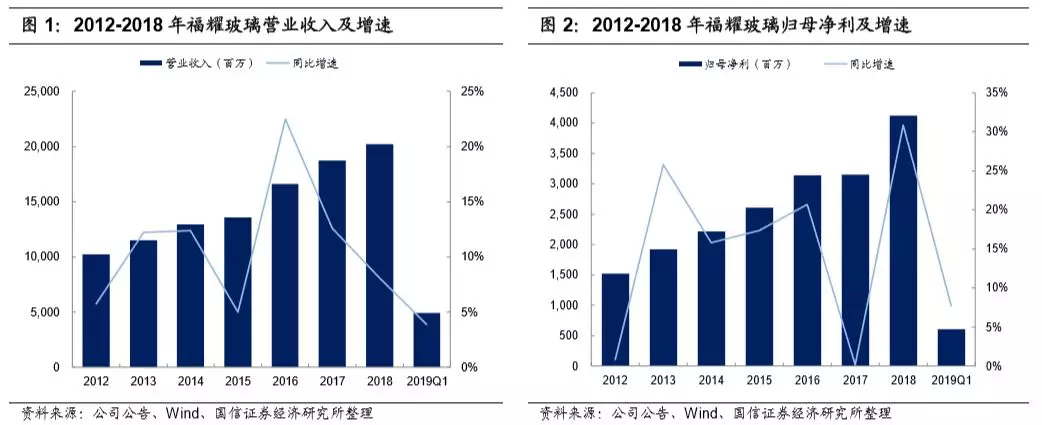

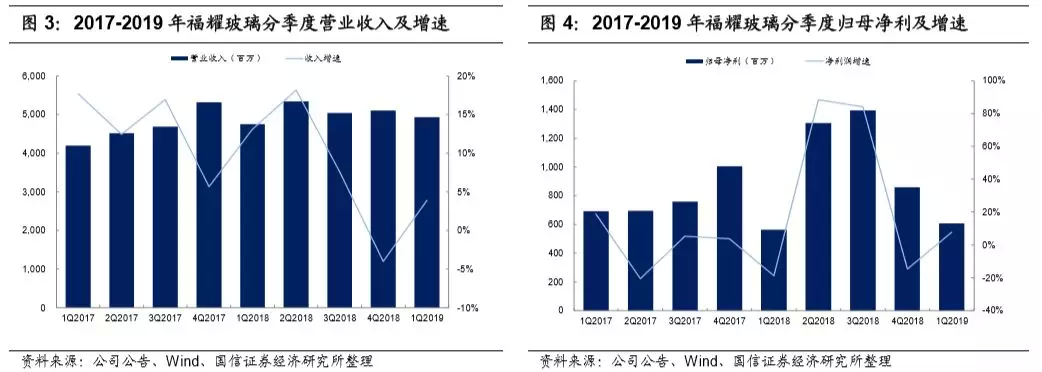

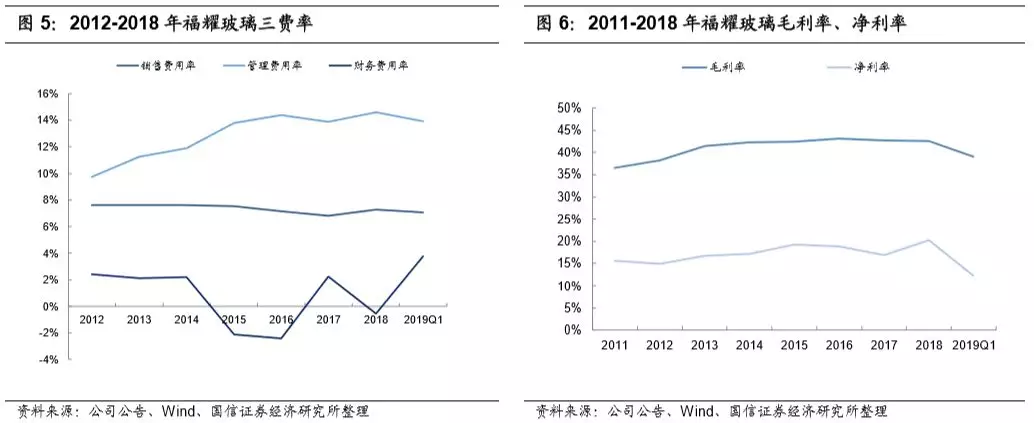

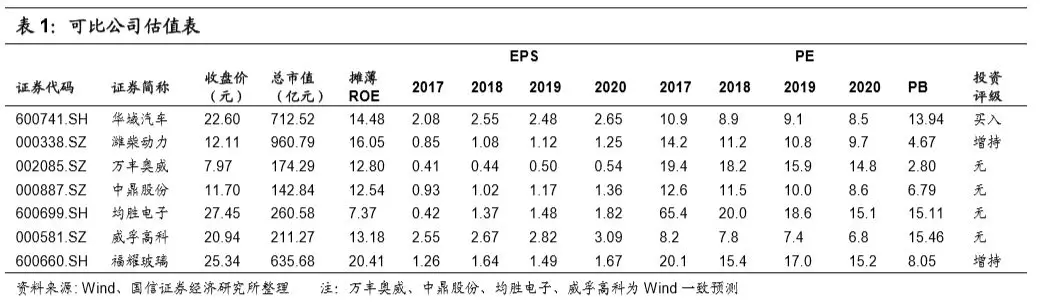

报告摘要 一季度利润增长7.7%,业绩略低于预期 福耀玻璃(03606)2019Q1实现营收49.33亿,+4%;归母净利6.06亿,+7.7%;扣非5.16亿,-13.2%。Q1实现汇兑损失1.3亿(去年同期损失2.2亿),扣汇兑的利润总额下降7%。拆分区域来看,我们预计国内下滑12%(Q1国内乘用车产量下滑12%),海外营收+17%。综合来看,福耀玻璃一季度业绩略低于预期,主要是毛利率下滑、美国工厂盈利略低于预期。 铝饰件整合、车市低迷致Q1毛利率承压 2019Q1福耀实现毛利率39.08%,同比下降2.84pct,公司毛利率下滑在三方面:1)铝饰件项目前期整合影响1.7pct;2)市场环境不好导致浮法存货增加,外售毛利低影响0.6pct;3)其余因素比如产品结构, 能源成本约影响0.4pct(常态性影响);四费率24.73%,同比下降1.19pct,其中销售费率7.06%,同比提升0.25pct,管理+研发费率13.91%,同比提升0.39pct,财务费率3.76%,同比下降1.83pct。财务费率下降主要是由于Q1汇兑损失减少0.9亿。 美国全年产量预期不改,德国SAM或接棒2020年后成长 美国工厂(汽玻+浮法)Q1盈利640万美元(去年同期盈利831万美元)。Q1美国工厂盈利同比下滑主要是受浮法外销减少、同时外售浮法价格下滑影响,美国汽车玻璃工厂维持稳健增长,预计Q1美国工厂汽车玻璃产量在80-90万套区间,全年美国工厂仍然维持390万套汽车玻璃产量预期。根据公司产能扩张规划,美国工厂2018/2019/2020年汽车玻璃产能分别310/390/460万套,到2020年接近满产。福耀收购的德国SAM公司3月1日完成交割,2019Q1预计营收2000万欧元(利润亏损),预计SAM整合时间一年以上,后续追加投资1亿欧元,基本接续美国工厂后续增长。 风险提示:美国工厂盈利能力不达预期,国内车市景气度下滑。 下半年车市有望改善,维持增持评级 福耀在Q1行业端承压背景下业绩略低于预期,下半年伴随行业销量改善或有望实现主业(扣非扣汇兑)利润提升。我们下调盈利预测,将19/20/21年利润从 41.4/45.7/50.4亿元调至37.5/41.8/47.0亿元(暂不考虑19 年汇兑影响),对应EPS1.49/1.67/1.87元,对应PE17.0/15.2/13.5x,维持增持评级。 正文 一季度利润增长7.7%,业绩略低于预期。福耀玻璃2019Q1实现营收49.33亿,+4%;归母净利6.06亿,+7.7%;扣非5.16亿,-13.2%。Q1实现汇兑损失1.3亿(去年同期损失2.2亿),扣汇兑的利润总额下降7%。拆分区域来看,预计国内下滑12%(Q1国内乘用车产量下滑12%),海外营收+17%。综合来看,福耀玻璃一季度业绩略低于预期,主要是毛利率下滑、美国工厂盈利略低于预期。 铝饰件整合、车市低迷致Q1毛利率承压。2019Q1福耀实现毛利率39.08%,同比下降2.84pct,公司毛利率下滑在三方面:1)德国SAM铝饰件项目前期整合影响1.7pct;2)市场环境不好导致浮法存货增加,外售毛利低影响0.6pct;3)其余因素比如产品结构, 能源成本约影响0.4pct(常态性影响);四费率24.73%,同比下降1.19pct,其中销售费率7.06%,同比提升0.25pct,管理+研发费率13.91%,同比提升0.39pct,财务费率3.76%,同比下降1.83pct。财务费率下降主要是由于Q1汇兑损失减少0.9亿。 美国全年产量预期不改,德国SAM或接棒2020年后成长。美国工厂(汽玻+浮法)Q1盈利640万美元(去年同期盈利831万美元)。Q1美国工厂盈利同比下滑主要是受浮法外销减少、同时外售浮法价格下滑影响,美国汽车玻璃工厂维持稳健增长,预计Q1美国工厂汽车玻璃产量在80-90万套区间,全年美国工厂仍然维持390万套汽车玻璃产量预期。根据公司产能扩张规划,美国工厂2018/2019/2020年汽车玻璃产能分别310/390/460万套,到2020年接近满产。福耀收购的德国SAM公司3月1日完成交割,2019Q1预计营收2000万欧元(利润亏损),预计SAM整合时间一年以上,后续追加投资1亿欧元,基本接续美国工厂后续增长。 风险提示:美国工厂盈利能力不达预期,国内车市景气度下滑。 投资建议 下半年车市有望改善,维持增持评级。 福耀在Q1行业端承压背景下业绩略低于预期,下半年伴随行业销量改善或有望实现主业(扣非扣汇兑)利润提升。我们下调盈利预测,将19/20/21年利润从41.4/45.7/50.4亿元调至37.5/41.8/47.0亿元(暂不考虑19年汇兑影响),19年利润下调9%,对应EPS 1.49/1.67/1.87元,对应PE 17.0/15.2/13.5x,维持增持评级。

扫码下载智通APP

扫码下载智通APP