美股的“新高”是市场的风险吗?

本文来自微信公众号“中信证券研究”,作者:杨灵修、秦培景、裘翔。

美联储货币政策框架已从“通胀跟踪制”转向“价格跟踪制”,预计政策利率未来将维持低位,而消费和劳动力结构优势将继续成为推动经济增长的动力。美股一季度盈利超预期或带动全年盈利增速预测上修、支撑估值,但需关注欧美贸易摩擦继续恶化以及政治风险可能带来的负面影响。

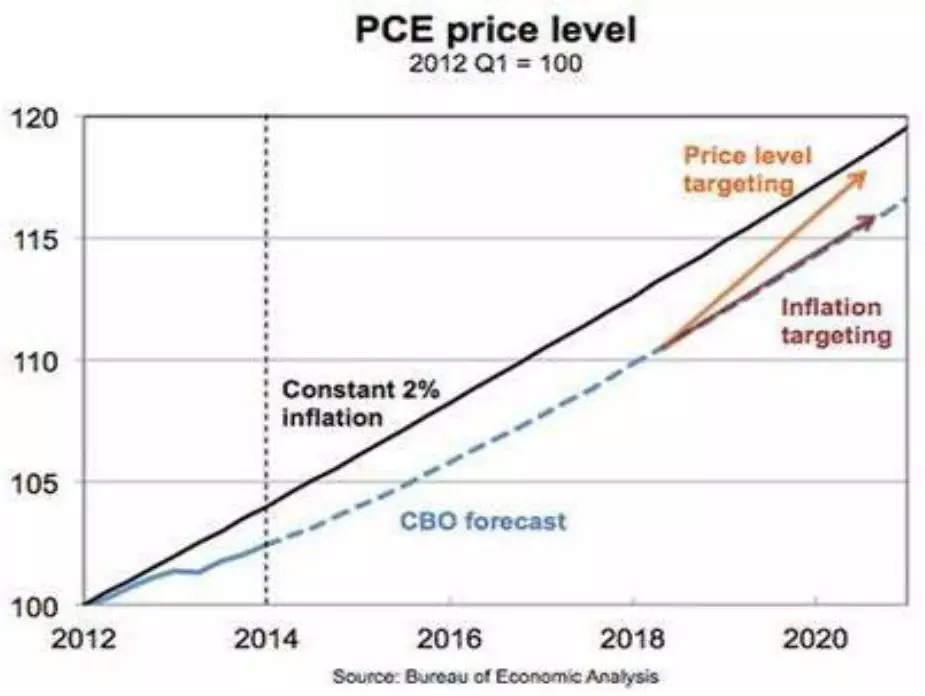

美联储货币政策框架有变对通胀容忍度提高

美联储“转鸽”的背后是基于货币政策的框架从“通胀跟踪制”转向了“价格跟踪制”。此轮美国经济上行周期中,通胀率长期低于美联储2%的目标值,因此未来美联储也相应能够“容忍”更高的通胀水平,让实际价格能以更快的速度“跟上”目标价格水平。

“通胀跟踪制”对比“价格跟踪制”

资料来源:BEA,中信证券研究部

今年美联储降息的可能性较小

此前的“倒挂”主要由于QE扭曲了美国国债期限利差的结构,不仅压低了长端收益率也抬高了短端收益率,使得“倒挂”更容易发生。另外,此次“倒挂”持续期仅5个交易日,对经济将面临衰退的预示性非常弱。今年缩表停止后,预计美联储会将每月到期的MBS本金购入中短期的美国国债,这也会压低美债短端收益率,具有类似降息的效果。

未来美国经济有韧性

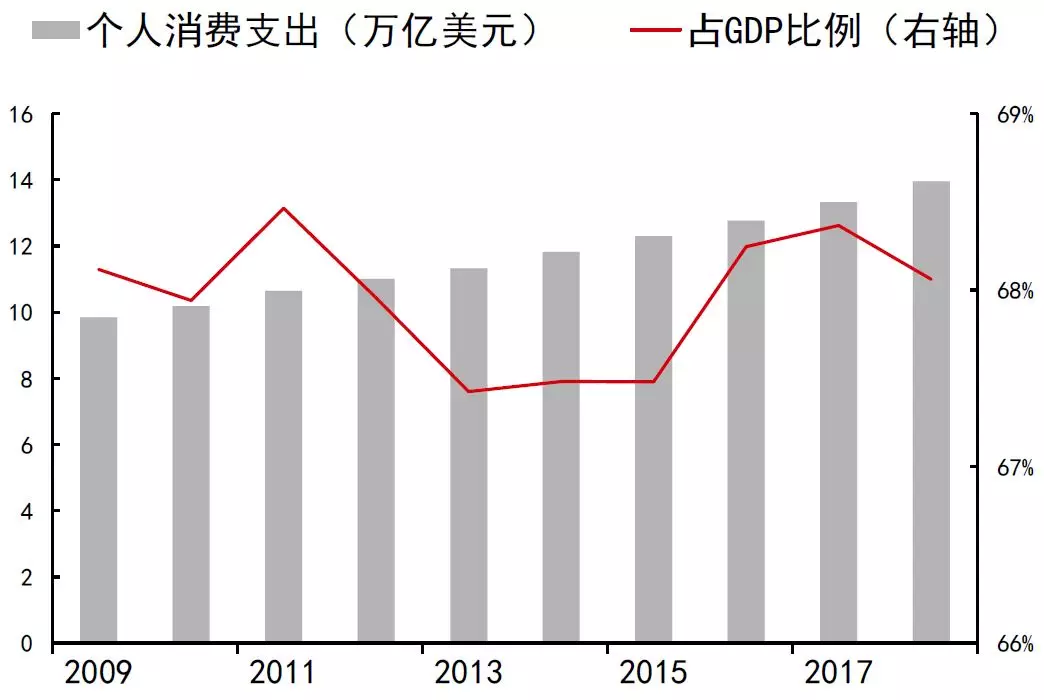

1)消费驱动:消费始终是驱动美国经济的主要动力,占GDP比例在68%左右。而消费增长与薪酬趋势密切相关,美国人均薪酬尤其是中小企业支付的薪酬水平仍然不断上涨,这将进一步支持居民的消费行为。

美国个人消费支出占GDP比例

资料来源:Wind,中信证券研究部

2)劳动力自由流动性:2018年特朗普政府宣布的减税方案更多利好内陆传统经济带的中小型企业,2018年的人口动向也验证向内陆迁移的趋势,这将带动美国劳动力的继续复苏,特别是金融危机后长期失业的人群。

3)劳动人口年龄结构优势:未来30年,美国的劳动适龄人口预计仍将增长13%,主要由移民推动,这将持续推动未来美国劳动力供给的稳定扩张。

盈利超预期和低利率环境,料将支撑美股估值

出于对货币紧缩、全球增速下滑、贸易摩擦等因素的担忧,投资者在过去半年对美股盈利预测持续下调,但1季度已披露的数据显示标普500公司盈利超预期占比达74%。因此,对今年盈利增长衰退的担忧可基本解除,全年盈利预测有上修可能。而未来美联储预计将维持低利率的环境,有利于助推美股市场“强者恒强、赢家通吃”的格局。

风险因素

虽然未来美国经济增速料将下滑,但只要通胀率不出现大幅下降,则“Goldilocks”的格局料将持续,但欧美贸易摩擦的恶化以及政治风险是美股未来面临的两大潜在负面因素:

1)欧美贸易摩擦的恶化:美欧贸易逆差占整体赤字比例达18%,特朗普有动力通过削减美欧贸易逆差为自己赢取2020年的竞选筹码,若欧美贸易关系继续恶化,预计美股信息技术、医疗保健、消费、工业受影响最大。

2)政治风险:美国有政客近期提出对美股市场不太友好的声音,特别是针对上市公司股票回购的行为,如若限制回购,则将大幅挤压美股市场增量资金的来源,对美股EPS的增速也会有明显负面效应。

扫码下载智通APP

扫码下载智通APP