新股消息 | 和黄中国向港交所递表 上市后长和(00001)持股将少于50%

智通财经APP获悉,据港交所披露,4月15日,和黄中国医药科技有限公司向港交所主板递交上市申请。美银美林及高盛为其联席保荐人。

和黄中国医药科技有限公司是一家处于商业化阶段的创新型生物制药公司,总部设于中国,旨在成为发现、开发及商业化靶向治疗和免疫疗法药物用于癌症及免疫疾病治疗的全球领导者。该公司透过两个平台(即研发创新平台及商业平台)进行业务。

该公司的研发创新平台由超过420名科学家及员工的团队所组成,专注于全球创新及中国癌症市场。该团队于过往17年拥有高效药物开发的卓越往绩。目前有八种正在进行临床试验的自主研发候选药物,其中五种已经或将要开始全球临床开发。

其中,该公司于中国自主研发的用于治疗转移性结直肠癌的药物呋喹替尼,已于2018年11月下旬正式以品牌名爱优特上市销售。呋喹替尼是第一个中国研发的、获无条件批准及之后商业化的靶向癌症治疗药物。

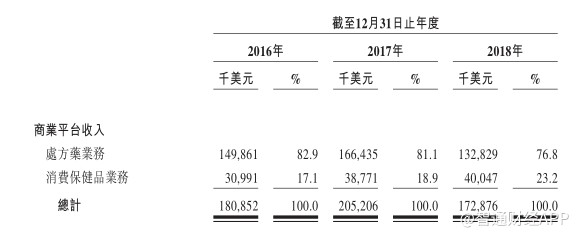

除研发创新平台外,该公司已于中国建立有盈利的商业平台。商业平台销售的许多药品均为家传户晓的知名品牌或具有较大市场份额。以营销及分销属于处方药业务的处方药及消费保健品业务下的消费保健品,两者共同构成该公司的商业平台。截至2016年、2017年及2018年12月31日止年度,商业平台产生的收入分别为1.8亿美元、2.1亿美元及1.7亿美元。

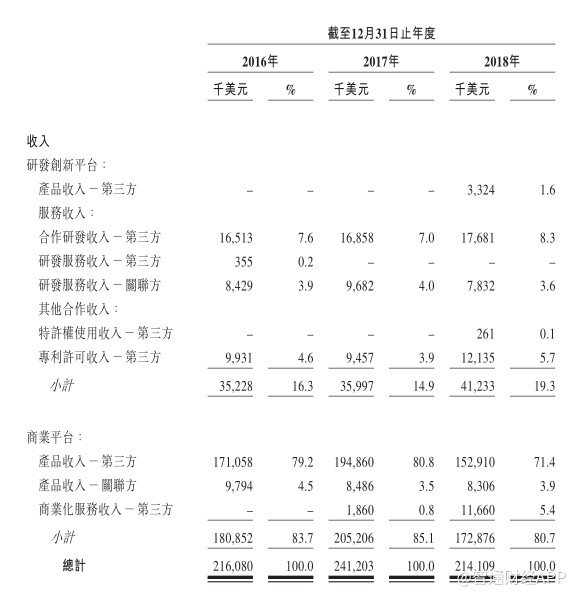

值得注意的是,该公司商业平台产生的现金流为研发创新平台提供了重要的资金来源。截至2016年、2017年及2018年12月31日止年度,研发创新平台产生的研发总成本分别为6,690万美元、7,550万美元及1.142亿美元,占该公司于相关期间合并总收入的31.0%、31.3%及53.3%。

截至2016年、2017年及2018年12月31日止年度,该公司的合并收入分别为2.161亿美元、2.412亿美元及2.141亿美元。

该公司的收入由截至2017年12月31日止年度的2.412亿美元减少11.2%至截至2018年12月31日止年度的2.141亿美元,原因是其商业平台产生的收入减少。主要由于中国自2017年10月起开始实施“两票制”。

因此,该公司开始记录自分销若干第三方药品赚取的服务费,而非如该公司过往的方法,记录产品的销售总额。中国的“两票制”实施是循序渐进的过程,且预期于2019财政年度,处方药业务的收入可能受到进一步的影响。

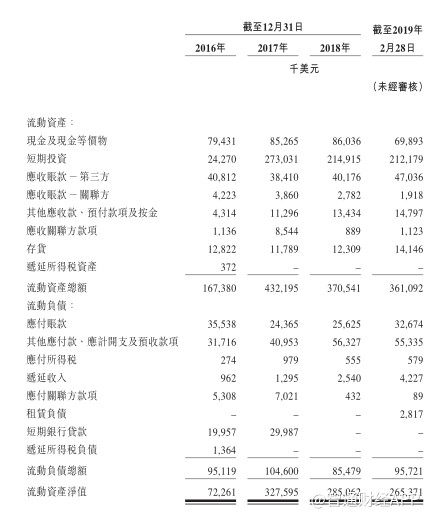

流动资产净值由截至2016年12月31日的7,230万美元增加至截至2017年12月31日的3.276亿美元,主要与于2017年10月于纳斯达克进行后续发售所得的款项有关。

截至2018年12月31日,流动资产净值由截至2017年12月31日的3.276亿美元减少至2.851亿美元,主要由于对研发活动的持续投资以及偿还短期银行贷款3,000万美元(但被长期银行贷款的新借款2,670万美元所取代)。

截至2019年2月28日即流动资产净值状况的最后实际可行日期,流动资产净值由2018年12月31日的2.851亿美元减少至2019年2月28日的2.654亿美元。2018年12月31日的流动资产净值减少,主要由于对研发活动的持续投资。

和黄中国现主要股东有:和黄健宝保健品有限公司、和记黄埔(中国)有限公司、CK Hutchison Global Investments Limited、长和实业有限公司。

据悉,长和实业现持有和黄中国60.2%的股权,IPO时会售旧股,即和黄中国上市后长和实业的持股将少于50%。此外,和黄中国于全球发售完成后将不再为长和实业的附属公司,故其业绩也将不再于长和实业的财务报表合并入帐。

值得注意的是,长和公司秘书施熙德担任该公司非执行董事兼公司秘书一职,而和记黄埔中国的董事总经理杜志强则为该公司执行董事兼主席。

扫码下载智通APP

扫码下载智通APP