延缓期政策方针缓解市场压力,3月新能源车销售同比增长近100%

本文来自微信公众号“建约车评”,作者:崔东树,原标题《3月新能源乘用车销量分析》

根据厂家批发销量初步数据,3月新能源狭义乘用车批发销售11万台,同比增长接近100%;相对于传统乘用车的增速-12.1%来看,新能源车表现强劲。其中3月纯电批发销量增长高达118%,插混批发销量同比也有着48%增长。

1-3月新能源乘用车销量达25万台,同比增长117%。2019年1-3月的良好的销量表现主要是新能源车的延缓期的政策方针缓解了市场压力,促进年初的市场抢跑效应。同时新能源车与燃油车双积分政策的实施效果凸显,车企为降低传统车油耗的发展新能源车热情很高,也推动了新能源车的年初较强增量。

一、新能源乘用车总体走势

1. 3月新能源车强势开门红

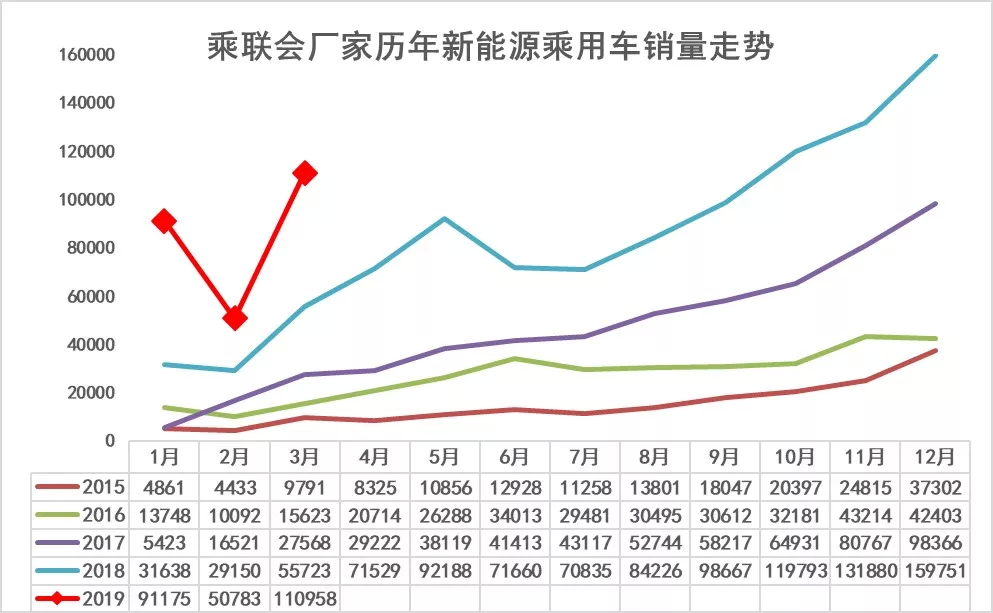

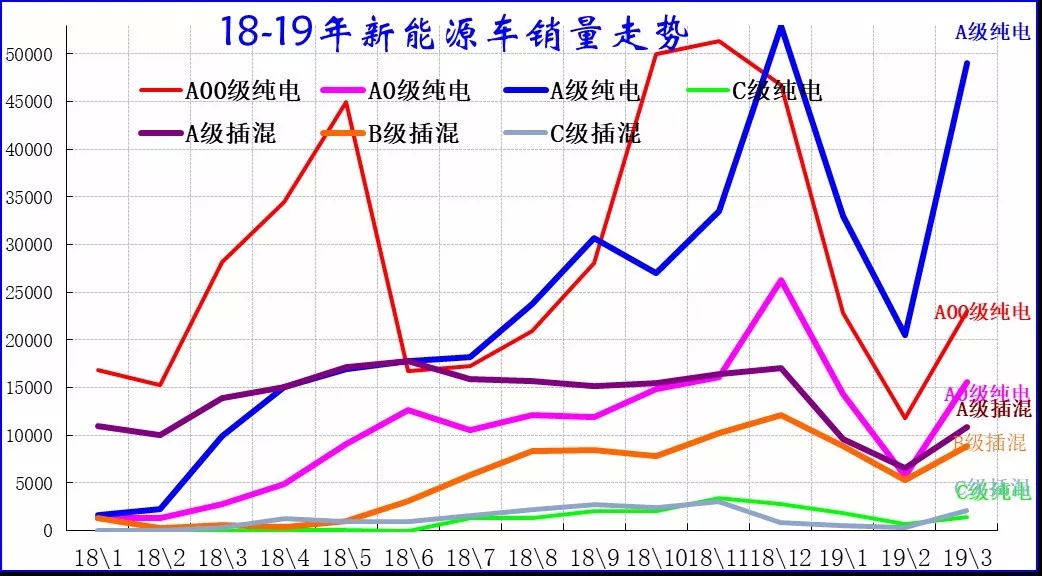

传统燃料乘用车市场走势呈现U型:年初高、随后持续下行到夏季谷底再冲高年末的正常走势。新能源车走势则与传统车截然不同,从前几年的简单的年初前低后高走势,逐步演变成补贴驱动下的波浪走势。

14-17年新能源乘用车呈现顽强的月度环比向上趋势。18年新能源乘用车市场走势呈现波段走势,2019年新能源乘用车目前看仍将呈现波浪走势。

18年1月份的新能源乘用车开门红,销量达到3.1万台,同比增长483%。2月因为春节因素仍达到2.9万台的规模,应该说是表现良好的。3月-5月呈现政策明朗后的过渡期的销量暴增。随着政策的正式实施,18年6月回落到7万台,7月开始一路走高的趋势,12月飙升到16万台。

19年新能源车的开局良好,19年1月批发达到9.1万台,2月因多种因素回落到5万台,3月是补贴退坡之前享受旧补贴政策的最后一个月,批发销量达到了11万台。19年新能源狭义乘用车走势很好,体现了新能源乘用车在政策明朗后的阶段性发展动力较强。

3月新能源广义乘用车批发达到11万台,另外微客类车型3月也有一定数量,但微客改装的电动车基本是属于专用车序列的,因此用狭义乘用车的新能源分析更为准确。

2. 新能源车的世界地位超强

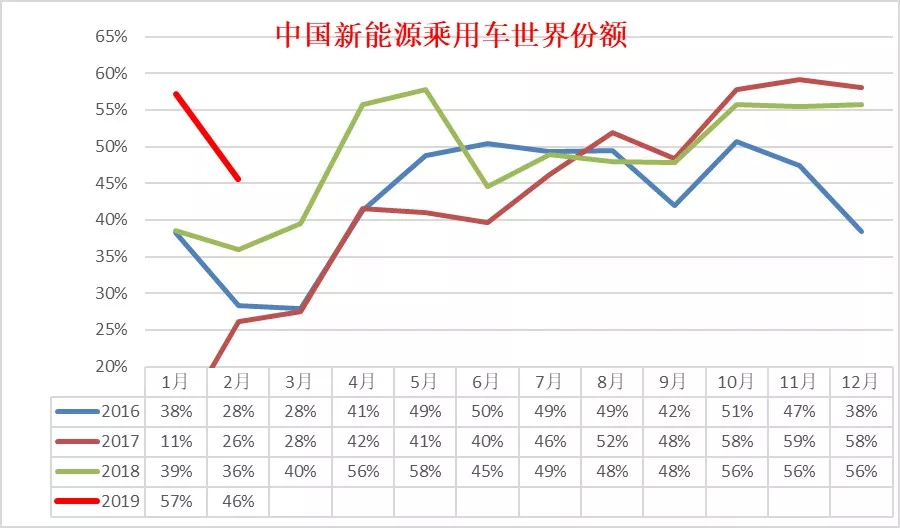

2018年1-12月份,全球新能源乘用车销量达到202万台,同比增速达到66%。中国新能源乘用车18年1-12月总体销量达到101万台,占到世界份额达到56%。

18年6月是中国新能源车政策调整的时点,因此国内3季度销量增长暂时放缓也是政策与市场的双驱动的效果。10月的份额拉升到56%,表现是很好的。

19年1-3月的中国新能源车处于18年补贴延续期,而美国的新能源车因为特斯拉的存在,因此份额表现相对较强。

世界新能源市场的格局仍在剧烈变化中,美国领军单品销量车型迅速拉升突破月产2万台,形成年末狂奔特色。导致美国豪华B级车的新能源化浪潮竞争异常激烈,推动奔驰和宝马都在新能源车加大投入。

3. 新能源车目录的车型数量稳定提升

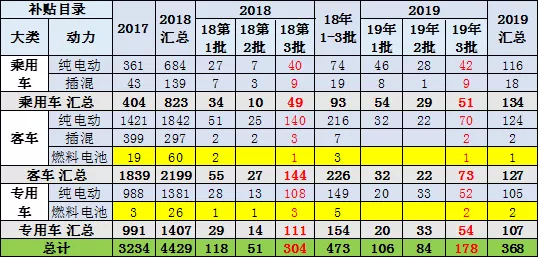

19年第3批目录的数量178款相对第2批的84款增长了一倍,相对前期的18年第3批304款的水平相对较少。

19年主要是客车目录减少,客车市场潜力小、目录相对较少,尤其是插混和快充的目录车型不是很多。

19年第3批纯电专用车目录有52款。由于申报时新政策的产品要求尚不明朗,专用车技术压力大,新品相对较慢

4. 2019年新能源汽车预测调高到170万

3月26日的2019年新能源补贴政策正式发布,新能源补贴政策实现了从补贴推动转向市场选择的动力转换趋势,补贴政策变化基本符合近期预期。

在中美贸易谈判尚未完成的背景下,中国新能源车补贴调整政策推出是很好的事情。今年的新能源补贴发布时机很好,补贴政策延续期多1个半月,19年补贴调整的过渡期少1个月,这样的政策的补贴时间段安排是重大的利好拉动,对车市的新能源车增长带来很好的增量效果。

在中国与美国类似的补贴退坡政策的影响下,美国新能源车的1季度销量同比增速11%相对较差,而2019年中国的新能源车发展好于预期。按照2018年新能源车120万台基础,原预测2019年新能源车160万台。如今19年1季度新能源乘用车增量13.7万台,因此对应调增10万台19年新能源乘用车预测销量,目前预测2019年的新能源汽车销量170万台。

5. 车企需要传统车与新能源车协同发展

科学技术飞速的发展,人类开采石油的技术也是不断突破,因此石油的开采方式、开采量和转化率也是有很大的提高,石油天然气等能源将实现远比预期更久远的稳定供给。

传统燃油车与新能源车协同发展是现阶段的主流车企的必然选择。尤其是不同使用场景下的燃油车与电动车各有优势,短期内并非等效替代。

目前车企的核心技术优势在发动机、车身、底盘等,这些核心技术带来较好的盈利。而电动车的电池等替代发动机的盈利,对车企的盈利模式出现变化。

目前车企普遍是传统燃油车业务挣钱,新能源汽车业务亏钱。尤其是在传统车现金流较好,而新能源车的资金压力巨大的情况下,简单鼓励企业放弃挣钱的业务,全力做亏钱的事,这不符合商业规律。双积分政策鼓励车企将燃油车和新能源汽车协同发展、优势互补,实现新能源车与传统车的合理比例结构,这样才能实现可持续发展。

二、新能源乘用车市场结构分析

1. 19年的新能源车的纯电动占79%

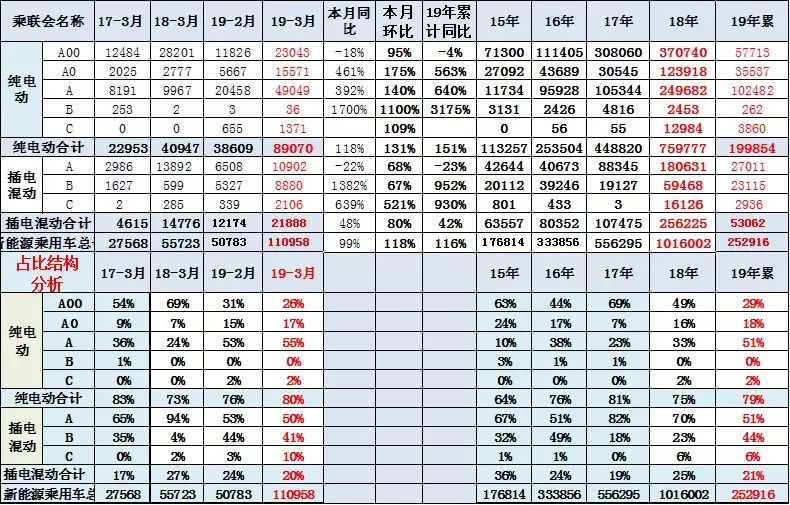

3月新能源乘用车呈现纯电动走强特征。19年3月新能源乘用车销量达到11.1万台,总体同比增速100%。3月的纯电动乘用车118%的增速,体现了产品升级后的差异化拉动效果。

由于高基数的影响,加之退坡对插混的影响小一些,3月插电混动同比增速48%,3月插混较纯电动环比2月增长迅猛。

2019年一季度新能源车的纯电动占79%,其中3月占比80%,相对高于2018年3月的73%的水平。2019年3月的纯电动SUV的占比28%也高于2018年3月的11%表现,结构改善是很好的。

2. 新能源车的级别A级超强-A00较低

18年1-12月新能源乘用车销售101万台,同比增长83%。19年3月新能源表现仍强,同比增速100%,超过18年全年增速。

3月纯电动中的A00级电动车有2.3万台,同比增长-18%,占纯电动乘用车26%份额,较18年3月下降43%;今年3月的A级是表现很好的大的市场。A级电动车主要是私家和出租租赁的拉动,因此去年的销量仍较低,今年的3月的A级电动车同比增392%,环比2月增140%,体现较好增长态势。而A0级电动车同样出现同比暴增,环比表现也很强。

3. 新能源车细分市场变化

由于19年3月环比2月增长较大,因此各细分市场基本均拉升较明显。18年的3月环比2月也是拉升,但结构差异很大,主要原因是18年3月的A级电动车表现很好。

18年12月的几个主力细分市场都表现很强,加之延续期补贴的效果进一步提前释放,2月政策不明朗,因此3月的各细分市场表现的环比增长较大,亮点相对突出。

三、新能源市场需求结构分析

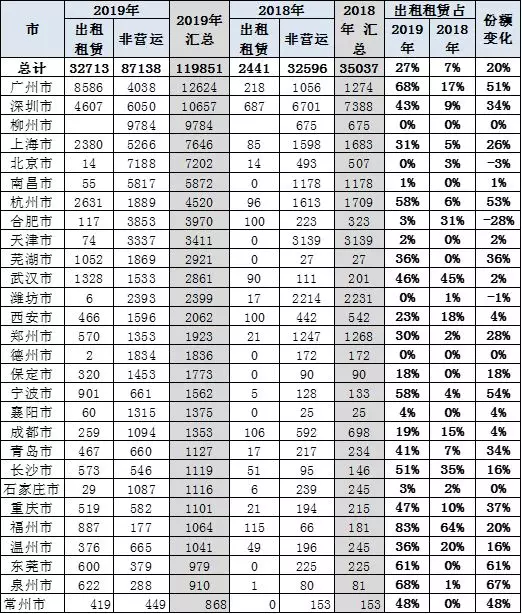

1. 19年新能源车区域运营特征-出租租赁占27%

以上为历年1-2月的对比,同口径的对比,数据供参考。

19年的1月保监会交强险汽车销量数据体现广州暂时超过深圳、上海、北京.。深圳的出租和租赁车辆发展较快,实现占比较高和数量巨大的较好销量。运营车辆的深圳与杭州和北京都是份额提升较大的。

北京由于6万指标限制,没有持续放号,指标缺乏,因此19年1月北京销量增速也是较低的。贵阳、厦门、福州等的出租租赁比例较强。

2. 19年新能源车区域私人单位购买特征-单位用户占21%

以上为1-2月的对比,同口径的对比,数据供参考。

随着国家的促进消费的政策推动,市场的新能源车需求将逐步被满足。北京的私人车辆还有巨大的指标增量。杭州和深圳等逐步接近北京和上海的新能源销量,新能源市场持续快速培育增长。

3. 19年新能源车区域插混纯电比例特征-插混占17%

新能源车的区域市场的插混和纯电动的占比表现差异化,主力限购城市的上海、深圳、杭州、广州的插电混动的表现很强。

深圳和上海、广州的新能源主要是插混,也是市场竞争逐步激烈的体现。

4. 新能源车乘用车车型批发表现

比亚迪的新能源车超强,实现补贴前的最大增量潜力。五菱的新能源开始发力,宝骏E100的新能源表现很好。北汽新能源的车型表现相对较强,而比亚迪的几款车型也是插混表现优秀,形成较强的主力车企和主力车型的状态。

四、3月新能源车主力车型销量表现较强

1. 新能源车新品表现

春节后的2-3月的新品主要是合资企业的插混和混合动力。由于处于政策延续期,自主的新品新能源车尚未发布、本次的零跑S01的车型偏运动,车型不大,价格不低。

而微型电动车已经开始升温,长安的尼欧、比亚迪的F0等,都有很大的潜力。

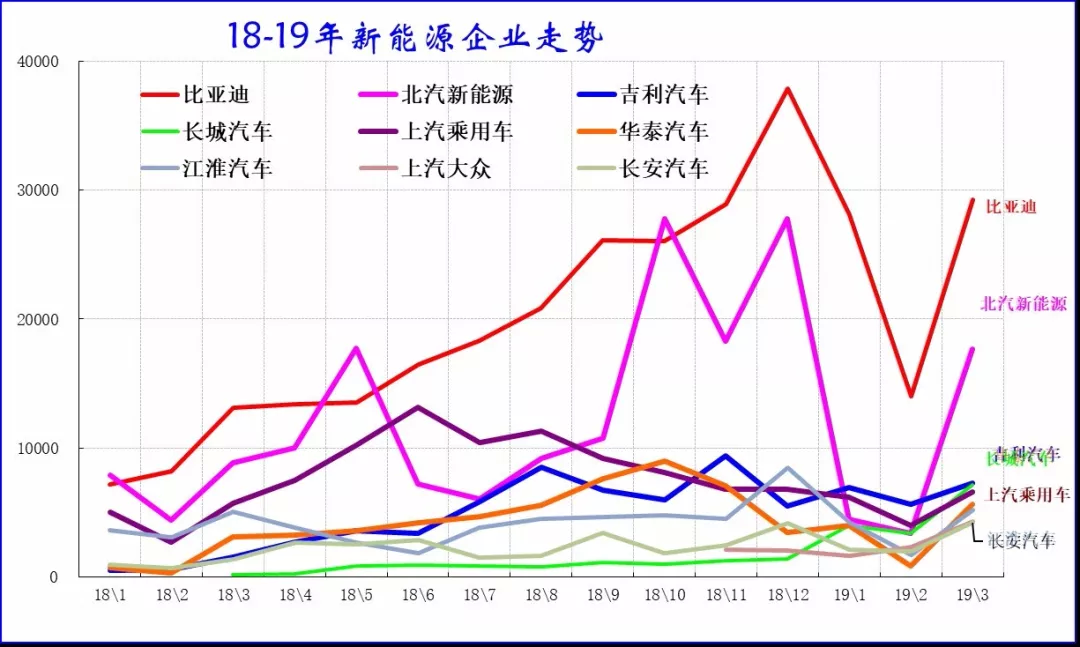

2. 历年逐月新能源车主力厂家销量走势

由于今年3月较2月因春节因素环比拉升较大,因此各细分市场基本均拉升较明显。18年的3月环比2月走强,主要也是新能源补贴延续,3月的A级电动车表现很好。

18年12月的几个主力细分市场都表现很强,加之19年1-3月的进一步提前释放,因此促进19年的销量突破。

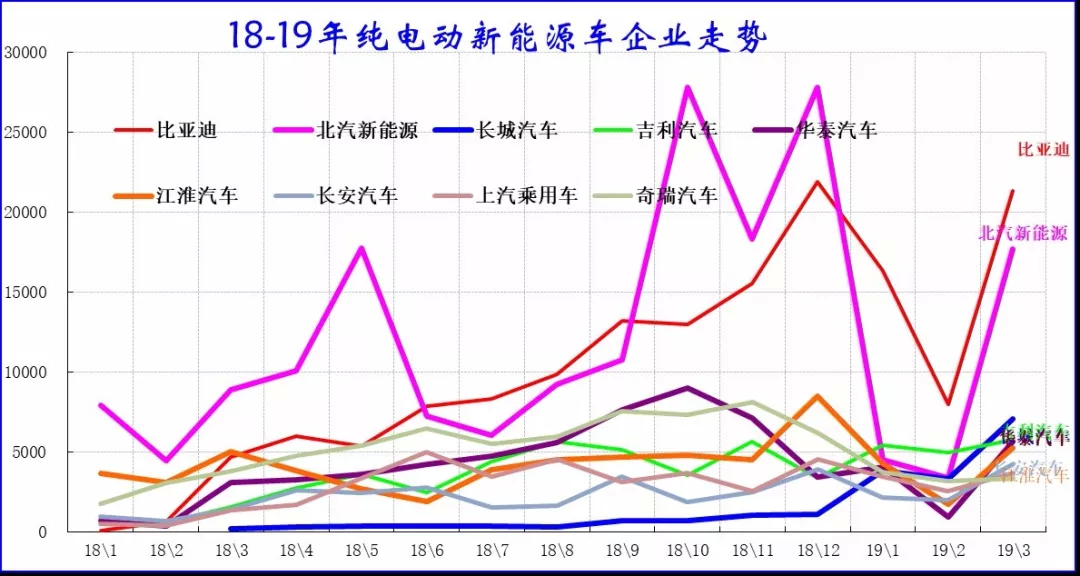

3. 历年纯电动主力厂家销量走势

19年比亚迪反超北汽新能源,自主占据纯电动车的绝对优势地位。近几年新能源车中,主力厂家快速变化。11-17年新能源销量是比亚迪绝对领先,但18年的北汽新能源连续几个月在纯电动领域超越比亚迪成为销量领军,而且部分月份的单一车型也超过比亚迪总量。

19年1-3月的比亚迪、吉利汽车和长城汽车的新能源表现很强,传统车企的营销和持续战斗能力很强。

4. 插电混新能源车企业表现

插电混动是外资品牌实力超强,目前在国内产品逐步投放。内资新能源插混企业较少,掌握技术的难度较大,因此需要独立的体系化掌握技术,比亚迪就是独立掌握技术的优秀典型。虽然很多企业也有实力研发插混新能源车型,但零部件体系在外资为主,因此插混的发展面临诸多复杂技术和产业课题。

19年3月的比亚迪的插混车型表现较好,但季节性波动仍有体现。本月的上汽大众、华晨宝马等表现较好。而一汽丰田也开始在插混生产,合资的插混指标仍是稍强于自主的。但合资插混的续航里程没有比亚迪长,思路仍有差异。

5. 3月纯电动主力车型批发同比较强

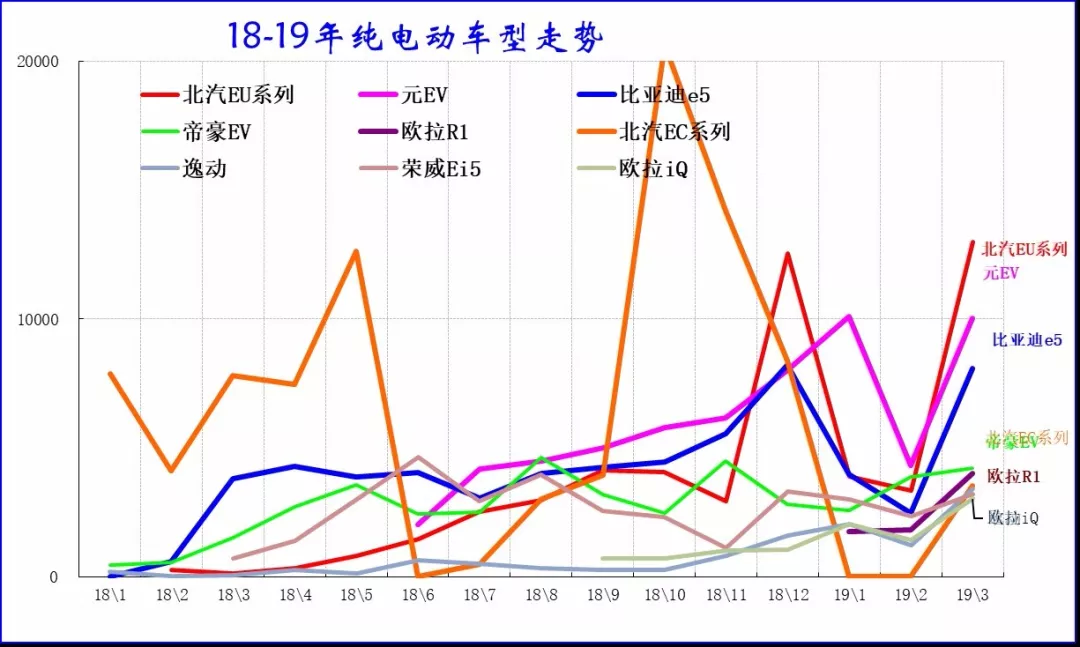

3月的纯电动车型表现优秀,主力车型走势分化。19年3月电动车销量较高的是北汽EU系列、元EV、比亚迪e5、帝豪EV、欧拉R1、北汽EC系列等。

3月的A级电动车走强,而且18年下半年开始持续超强。中大型电动车市场的A级轿车和A0级SUV有亮点。19年3月相对走强的电动车主要是比亚迪的E5和北汽EU系列,尤其是部分车型创出新高的表现很好。长城欧拉等的表现也是较稳,形成对年初电动车的支撑。

北京市场的需求车型比亚迪E5\北汽EU等表现的较平稳较强。19年的蔚来ES8也是销量平稳,表现很好。

6. 插电混动主力车型批发销量增长较稳

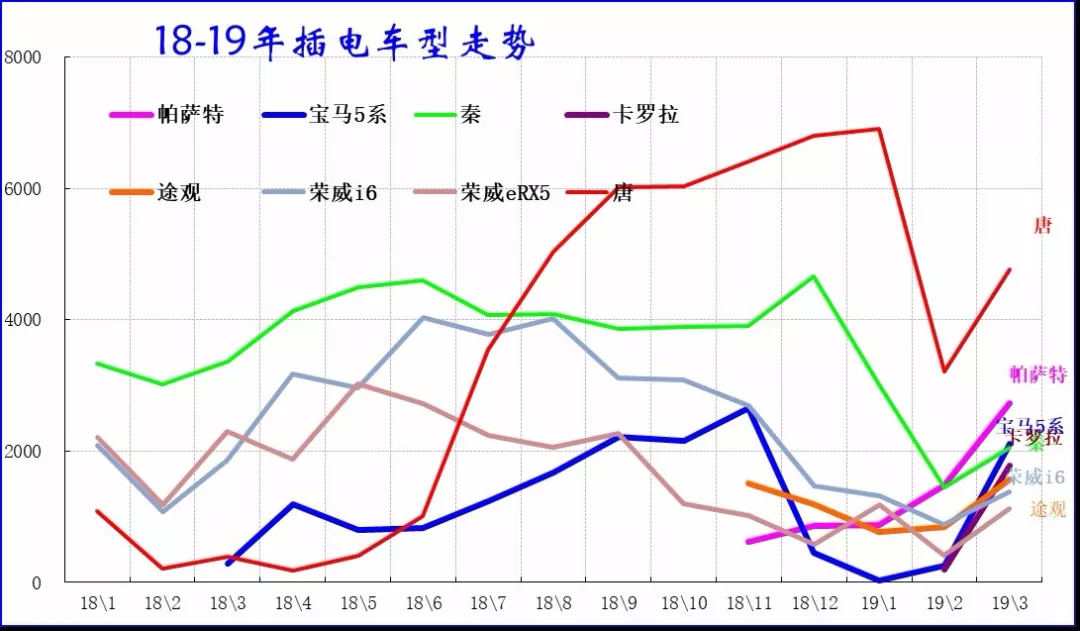

插电混动车型的3月同比增长很强,主要是比亚迪和大众、丰田的贡献,形成插混的较强增长特征。

插混19年3月表现强属于抢抓18年补贴的较好措施。比亚迪继续保持插混的强势地位,同时表现较好的是帕萨特等新品。上海插混的市场优势仍较明显,广州和深圳市场的新能源表现目前一般,非限购地区的插混也有突破趋势。比亚迪的高价线路面临向下延伸的更多机遇。

随着外资的新能源车主要以插混线路为主推进的效果日益明显,合资插混的销量提升较好。

7. 普通混动主力车型越来越少但需求良好

19年3月份普通混合动力主力车型表现较好,丰田和本田的混动表现相对突出。亚洲龙的插混很强,本月的本田inspire表现很好。广州本田的新能源车,目前稳定在2000台左右的规模,而东风本田的普通混动车型、上海通用的混动车型表现也是很突出的。由于没有政策的影响,因此普通混动车型在年初到年末的走势,保持一个相对平稳的态势。

2018年全球广义新能源乘用车销量达到400万台,同比增速达到17%。其中插混、纯电动、燃料电池的狭义新能源车全球销量达到197万台,同比增长67%。普混仍占据广义新能源车半壁江山。19年1月由于美国特斯拉等新能源车的销量偏低,混合动力的销量占比仍达到全球广义新能源乘用车销量52%。

虽然18年美国新能源车3季度加速发展,但中国新能源车发展更快。中国新能源乘用车18年的世界份额达到53%。19年的美国新能源车减速,中国新能源车的优势进一步增强。电动化趋势是中国和美国的共同特征。

近期丰田开放混合动力的专利,这是很好的事情,但太晚了。中国的普通混合动力的车型数量不多,部分自主品牌和合资品牌已经退出普通混合动力市场转而发展纯电动和插混等新能源线路。

随着网约车市场的规范,电动车的低成本优势在网约车市场逐步体现,而营运车辆的报废期较短的特点也适合电动车的产品生命周期,混合动力车型的网约神车概念也逐步淡化。

扫码下载智通APP

扫码下载智通APP