中信建投:疏通货币政策传导机制何解?

本文来自微信公众号“文涛宏观债券研究”,作者黄文涛、胡艳妮。

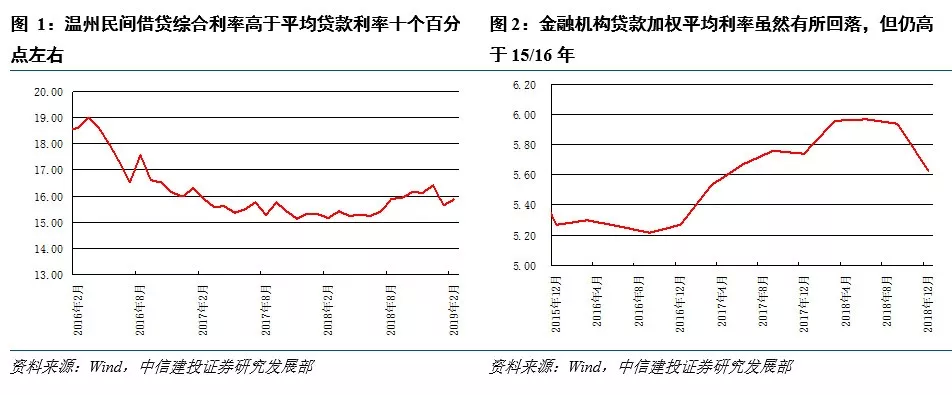

摘要 近来,“金融供给侧改革,疏通货币政策传导机制”的要求在政府工作会议及金融官员讲话中反复出现,2018年二季度、三季度、四季度货币政策执行报告、2019年政府工作报告均强调要进行金融供给侧改革,持续疏通货币传导机制,破解传导困局。那么货币政策传导机制具体是怎样?其目前的传导效果如何?融资之痛的原因及难点在哪里?未来疏通路径如何演绎?本文将对上述问题做出分析。 现阶段来说,货币市场流动性增强,利率明显下降,而民间借贷市场的贷款利率尤其是给小微企业的贷款利率仍然较高,从而在微观上起不到降低企业财务成本的作用,在宏观上起不到刺激经济、稳定增长的作用。可以从量和价两个方面来看: 从量上看,货币市场流动性宽松,信贷市场紧张。从价上看,货币市场利率大,但企业融资成本仍高。 当下货币政策传导不畅,民企融资难的困局主要在于:1.利率风险定价机制不完善。2.商业银行风控机制导致难以宽信用,首先是资本金不足限制了商业银行信用可投放规模。二是商业银行的风险偏好下降,加剧了实体经济结构性融资问题。三是商业银行负债端存款流失、负债来源不稳定给银行信贷造成了一定困难。3.经济下行,内需增长乏力,企业融资需求有所下降,在经营风险较大、防范金融风险的背景下,企业变得更加保守,不愿意以高成本借贷资金进行扩张,另一方面地方政府和房企受贷款管控,融资需求受到抑制。 那么,疏通货币政策传导机制,缓解融资之痛的路径,从短期来看,需要加强各部门政策协同,财政、货币及监管政策协调搭配。从中长期来看,需要金融机构建立多维度的风险定价机制,疏通货币政策传导机制,提高货币政策调控效力。 从短期利率走势来看,二季度受猪瘟疫情及翘尾因素影响,通胀压力加大,利率将出现明显上行态势;三季度随着投资、出口增速回落,经济增长动能式弱,利率下行空间将会打开。 正文 近来,“金融供给侧改革,疏通货币政策传导机制”的要求在政府工作会议及金融官员讲话中反复出现,2018年二季度、三季度、四季度货币政策执行报告、2019年政府工作报告均强调要进行金融供给侧改革,持续疏通货币传导机制,破解传导困局。那么货币政策传导机制具体是怎样?其目前的传导效果如何?融资之痛的原因及难点在哪里?未来疏通路径如何演绎?本文将对上述问题做个简单分析。 货币政策传导机制指的是中央银行运用货币政策工具影响中介目标,进而实现货币政策目标,主要包括利率机制、信贷机制、资产机制、汇率机制等影响机制。具体的调控路径一般是央行通过货币政策作用于商业银行,通过商业银行传导到全金融市场,并最终传导到实体经济,影响到经济行为主体的消费、储蓄、投资等经济活动。 目前我国的货币传导不畅通,主要表现在央行的政策利率对货币市场利率、债券市场利率等资本市场利率的影响更直接,传导效率更高;而对信贷市场利率的影响还存在一定阻滞,贷款利率下降的幅度和速度没有货币市场和债券市场反应快。宽货币到宽信用路途依然遥远。 具体到现阶段来说,货币市场流动性增强,利率明显下降,而信用市场的贷款利率尤其是给小微企业的贷款利率仍然较高,企业财务负担沉重,从而在微观上起不到降低企业财务成本的作用,在宏观上起不到刺激经济、稳定增长的作用。可以从量和价两个方面来看: 从量上看,货币市场流动性宽松,信贷市场紧张。 2018年底,金融机构超储率为2.4%,较9月末高0.9个百分点,银行体系流动性“合理充裕”。受定向降准和MLF加大投放支撑,M2增速稳中略降,增速比9月末低0.2个百分点;受表外融资大幅收缩影响,社会融资规模同比少增3.14万亿元。说明市场流动性紧张,实体经济融资形势仍然紧张。虽然人民币贷款保持较快增长,2018年新增人民币贷款同比增长13%,但中长期贷款增量持续回落,同期新增中长期人民币贷款同比下降9.7%。 从价上看,货币市场利率大,但企业融资成本仍高。货币市场利率显著回落,银行流动性充裕,长端利率下行幅度高于短端。2019年3月15日, 1周Shibor为2.728%,较上年末下降了17个基点;1年期Shibor为3.077%较上年末下降44个基点。但贷款利率下滑速度较慢,实体融资流动性仍紧张。 2、融资之痛的原因及难点 货币政策的传导效果取决于利率市场化程度、市场参与主体对利率的敏感程度、经济所处的运行周期等因素。下面从我国利率机制、商业银行、资金需求端三个角度分析货币政策传导不畅通的原因。 1.利率风险定价机制不完善 多年来,我国利率一直由“双轨制”决定,一方面存贷款利率受到基准利率的管制,存在较大利差;另一方面货币市场利率又完全由市场决定。利率“双轨制”在一定程度上削弱了货币政策的传导效率,央行政策利率向货币市场利率的传导较为通畅,但在存贷款基准利率的刚性约束下,贷款利率对市场利率变动不敏感,贷款利率下降的幅度和速度没有货币市场和债券市场反应快。所以央行释放流动性,引导货币市场利率下行,但未能引导企业融资成本降低,导致利率传导不畅、信用扩张受阻。 2.商业银行风控机制导致难以宽信用 商业银行的流动性传导在我国的货币政策传导中扮演重要角色,货币政策传导受阻很大程度上也是由于商业银行的顺周期流动性输送和信用投放能力的问题。由于我国商业银行竞争不足,激励机制缺失,过度追求呆账坏账最小化,叠加近年来的金融强监管政策影响,贷款项目终生问责制导致商业银行在经济下行背景下难以做到宽信用,流动性传导存在较大问题。 (1)首先是资本金不足限制了商业银行信用可投放规模。在过去影子银行通过规避资本金约束、贷款规模约束,实现了信用创造。政府意识到其的巨大风险后对其采取了严厉管控,银行同业、表外投资成为监管重点,要求穿透至底层资产来计提资本,银行面临着补提资本金的压力;其次在去杠杆、去通道、去非标的监管政策要求下,银行理财对标的存量非标业务将转回表内,将消耗大量的资本金。 在资本充足率的考核压力下,银行会选择提高贷款利率获得更高的息差,获取利润转增留存收益,用来充实资本金,或者减少新增贷款,节约资本金消耗,这样就约束了银行对实体的支持力度。 (2)商业银行的风险偏好下降,加剧了实体经济结构性融资问题。一方面是由于经济下行叠加信用风险增大制约了银行的风险偏好的上升;另一方面原因是在金融强监管的环境下,同业资金收缩,资管新规要求去资金池、去刚性兑付预期,对资产管理产品实行净值化管理。银行无法再通过滚动发行、分离定价等方式运作资管资金,原表外融资通道收缩,非标融资功能受损,信用投放更多地依赖贷款,银行风险偏好下降,特别是小微企业自身又有着抵押品缺失、经营风险高等特点,银行放贷意愿不强,小微型企业融资难。 (3)商业银行负债端存款流失、负债来源不稳定给银行信贷造成了一定困难。由于银行在存款利率依然受到自律定价机制约束,面对互联网理财、类存款资管产品的的竞争,大量存款从银行表内流失。迫于盈利与资产负债表平衡的压力,银行只能更多的寻求央行的公开市场操作、同业负债以及其他的高息且不稳定的负债来源。 3.企业融资需求不足 经济下行,内需增长乏力,企业融资需求有所下降,在经营风险较大、防范金融风险的背景下,企业变得更加保守,不愿意以高成本借贷资金进行扩张,另一方面地方政府和房企受贷款管控,融资需求受到抑制。 综上所诉,当下货币政策传导不畅的困局一方面源于我国利率双轨制、信贷主体行为扭曲的痼疾,另一方面也受到近年经济下行和金融监管趋严的外部环境的影响,融资需求端和融资供给端都受到了一定程度的抑制。 3、疏通传导机制,缓解融资之痛的路径 1、短期来看,需要加强各部门政策协同,财政、货币及监管政策协调搭配。 (1)面对经济下行压力,财政政策、常规的货币政策调控总量; (2)对小微企业定向降准,继续扩大对小微企业投放信贷的激励,对小微企业和个体工商户贷款利息收入免征增值税;给小微企业主体套上政府主体的信用,缓解金融机构风险偏好收缩的冲击; (3)严监管后同业资金大幅收缩,产品去资金池化对金融防风险有积极作用,但金融业务回归传统的过程必然意味着资产配置的保守化,无法满足实体融资多样化的需要。在去杠杆、去通道、去非标,还需要完善市场参与主体,建设完善高收益债市场来对冲,保证不同评级企业正常的债券融资功能。 2、中长期来看,需要疏通货币政策传导机制,提高货币政策调控效力。 (1)深化利率市场化改革,积极培养SHIBOR、短期回购利率、国债收益率等市场利率作为产品定价的基础,并逐步弱化对央行基准存贷款利率的依赖,实现商业银行和其他金融机构根据短期市场利率自主形成信贷市场利率,稳妥实现利率并轨。央行仅需要对短期利率进行引导,就可以有效传导至中长期利率,使得短期货币市场利率和中长期债券市场利率都能准确反映资金的供求关系; (2)提高整个市场对资金利率的敏感度,打破刚兑,打破国有企业和地方政府的预算软约束,实现在资金需求上真正公平竞争的市场环境,通过保证基金为民企提供适当的担保增信; (3)关于结构性货币政策,搭建有效的激励机制,例如设定向中期借货便利(TMLF),2019年1月23日央行投放1季度TMLF,额度与金融机构支持小微、民营企业的力度挂钩;利率渠道上。

扫码下载智通APP

扫码下载智通APP