华创证券:3月经济数据有望呈现供需双改善

本文来自微信公众号“一瑜中的”,作者张瑜、王丹、杨轶婷。原标题为“3月经济全面向好的趋势与扰动--3月经济数据前瞻”。

核心要点

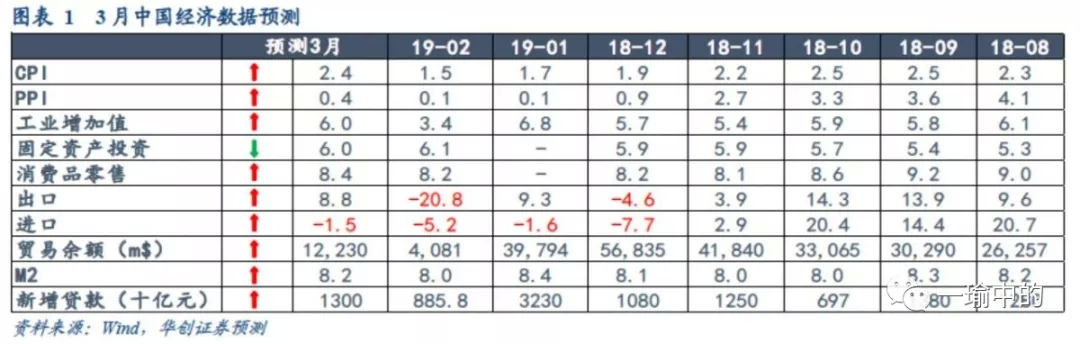

在春节错位的影响下,3月经济数据呈现供需双双改善的格局。生产端,工业生产有望自1-2月的低位回升至6%左右;外需方面,尽管美欧日制造业PMI进入“比差”模式、韩国出口连续4个月负增长,显示外需的走弱仅仅只是“开场”,但春节错位的扰动下3月出口大概率转正;内需方面,以专项债为主的积极财政继续发力,基建增速有望进一步提速;制造业投资在基数走弱的支撑下也有望保持平稳;前期新开工高增和期房交付约束下,地产施工也有望延续高增。基本面的回升也得到了金融和价格数据的印证,预计3月表内信贷同比小幅改善达到1.3万亿左右;主要大宗价格边际改善,预计PPI同比小幅回升至0.4%左右。

3月经济数据显著改善的背后,(1)有季节性规律的作用--节后生产的自然修复、下游开工旺季的到来,而春节的错位显著夸大了经济动能超季节性回升的力度(去年春节对数据的拖累部分体现在3月,而今年主要体现在2月);(2)有积极财政发力下的基建企稳回升和地产施工的持续改善。尽管数据好转背后有扰动,但短期经济景气度环比边际回升确认,财政支出加快、减税降费等稳增长政策落地,4月份微观数据也有望进一步改善。

展望后市,我们认为(1)综合来看一季度工业生产累计增速预计在5.5%-5.6%左右,经济仍在寻底,预计一季度实际GDP增速回落至6.2%附近;(2)2019年财政节奏显著前倾,本轮防风险约束下的稳增长难以带动地方政府加杠杆的跟随效应,提示关注财政后劲不足和高基数下经济在年中的二次回落,从而触发市场在年中时点对于宏观动能的再审视;(3)短期经济数据的好转并非经济趋势性反弹的信号,经济的企稳最快要到下半年才能看到。

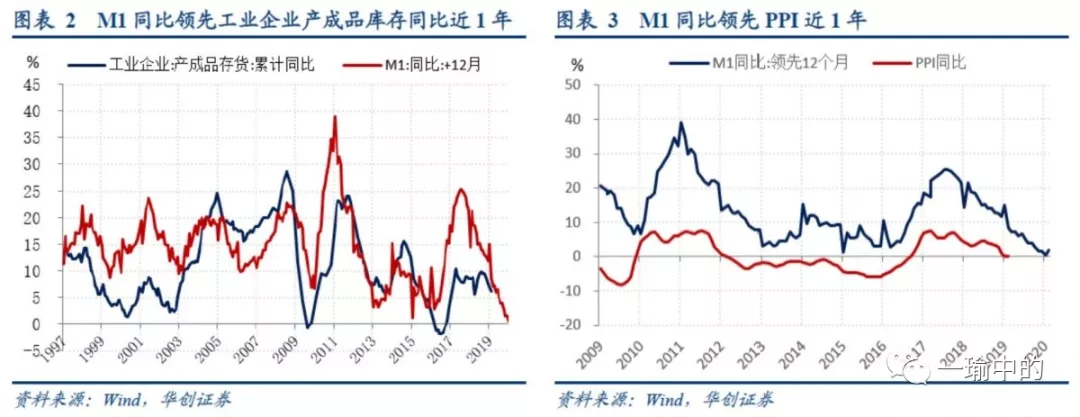

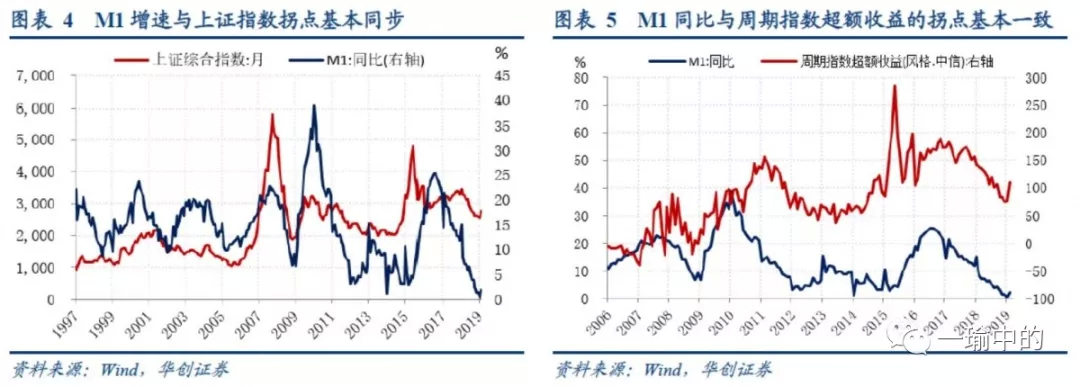

对于后续经济企稳的追踪与观测,我们认为M1作为连接经济与资本市场的有效指标之一,其指征意义有较强参考性。作为企业真实活跃度修复的领先指标--M1领先产成品库存、领先PPI同比9-12个月;作为资本市场对库存周期定价的约同步指标,M1与上证综指、周期板块超额收益走势存在基本同步映射关系。

报告正文

食品支撑CPI重回“2时代”,大宗价格分化PPI弱回升。食品项方面,猪瘟疫情加速演化推升猪价在节后逆势上涨;受南方部分地区长时间阴雨寡照天气的影响,菜价环比降幅也大幅低于季节性规律。非食品方面,月初和月底国内成品油价两次上调推高月度均价,3月成品油均价环比上涨4%。综合来看,天气+猪瘟使得食品价格保持韧性,成品油价上调亦对非食品形成支撑,预计3月CPI重返“2时代”,同比小幅上行至2.4%左右。PPI方面,主要大宗价格出现分化,煤炭、钢铁、橡胶环比涨幅较2月份小幅扩大,水泥均价环比仍延续下降,但降幅亦有所收窄;但油价相关的原油、成品油、化纤以及有色金属、纸浆等品类价格环比涨幅较2月趋缓,铁矿石价格环比则转跌。综合来看,预计3月PPI同比小幅回升至0.4%左右。

春节错位致3月工业生产有望显著回升至6%左右。从高频数据来看,3月6大发电集团日均耗煤量66.1万吨,较1-2月日均回升10.3%,同比4.2%是自去年8月以来同比首次实现转正;3月半钢胎开工率均值同比亦实现转正。高频数据的改善在月初的PMI上得到印证,3月中采制造业PMI50.5%,创下6个月以来新高,其中生产项的回升是主要支撑,生产项较1-2月均值回升2.5个百分点至52.7%。综合来看,在节后生产自然修复、开工旺季、春节错位和稳增长发力的共同作用下,预计3月工业生产同比将较1-2月显著回升至6%左右。但综合一季度来看,工业生产同比增速预计将维持在5.5%-5.6%左右,经济仍在寻底的过程中。

地产施工和基建景气度继续回升,制造业投资基数回落延续弱势震荡。3月建筑业PMI61.7%重返高景气度区间,分别较2月和1-2月回升2.5和1.65个百分点,创下近年来3月最高水平。建筑业PMI的明显回升显示3月地产建安和基建投资有望延续年初的高景气度。基建投资方面,去年底以来财政集中发力,开年地方政府债券提前开闸为基建补短板提供了资金支持,预计一季度大口径基建投资增速有望回升至3%以上。地产投资方面,在前期新开工高增和期房销售交付压力之下,施工有望延续高增,而土地购置费的持续下滑将继续拖累地产投资整体读数回落。制造业投资方面,出口、利润走弱对投资的拖累已经在1-2月数据上显现,3月制造业投资预计将继续延续弱势,预计整体读数在基数偏低的情况下持平在1-2月水平。综合来看,预计一季度固投同比增速将在地产的拖累下小幅回落至6%左右。

外需下行仅仅只是“开场”,春节错位下3月出口有望转正。出口方面,美欧经济景气度继续回落,3月美国Markit制造业PMI52.5,较前值下滑0.5个百分点,创下2017年下半年以来新低;欧元区制造业PMI更是进一步下滑1.8个百分点至47.5,创下2013年4月以来新低。日本制造业PMI略有回升至49.2,但仍处于收缩区间。外需走弱进一步加剧。3月PMI新出口订单虽较1-2月均值回升1.1个百分点至47.1,但仍处于收缩区间。韩国3月美元计价出口同比增速延续负增长,同比下降8.2%。进口方面,节后国内生产性需求修复,PMI进口项较1-2月均值回升2.8个百分点至48.7。综合来看,内外需继续走弱,但春节错位扰动下,预计3月出口同比转正小幅回升至8.8%附近,进口同比降幅收窄至-1.5%左右。

汽车零售未见明显改善,成品油涨价支撑名义增速。汽车方面,乘联会公布的乘用车零售数据延续负增长,前22日狭义乘用车零售同比下降19%,而1月和2月同比分别下降2%和17%;综合全月来看,预计3月份乘用车销售降幅较2月收窄,但可能较1-2月均值来看并未呈现明显修复的走势。石油制品方面,3月成品油连续两次提价,从全月均价来看,3月环比涨幅趋缓但同比由负转正,预计对社消名义增速有一定支撑。综合来看,预计社消增速保持平稳,名义增速小幅回升至8.4%左右。

表内信贷同比小幅改善,企业和地方政府债券融资支撑社融。预计3月社融有望达2万亿左右,同比增速10.2%。我们认为,在央行“宽信用”意愿下表内信贷规模或较去年同期小幅改善达到1.3万亿。另外,企业债融资和地方专项债对社融形成支撑,两项净融资均超过3000亿。临近季末为贷款核销的季节性高峰,预计在经济寻底过程中贷款核销量将同比提升。但表外项大概率依然受限,未贴现票据方面,根据票交所数据来看3月仍受到监管影响,未有明显起色。同时,从用益信托网数据来看,3月集合信托的到期量增加,拖累信托贷款回弹,新增额或依旧为负。

扫码下载智通APP

扫码下载智通APP