国信证券:中国生物制药(01177)肿瘤用药增长强劲 创新和成长可期

本文来自微信公众号“GuosenHealthcare”,作者为谢长雁、马步云。

摘要

收入增长41.0%,调整后归母净利润增长37.0%,基本符合预期

2018年实现营收208.9亿元,同比增长41.0%,收入增长符合预期;毛利润166.9亿元,同比增长42.3%;归母净利润90.5亿元,同比增长316.7%;调整后净利润28.4亿元,同比增长37.0%,利润增长基本符合预期。毛利率微升至79.9%(+0.8pct),整体来看2018年Q4和2019年Q1基本没有受到带量采购影响。

抗肿瘤业务板块增长强劲,未来发展值得期待

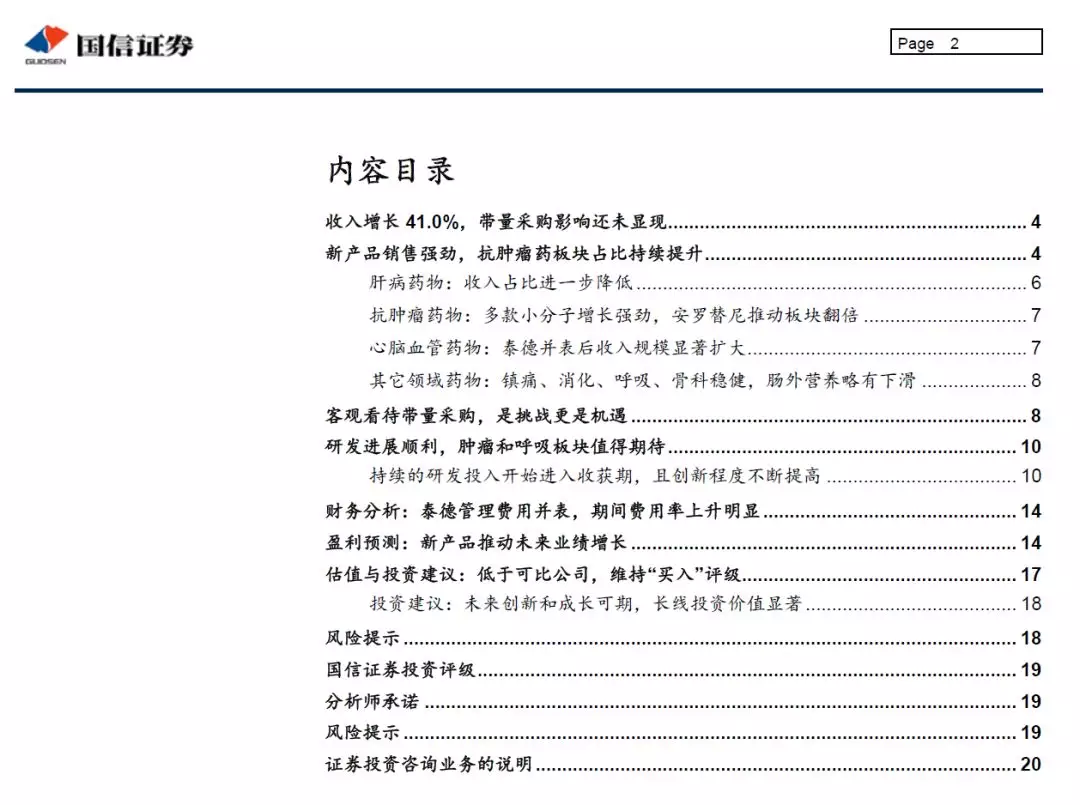

抗肿瘤类药物在安罗替尼的推动下同比增长99.6%,占比提升至15.3%,超过心脑血管药物,成为公司第二大业务领域。新上市产品(安罗替尼、替诺福韦、硼替佐米、利多卡因贴剂等)、抗肿瘤产品、受益医保目录调整的产品和通过一致性评价的产品推动公司增长。即使部分老化品种有所下滑,整体收入增长仍然可观。公司于2018年底搭建肿瘤专线销售队伍,规模迅速拓展至上千人,且肿瘤药物研发布局丰富,未来的发展值得期待。

研发进入收获期,且创新程度不断提高

2018年公司获得生产批件18件,预期未来五年每年都有10-15个产品获批上市。硼替佐米、来那度胺等产品已如期上市,目前公司已报产的待批品种也不乏布地奈德、重组Ⅷ因子等潜在重磅,上市后有望迅速贡献业绩增量。公司在研产品线创新程度不断提高,正大天晴储备创新药品种达50个,其中20个已经进入临床,生物药品种达25个,处于临床阶段的7个。不断批量上市的优质仿制药和未来陆续上市的创新药将成为公司强者恒强的驱动力。

风险提示:核心产品销量不达预期,研发进展不达预期

投资建议:以创新和新产品支撑未来成长,维持“买入”评级

不考虑即将获批新品种带来的增量,预测2019-2021年营收233.0/265.0/311.7亿元,增速为11.5/13.7/17.6%,归母净利润为31.8/36.4/42.5亿元,增速为12.0/14.4/16.6%,EPS0.25/0.29/0.34元,当前股价对应PE为24.8/21.7/18.6x。必须看到公司正迎来产品密集上市时期,新产品和创新产品将是公司未来持续强劲增长的动力,短期因部分产品降价对增速的影响并不改变公司长期的增长趋势。给予2020年PE28-30x,未来一年合理估值9.46-10.14港元,距当前股价7.32港元有30-39%收益空间,维持“买入”投资评级。

收入增长41.0%,带量采购影响还未显现

2018年公司实现营收208.9亿元,同比增长41.0%;毛利润166.9亿元,同比增长42.3%;归母净利润90.5亿元,同比增长316.7%,归属母公司所有者每股基本盈利0.73元,同比增长274.6%;调整后净利润28.4亿元,同比增长约37.0%,归属母公司所有者每股基本盈利0.23元,同比增长23.2%。(调整后净利润指:去除收购泰德24%权益产生的分阶段收益及新增可识别资产摊销及权益投资和金融资产未实现公允价值的利润及亏损)。

2018年整体的收入增长符合预期,由于带量采购价格于2018年3月末开始实施,预计2019年1季度对于公司收入的影响并不明显。

抗肿瘤药板块收入占比提升至15.3%,为公司第二大收入来源。泰德并表后,镇痛成为公司主要领域之一,2018年收入占比达10.9%。

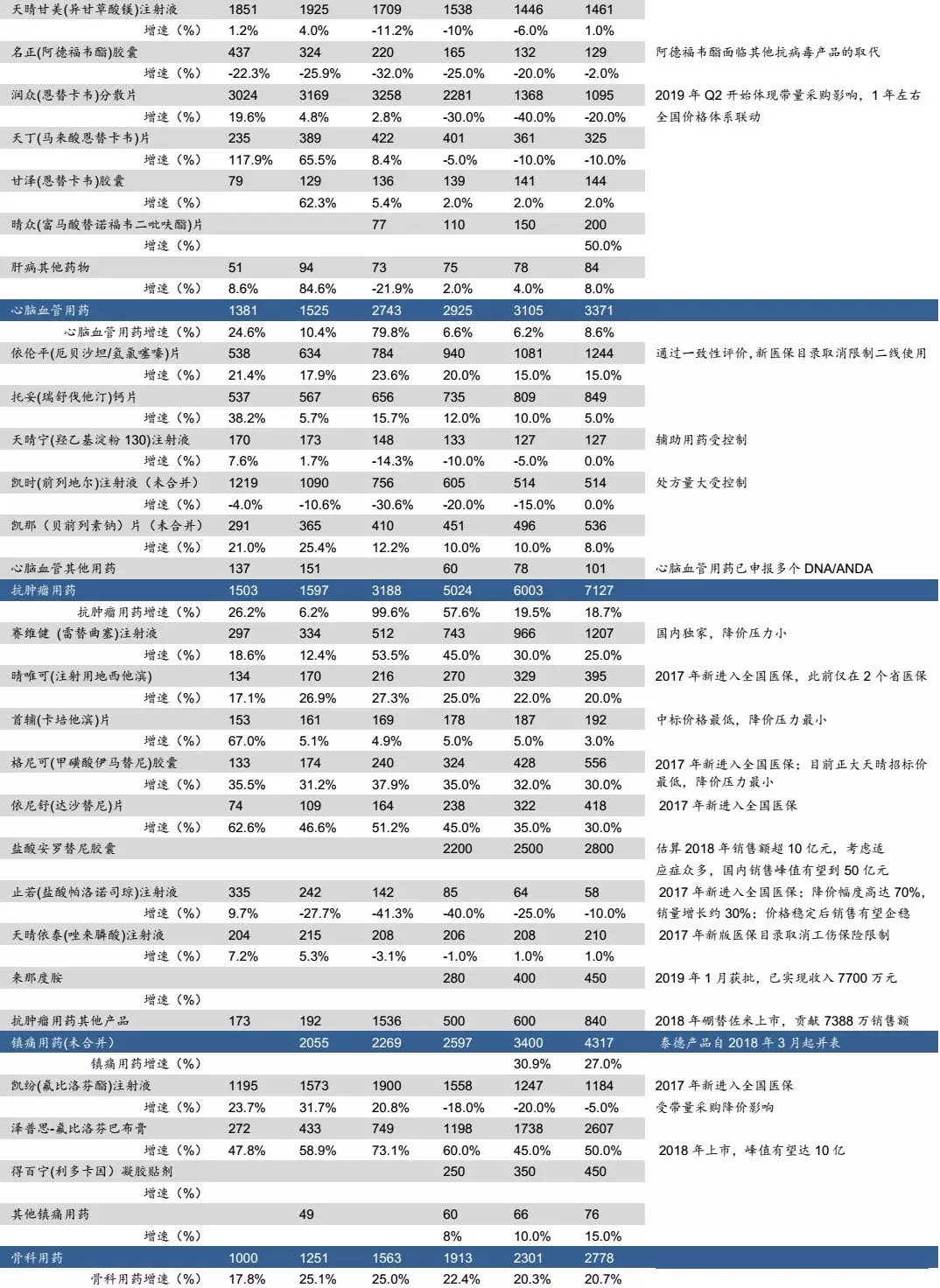

新产品销售强劲,抗肿瘤药板块占比持续提升

从具体产品来看,公司新产品(安罗替尼、替诺福韦、硼替佐米、利多卡因贴剂、艾司奥美拉唑等)、肿瘤产品(伊马替尼、达沙替尼、地西他滨)和受益2017年医保目录调整的产品贡献较多增量;上市时间较久的老化产品和竞争格局恶化的产品(阿德福韦酯、前列地尔注射液)下滑明显。公司产品结构不断优化,不断上市的新产品和肿瘤药板块将推动未来的增长。

增长强劲的产品:医保目录调整产品(表1);赛维健(雷替曲塞)注射液(512百万元,+53.5%);艾速平(艾司奥美拉唑钠)注射液(750百万元,+59.9%)。

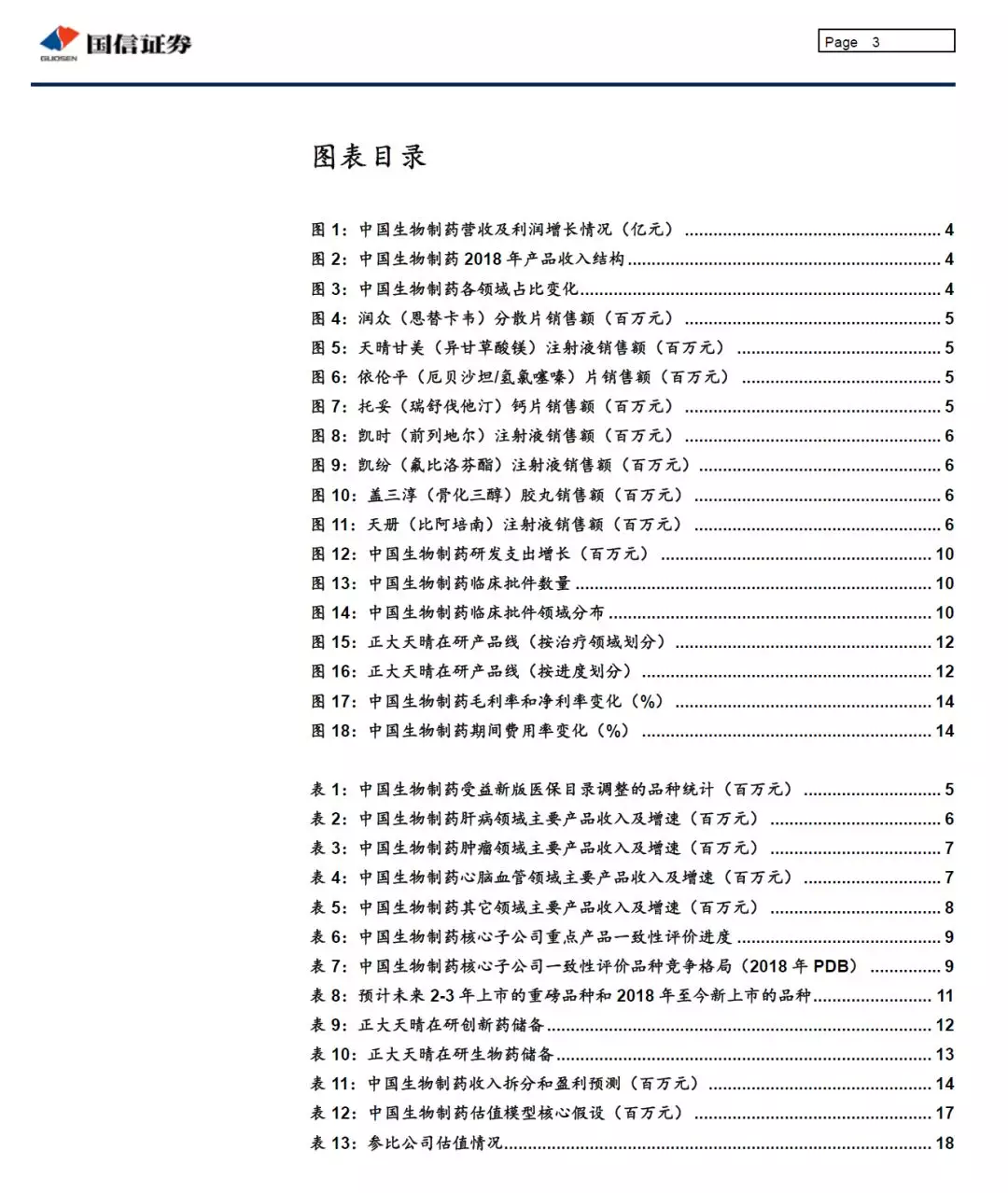

下滑明显的产品:名正(阿德福韦酯)胶囊(220百万元,-32.0%);止若(盐酸帕洛诺司琼)注射液(142百万元,-41.3%);凯时(前列地尔)注射液(756百万元,-30.6%)。

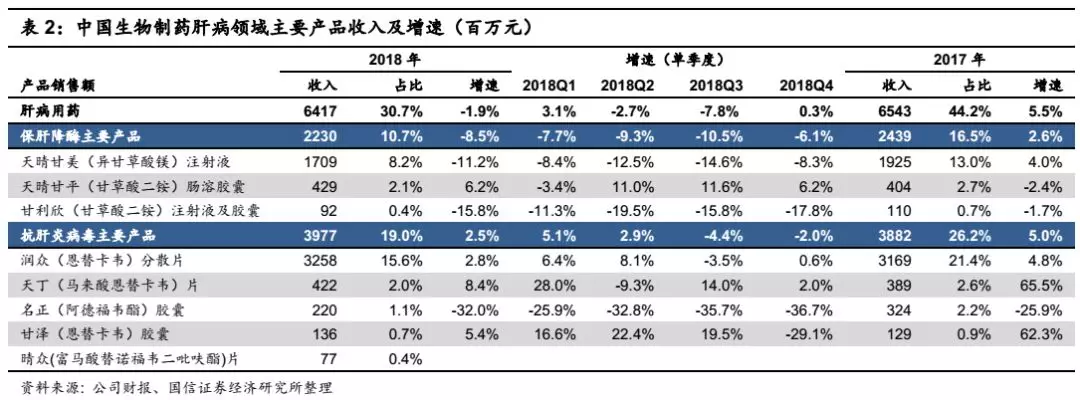

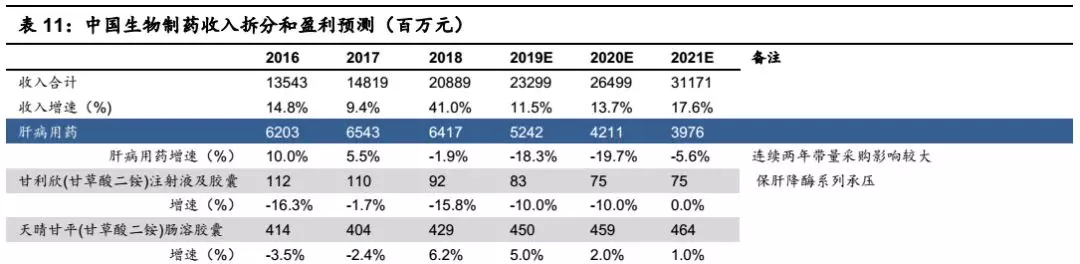

肝病药物:收入占比进一步降低

2018年公司肝病领域实现收入64.17亿元,同比减少1.9%,收入占比进一步下降至30.7%(-13.5pct)。收入占比下降的原因为泰德并表心脑血管和镇痛药物收入扩大,以及肿瘤等板块收入增长显著高于肝病板块。

核心产品润众(恩替卡韦)分散片2018年实现收入32.58亿元,同比增长2.8%。单看第四季度,恩替卡韦片销售额略微增长0.6%,马来酸恩替卡韦片和恩替卡韦胶囊全年维持单位数增长,其中第四季度恩替卡韦胶囊同比下降29.1%。恩替卡韦分散片集采价格于2019年3月底开始实行,预计2019年1季度集中采购对于销售额的影响较小,2019年2季度起销售额将随着全国价格联动的进度有所下降,预期有望于2020年下半年逐渐企稳。2018年10月22日,正大天晴提交首家国产TAF(磷丙替诺福韦片)上市申请。公司抗肝炎病毒系列品种丰富、结构完善,后续仍有增长空间。

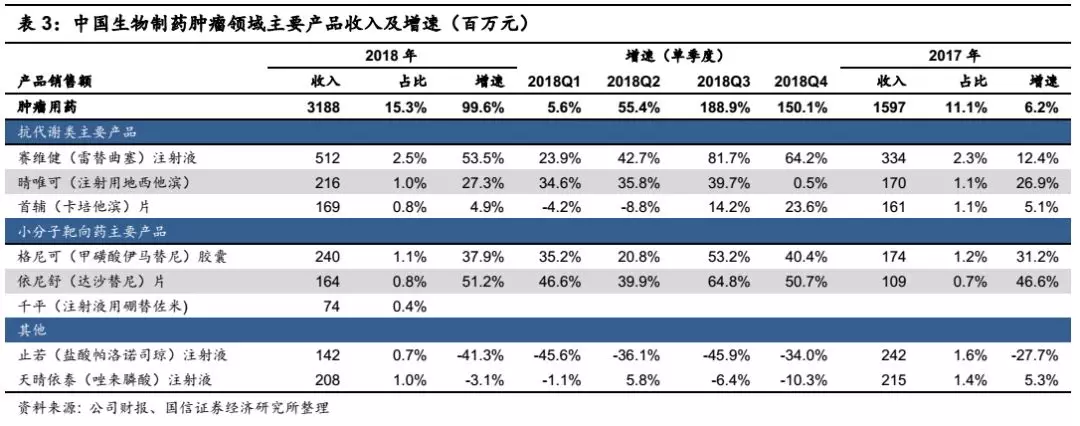

抗肿瘤药物:多款小分子增长强劲,安罗替尼推动板块翻倍

2018年公司肿瘤用药实现收入31.88亿元,同比增长99.6%,收入占比提升至15.3%(+4.5pct)。核心产品增长强劲,分季度来看:2018年Q1-Q4依尼舒(达沙替尼)片增速46.6/39.9/64.8/50.7%;格尼可(甲磺酸伊马替尼)胶囊增速35.2/20.8/53.2/40.4%;赛维健(雷替曲塞)注射液增速23.9/42.7/81.7/64.2%;晴唯可(注射用地西他滨)增速34.6/35.8/39.7/0.5%。公司的销售投入和精力也在向肿瘤板块倾斜,2018年底已专门组建肿瘤销售队伍,人员由200人迅速扩张至上千人,预计肿瘤板块将成为公司未来业绩增长的强推动力。

心脑血管药物:泰德并表后收入规模显著扩大

2018年公司心脑血管用药实现收入27.43亿元,同比增长79.8%(主要由于泰德自2018年3月份起并表),收入占比提升至13.1%(+2.8pct)。公司心脑血管5大核心产品合计的销售额2018年Q1/Q2/Q3/Q4单季度同比增长分为:-6.3%/1.9%/7.1%/-10.1%。依伦平增长稳健,天晴宁(-29.2%)和凯时(-36.7%)在Q4下滑比较明显。

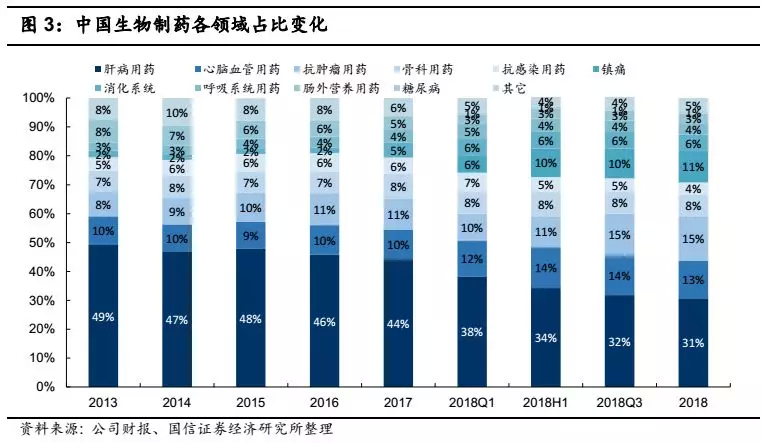

其它领域药物:镇痛、消化、呼吸、骨科稳健,肠外营养略有下滑

2018年镇痛收入并表22.69亿元,两个核心产品同比增长32.1%,其中凯纷(氟比洛芬酯)注射液同比增长20.8%,泽普思(氟比洛芬)凝胶膏同比增长73.1%。骨科产品(+25.0%)均实现理想增长,依固(唑来膦酸)注射液表现靓丽,同比增长高达82.4%。消化系统在艾速平(艾司奥美拉唑钠)注射液(+59.9%)推动下实现高增长(+54.3%)。呼吸系统维持稳健(+27.0%),大品种布地奈德已报产,有望于2019年获批上市,助力呼吸系统进一步增长。

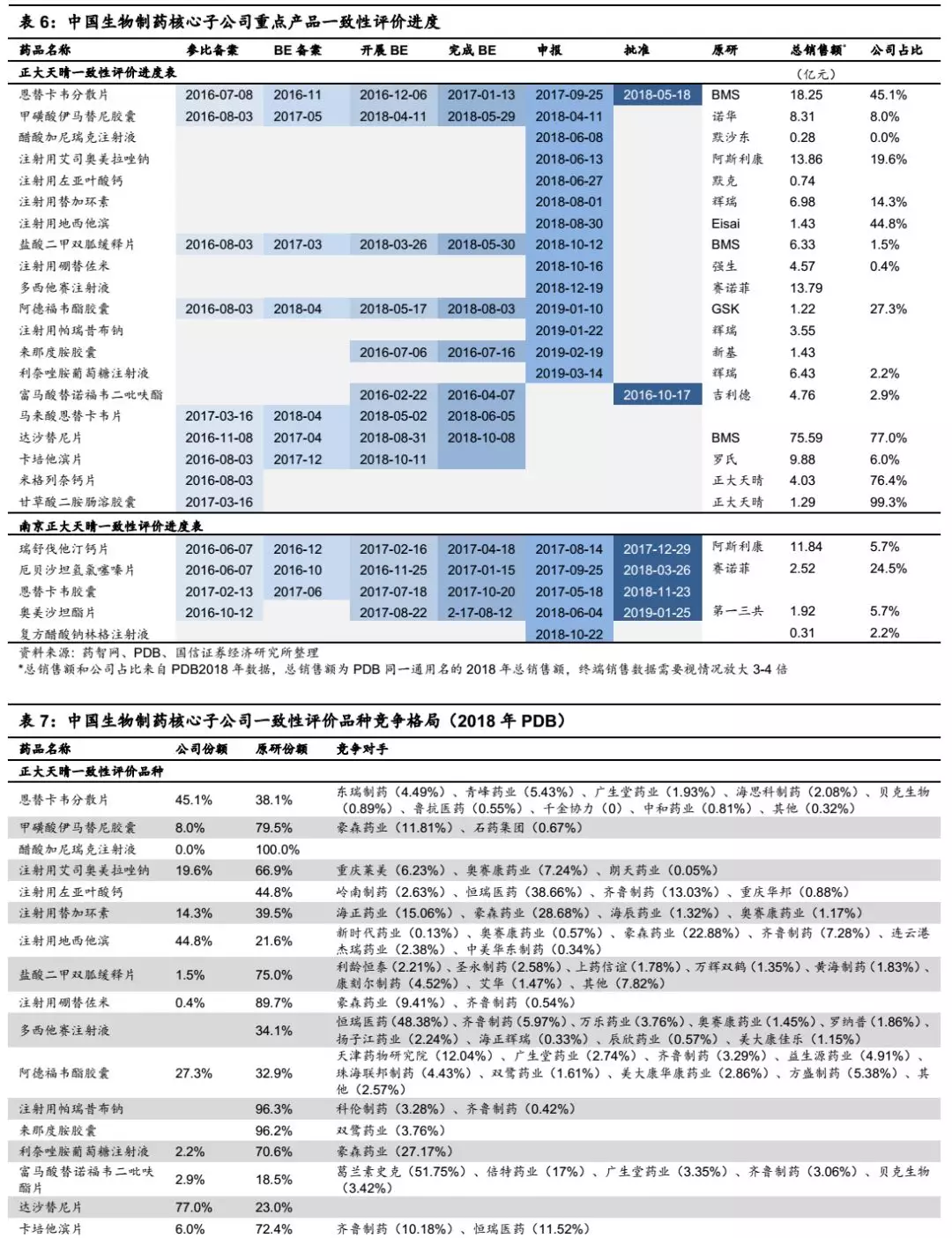

客观看待带量采购,是挑战更是机遇

长期以来,中国药品高端市场被进口及合资药品所占据,国内企业在仿制药蛋糕上的同质化激烈竞争导致仿制药药品价格事实上持续在降价。同品种的进口药价格往往是国产仿制药价格的两倍以上。近年来国家大力推进仿制药一致性评价政策,使得通过一致性评价的国产仿制药有机会与专利过期但价格高企的进口药站在相同准则下进行医保招标。目前国内通过一致性评价的品种相对还不多,医保带量采购尚处于试点阶段,未来政策将不断优化。可以预期,带量采购政策首先将迫使进口药价格大幅度下降,对国内企业则意味着巨大的机会(扩大市场份额)和挑战(取决于是否具备品种质量和规模成本优势)。

中国生物制药大力布局一致性评价,通过一致性评价的品种、申报品种位居国内药企前列。且原料药产能充足,有效实现生产成本的最低化。相信通过洗牌,仿制药产业集中度将更高,有利于像中国生物制药这样品种丰富、成本和原料药优势显著的国内龙头药企发展壮大,抓住仿制药进口替代机遇,同时在创新药领域实现快速发展。

具体到公司的品种,目前对公司销售影响较大的品种均已在第一轮带量采购目录。预期接下来几轮集采的进行对公司而言将是贡献增量的机会。

研发进展顺利,肿瘤和呼吸板块值得期待

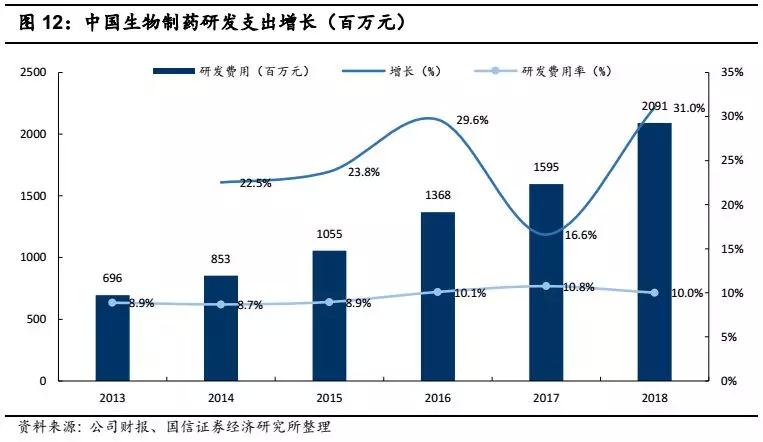

2018年公司研发投入20.91亿元,同比增长31.0%,研发支出占比10.0%。

持续的研发投入开始进入收获期,且创新程度不断提高

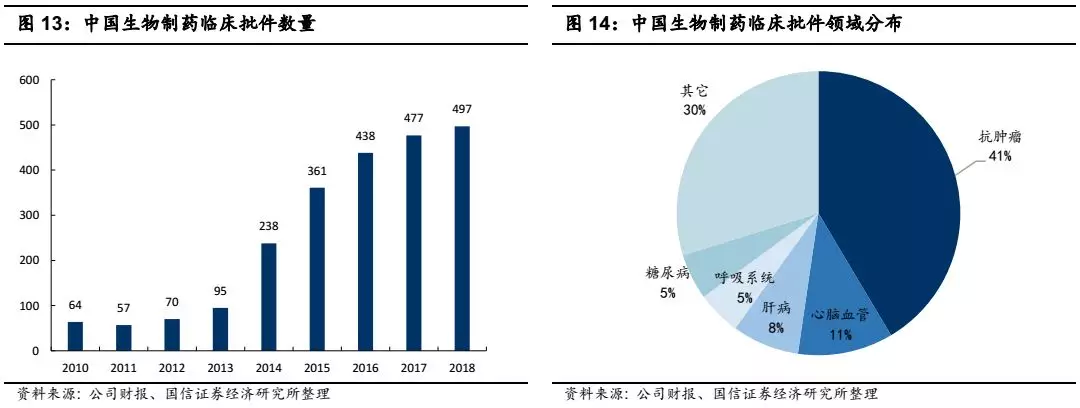

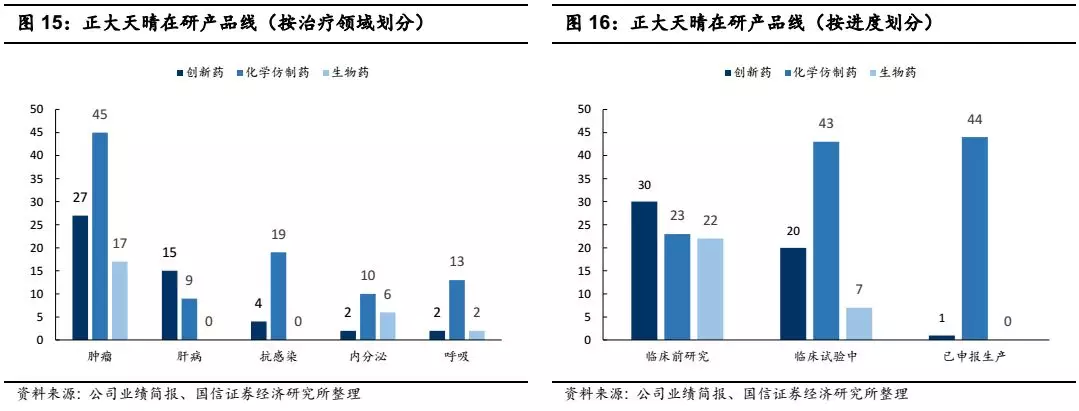

2018年公司获得生产批件18件(包括硼替佐米、醋酸加尼瑞克注射液、盐酸安罗替尼胶囊、注射用左亚叶酸钙、多西他赛注射液、利多卡因凝胶贴膏、复方醋酸钠林格注射液、碘克沙醇注射液等产品);新获临床批件23件(化药1.1类18个,生物制药2类2个),新申报生产超过10个(包括泊马度胺胶囊、达比加群酯胶囊等)。公司已累计有临床批件、正在进行临床试验、申报生产的在研产品共497件。其中抗肿瘤用药206件、心脑血管54件、肝病用药38件、呼吸系统用药25件、糖尿病用药26件及其他类用药148件。

公司于2018年新获生产批件18件,来那度胺也于2019年1月获批,销售强劲。且公司拥有丰富的已申报生产的产品,预计2019年-2020年有望获批的大品种还有重组人凝血因子Ⅷ、阿比特龙、布地奈德、沙美特罗等。新产品尤其是创新产品,将成为公司未来增长的强劲驱动力。

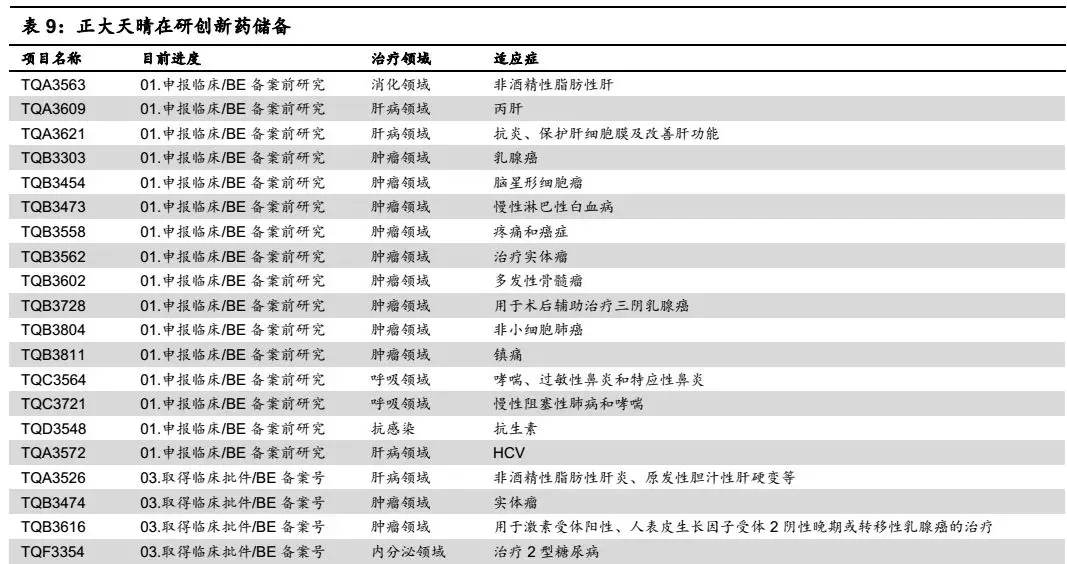

目前在研品种共计241个,其中创新药、生物仿制药和化学仿制药的占比分别是25%、12%、63%。在研产品中肿瘤、肝病、抗生素、呼吸、内分泌产品的占比分别是52%、14%、14%、10%、10%,肿瘤产品为当之无愧的研发重点。

肿瘤板块发展迅速:公司共有12个1.1类肿瘤创新药进入临床阶段,未来三年有望上市17个肿瘤产品,继伊马替尼、达沙替尼、地西他滨等血液肿瘤药品之后,安罗替尼以及后续上市的实体肿瘤药物将夯实公司在肿瘤板块的实力,贝伐珠单抗、曲妥珠单抗、利妥昔单抗等生物类似药和PD-L1生物创新药的上市也值得期待。

呼吸药物研发实力强劲:公司呼吸感染药物研发平台共有24个产品,其中,全球首创1.1类肺纤维化治疗药物,国内首家开发沙美特罗氟替卡松吸入粉雾剂、布地奈德福莫特罗,上市后将打破外企的垄断。

江苏正大天晴研发能力名列前茅:江苏正大天晴共有研发人员1400人,在研产品171个,其中创新药50个,生物药25个,研发能力在国内位居最前列。

财务分析:泰德管理费用并表,期间费用率上升明显

2018年公司实现毛利润166.9亿元,同比增长42.3%,毛利率79.9%(+0.8pct),高毛利率产品占比提升。

2018年销售费用80.79亿元,同比增长36.5%,销售费用率略微降低至38.7%(-1.2pct)

2018年行政费用21.90亿元,同比增长121.9%,行政费用率大幅提升至10.5%(+3.8pct),主要由于泰德的行政费用全部并表。

2018年财务费用率0.7%(+0.2pct)。

整体来看,期间费用率49.9%,与2017年相比上升2.8个百分点。主要由于北京泰德的全部行政费用并表,造成管理费用率的大幅提升。

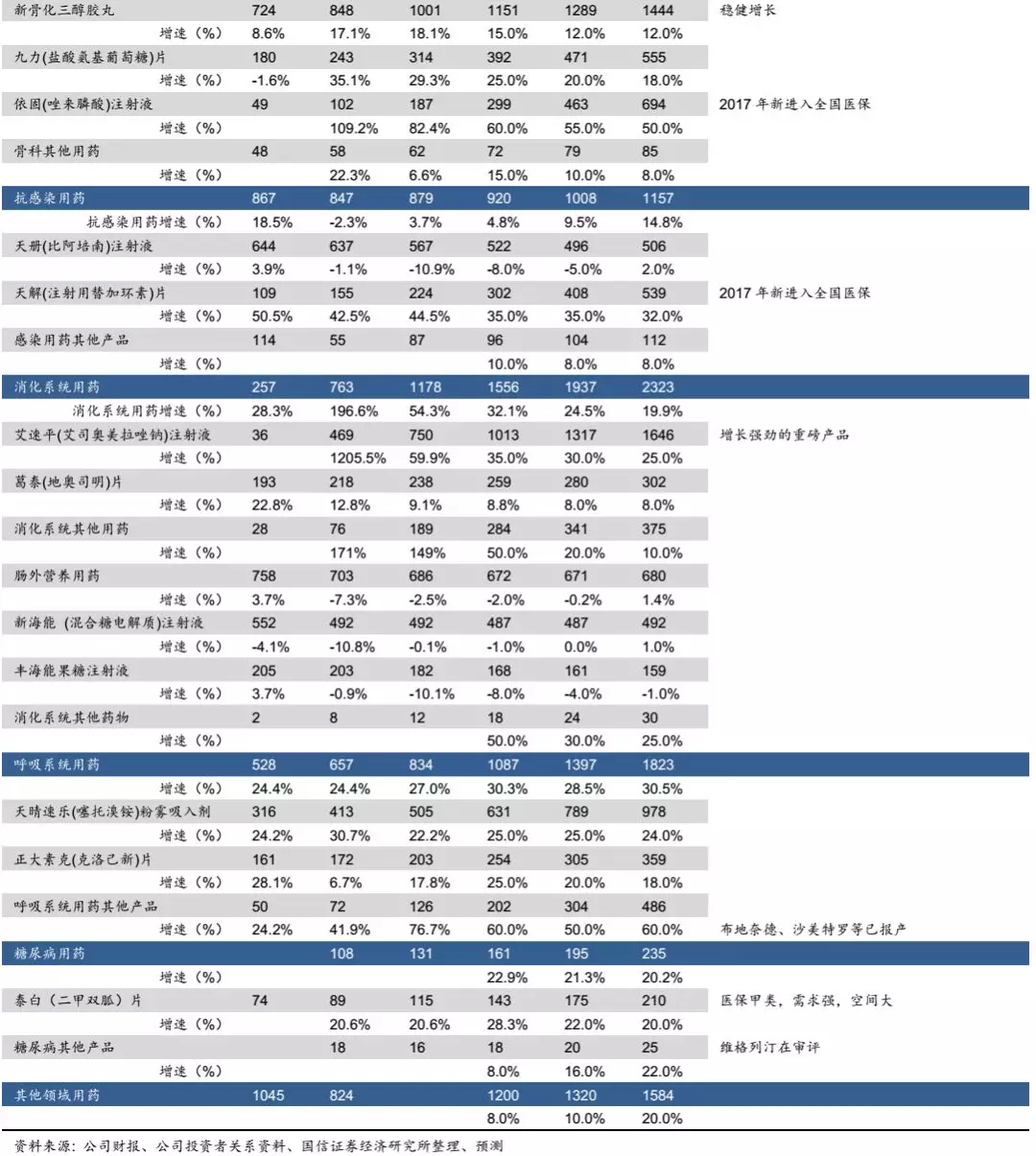

盈利预测:新产品推动未来业绩增长

中国生物制药2018年收入增长符合预期,带量采购大幅降价的影响暂时没有体现。安罗替尼等新产品放量显著,医保受益产品增长强劲。尽管于2019年3月底,带量采购价格已经开始执行,预计随着新获批产品的增加,公司仍将持续保持增长。

公司计划在未来五年推出超过20种1.1类新药,超过10种生物药;未来五年每年会有10到15个新产品上市;未来3-5年时间,销售过亿元的产品将突破50个,10亿元以上的产品10个以上。

毛利率和费用率方面:

毛利率:以安罗替尼为代表的药品提高毛利率,恩替卡韦等产品的降价降低毛利率,整体来看保持相对稳定状态。

销售费用率:随着肿瘤团队的扩充和新产品上市的推广,销售费用将持续增加。带量采购的推行有助减少销售费用,整体来看预计未来2-3年销售费用稳中略有降低。

管理费用率:泰德行政费用的全部并表提高管理费用率。随着创新药临床批件的增加,公司在研发上的高投入将持续,研发支出保持在20亿元以上。同时公司销售规模仍在不断扩大,预计研发费用率维持10%左右。

综上,不考虑即将获批的新品种带来的增量,预测中国生物制药2019-2021年营收分别为233.0/265.0/311.7亿元,增速分别为11.5/13.7/17.6%,归母净利润分别为31.8/36.4/42.5亿元,增速分别为12.0/14.4/16.6%,EPS为0.25/0.29/0.34元,当前股价对应PE为24.8/21.7/18.6x。假设研发费用资本化,则2019-2021年当前股价对应PE为17.5/15.3/13.1x。

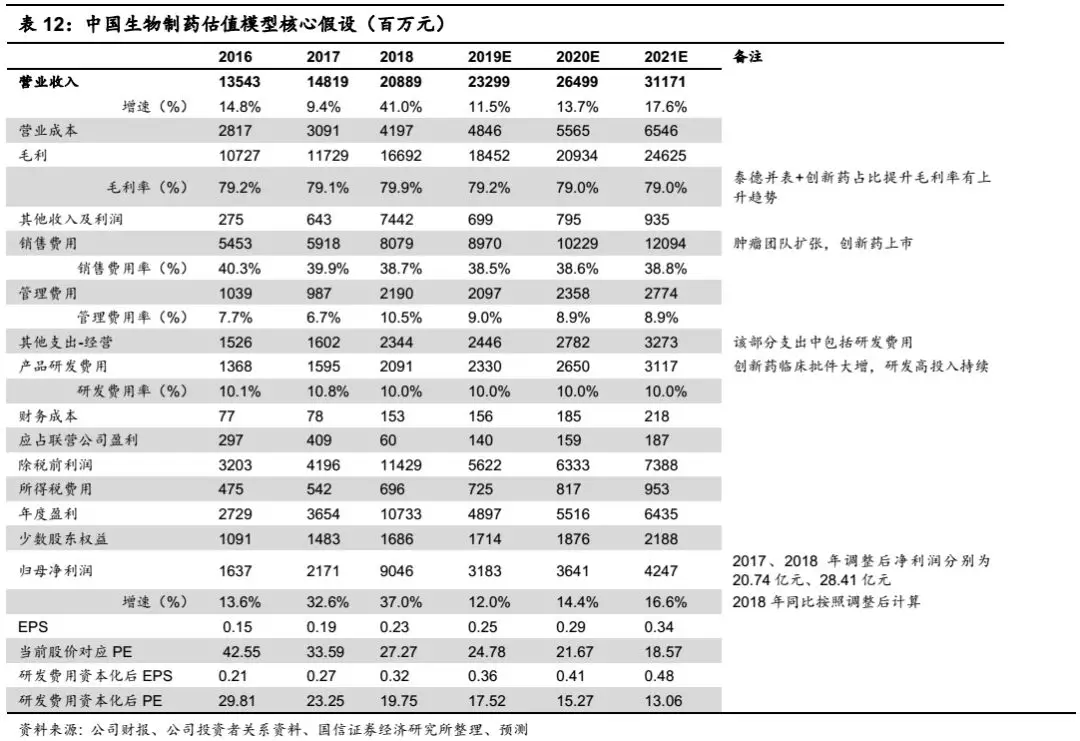

估值与投资建议:低于可比公司,维持“买入”评级

我们主要参照A股/港股的化药、生物药、创新药领军企业估值进行比较。当前中国生物制药股价对应2019年PE21.7x,2020年PE18.6x。

当前A股医药生物板块估值32.5x(TTM,整体法,剔除负值),其中化学制剂41.7x,生物制品41.5x,创新药龙头公司恒瑞医药当前股价对应2019年估值58.2x,贝达药业74.5x。

当前港股医药制药板块估值28.0x(TTM,整体法,剔除负值),制药龙头石药集团当前股价对应2019年估值20.3x,药明生物93x。

投资建议:未来创新和成长可期,长线投资价值显著

不考虑即将获批的新品种带来的增量,预测中国生物制药2019-2021年营收分别为233.0/265.0/311.7亿元,增速分别为11.5/13.7/17.6%,归母净利润分别为31.8/36.4/42.5亿元,增速分别为12.0/14.4/16.6%,EPS为0.25/0.29/0.34元,当前股价对应PE为24.8/21.7/18.6x。即使公司部分产品受到带量采购影响,新产品和肿瘤线产品将推动公司持续增长,且随着布地奈德、生物制品重组人凝血因子Ⅷ等重磅产品的上市和安罗替尼适应症的不断拓展和放量,公司业绩将进一步提速。考虑中国生物制药作为成功转型创新药企业的大市值龙头公司,研发积累深厚,未来以创新和新产品支撑成长,有望充分分享中国医药行业政策改革红利,继续壮大,强者恒强,给予2020年PE28-30x,未来一年合理估值9.46-10.14港元,距当前股价7.32港元有30-39%收益空间,维持“买入”投资评级。

风险提示

(1)产品销售不达预期。

(2)研发进展不达预期。

(3)招标降价影响业绩。

(4)行业政策风险。

扫码下载智通APP

扫码下载智通APP