国信海外:天立教育(01773)业绩快速增长,维持“买入”评级

本文来自微信公众号“学恒的海外观察”,作者王学恒、荣泽宇。原标题为“天立教育(01773.HK):业绩快速增长,模式值得期待”。

报告摘要

01 业绩亮眼,扩张模式持续验证

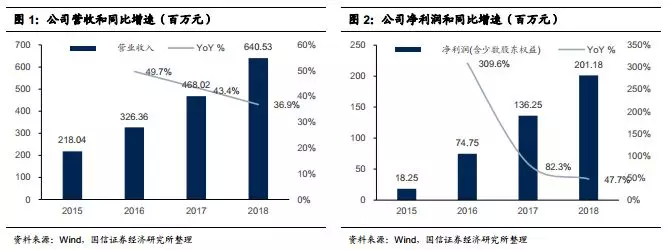

天立教育2018FY实现收入6.40亿元,同比增速36.9%;毛利2.69亿元,同比增速35.9%;净利润2.01亿元,同比增速47.7%。公司入学人数超过29000人,同比增速39%。公司业绩整体符合我们此前预期,净利润超出我们预期。天立教育处于学校数量、人数快速扩张阶段,办学规模的扩张对收入和利润的拉动仍将在未来几年内持续,保证公司业绩中高速成长。

02 处于高速成长阶段,省外扩张值得关注

天立教育2018年新开5所学校,其中3所为自有学校。学生人数达29024人,同比增长39%。我们认为天立的项目储备丰富,未来几年仍将受益于地方政府积极鼓励引入、政府合作模式多赢、办学质量优异带动口碑和招生等多个优势,处在快速扩张布局阶段。天立模式对K12学历教育阶段的学校品牌省外扩张具有重要的参考研究价值。同时,其管理体系和教学理念的可复制性、标准化程度、与各地实际情况的融合,将成为省外布局能否取得成功的核心。如果天立模式实现跨地区良好发展,制约其品牌推广的地域天花板将得以消除,公司成长空间将十分广阔。

03 看好成长空间,维持“买入”评级

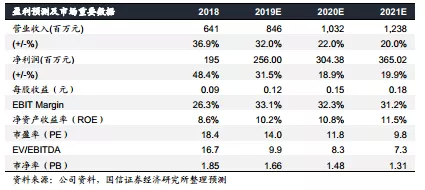

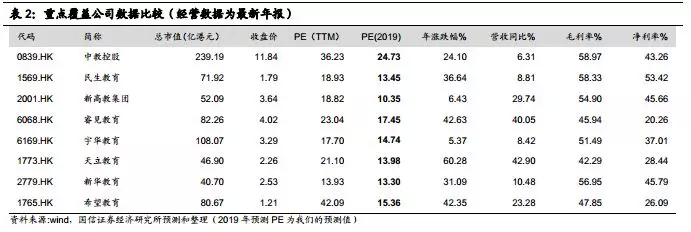

考虑到公司未来两年新学校项目储备丰富,学生人数仍将保持快速增长,我们预计公司2019-2021年收入分别为8.45、10.31和12.37亿元,同比增速32.0%、22.0%和20%;净利润分别为2.56、3.04和3.65亿元,同比增速31.5%、18.9%和19.9%。4月1日收盘价对应2019-2021年PE分别为14.0、11.8和9.8倍。维持“买入”评级,和4.00~4.89港元的合理估值区间。

04 风险提示

1.公司新开学校进度和办学效果不及预期;2.K12相关法律政策不及预期;

报告正文

1 业绩亮眼,扩张模式持续验证

天立教育2018FY实现收入6.40亿元,同比增速36.9%;毛利2.69亿元,同比增速35.9%;净利润2.01亿元,同比增速47.7%。公司入学人数超过29000人,同比增速39%。

公司业绩整体符合我们此前预期,净利润超出我们预期。截至2018年12月31日,公司预收学费形成的合约负债为3.677亿元,较2018年1月1日增长32.3%。随着公司2019年9月多所新校开学招生,2019年收入端仍将有望保持25%以上的增长速度。总体上看,天立教育的发展印证了我们此前发布深度报告中的判断,处于学校数量、人数快速扩张阶段,办学规模的扩张对收入和利润的拉动仍将在未来几年内持续,保证公司业绩中高速成长。

利润率稳定体现办学实力,费用平稳增长可控

公司2018年毛利率42.0%,较2017年略降0.3%。我们认为在新学校招生提前储备师资力量和折旧增加的前提下毛利率基本稳定,体现出天立优异的教学质量对新校招生、学费端支撑明显。扩张期整体保持稳定。

公司归母净利率30.3%,较2017年提高约2.3%,主要系毛利率稳定、其他收入增加和费用端平稳增长所致。其中,公司的销售费用并未随人数呈现高速增长态势,反映出公司办学成绩对招生的积极作用。行政开支由于上市费用增加,较2017年新增约3700万元。财务费用增加3600万元,费用率整体保持稳定。

2 仍在快速扩张期,省外布局值得关注

天立教育2018年新开5所学校,其中3所为自有学校。学生人数达29024人,同比增长39%。公司计划2019-2020年每年新开5-7所新校,具体情况要视项目落地和校园施工等工作进度而定。公司的项目储备丰富,未来几年仍将受益于地方政府积极鼓励引入、政府合作模式多赢、办学质量优异带动口碑和招生等多个优势,处在快速扩张布局阶段。

天立教育上市后,有望以其特色的同政府合作模式,以较少的前期资金投入获得新校。我们认为,天立模式对K12学历教育阶段的学校品牌省外扩张具有重要的参考研究价值。同时,其管理体系和教学理念的可复制性、标准化程度、与各地实际情况的融合,将成为省外布局能否取得成功的核心。如果天立模式实现跨地区良好发展,制约其品牌推广的地域天花板将得以消除,公司成长空间将十分广阔。

3 看好公司成长空间,维持“买入评级”

我们认为天立教育能够为学生提供良好的教育服务。在助学生实现理想的考试和升学成绩同时,为其品牌推广和扩张打下坚实的基础。公司采用的同政府合作的扩张模式,降低了前期投入,得以实现跨地区快速布局。若未来几年内天立模式能够验证成功,公司将迎来广阔的市场空间。建议投资者关注公司的办学和成长模式,详细分析请参阅我们去年发布的首次覆盖深度报告《精品教育+快速扩张,天立模式迈向全国》。

考虑到公司未来两年新学校项目储备丰富,学生人数仍将保持快速增长,我们预计公司2019-2021年收入分别为8.45、10.31和12.37亿元,同比增速32.0%、22.0%和20%;净利润分别为2.56、3.04和3.65亿元,31.5%、18.9%和19.9%。4月1日收盘价对应2019-2021年PE分别为14.0、11.8和9.8倍。维持“买入”评级,和4.00~4.89港元的合理估值区间。

4 风险提示

1.公司新开学校进度和办学效果不及预期;

2.K12相关法律政策不及预期。

扫码下载智通APP

扫码下载智通APP