国信证券:申洲国际(02313)业绩表现稳健,产能瓶颈仍存

本文来自微信公众号“ 学恒的海外观察 ”

报告摘要

一,业绩表现稳健,一次性因素略减利润率

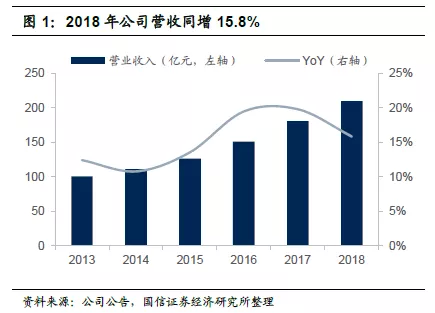

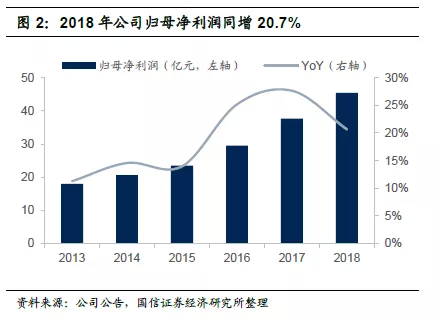

公司2018年实现收入209.5亿元,+15.8%,符合预期;归母净利润45.4亿元,+20.7%,毛利率31.6%略低于预期,销售费用率略增至3.4%,其中主要有合计约3亿元的一次性支出影响,包括原材料库存清点计提、零售门店打折清货以及空运费支出等;有效税率下降至11.7%,公司仍然保持优质的利润水平与健康的财务状况;分部方面,公司产品结构相对稳定,地区销售美国与中国增长明显,四大客户占比相对稳定。

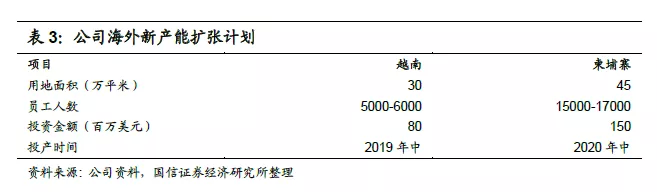

二,海外产能扩张顺利,在柬新项目规模提升

目前公司在海内外均已实现一体化生产,下游制衣厂在海外加速扩张,目前制衣产能中越南/柬埔寨基地分别占比约13.5%和14.5%,新建工厂包括越南6000人制衣厂与柬埔寨1.6万人制衣厂,分别预计2019年中和2020年中投产;长期公司计划保持海内外1:1的均衡布局,灵活应对国内外需求增长与国际贸易的不确定性。

三,产能瓶颈仍存,坚持可持续发展

公司未来仍面临订单充足产能瓶颈,主要发展策略包括持续环保投入,扩大海外基地,推动生产自动化以及面料研发四大方面。短期可预见订单仍然充足,对明年保持乐观。我们认为公司策略有助于保持公司核心竞争力突出的优势,实现长期可持续增长。

四,风险提示

1、原材料价格过快上涨;2、人民币汇率过快升值;3、公司生产基地所处的国家地区政治局势动荡,严重影响公司的出口业务与生产进度;4、公司主要销售市场宏观经济形势大幅低于预期,消费需求大幅下滑,严重影响公司订单;5、产能扩张、自动化推进不达预期。

五,看好长期可持续增长力,上调至118港元

我们看好公司长期保持龙头地位实现可持续增长。我们预计公司2019-2021年营收增速分别为9.7%/14.1%/17.1%,净利润增速分别为16.6%/17.1%/17.8%,EPS分别为3.52/4.12/ 4.86元,当前股价对应2019-2021年的PE分别为24.8x/21.1x/17.9x。考虑到公司显著的龙头地位与独特的一体化针织生产模式,我们从PEG的角度横向比较,行业内数十年稳健经营、财务表现良好的品牌商与供应商PEG在1.4-3之间,我们给予公司PEG=1.7,未来三年CAGR=17.2%,对应2019年29x。结合FCFF,上调公司合理估值至118.0-118.2港元,给予“增持”评级。

报告正文

一,业绩表现稳健,一次性因素略减利润率

01,产量超额增长,短期因素拖累2H利润率

公司2018年实现收入209.5亿元,同比增长15.8%,符合相关机构一致预期。收入增长按照量价拆分,产量增长15%以上,单价增长几十个基点。全年产量增长略超出公司历史上10-15%的范围,主要有3个原因:1)订单充足;2)产能扩张顺利;3)生产效率提升。人民币计价的单价正增长体现了下半年汇率的正面影响。公司实现净利润45.4亿元,同比增长20.7%,增速略低于相关一致预期3p.p.,主要原因为毛利率略低于预期。

2018年公司毛利率31.6%,同比提升了0.2个百分点,影响毛利率的因素包括,

正面因素:1)海外产能规模提升,降低单件固定成本;2)生产效率提升,全年工人数增长7%而产量增长15%以上,工资成本占销售额比例从2017年的27%下降到2018年的26%;

负面因素:1)工资上涨,全年工资约提升8%;2)原材料成本上涨,主要包括化纤纱与染料,以及海外工厂排查库存对长期账龄库存计提约5500万元;3)零售业务门店清库存产生0.3个百分点的影响;

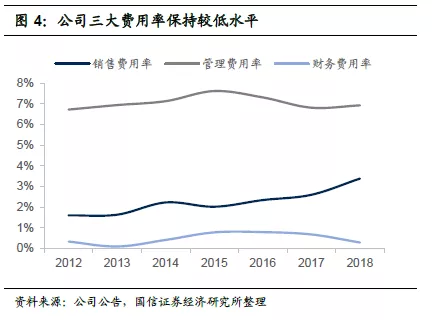

2018年公司净利率21.7%,同比提升了0.9个百分点,三大费用中销售费用率3.4%提升了0.8个百分点,行政费用率6.9%提升了0.1个百分点,财务费用率0.3%下降了0.4个百分点。影响净利率的因素包括,

正面因素:1)财务费用下降,相比2017年没有可转债利息支付;2)汇兑产生6千多万收入,而2017年为亏损;

负面因素:1)销售费用率上升,其中1.9亿销售费用来自飞机空运费用,由于下半年超负荷接单,为了保证如期交货将海运改为空运。

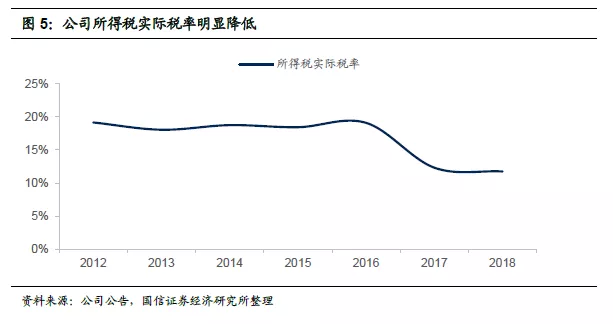

2018年公司有效税率下降至11.74%,主要因为越南工厂投产,在4免9减半的优惠税率政策下对公司整体净利润率提升有较大改善作用,未来优惠期内预计维持当前实际税率。

02,产品结构相对稳定,核心客户增长稳健

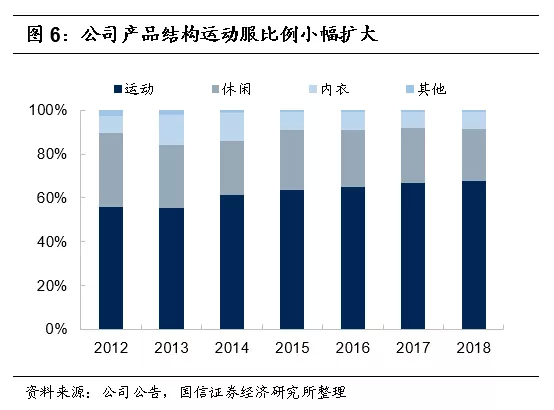

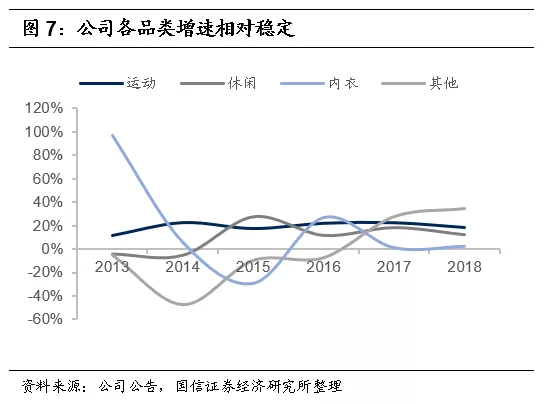

按产品分类,公司2018年运动服销售额占产品比例达到67.9%,同增18.5%;休闲服占比23.6%,同增12.3%;内衣占比7.8%,同增2%。

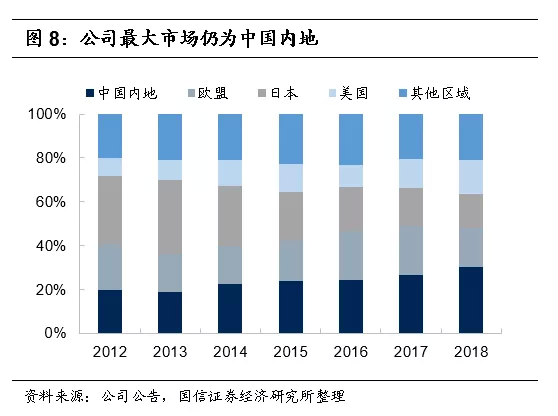

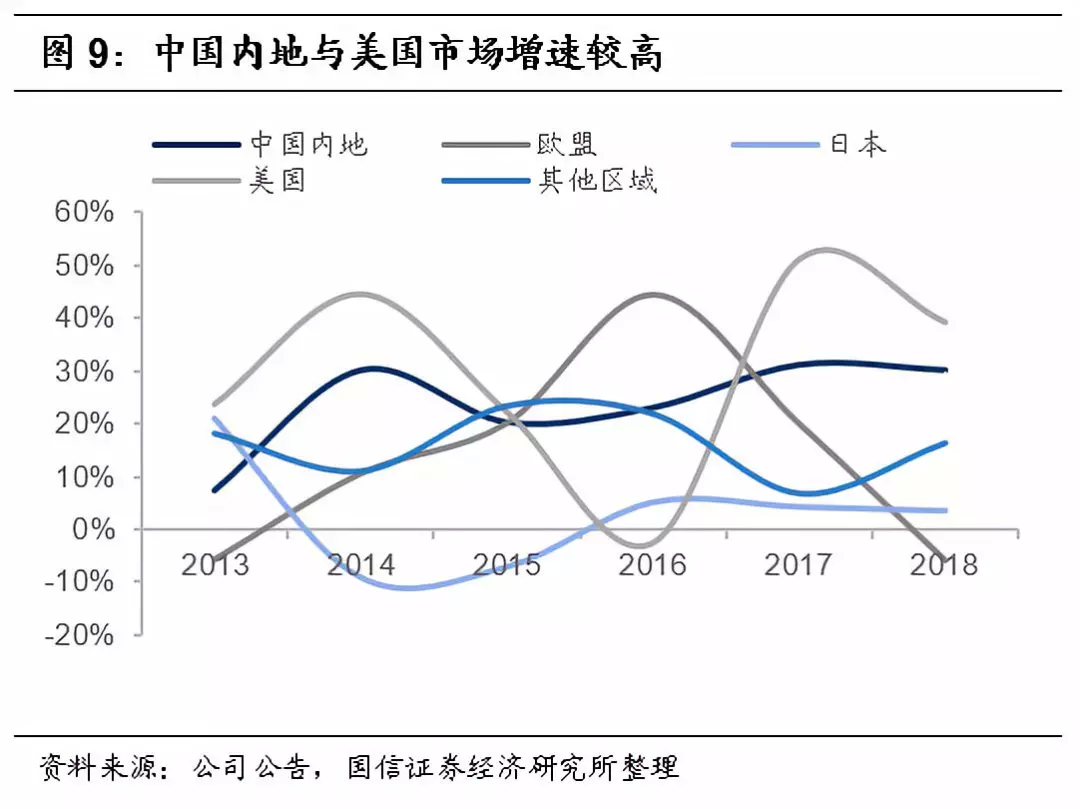

按照地区分类,2018年占比最大的地区为中国内地,占比30.1%,同增30.3%,受益于国内需求旺盛。增速最高的为美国市场,占比15.5%,同增39.1%;欧洲小幅负增长,占比22.3%,同比下降5.8%,主要受欧洲市场对运动服消费需求下降影响;日本市场占比15.5%,同增3.4%;其他海外市场占比20.8%,同增16.3%,主要受加拿大、韩国和台湾地区增长带动。

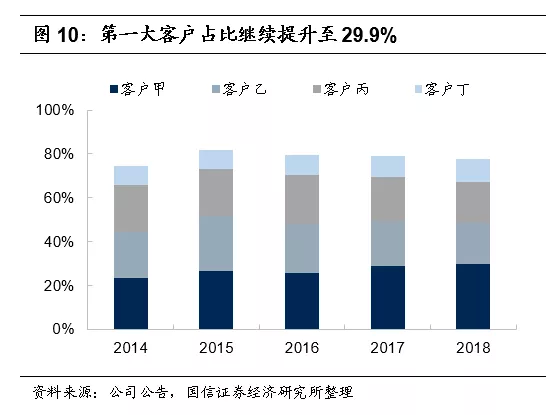

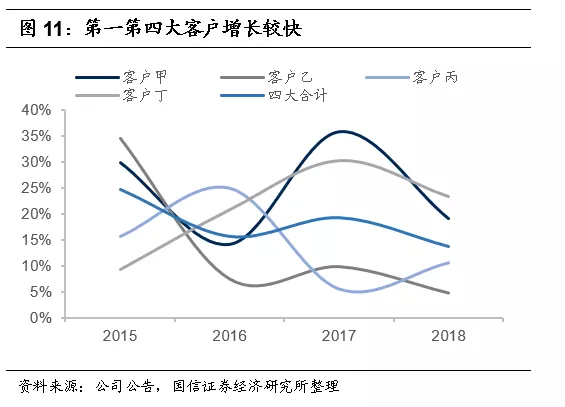

公司四大客户中,第一大客户Nike增速较高,占比29.9%,同增19.1%;第二大客户Adidas占比19%,同增10.5%;第三大客户优衣库占比18.5%,同增4.7%;第四大客户PUMA下半年增幅较高,占比10.1%,同增23.3%;此外,公司新客户增长迅速,国内品牌客户加自有零售合计占比达到7%,另外拉夫劳伦POLO订单增长90%。

03,运营健康,维持稳定的高派息比例

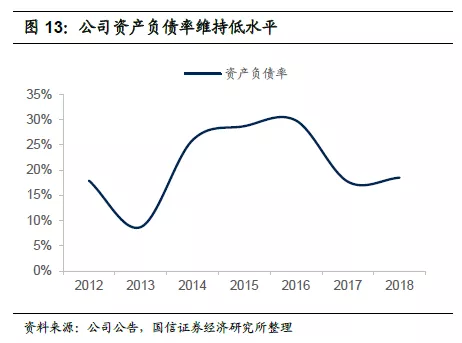

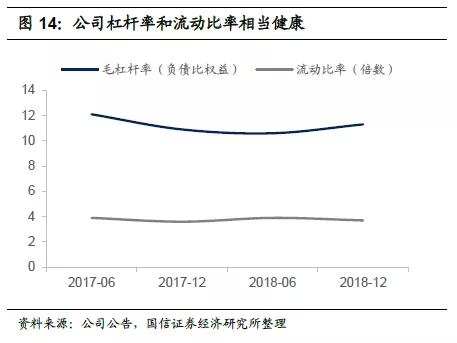

2018年,公司资产负债率为18.5%,其中主要是股息贷款,整体保持较低的负债水平;毛杠杆率(负债比权益)为11.3%,比去年同期提升0.4p.p.;流动比率3.7,维持相当健康的水平。

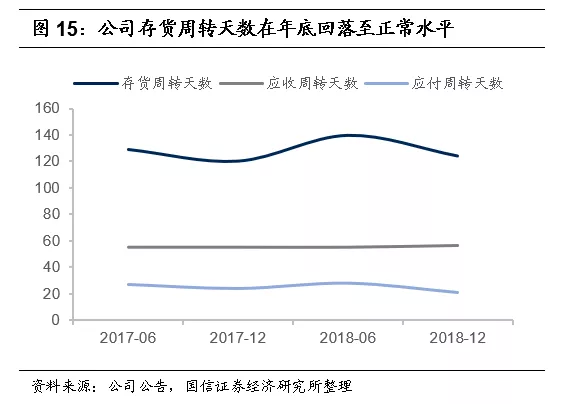

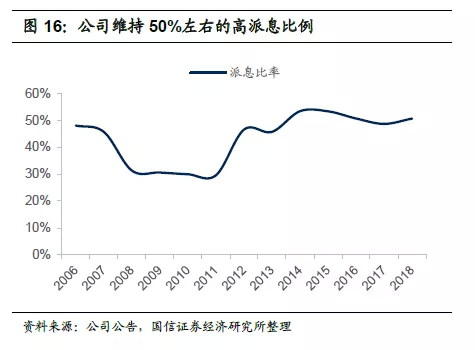

今年公司存货周转天数为124天,比2017年底增加4天,比中报下降16天,主要原因为年中产成品已经发出;公司银行存款与理财产品等总共有超过80亿的现金,现金充沛,派息比率约为50.7%,维持公司稳定的高派息水平。

二,海外产能扩张顺利,在柬新项目规模提升

01,上游:海内外布局趋于均衡,越南迅速提升

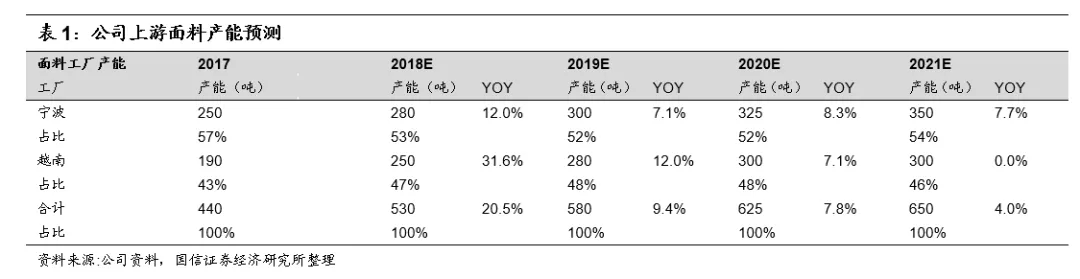

截至目前,公司在上游布厂的产能宁波和越南分别达到280吨/天和250吨/天,未来均有望继续提升,我们预计到2021年宁波/越南达到350吨/天和300吨/天,未来亦有望继续扩充。

02,下游:柬埔寨新项目目标提升至1.6万人

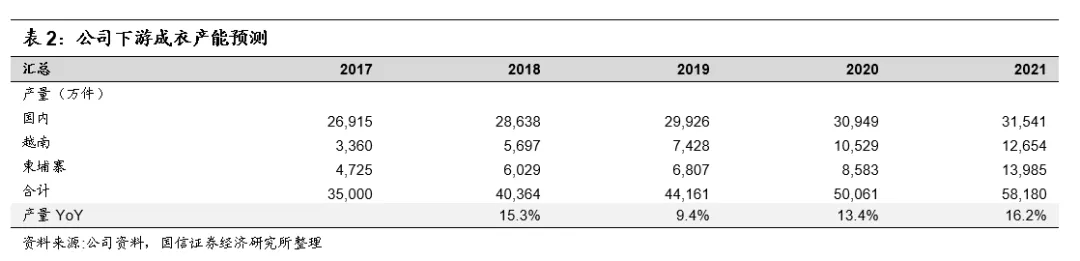

2018年公司成衣产量约4亿件,同增15%以上;其中,按成衣工厂地区分布,越南约占13.5%,柬埔寨约14.5%,国内72%。未来,我们预计国内工厂随着自动化水平的推进,工人人数或将继续减少,但仍保持较高的效率增长;公司对未来订单增长充满信心,海外工厂将继续扩充,公司在越南正在建设6000人的新成衣工厂,柬埔寨计划建设1.6万人的成衣工厂,我们预计到2020年越南和柬埔寨各达到17000、14000多人的规模;效率方面,越南工厂效率将继续随工厂成熟而提升,柬埔寨工厂保持与国内工厂相近的效率提升水平;产能占比方面,柬埔寨工厂保持与国内工厂相近的效率提升水平;产能占比方面,预计到2019年越南产能占比达到16.8%,柬埔寨工厂达到15.4%,2020年比例继续小幅提升。长期看,公司计划下游产能国内外比例达到1:1的均衡布局,兼顾国内快速增长的消费需求并灵活应对国际贸易的不确定性。

三,产能瓶颈仍存,坚持可持续发展

公司未来仍面临产能瓶颈,核心竞争力保障订单需求旺盛。为了保持企业的可持续发展,公司未来策略主要集中在以下几方面:

1.加大环保投入,保持满足环评要求,具体包括污水处理、回收利用和废气改良方面的持续投入与改进。我们认为,公司在环保投入处于业内领先的高标准,使公司长期发展以来降低了环评风险,在行业污染产能出清的过程中胜出,保持高标准环保投入对公司可持续发展至关重要;

2.扩大海外基地,满足产能需求的同时,降低国际贸易不利因素。我们认为,公司在海内外均能实现一体化生产,将有效应对国际贸易风险,显著提升竞争优势,目前海外下游产能占比约30%,未来提升至50%仍有进一步提升空间。

3.持续推动生产环节推动自动化提效,加大自动化投入。我们认为,公司自动化推进方向符合行业发展的实际需求,通过模具使减少人工参与、员工去技能化,链接整个制衣多个环节使得复杂的流程更加连贯;

4.引进专业人才,研发布料,目前在宁波面料开发基地已经聘请了高级别的专家协助开发。我们认为,公司在面料生产上的核心优势是公司区别于其他竞争对手的重要因素,持续加强面料的竞争力是公司长期保持订单需求旺盛的关键,能够促使公司持续获得合理的利润空间与增长空间;

公司管理层对于明年看法维持比较审慎乐观,可能存在的正面因素包括生产提效、自动化、新厂扩产以及人民币稳定或者小幅贬值;可能存在的负面因素包括增值税下降使出口退税的减少的小幅影响,中美贸易不确定性,原材料价格与环评要求等。整体上看到订单充足,对明年保持乐观。

四,盈利预测与投资建议

01,关键假设:公司业绩增长为产能瓶颈

基于我们分析的公司的核心竞争力,公司历史上长期处于订单需求超过产能供给的情况,我们认为未来三年公司业绩增长仍为产能瓶颈,即公司处于订单超负荷的情况,业绩增长与公司所能提供的产能直接相关。基于这点假设,我们对公司业绩作出以下假设:

(1)营收增速假设

基于公司产能瓶颈假设,公司整体收入增速将符合产能与单价的增速之和。公司一贯保持10-15%的产能增速,考虑公司产能建设爬坡期,我们预计公司2019年增速将接近下限,2020-2021年逐步接近上限;单价历史上年均有低单位数的增长,未来公司保持产品竞争力仍能继续推进单价增长;综合以上,我们预计公司未来3年营收复合增速约为13.5%;

分产品来看,我们认为,公司运动服品类占比已经较高,运动与休闲服相互渗透趋势持续,未来各品类占比趋于稳定,增速相近;

(2)毛利率假设

我们预计随着海外产能规模进一步扩大有望继续降低单件固定成本,短期排除了一次性的负面因素后也有往提升毛利率,公司保持核心竞争力能够持续获取合理利润空间,综合预计公司毛利率稳步提升,长期达到约33%的水平;

(3)税率假设

由于公司越南工厂取得“四免九减半”的优惠税率政策,我们认为直至2020年,公司税收按地区分类仍为与2017年一致,即主要为中国大陆和香港的税前利润需要纳税;未来柬埔寨新工厂也将有望获得税率优惠;

由于公司的若干附属公司符合高新技术企业资格,所得税率为15%,我们认为公司到2021年仍能取得这一资格,国内有效税率为20%左右;

由于未来越南产能爬坡,我们认为公司免税部分利润占比将会增大,综合有效税率将会进一步小幅降低到11.3%左右的水平。

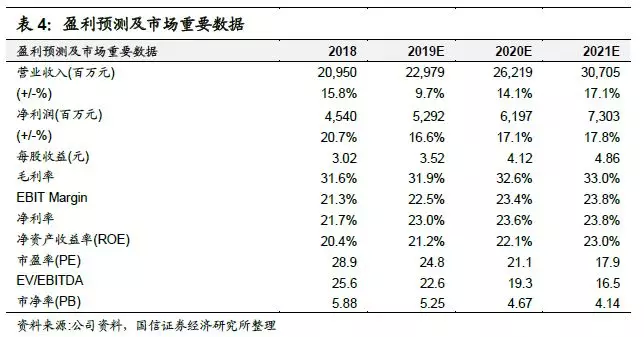

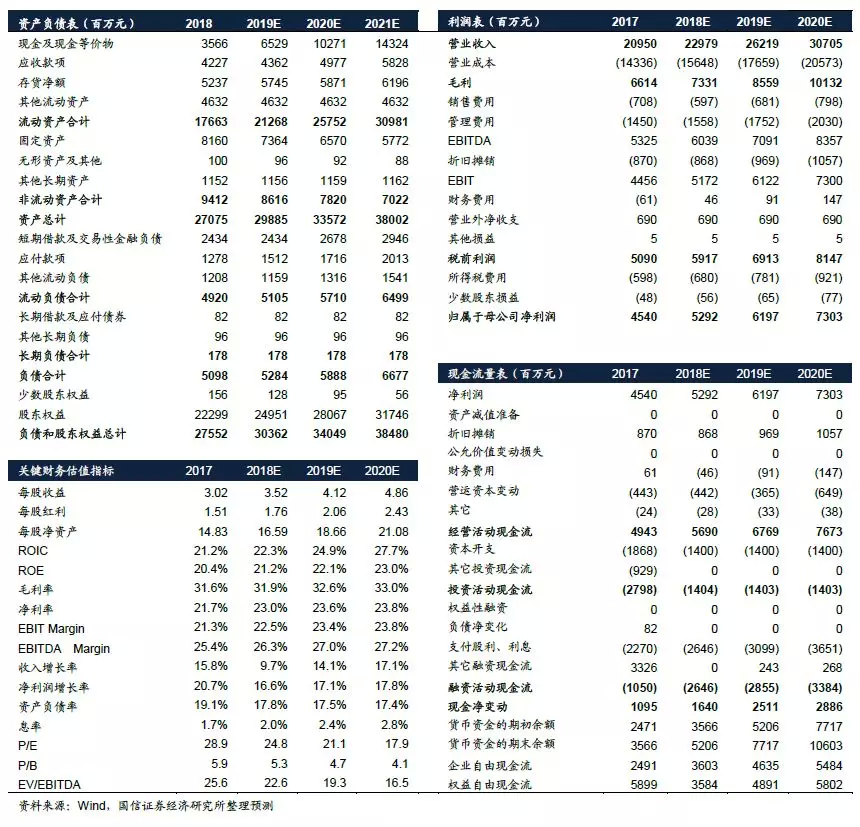

02,盈利预测与建议:看好长期可持续增长力,上调至118港元

公司经历行业兴衰保持稳健增长,核心竞争力突出,我们看好公司长期保持龙头地位实现可持续增长。我们预计公司2019-2021年营收增速分别为9.7%/14.1%/17.1%,净利润增速分别为16.6%/17.1%/17.8%,EPS分别为3.52/4.12/4.86元,当前股价对应2019-2021年的PE分别为24.8x/21.1x/17.9x。

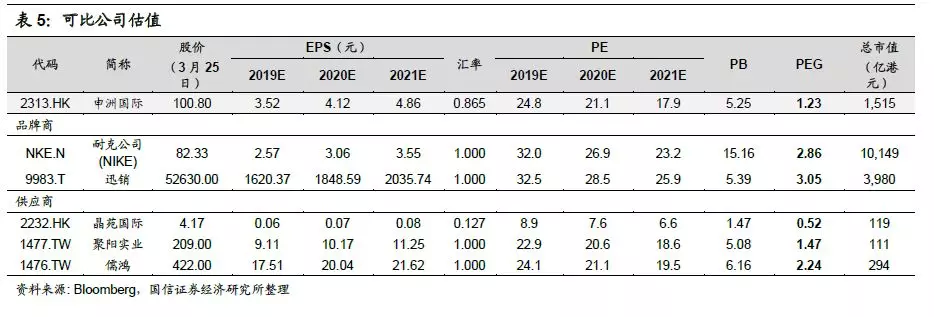

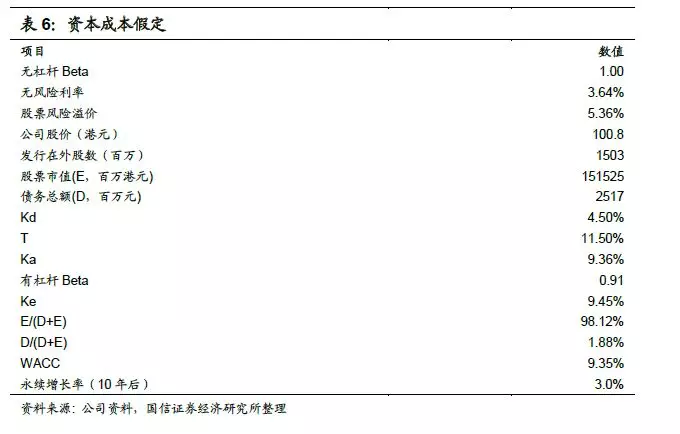

考虑到公司显著的龙头地位与独特的一体化针织生产模式,我们从PEG的角度观察产业链同样具备领先地位的品牌客户,以及具备长久经营历史的供应商同行,耐克公司、迅销集团、晶苑国际、聚阳实业和儒鸿近期PEG分别在2.86、3.05、0.52、1.47、2.24的水平。考虑公司作为供应商中领先地位突出的龙头企业,我们认为公司合理的PEG水平应至少与其他同行相当,保守给予公司PEG=1.7,结合未来三年公司CAGR=17.2%,对应公司2019年29倍PE,合理估值为118港元。结合FCFF,上调公司合理估值至118.0-118.2港元,给予“增持”评级。

五,风险提示

1、原材料价格过快上涨;

2、人民币汇率过快升值;

3、公司生产基地所处的国家地区政治局势动荡,严重影响公司的出口业务与生产进度;

4、公司主要销售市场宏观经济形势大幅低于预期,消费需求大幅下滑,严重影响公司订单;

5、产能扩张、自动化推进不达预期。

六,财务预测与估值

扫码下载智通APP

扫码下载智通APP