长江证券:美欧股债缘何暴动 警惕新兴经济体尾部风险

本文来自微信公众号“ 长江宏观固收”,原标题为《长江宏观·赵伟 | 再论“逃不开的周期轮回”》

报告摘要

海外资本市场核心驱动逻辑趋回归经济基本面,警惕新兴经济体爆发尾部风险。

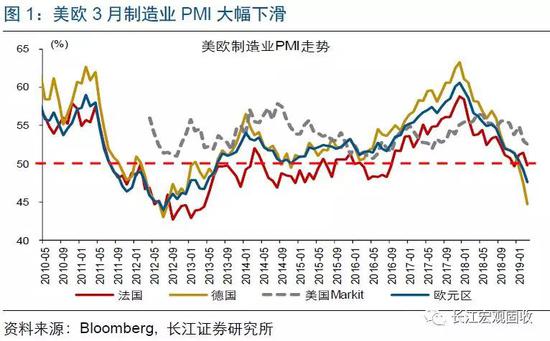

美欧股市因经济数据走弱“暴跌”,市场的核心驱动逻辑趋回归经济基本面。年初以来,受主要央行释放鸽派信号等影响,海外风险偏好抬升、与经济基本面下滑背离。美欧股市因3月制造业PMI下滑剧烈调整,或反映市场核心驱动逻辑趋回归经济基本面。一方面,随着美欧央行均暗示2019年不加息,央行鸽派立场已被市场全部Price-in;同时,央行降息一般对应经济衰退、股市暴跌阶段。

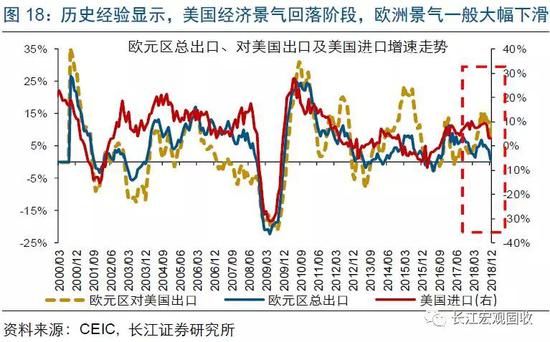

美国经济景气趋于回落、欧洲等非美经济体景气加速下滑,全球经济进入比差阶段。本轮周期,伴随企业端景气率先回落、居民端景气开始下滑,美国经济景气进入回落阶段。若企业从被动补库存转向主动去库存,美国经济景气或进一步加速下滑。与此同时,根据历史经验,全球经济火车头美国经济下滑阶段,欧元区由于高度外向、贸易依存度接近90%,出口及经济景气一般显著承压。

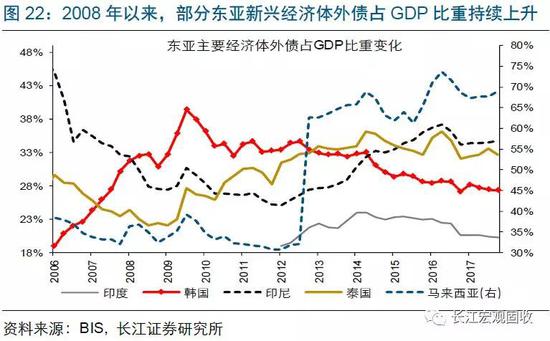

伴随全球经济下滑及外债集中到期,警惕新兴经济体爆发尾部风险。本轮新兴市场杠杆处历史高位,外部债务将自2019年起集中到期。伴随全球经济下滑、叠加美元难明显走弱,新兴市场资本外流压力持续累积。对于部分资源型新兴经济体而言,若因资本外流无法偿还到期外债,或将爆发外债危机;而高杠杆的开放型新兴经济体,为抑制资本外流的被迫加息,可能将自身经济拖入衰退。

风险提示:

全球突发黑天鹅事件。

报告正文

海外热点跟踪

热点跟踪:美欧股债缘何“暴动”,未来又将如何演绎?

事件:3月22日,伴随最新制造业PMI数据公布,美欧长端国债收益率大幅回落,主要股指暴跌。

点评:

受3月制造业PMI大幅下滑影响,美欧股市暴跌、主要长端国债收益率大幅回落,美债收益率曲线更是出现倒挂。3月22日,美欧公布最新制造业PMI数据。其中,美国3月制造业PMI(Markit)52.5%,不及预期53.5%、创2017年6月以来新低;欧元区3月制造业PMI47.6%,连续第2个月萎缩、创2013年4月以来新低。受制造业PMI不及预期影响,美股大跌近2%,德法股指跌幅超1.5%;同时,10Y美债收益率回落10bp至2.44%,10Y德债收益率跌破0%、为2016年10月以来新低。长端国债收益率大幅回落也导致美债收益率曲线倒挂,美债5Y、10Y与3M期限利差均跌至0以下。

风险资产因经济数据走弱出现的剧烈调整,或反映市场的核心驱动逻辑逐步回归经济基本面。年初以来,受主要央行释放鸽派信号等影响,海外风险资产与经济基本面走势有所背离。以美股为例,虽然EPS见顶回落,但随着PE因美联储表态暂缓加息等大幅抬升,美股止跌反弹。美股最新因经济数据走弱出现的剧烈调整,或反映经济基本面重新成为驱动市场的核心逻辑。具体来看,一方面,随着3月FOMC暗示2019年不加息,美联储鸽派立场已被市场全面Price-in、对风险资产支撑趋加速减弱。同时,根据历史经验,美联储降息一般发生在美国经济加速下滑阶段,但基本无法扭转美股暴跌趋势。

本轮周期,随着企业端景气率先回落、居民端景气开始下滑,美国经济已进入景气回落阶段。历史经验显示,美国企业端景气领先居民端变化,企业端景气见顶回落往往是经济见顶领先信号;同时,居民端景气的开始下滑,往往标志着美国经济跨过景气拐点、进入回落阶段。随着本轮美国企业端(投资及资本品订单增速)景气自2018年上半年起开始下滑,以及居民端(私人消费增速,就业人数增速及失业率)景气在下半年见顶回落,本轮美国经济已处于景气回落阶段。(关于美国经济走势的详细分析,请参考我们已发布报告《“繁荣的顶点”,已进入验证期》)

随着企业从被动补库存转向主动去库存,美国经济景气趋进一步回落。以美国2018年4季度GDP数据为例。美国4季度GDP同比增长3.1%,高于前值3%。主要分项中,除了库存被动走高,私人消费、固定资产投资同比增速分别由2.9%、5.4%回落至2.7%、4.8%,出口和进口增速也分别降至2.3%和3.5%。若刨除库存影响,美国4季度GDP增速将大幅下滑至2.6%。随着领先指标美国制造业PMI新订单指数持续、加速下滑,美国企业将从被动补库存转向主动去库存。根据历史经验,企业主动去库存一般将导致美国经济景气加速回落。

受全球经济火车头美国经济景气回落影响,欧洲经济景气趋显著承压。由于高度外向、贸易依存度接近90%,欧元区经济景气变化与全球经济火车头美国经济的走势密切相关。回溯历史,在美国经济下滑时期,受对美国出口回落拖累,欧元区总出口及经济景气一般加速下挫。本轮周期,美国经济进入景气回落阶段,以及领先指标制造业PMI指数的大幅下滑,均预示欧洲经济将显著承压。(关于欧洲经济景气分析框架,请参考我们已发布报告《如何理解欧洲经济?》)

以史为鉴,全球景气下滑环境中,新兴经济体曾多次因资本外流爆发危机。新兴经济体经济增长一般依赖出口驱动,由于产业结构单一,抵抗外部风险的能力往往较弱。回溯历史,全球经济放缓环境中,新兴经济体因自身经济景气回落,本币往往大幅贬值、资本外流压力高企。若未能有效抑制资本外流、外汇储备大幅缩水,新兴经济体可能因无法偿还到期外债而爆发危机,如1980年代的拉美、1999年巴西和2001年阿根廷危机;同时,新兴经济体央行为抑制资本外流的被动收紧货币,也可能将杠杆高企的国内经济拖入衰退,如1997年亚洲金融危机。

本轮周期,由于内外持续、大幅举债,新兴经济体杠杆率已近历史新高。

2008年以来,随着全球经济景气持续低企,新兴经济体为刺激经济增长,内外大幅举债。数据显示,金融危机后,新兴经济体杠杆率由110%左右升至192%,而同期全球和发达经济体杠杆率仅分别上升48和45个百分点。新兴经济体债务中,来自外部的债务也大幅增加。例如,马来西亚、智利和土耳其外债占GDP比例均在50%以上,较金融危机前升幅超过20个百分点,哥伦比亚、墨西哥、阿根廷、印尼、泰国、巴西和秘鲁等外债占GDP比例也已超过30%。

伴随经济景气下滑、本币贬值压力累积,以及外债集中到期,警惕新兴市场爆发尾部风险。2019年、2020年,新兴经济体将分别有7750亿美元、7229亿美元的美元债到期,远高于此前均值水平4050亿美元。若简单假设外汇资产“不缩水”(以2018年为基准),多个新兴经济体偿债压力将大幅飙升,如阿根廷2019年到期美元债占外汇储备比例将升至72%。本轮周期,伴随全球经济下滑,新兴市场本币贬值、资本外流压力加速累积。对于部分资源型新兴经济体而言,若因资本大幅外流无法偿还到期外债,或将爆发外债危机;而高杠杆的开放型新兴经济体,为抑制资本外流的被迫加息,可能将自身经济拖入衰退。(对新兴危机的详细分析,请参考我们已发布报告《新兴市场的隐忧,不容忽视》、《逃不开的周期轮回——2019年全球宏观经济展望》)

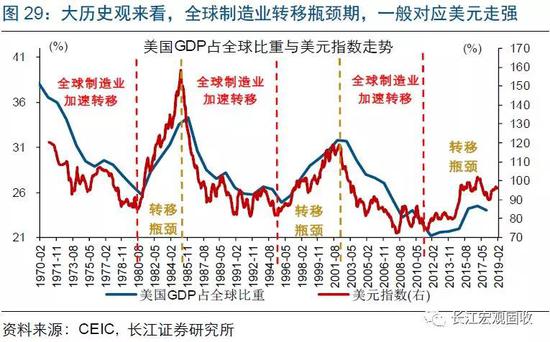

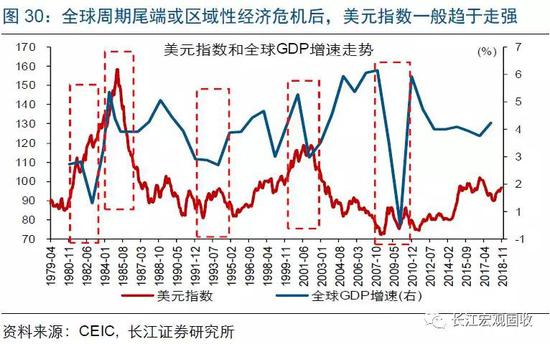

本轮全球经济下滑阶段,无论是从全球产业变局、还是周期经验视角来看,美元指数难明显走弱。历史经验显示,全球经济下滑阶段,受美国经济“抗跌”及美元信仰等吸引,资金往往回流美国、市场做多美元,美元指数“易涨难跌”。同时,大历史观来看,美元指数周期轮回背后,是制造业从美国逐步向日欧、亚洲四小龙及中国转移;而制造业转移瓶颈期,一般对应美元历轮周期走强阶段。本轮周期,特朗普逆全球化政策引发的产业资本回流,以及美欧景气领先指标之差的持续走扩,均预示美元指数难明显走弱。(关于美元走势分析,请参考我们已发布报告《美国经济走弱,美元就走弱吗?》、《逃不开的周期轮回——2019年全球宏观经济展望》)

3月22日,伴随最新制造业PMI数据公布,美欧长端国债收益率大幅回落,主要股指暴跌。通过研究市场走势及全球经济景气最新变化,我们发现:

1)美欧股债“暴动”缘于经济数据走弱。美国、欧元区3月制造业PMI分别降至52.5%、47.6%,双双大低预期。受制造业PMI不及预期影响,美股大跌近2%,德法股指跌幅超1.5%。同时,10Y德债收益率跌破0%,创2016年10月以来新低;10Y美债收益率回落10bp至2.44%,美债5Y、10Y与3M期限利差均跌至0以下。

2)海外市场核心驱动逻辑趋回归经济基本面。年初以来,受主要央行释放鸽派信号等影响,海外风险偏好抬升、与经济基本面下滑背离。美欧股市最新“暴跌”,或反映市场核心驱动逻辑趋回归经济基本面。一方面,随着美欧央行均暗示2019年不加息,央行鸽派立场已被市场全部Price-in;同时,央行降息一般对应经济衰退、股市暴跌阶段。

3)美国经济景气趋于回落、欧洲等非美经济景气加速下滑,全球经济进入比差阶段。本轮周期,伴随企业端景气率先回落、居民端景气开始下滑,美国经济景气进入回落阶段。与此同时,根据历史经验,全球经济火车头美国经济下滑阶段,欧元区由于高度外向、贸易依存度接近90%,出口及经济景气一般显著承压。

4)伴随全球经济下滑及外债集中到期,警惕新兴经济体爆发尾部风险。本轮新兴市场杠杆处历史高位,外部债务将自2019年起集中到期。伴随全球经济下滑,新兴市场资本外流压力持续累积。对于部分资源型新兴经济体而言,若因资本外流无法偿还到期外债,或将爆发外债危机;而高杠杆的开放型新兴经济体,为抑制资本外流的被迫加息,可能将自身经济拖入衰退。

5)本轮全球经济周期尾端,无论是从全球产业变局、还是周期经验视角来看,美元指数难明显走弱。回溯历史,全球经济下滑阶段,受美国经济“抗跌”及美元信仰等吸引,资金往往回流美国,美元指数“易涨难跌”。同时,大历史观来看,美元指数周期轮回背后,是制造业从美国逐步向日欧、亚洲四小龙及中国转移;而制造业转移瓶颈期,一般对应美元走强。本轮周期,伴随特朗普逆全球化政策引发产业资本回流,以及美欧景气领先指标之差持续走扩,美元指数难明显走弱。

重点关注:美英4季度GDP终值,美国2月新屋销售

3月28日,美国和英国将分别公布2018年4季度GDP终值数据。3月26日、29日,美国将分别公布2月新屋开工、新屋销售数据。

扫码下载智通APP

扫码下载智通APP