东兴证券:货币政策转向利于美国经济金融稳定,美股将震荡

本文来自“首席经济学家论坛”,作者东兴证券首席经济学家张岸元。

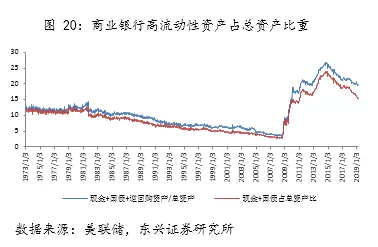

美联储货币政策明确转向,今年暂不加息,9月停止缩表,符合市场预期。去年4季度美联储强行加息加剧了资本市场的动荡,基本打消了短期加息的可能。缩表对商业银行的影响高于对美联储资产的影响。目前,商业银行的高流动性资产占总资产比重已下降至第三次QE之前。我们维持美国经济趋缓但不陷入衰退的判断,美股在前高附近震荡,十年期国债利率上限下降。在脱欧进程明朗化之前,美元难有弱势。

美国1、2月褐皮书连续显示经济的活跃度比去年下半年降低,有个别地方的拖欠贷款率有所太抬高,但整体仍处于低位。服务业繁荣,制造业整体趋缓,部分州的制造业较为活跃。劳动力市场仍处于紧绷状态,但整体比去年略有缓和。生产方面综合信息大致平衡,部分企业感受到贸易谈判和全球需求走软的影响。

1. 就业市场

1.1 就业市场是经济活动的结果,低失业率的可持续性取决于经济表现,而非自身数据是否到达历史低点。

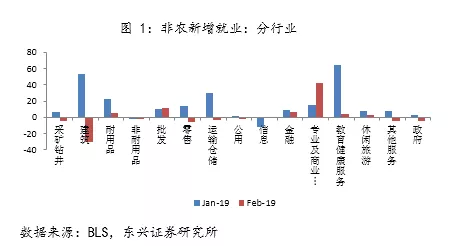

2月非农数据受极端天气影响。新增就业2万人,远低预期,但其他就业数据良好,失业率3.9%,劳动参与率维持1月水平63.2%。综合数据和信息来看, 2月非农数据中户外作业行业普遍受到天气影响,特别是建筑业减少。根据褐皮书描述,各地建筑业普遍乐观,可推测建筑业新增就业疲软没有持续性。若3月非农数据持续低迷则值得注意,否则可忽略。

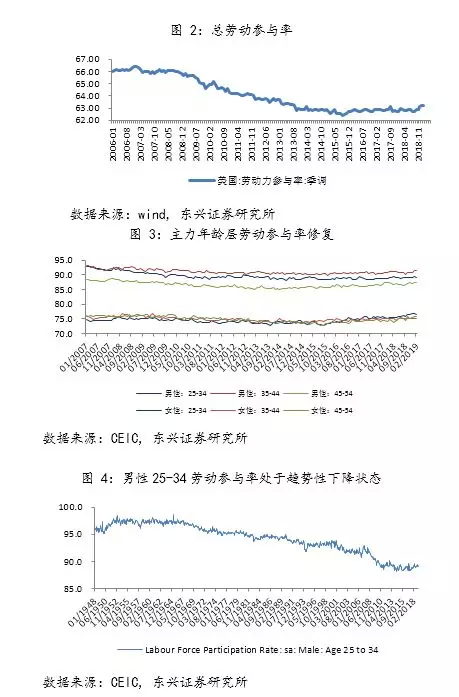

劳动参与率已无自然修复空间。总体劳动参与率在2019年开年以来连续2月维持在63.2%,属近年来首次。但劳动参与率已没有显著的自然修复空间:除男性25-34岁外,主力年龄层25-54岁劳动参与率均已接近或超过上一轮周期均值,其中女性25-34岁创二战后新高。男性25-34岁仍低于2007年4个百分点,2008年后未出现修复迹象。注意到这似乎并非是经济短周期的因素,拉长历史看,该参与率于1960年后一直处于历史下滑趋势中。

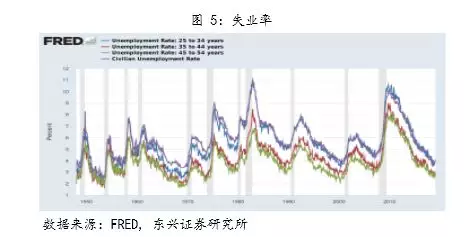

低失业率对判断经济危机来临时间的价值仅限于数据特点而非因果。我们从2017年一直维持一种观点:在产业结构没有深刻变化的前提下,主力年龄层的劳动参与率没有完成修复前,失业率和薪资增速数据具有一定的失真性。因此,随着劳动参与率的修复完成,近半年的失业率数据才具有一定的参考意义。本轮失业率已经创下1970年后的新低,而失业率的底到底在哪里其实取决于恢复周期的长短。如果周期繁荣持续时间越长,则失业率越容易创下新低。一般而言,劳动力市场是一个被动接受宏观经济运行的市场,可以用于辅助判断当前经济的恢复情况,但不是决定性的。

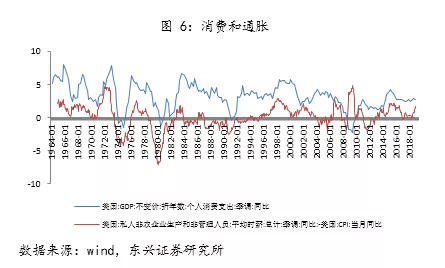

薪资增速的趋势尚未破坏。薪资增速同比仍然大幅超过CPI同比,在其他条件不变的情况下,消费仍旧有支撑,消费温和增长的逻辑仍在。注意近期由于部分州提高了最低薪酬标准,可能对薪资增速有提振作用。从历次褐皮书的观察,今年劳动力市场的紧绷程度仍旧存在但没有去年年中高。

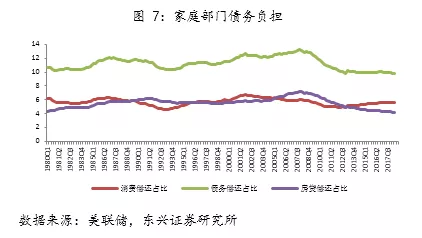

消费债务偿还占比(消费债务偿还占可支配收入比)在2018年Q3仍处于合理水平5.6%。从时薪、通胀增速以及消费贷款的实际负担来看,消费的动能仍在。

2. 通胀

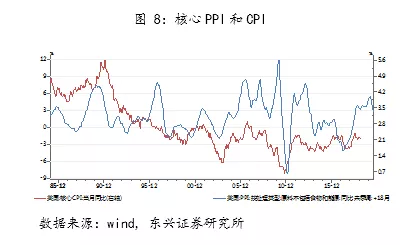

美联储似乎在等待历次周期后半程的通胀上涨,对加息仍抱有一定期待。2000年后非食品能源PPI领先核心CPI约18月左右,核心CPI在未来半年内保持2%左右的难度不大,但亦很难显著高于2%的既定目标。

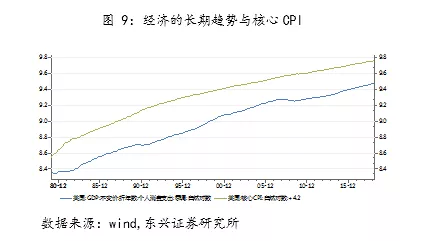

在相同的货币政策框架下,核心CPI的长期走势亦反映了宏观经济的活跃程度,即核心CPI和实际GDP或消费的长期增长趋势高度相关。经济的长期趋势下降,核心通胀的长期趋势也随之换挡减速。以实际消费为例,其长期增长趋势最近的三次换轨时间区间为1992-2002,2003-2007和2010-2017,和经济周期重叠。因此,在没有明确的证据显示美国经济长期增长有换挡提速的迹象前,对核心通胀的进一步上涨不应看待的太过乐观。

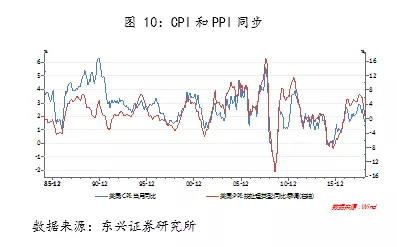

与核心CPI不同,CPI与PPI几乎同步。CPI偏离核心CPI的幅度主要与油价和农产品价格波动有关。在能源和粮食价格没有明显改善的前提下,CPI的涨幅较难达到美联储的预期。

3. 企业杠杆与投资---风险所在

投资增速同比很难显著超过去年。商业银行工商业贷款同比提速,今年开年起持续保持在10%以上的增速。根据经验,当同比超过10%时,短期内实际固定投资同比增速高点已过。

银行对大中型企业的信贷有所收紧。信贷收紧条件基本跟着企业债信用利差的趋势。一旦企业债信用利差(穆迪aaa-baa)达到一定的阈值(10bp左右),美联储对商业银行的大中型企业的信贷要求就会提高,从而抑制投资。

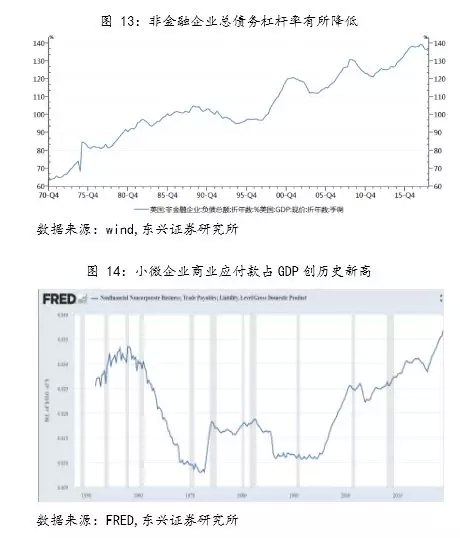

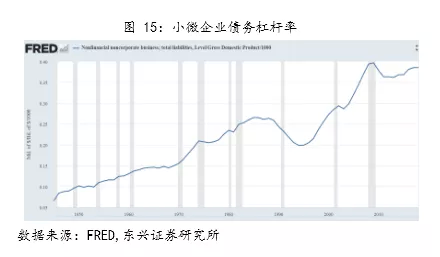

从债务的角度看,非金融商业部门(公司型+小微企业)大概率是这一轮经济周期中风险最大的部门。目前该部门债务方面的数据反映的情况并不太一致,值得密切跟踪。截止2018年4季度,非金融企业部门的总体债务杠杆率随着GDP增速提速而有所降低,约137%,但若分拆成公司类和小微企业,则债务状况有所不同。对小微企业,其总体债务杠杆率在次贷危机后一直处于高位。随着2015后的复苏,其债务中的商业应付款占GDP比重创二战以来新高。这虽然部分由于小微企业的扩大有关,但仍值得注意。

非金融企业部门的信贷市场未偿债务占GDP比重(约73%)虽未超过次贷危机高点,但其中公司部门(大中型企业)的未偿债务比重(约48%)已然超过前期高点。

去年美国私人企业税后利润总体提高约1%,主要贡献来自减税,其次是GDP增速提高。由于GDP增速提高,利息支出占GDP略有下降。考虑到今年GDP增速趋缓和去年加息的滞后影响,今年私人企业税后利润率将略有降低。

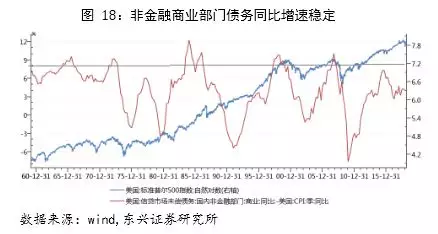

从非金融商业部门的总债务增速同比看,扣除通胀影响,在2015年出现小高峰后,目前尚未观测到债务增速有激增现象。

4. 缩表

目前美联储总资产缩减约0.5万亿美元,相当于抵消了第二次QE。虽然总资产仍有4万亿,但应考虑到四个因素。一是当前名义GDP比2007年高出1/3;二是商业银行持有的高流动性资产占商业银行总资产比重已降低到第三次QE之前,即缩表对商业银行的资产结构的影响远比美联储总资产的变化要大的多;三是金融机构对流动性资产偏好的结构性提高;最后,为了应对巴塞尔III协议对流动性资产的要求以及美联储对大型商业银行的压力测试,商业银行不得不增持高流动性资产。

次贷危机后,金融机构对高流动性低风险资产的配置上升,除监管机构的硬性规定外,也与金融机构对这类资产偏好出现变化有关,这与1929年大萧条后美国商业银行对流动性资产偏好上升十分类似。鉴于流动性紧缺导致银行倒闭潮,1929年后的相当长一段时间内,美国商业银行对现金和国债的持有偏好出现结构性上升,保持着大量超额准备金。直到2战结束后其对高流动性资产的偏好才逐渐恢复正常。次贷危机后的QE恰恰满足了金融机构对低风险资产的结构性需求的上升。因此,在特殊的经济环境下,低利率环境以及超额准备金的存在不能完全表明流动性是充裕的。而金融机构感觉到“安全”的流动资产配置比重很难量化,因为随着经济环境的不同,“安全”的比重显然会变化。

5. 资本市场

美债:从长期投资的角度,美国国债具有一定的配置价值,但本轮周期结束前国债长期收益率仍会有有所波动。

美股:我们维持对美股在前期高点震荡的判断。受实体经济支撑和货币政策转向影响,美股大概率保持震荡小幅走高的态势。

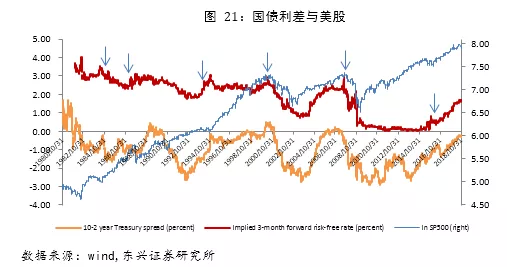

国债期限利差(10年-2年)收窄是市场判定股市顶部的依据之一。但这一指标在1995年以后的解释力度才开始变强,且第一次收敛到0的时间节点离股市顶部一般有1-2年的时间距离。我们发现以短期利率的隐含远期利率对股市顶部的解释力度要更好。选取3月、6月短期国债利率,计算未来3月的远期利率,如果远期利率发生跳涨,则股市在未来2-3个月见顶的概率非常高。远期利率的跳涨主要是3月国债利率下降而6月国债利率并未跟随所致,而3月国债利率下降可能与流动性需求有关。这一指标对2000年、2007年和2015年的大跌均有很好的指引。目前尚未观测到这一指标的跳涨.

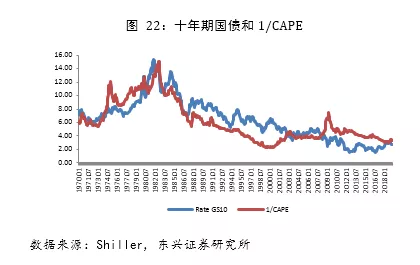

从无风险市场(国债)和风险市场(股市)的长期收益率的比较来看,似乎两者的临界值在3%附近,去年1月和10月股市调整时,十年期国债和CAPE的倒数均在3%位置相遇。目前,随着十年期国债利率的明显回落,两者之间的利差扩大,意味着无风险市场对风险市场的替代作用的减弱。整体而言,资本市场的风偏没有出现明显改善。

美元指数与黄金:在脱欧明朗化前,美元指数较难走弱,大概率在在95以上震荡。脱欧变数变小后,汇率将主要受各国央行货币政策的影响。随着美联储货币政策的明确转向,美元指数向下走的阻力会更小。在美元指数走弱后,黄金会有一波走势。

扫码下载智通APP

扫码下载智通APP