中金:预计科创板全年上市公司150家左右 募资多至1000亿

本文来源微信公众号“中金点晴”,作者王汉锋、李求索,原标题为《中金:科创板投资细节初探》。

3月初“2+6”制度规则正式出台后,市场对科创板的关注度已从“规则”转向“投资”,投资者如何参与创业板投资,风险和机遇是什么,未来有哪些企业有望登陆科创板,等等问题都受到关注,我们在本文中就以上问题进行探讨。

科创板关注度已从“规则”转向“投资”

3月初“2+6”制度规则正式出台后,市场对科创板的关注度已转向以下三个方面:1)各类投资者(公募基金、保险、银行、信托、QFII等)如何参与科创板投资,机遇和潜在的风险点在哪里;2)未来有望陆续登陆科创板的企业;3)需要上交所和证券业协会等另行规定的制度细则。

科创板投资细节初探:五种参与方式

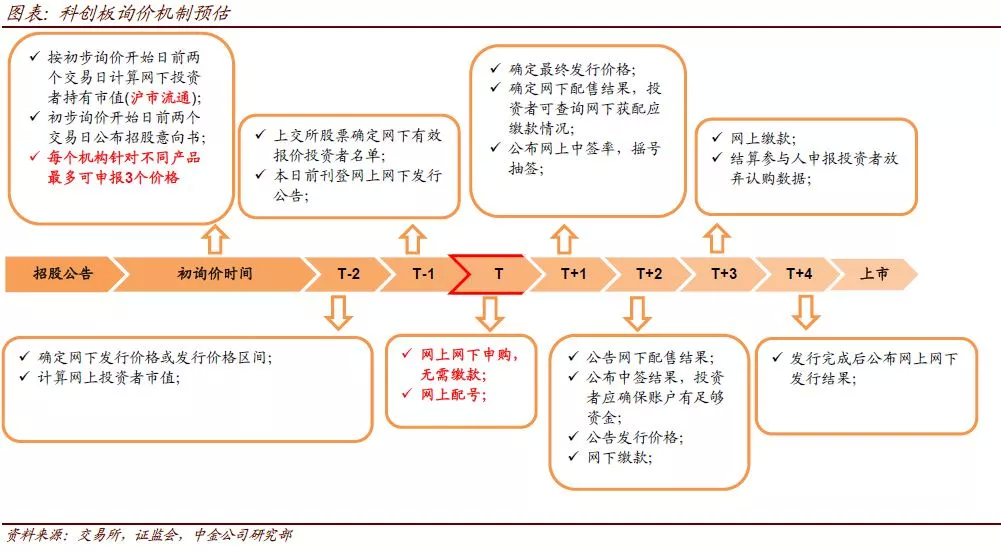

时间表、发行节奏、询价机制预估。我们维持对上半年之前或迎来首批科创板上市公司、全年科创板上市公司数量150家左右、全年预计募资500-1000亿元的判断不变。询价机制方面,在10%高价剔除、保荐机构跟投、发行价格高于询价均值需提前提示风险、绿鞋、涨跌幅放开等机制作用下,出现超高估值、超高募集资金额等现象的可能性在下降。

不同类型的投资者可以考虑以下五种参与科创板投资的方式:1)作为战略投资者形式参与科创板IPO申购;2)作为网下投资者询价参与科创板IPO:基于初步假设,粗略估算平均申购获配比例将从目前的0.02%升至0.1%-0.2%;3)作为网上投资者参与申购:基于初步假设,粗略估算网上中签率将从目前的0.04%升至0.1%-0.15%;4)上市后在二级市场参与;5)其他模式,如参与再融资等。

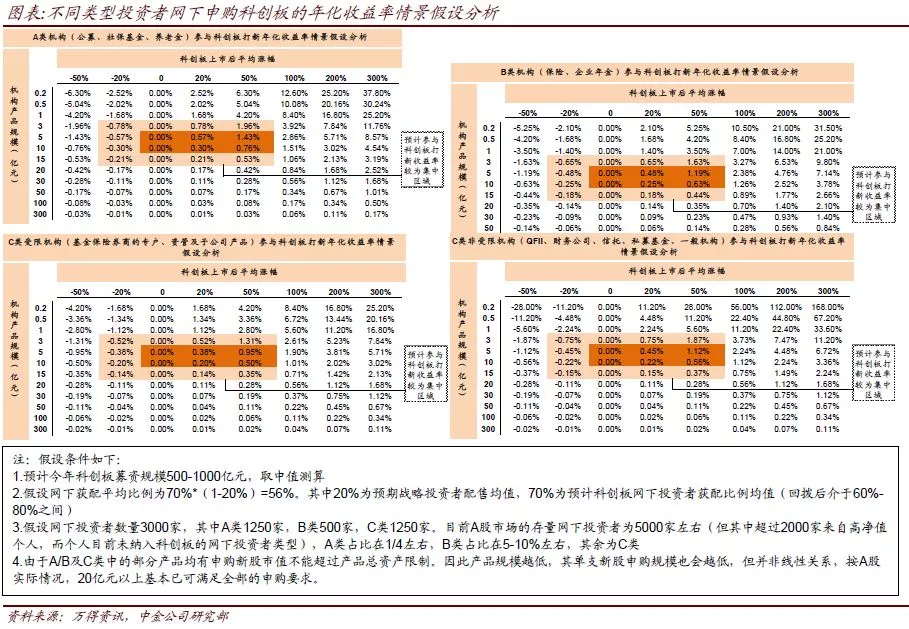

网下参与科创板新股申购收益率预估。目前距科创板首批公司挂牌还有一段时间,较多细则也尚未明确,我们基于较为粗略的假设(全年募资额、网下投资者数量、战略配售比例等),对不同类型的网下投资者参与科创板的可能收益情况做情景假设分析。如果询价机制的实际效果符合我们当前预期,对5亿元左右的产品而言,我们粗略估算A类(公募、社保、养老金)、B类(保险、企业年金)、C类受限产品(基金专户、保险及券商资管产品等)、C类非受限产品(QFII、财务公司、信托等)的网下申购科创板新股年化收益率较为集中的区域分别为0-1.43%、0-1.19%、0-0.95%、0-1.12%。规模越小,对应产品的年化收益率越高。

需要注意的是这些测算所隐含的假设具有较强的不确定性,不排除测算结果会与实际情况有明显偏离,仅供投资者参考。我们还会在后续随着各项进展的推进来更新我们的判断。风险方面,1)注册制改革背景下交易所更为注重信息的充分性、一致性和可理解性,企业情况将更多由投资者自行判断并承担相应的收益和风险,这种情况下需更为注重基本面选股;2)中期关注绩差股潜在的流动性不足的风险。

未来有望陆续登陆科创板的企业

即日起持续关注拟注册科创板公司,目前已有近20家企业拟申请科创板上市。上交所在3月18号正式开放受理审核科创板股票发行上市申请文件,按规定企业申请注册后,上交所在5个工作日内需要给出是否受理的回复,并且在受理的同时公布企业初步招股书。目前已经有近20家企业拟申请科创板上市。根据此前上交所理事长介绍[1],目前科创板储备企业中,区域方面北京、长三角、珠三角、武汉、成都、西安等储备企业较多。行业方面新一代的信息技术、生物医药、高端制造、新材料这些领域的企业相对较多。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP