恒大研究院:药店行业群雄争霸,想当巨头还得靠并购

本文来自微信公众号“泽平宏观”,作者李建国。原标题为“创新药及药店的行业趋势与机会”。

医药行业具有科技和民生的双重属性,同时医药属于抗周期行业且前景明确,有助于分散行业风险。其中创新药和药店行业值得重点关注。

1. 创新药产业

1.1 产业现状

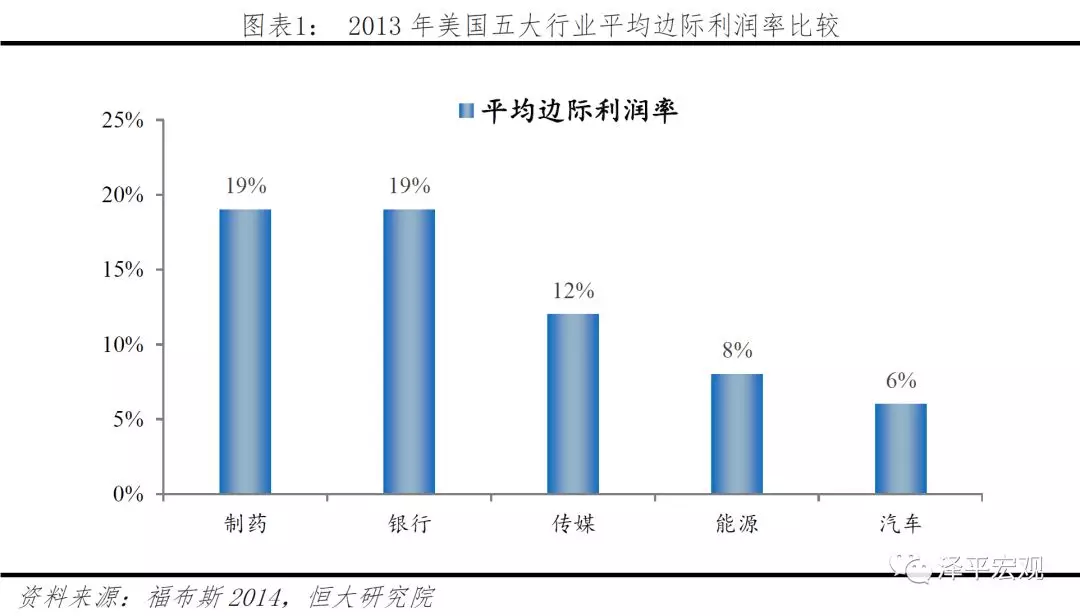

全球创新药市场规模近3万亿,利润率高,赢者通吃。数据显示,2015年美、欧、日、中合计创新药市场规模4550亿美元,合人民币28000亿。同时创新药的利润率较高,2014-2017年,以创新药为主的全球TOP10药企平均净利润率19%,制药与银行业在美国五大行业中边际利润率并列第一。此外创新药借助专利制度而具有赢者通吃全球的特点,例如百时美研发的抗癌新药进入国内市场2个月即实现2亿元的销售额,迅速占领国内肺癌用药市场。

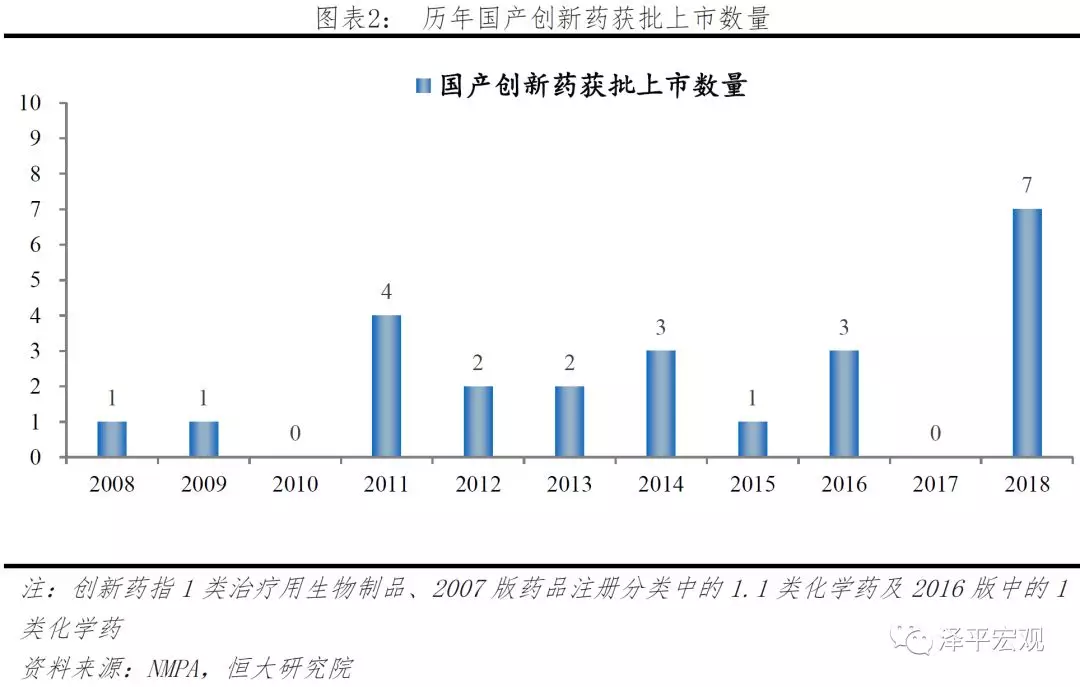

我国创新药市场基本被跨国药企占领。目前我国创新药研发整体水平较为落后,与美国等发达国家差距明显,也与全球第二大医药市场的地位不相称。过去五年,我国平均每年产生创新药3个,而同期美国平均达43个且囊括了全球主要的原始创新药。在此背景下,我国创新药市场基本被跨国药企占据,以抗体药为例,以罗氏为代表的八大制药巨头共占据83%的市场份额,处于垄断地位。

1.2 政策环境

扶持政策已逐步过渡到基础制度建设。近年来我国对创新药的扶持政策不断加码,扶持方式从立项支持、税收优惠等逐步走向基础制度建设,包括支付能力、医保制度、基础科研及药审制度等。支付能力方面,2017年我国卫生总费用达到5.3万亿元,过去三年年均增长14%;医保制度方面,过去两年通过谈判共将53种抗癌药纳入医保目录,同时医保目录动态调整方案有望今年推出,高临床价值的创新药将持续获得医保的支持;基础科研方面,中国科学家正快速追赶发达国家水平,在干细胞等领域已处于世界前沿;药审制度方面,我国自2015年启动的药审制度改革已取得阶段性成果,药品审评的效率大幅改善。

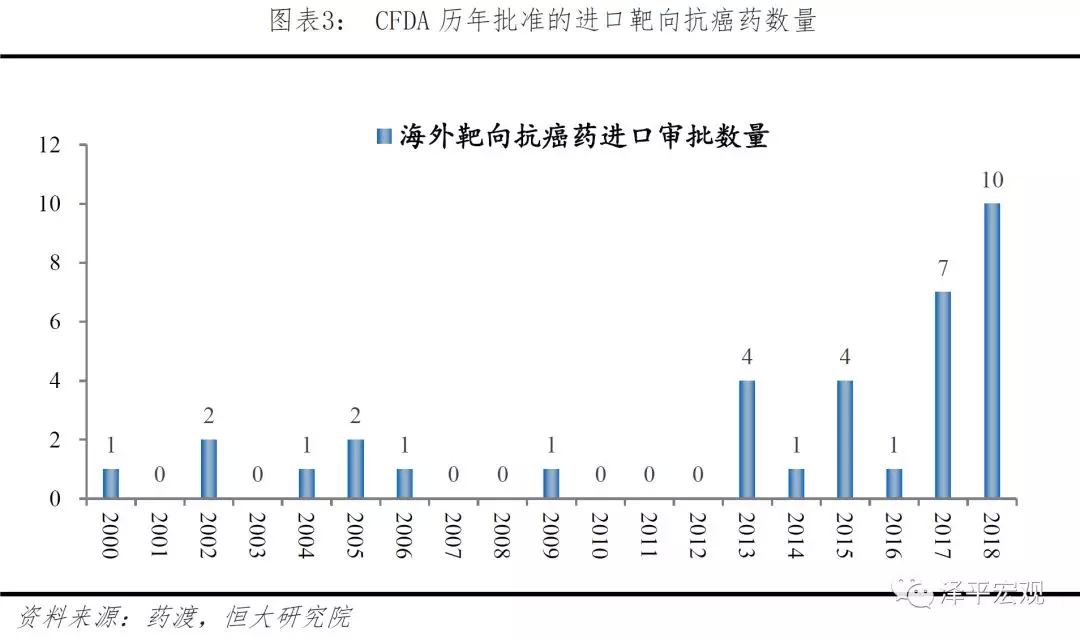

隐性市场保护已经基本去除。长期以来,由于审评积压等原因导致海外新药进入国内市场存在平均约5年的时滞。但近几年以来,我国开始加速海外新药的审评审批,以开放促进产业发展,隐性市场保护基本去除。以靶向抗癌药为例,2017-2018年的审批数量接近2000年以来总量的一半,适应症患者数量大、临床价值高的靶向抗癌药大部分已经进口。

1.3 研发门槛

经过数十年发展,新药研发已经形成了一个分工明确的产业链,门槛已大幅降低。以合同研究组织为代表的新药研发产业链,可提供研发所需的生物分析、化学工艺、临床试验及注册生产等专业化服务,机构数量多且竞争较为充分,正逐步取代药企内部研发。因此药企在研发方面的重心已转向对创新药项目的挖掘和引进,其中小型药企主要通过与高校院所合作获取项目,甚至一部分创新型药企直接由知名科学家创办,大型药企则主要通过并购获取。

1.4 竞争环境

大型药企与生物科技公司共存,资金实力和创新层次是制胜关键。全球性竞争是创新药行业的鲜明特点,大型药企的核心优势在于资金实力和抗风险能力,生物科技公司的核心优势在于创新层次。凭借雄厚的资金实力,大型药企通常以并购的方式收割全球的创新药项目,2013年美国FDA批准的化学创新药中,71%为制药巨头通过并购获得。而生物科技公司抗风险能力差但创新层次高,在欧美国家通常借助资本市场而实现快速发展。

警惕定价过高、研发同质化、创新层次低导致的商业风险。2018年上半年,用于癌症治疗的全球首个细胞疗法产品(CAR-T)营收仅2800万美元,远低于预期,有分析认为这与其47.5万美元/人的过高定价有关。而我国目前CAR-T管线达133个,约为美国的两倍,严重同质化,同时海外新药正加速进入国内市场,隐性市场保护正在被打破,创新层次低的研发管线将面临较为严峻的商业风险。

2. 药店行业

2.1 产业现状

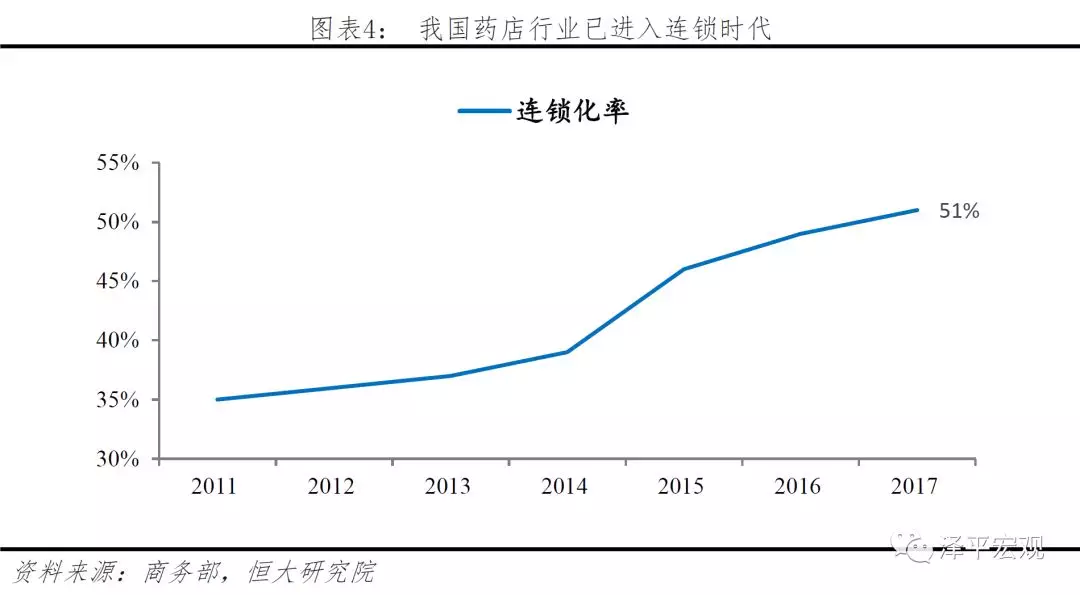

我国药店行业已步入连锁时代。2011-2017年,我国药店数量从40万家缓慢增至45万家,连锁化率则从35%快速上升至51%,意味着我国药店行业已进入连锁时代。参照发达国家经验,药店行业的发展一般经历三个阶段:单体时代、连锁时代和巨头时代,未来我国药店行业将逐步从连锁时代走向巨头时代。

连锁药店的统一化水平有待提升。由于地方保护主义、医药物流配送体系不健全、执业药师数量不足等原因,我国大部分连锁药店在管理制度、供应链及竞争策略上尚未实现深度整合,导致旗下门店的统一化和标准化水平不足,经营效率不高。

2.2 政策环境

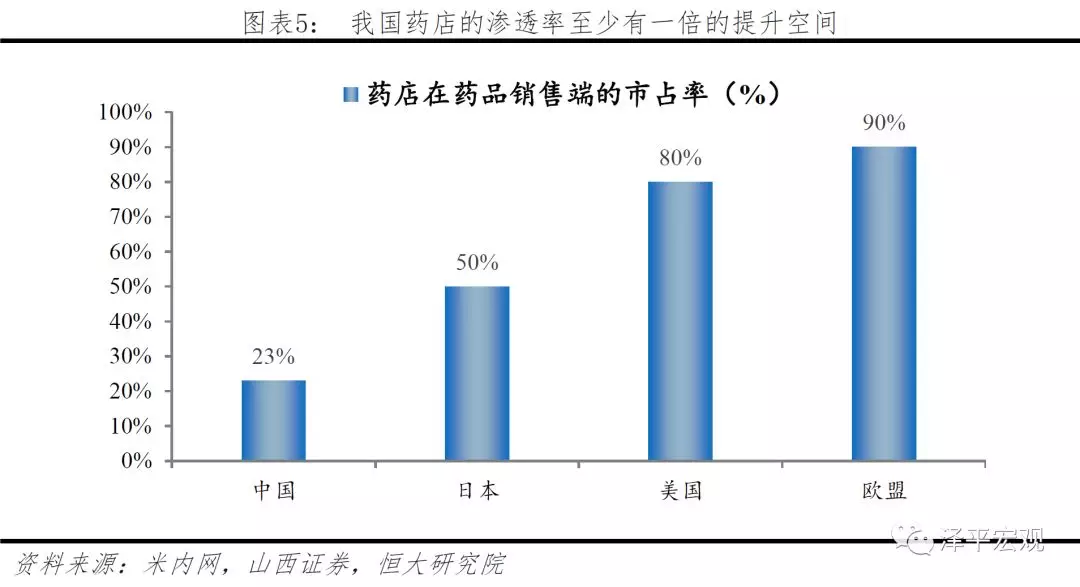

政策快速推进医药分家和处方流转,药店行业增量空间巨大。随着医药分家政策的快速推进及处方流转政策的不断加码,药店将导入公立医院的部分流量,尤其是短期难以进入医保目录的高价药处方。参照发达国家规律,我国药店的渗透率至少有一倍的提升空间,在政策催化下,行业整体有望迎来高速发展期。

2.3 竞争格局

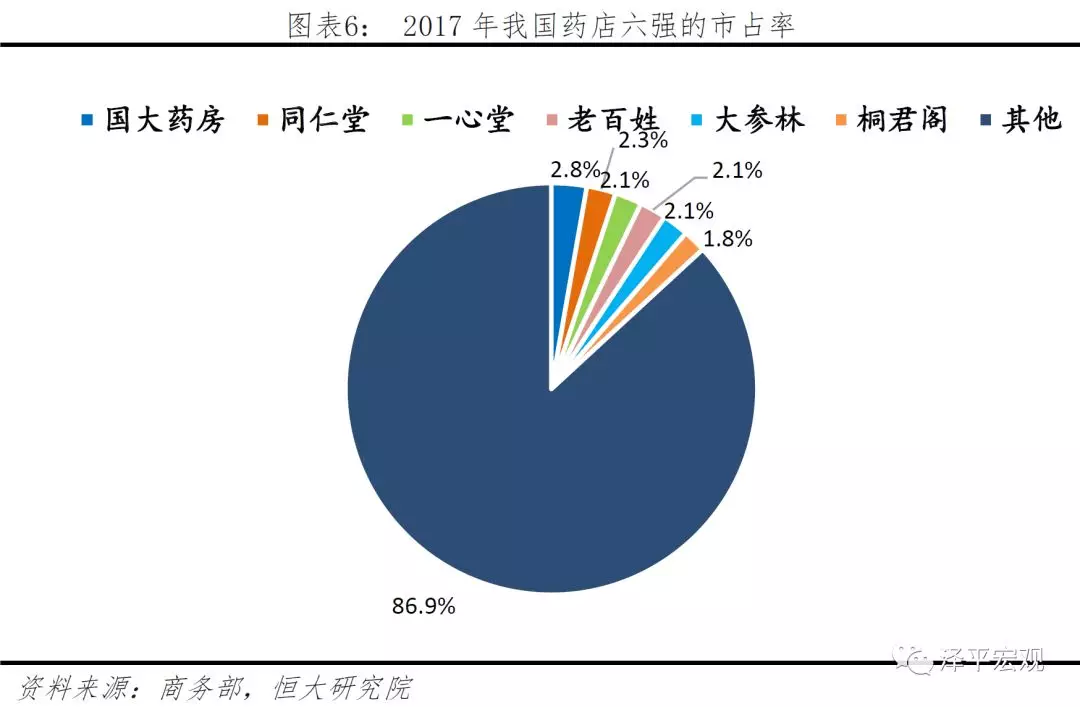

目前药店行业呈现出群雄争霸的局面。2017年,我国药店六强分别为国大药房、同仁堂、一心堂、老百姓、大参林和桐君阁,市占率均在1.8-2.8%之间,并无具有明显优势者。增速方面,2011-2017年六强总市占率从11.2%缓慢增长至12.7%,巨头之路尚远。

我国未来的药店巨头将可能从目前的药店头部企业和PE资本中产生。由于行业尚有巨大增量空间且头部企业并未在行业内占据绝对优势地位,行业格局仍存在较大变数。除目前的药店头部企业外,PE资本也开始进入药店行业。其中高瓴资本于2017年成立了高济医疗,两年时间内收购门店数量超过1万家,预计2018年营收将位居全行业第一。

2.4 发达国家经验

发达国家经验表明,并购是连锁药店巨头形成的关键。多数发达国家的药店行业已进入巨头时代,回看这些巨头的成长之路,并购进而获取规模优势是巨头形成的关键。以美国为例,CVS、Walgreens、Rite Aid三家连锁药房,通过20余年的大规模并购,市占率由1993年的14%激增至2015年的85%,成为美国药店行业的三巨头。

成本控制、服务能力、产品结构及布局区域的不断优化也是巨头崛起的重要因素。成本控制方面,CVS、Walgreens、Rite Aid的上游供应商分别为109、127、67个,丰富的供应商网络是其成本控制的关键;服务能力方面,CVS平均每家门店医护人员3.69位,高于美国平均水平,此外礼品赠送、电话购药、送药上门、优惠就诊等会员服务项目也进一步增加了品牌粘性;产品结构方面,保健品及美容护理产品的多元化搭配满足了社区消费者的多种需求,通过贴牌的方式销售自有品牌产品也是各巨头提升利润率的手段之一;布局区域方面,以人口多和GDP高的区域为重点,如CVS在加州布局最多、Walgreens在德州布局最多、Rite Aid在纽约州布局最多。

扫码下载智通APP

扫码下载智通APP