看了耐世特(01316)业绩公告,我打消了坐等解套的想法

在耐世特(01316)公布2018年业绩之前一周还被各大机构唱好,3月12日盘后公布业绩之后,两个交易日累计跌幅超过5个点。虽然比去年业绩发布日当天跌去16%进步很多,仍不免让投资者心凉。

数据来源:富途证券

根本原因还在于今年惨淡的成绩单,智通财经APP观察到,2018年,耐世特收入增加0.9%至39亿美元,毛利增加0.2%至6.8亿美元,只能说“相貌平平”。唯一有些亮点的就是权益持有人应占利润增加7.9%至3.8亿美元,签约业务订单金额252亿美元,比之2017年239亿美元,增长5.4%。

而看好公司发展的,无不是拿应占利润增长7.9%来说事儿的,却闭口不谈收入和毛利。且不说收入和毛利,就是这个应占利润,在智通财经APP看来,也谈不上硬气。

应占利润的真相与特朗普有关?

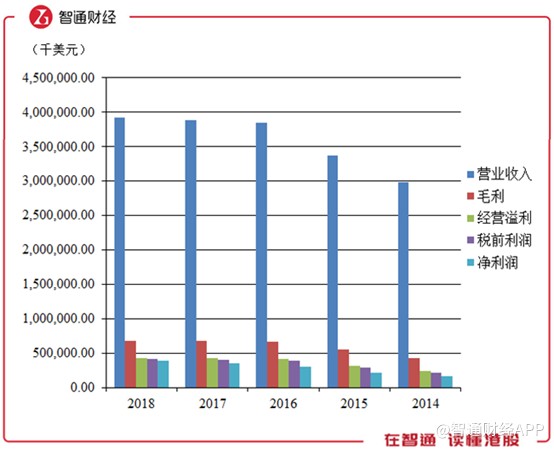

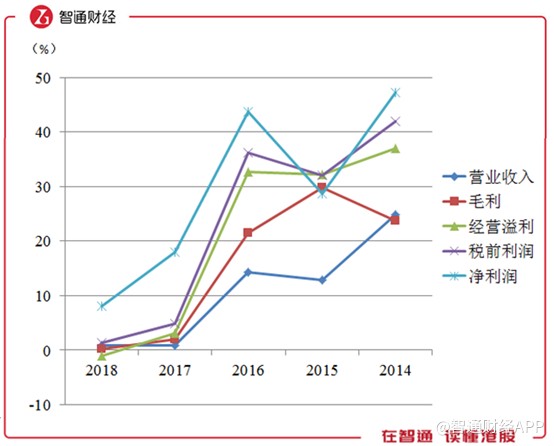

为了更加直观地描述耐世特近几年的业绩情况,智通财经APP整理了近五年的业绩数据。首先从总收入看,耐世特最近一次大幅增长是2015年,从2016年至2018年,耐世特一直在原地踏步。

带来的结果是,毛利润、经营利润增幅的全线崩溃,2017和2018年增长幅度不超过3%,经营利润甚至出现了负增长。唯有净利润2017年还勉强维持在双位数增长,2018年也跌破双位数,增长率约8%。

到这里,我想就明白了,为什么现在唯一能拿得出手的就是伴随着净利润的应占利润了。而这个净利润是怎么在毛利增长不到1%的情况下还能增长8%的呢?

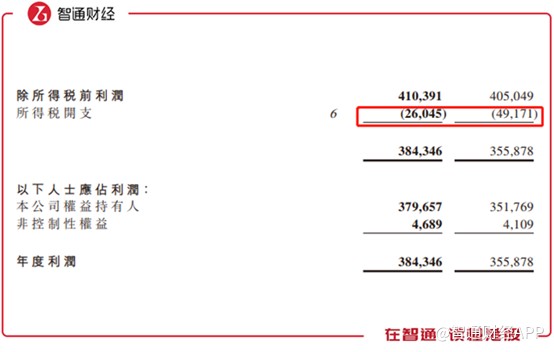

业绩公告中显示,2018年其税前利润为4.1亿美元,比2017年4.05亿美元增长1.2%,而除税之后,2018年利润为3.84亿美元,比2017年3.56亿美元增长7.9%。

因此净利润变动的真相出来了,就是所得税开支。2018年支出2600万美元,2017年则高达4900万美元。而真正导致这一变化的,就是2017年12月22日,美国特朗普总统签署税收法案,于2018年1月1日起将美国联邦企业所得税税率从35%降低至21%。

若撇除税收部分,从税前利润来看,净利润增长也就是跟总收入增长一个水平的,因此从近三年财务数据上,透露出耐世特业务增长可能进入了瓶颈期。因为北美是耐世特业务主营地,而降税率事情不常有,这也就意味着2019年没有特朗普的“保驾护航”,很难给出更多净利润的增长点。

2019年仍然压力山大

作为电动助力转向系统(EPS)全球占有率排名前三的耐世特,已经是成熟企业,成长性不可能像创新性企业一样具有高双位数的增长,不过长期只有1%的增长,净利润还需要靠不定期政策续命,仍然难以给人信心。

那么耐世特2018年为何没能实现总收入的合理增长呢?

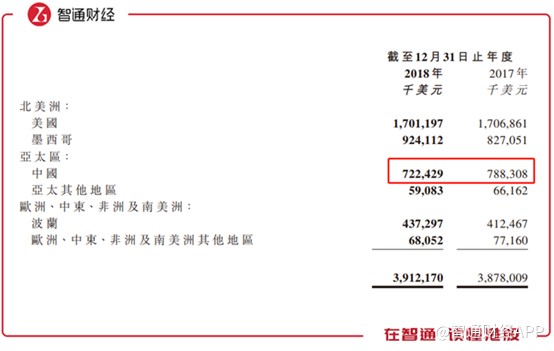

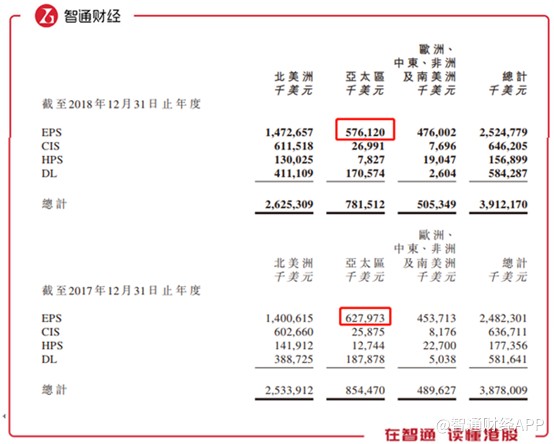

分地区来看,耐世特主要市场依旧位于北美,全年收入26.25亿美元,收入贡献67.1%,比之2017年增长3.6%,亚太地区收入7.81亿美元,收入贡献约20%,同比减少8.5%。除此之外,其他地区收入贡献12.9%,增幅约3.3%,因此拖公司后腿的就是亚太地区,而中国地区首当其冲。

再看具体业务板块,智通财经APP了解到,耐世特的核心产品为电动助力转向机(EPS),收入贡献比约64.5%。其余还有液压助力转向机(HPS)、转向管柱及中间轴(CIS)、动力传动系统(DL)。

聚焦到亚太地区,2018年EPS收入5.76亿美元,比2017年6.28亿美元减少约5200万美元,这与2018年的汽车制造形势息息相关。据HIS Markit Ltd.统计,2018年,亚太地区整车制造商产量减少1.2%,中国地区更是减少3.7%,成为是亚太地区收入减少的“大功臣”。

2018年,中国车市大变天,产销量增速首次出现大幅下滑。因此2019年,中国地区的汽车制造产量能否回暖,成为耐世特业绩能否实现稳中突破的关键。但是从2019年首2个月看来,2019年的形势依然严峻。

成本控制也是关键

除了总收入需要新的增长动力方面,成本控制是拓宽利润空间的另一面。

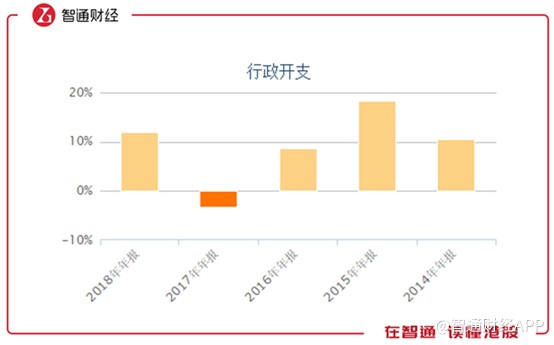

智通财经APP观察到,2018年耐世特的销售成本同比增长1.03%,高于总收入增长率。另外,销售费用同比增长24%,行政开支在2017年首次出现下滑之后2018年再度上扬,增长11.9%,都远高于总收入增长率。

而行政费用和研发支出常年占总收入比在3%左右,至撬动利润空间的大头。不过近三年研发费用没有明显增长,倒是行政支出波动较大,比如2018年行政支出1.24亿美元,比2017年1.11亿美元增长1300万美元,要知道2018年若撇除税费影响,税前利润才多了500万美元而已。

销售成本方面,主要是原材料钢材和铝材,2018年占到销售成本的71%,2018年由于全球需求旺盛,加之美国增加关税,推高了原材料价格。2019年原材料成本控制方面压力也比较大。

对于耐世特来说,2019年整体可能依旧不太好过,虽然2018年签约订单比2017年有所增长,但能否成为业绩转折点还未可知。值得关注的是,手中持有比较充足的现金流,然而受到全球经济环境的影响,能否利用好这一优势拓宽市场空间等,也还不明朗。

扫码下载智通APP

扫码下载智通APP