负债率近九成,利福国际(01212)冒着债务风险前进

投资者热衷热点投资,而热点投资一般是政策性的,比如5G、光伏、汽车以及教育等行业,对于百货零售行业,投资者关注度是偏低的,但作为价值投资者而言,任何行业都有可投的价值标的。下面我们将来谈谈香港百货零售标志性企业:利福国际(01212)。

智通财经APP了解到,3月4日,利福国际发布2018年年报,收入43.58亿港元,同比增长16.1%,毛利32.15亿港元,同比增长13.6%,而净利润16.9亿港元,同比下滑41.2%。该公司末期派发现金股息37港仙,全年派息66.5港仙,同比增长5.2%。

利福国际在香港从事零售运营业务,专门经营中高档次百货店。从过往业绩看,该公司收入增长较为稳定,2016年出现了小插曲,出现了收入双位数下滑,但2017年开始恢复增长。不过在净利润上,2014-2016三年曾双位数下滑,2017年由于物业重估收益贡献实现较大增长,但这也加大了2018年的下滑幅度。

行情来源:富途证券

在资本市场,利福国际最近股价表现非常强势,2月份以来,其股价累计涨幅达21.2%,该公司公布2018年业绩后,净利润下滑的信号仍没能阻挡其股价上涨的势头。那么我们将具体看看该公司业绩情况,看该公司未来是否有投资机会。

债务结构存在隐患

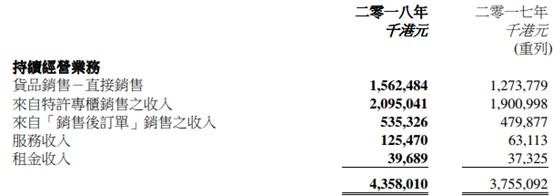

智通财经APP了解到,利福国际主营零售业务,按照收入分录,该公司收入来源主要有五大业务,分别为货品直接销售、特许专柜销售、销售后订单、服务以及租金业务,其中前两大业务为收入核心,2018年合计收入占比达84%。

若搞清楚该公司今年的业绩是好或坏,用历史的眼光去判断,以下为该公司近三年的业绩指标情况:

2018年利福国际的毛利率增长较大,而净利率下来了主要是费用率上升了,回到了2016年内的水平。该公司的近三年业绩指标有一个显著的特征,便是ROE的变化,由2016年的86%下降至49.09%。

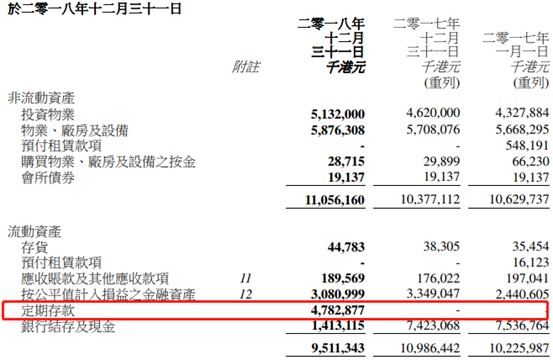

其实这三年,该公司在债务结构上作了一些安排,削减整体债务以及降低流动负债比率。智通财经APP了解到,2016年,利福国际的资产负债率达到88.4%,而2017及2018年分别为81.3%和85.7%,债务有所削减,但依然很高。该公司债务结构调整,2017年流动负债下降了54%,2016年流动负债占比负债47.5%,2017及2018年分别为23.3%和26%。

通过债务结构调整,该公司ROE降下来了,整体财务风险虽然仍很高,但短期能满足流动资金需要了。该公司的融资成本由2016年的4.71亿港元降至2017年及2018年的2.3亿港元和2.8亿港元。

经过2017年大量还掉流动负债后,该公司短期负担减轻了,2018年有更多的闲钱了,便把47.83亿港元搞了定期存款,另约有15.43亿港元现金用于回购公司股份。

图片来源:利福国际2018年报

上文谈到的主要是利福国际近三年的业绩以及为何出现的业绩变化,该公司若维持目前的债务结构,使用高杠杆撬动高回报率,同时流动负债占比降低偿债负担,可持续的前提的是业务能够持续性增长以及现金流能够持续性流入。否如,这债务结构将是该公司巨大的隐患。

业务增长较往年好

下面我们看下利福国际的具体业务。

2018年该公司五大业务收入货品直接销售、特许专柜销售、销售后订单、服务以及租金收入分别增长22.3%、10.3%、11.5%、98.4%以及6.4%,收入占比分别为29%、48%、12%、3%、1%。从单个报表看,业绩表现还是不错的。

图片来源:利福国际2018年报

智通财经APP了解到,该公司2018年使用新的会计政策,重列后的数据和原数据有所差距。和原政策相比,2018年收入减少了24%,2017年减少了23%,其中货品直接销售业务收入减少幅度最大,2017年减少了56%。以近三年实行同样的会计政策,2018年的各项业务收入增长情况均比过去两年要好很多。

具体而言,该公司旗下有两间于香港以崇光品牌营运的独特日式百货店,分别为香港最大型位于铜锣湾的旗舰店以及尖沙咀店。铜锣湾崇光是该公司主要项目,2018年铜锣湾崇光收入占比销售所得款项总83%,收入增长10.5%。而尖沙咀崇光2018年收入同比增长39.8%,化妆品及护肤产品是主要增长动力。

此外,该公司SOGO Rewards计划2018年会员数目已超过570000名,来自SOGO Rewards计划会员的销售收入占门店总销售收入52%,同比增长46%。在2018年12月4日,该公司与Sogo & Seibu订立新商标特许权协议,由2019年5月起,为期20年,授予该公司在香港使用崇光商标的独家专用特许权,以经营其百货店。

值得注意的是,利福国际在2016年11月23日通过政府招标,以73.88亿港元收购价获得九龙东启德发展区的一幅启德地皮,该地皮占地面积约14159平方米,将发展成两幢商业大厦,提供空间作零售及辦公室用途,总建筑面积约101000平方米。该项目于2017年12月动工,预期地基建设工程于2020年年初完成,2022年竣工。

股票资产占比大

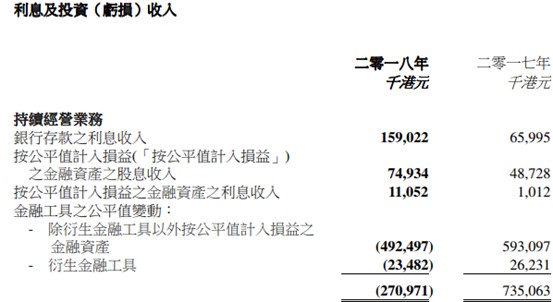

按照往年,利福国际的利息及投资收入项对利润的贡献还是不错的,2017年贡献7.35亿港元,2016年贡献3.68亿港元,但2018年录得了亏损,亏2.71亿港元,主要亏损是计入损益的金融资产录得亏损4.92亿港元,而2017年获利5.93亿港元。

图片来源:利福国际2018年报

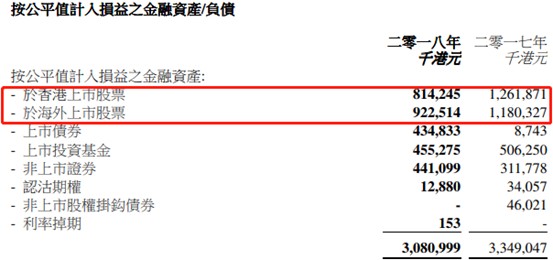

智通财经APP了解到,该公司计入损益的金融资产中,股票资产占比还是非常大的。2018年该公司与香港上市股票及海外上市股票合计计入金融资产17.365亿港元,占比计入的金融资产56.4%,这个比例在2017年达73%,下降的原因主要还2018年行情不好,持有股票的资产下降了。

鉴于该公司计入损益的金融资产中股票资产占比较大,而2019年行情已有反转趋势,2019年恒生指数反弹了12.4%,投资情绪浓厚,若下半年维持趋势,该公司金融资产损益板块有望为其利润录得正向贡献。不过这些账面盈亏并不能给到该公司额外的现金流,但股票流动性较强,基本可以当做其现金等价物的一部分。

图片来源:利福国际2018年报

若加上计入损益的股票资产,2018年该公司持有现金等价物(包括定期部分)为79.32亿港元,现金比率为1.73倍,2017年为98.65亿港元,现金比率为2.44倍,现金比率有所下降,但对短期债务来说仍游刃有余。

估值有吸引力

但该公司的经营现金流贡献多大呢?虽然该公司2018年业绩报告尚未公布现金流量表,但我们可以大致推算(经营现金流净额=净利润-非现金流入项+非现金流出项),通过净利润加减折旧、公允价值变动、存货以及应收应付变动等项目,测算出该公司2018年经营现金流净额大致为21亿港元,和往年相比维持较为稳定的水平。

利福国际经营现金流稳健,往年看并没有出现较大的变动,不过2016年投资支出过大,因为参与了政府招标,花了73.88亿港元买了块地皮,导致投资净额为-70.81亿港元,产生大量的流动负债,2017年调整之后短债慢慢走向正规。

综上而言,利福国际业务发展稳健,从增长情况看,2018年经营效果要比往年要好的多,且该公司经营现金流稳健,2017年经过债务结构调整,短债压力大大下降,但长债压力仍存在,负债率较高,存在一定的债务风险,预计后期该公司将降低杠杆倍数。该公司存在较大比重的股票金融资产,若2019年持续向好,将为其带来可观的投资变动收益。

此外,该公司另一个项目,启德项目已施工,但施工时间较长,预期2022年竣工后将会产生收益,作为未来业绩的影响,在竣工前期间,主要是该项目物业重估值仍会产生较大的变动,从而应该该公司净利润。

但经过调整之后,该公司2019年的预期仍是可观的。在估值上,根据富途牛牛数据,目前利福国际的PE为13倍,而百货商场行业PE仅为8.5倍,从静态角度看,该公司估值不占有投资优势,但考虑到后期业务的发展以及启德项目的落地,该估值仍是有吸引力的。

扫码下载智通APP

扫码下载智通APP